株価の下落はFRBの目標

2023年1月11日 (水) 22:20 マイケル・レボウィッツ

https://www.zerohedge.com/markets/lower-stock-prices-are-feds-goal

あなたはその権利を読んでいます、FRBは株価の低下を望んでいます。

FRBのメンバーは、私たちのタイトルのように率直に言うことはありません。しかし、彼らは株価が経済に直接影響し、したがってインフレに影響を与えるという長年の信念を持っています。

したがって、インフレを鎮めるためのFRBの取り組みにおいて、金融政策の有効性を改善するために、株式市場のレバレッジ、特に株価の下落を使用している可能性が高いことは理にかなっています。

資産価格に関する最近のFRBのコメントを掘り下げ、ベン・バーナンキがFRBの株式市場理論の基礎を築いたことを説明する前に、2016年9月のFRB議長ジャネット・イエレンの引用を共有します。

「価格が支出決定により直接的なリンクを持つ資産に直接介入できることは有用かもしれません。」

2022年12月 FOMC議事録

2022年12月15日のFOMC会議の議事録には、次の声明があります。

参加者は、金融政策は金融市場を通じて重要に機能しているため、金融環境の不当な緩和は、特に委員会の反応機能に対する国民の誤解によって引き起こされた場合、物価安定を回復するための委員会の努力を複雑にするだろうと指摘した。

より簡単に言えば、金融市場は金融政策がより広い経済に伝達される重要な方法です。

そのため、FRBが利下げに軸足を移すとの信念に駆り立てられた株価の上昇(「不当な金融環境の緩和」)は、FRBがインフレに取り組むことをより困難にします。

平たく言えば、株価の下落は、FRBがインフレ率を2%の目標に戻すのに役立ちます。

ジェローム・パウエルや他のFRBメンバーも同様の声明を出している。

たとえば、2022年8月26日金曜日、パウエルは利上げについて非常にタカ派的な演説を行いました。

S&P 500は、投資家がより市場に優しいトーンを期待したため、その日は3%以上下落しました。

翌日の取引日、ミネソタ連銀のニール・カシュカリ総裁は次のように回答した。

パウエル議長のジャクソンホール演説がどのように受け止められたかを見て、私は実際にうれしかったです。

カシュカリは株価安を応援しています!

ベン・バーナンキが富の効果を造語る

2003年、ベン・バーナンキはウェルス効果の基礎を築きました。

彼の理論は、株価を金融政策の経済への伝達と関連付けています。

「金融政策と株式市場:いくつかの経験的結果」と題されたスピーチで、

バーナンキは次のように述べています。

論理は次のようになります:例えば、金融政策の緩和は株価を上昇させます。株価の上昇は家計の富を増やし、消費者により多くの支出を促します–資産効果として知られている結果。さらに、株高は企業の資本コストを効果的に引き下げ、設備投資の増加を刺激します。個人消費と企業支出の両方のタイプの支出の増加は、経済を刺激する傾向があります。

バーナンキは、株式市場の利益に起因する追加の富は、より多くの家計支出をもたらすと主張しています。

彼はこのスピーチでそれを言いませんが、富の効果も逆に機能します!

政策と株式は双方向の道です

金利引き下げや量的緩和を含むFRBの緩和政策は、株価の上昇と相関する傾向があります。

同様に重要で、今日にとって適切なのは、金利の上昇とQTの上昇が株価の低下と関連していることです。

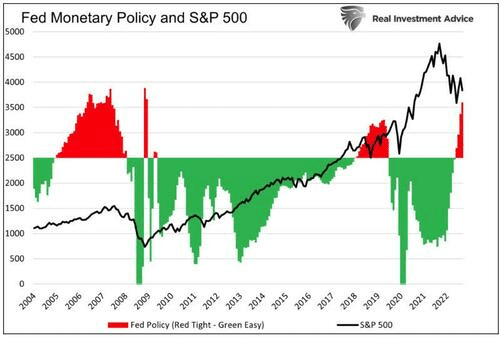

下のグラフは、株価と政策の程度の相関関係を示すために金融政策を定量化したものです。

FRBの政策の程度(赤/緑)は、実質FFの水準とFRBのバランスシートの最近の変化から導き出されます。

これは完璧な指標ではありませんが、一般的に、引き締め政策(赤)が2008年の大幅な下落、2020年の下落、および最近の売りにつながったことがわかります。

逆に、FRBの緩和政策(グリーン)が実施されている場合、株式は上昇傾向にあることがよくあります。

インフレは、商品やサービスの需要と供給の関数です。

FRBは、方程式の供給サイドに対する最小限の影響力しか保持していません。

ただし、直接的および間接的に、消費者および企業の需要に影響を与える可能性があります。

株式市場の損益は支出や投資に影響を与えるだけでなく、金利は不動産や自動車などの特定の品目の需要に大きな影響を与えます。

FRBは、供給にほとんど影響を与えないことを認識しており、インフレを減らすために需要をターゲットにする必要があります。

2022年11月30日、パウエル議長は、FRBの目的はインフレを減らすための需要を弱めることであると明らかにしました。

総需要の伸びを鈍化させるために、政策スタンスを引き締めています。需要の伸びの鈍化は、供給が需要に追いつき、時間の経過とともに安定した価格を生み出すバランスを回復することを可能にするはずです。そのバランスを回復するには、トレンドを下回る成長が持続する必要があると思われます。

在庫の制御された燃焼

金利の上昇とQTの間で、FRBは需要を冷やし、インフレを目標に持ち込もうとしています。

共有されたような多数のコメントに基づくと、FRBはインフレを減らすために株価をターゲットにしているようにも見えます。

FRBは、株価がすぐにコントロールを失う可能性のある重大な金融混乱をもたらす可能性があるため、株価を急落させたくありません。

彼らは、目標を達成するまで、ボラティリティを制御してトレンド株価を下げることを望んでいると考えています。

タカ派のレトリック、より長い金利、そしてQTは彼らの探求を助けることができます。

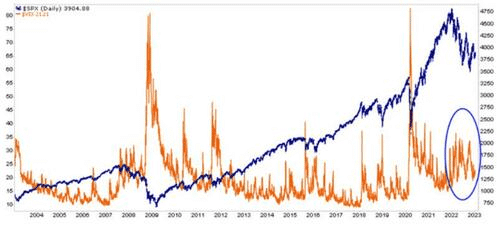

下のグラフは、最近の下落の間、ボラティリティが平均よりも高かったことを示していますが、2008年と2020年の無秩序な下落のように急上昇しませんでした。

FRBは、株価の抑制された低ボラティリティのバーンを望んでいる可能性が高い。

価格がトレンドチャネルから大きく上下に引き寄せられた場合、FRBはQTとその逆買戻し契約(RRP)プログラムの組み合わせを通じて流動性を調整できます。

このような政策管理は、S&P 500が2022年を通してたどったクリーンなチャネルを説明するかもしれません。

S&P 3500 By Year Endでは、RRPとFRBが生み出した流動性について詳しく説明しています。

概要

バーナンキ氏とイエレン氏は、FRBが目標を達成するためには、株価に影響を与えることが重要であることを認めています。

パウエル議長は彼らの足跡をたどり、インフレを確実に鎮圧するために株価を押し下げようとしているとPIMCOは考えています。

インフレ率がFRBの目標を大きく上回っていることを考えると、FRBは近い将来、株価を引き下げようとするとみています。

そうすることで、FRBはインフレ率を目標に戻し、副次的な利益としてバリュエーションを過去の基準に戻す可能性があります。

FRBが直面するリスクは、ボラティリティの急上昇と株価の下落が手に負えなくなることです。

これは、金融不安を生むだけでなく、実体経済を著しく阻害するおそれがあります。

おそらく、インフレは上記のシナリオでデフレに転じ、FRBが経済活動を後押しし、インフレを目標まで引き上げるために株価を押し上げるという好ましいプレイブックに戻ることを可能にするでしょう。

インフレが抑制されるまで、株式の今後の道のりは低くなる可能性があります。FRBが株価の抑制されたバーンに成功した場合、トレンドチャネルの下限からの上昇と上限からの下落が見られるはずです。

両極端は非常によく取引機会を提供するかもしれません。

市場の専門用語では、株価が下がるにつれてポンプとダンプを期待してください。

この記事が気に入ったらサポートをしてみませんか?