「これはグローバルなマージンコール(追加証拠金)です。私たちが生き残ることを願っています」

2022年10月11日 - 02:20 午前 火曜日 元NY連銀の教祖マーク・カバナ

https://www.zerohedge.com/markets/its-global-margin-call-i-hope-we-survive

元NY連銀の教祖マーク・カバナ(Marc Cabana)(紹介は必要ないが、馴染みのない人がいらっしゃる場合は、これを読んでください)が、「FRBはインフレを引き下げるための探求を盲目的に追求したいが、市場機能の悪化や信用凍結は介入を迫る可能性がある」として、FRBはBOEの足跡をたどることができると警告してから1週間後。そして、危機前の予測実績がゾルタン・ポッツァールのそれとしか一致しないカバナは、次に破綻する市場は財務省市場、あるいは彼が言うように「UST(USTreasuries米国債)(TerraUSD)(仮想通貨)の内訳は増大するリスクである」と明確に警告した。

USTの流動性が薄く、需要が限られているため、米国市場は英国と同様に市場機能の崩壊に対して脆弱になる可能性があります。USTの内訳触媒は不明ですが、米ドル/USTを売却するための大規模な外国FX介入、驚くべきD議会のホールドによる11月の米国の財政ショック、自然災害への支出の増加などが含まれます。

そして、経済と市場への荒廃は前例のないものですが、カバナによると、希望の兆しは「アンカーされていないUST市場は、条件を引き締め、インフレを下げるための最速かつ最も破壊的な方法かもしれない」ということです。しかし、再び、破綻した米国債市場は、単なる「インフレ率の低下」よりもはるかに恐ろしく壊滅的な結果をもたらすだろう - それは一夜にして米国と西側経済を破壊するだろう。カバナが暗黙のうちに提起した疑問は、FRBは経済を減速させたいのか、それとも急停止したのか、という疑問を投げかけている。

カバナの警告(それは実現するだろうが、それは時間の問題です)は、米国債市場の侵害にはまだ現れていないが、欧州国債市場のスローモーション崩壊をTに効果的に説明している。

アジア・タイムズのデイビッド・ゴールドマンが一夜にして書いているように、ドイツの政府債市場のリスクゲージは先週、「マージンコールが銀行、保険会社、年金基金が保有するデリバティブポジションの清算を余儀なくされたため」、2008年の世界金融暴落で記録されたレベルよりも高いレベルに上昇した。

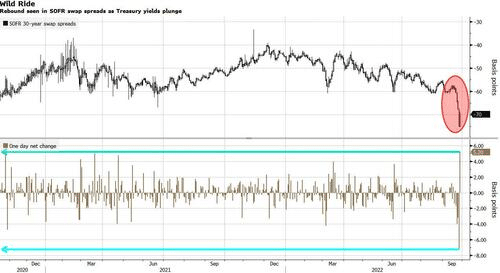

2週間前に米国のSOFRスワップスプレッドの混乱に気づいたときに観察したものを拾い上げると、2020年10月に展開されたインデックスの記録上、どちらの方向にも最大の1日の動きを経験しました。

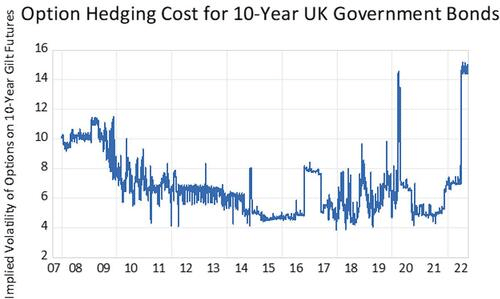

ゴールドマンは、ドイツ市場リスクの重要な尺度、すなわちドイツ国債(Bunds)と金利スワップ協定の間のスプレッドは、2008年に設定された以前の記録を上回ったと書いている。同時に、ドイツ政府債務を金利オプション、またはオプションインプライドボラティリティでヘッジするコストは、記録上最高水準に上昇した。

ゴールドマンは次に、英国の年金基金デリバティブで何が起こったのかについて、少し簡単に触れます。

・「実質」利回り、すなわちインフレ指数付き国債利回りは、ドイツと英国でマイナスにまで深まり、続いて米国市場が続いた。これにより、将来の収入を提供するために年金の支払いと保険料を投資する保険会社と年金基金の下から敷物が引き出されました。

・それを補うために、欧州と英国の金融機関は、短期金利を支払いながら長期金利を受け取るデリバティブ契約(金利スワップ)で長期金利を固定しました。スワップはレバレッジドポジションで、契約の想定額のほんの一部に相当する担保が必要です。

・FRBが2021年後半に金利を引き上げたとき、固定支払いと変動金利を受け取る金利スワップの価値は崩壊した。年金基金と保険会社は、長い国債で10対1のマージンポジションに相当するポジションに固執していました。長期国債の価格はG7諸国で20%近く下落し、デリバティブ契約の価値は蒸発した。

そして、2週間前に報告したように、英国の機関は、資産を清算することによってのみ満たすことができるマージンコールの津波に直面しました。その結果、英国国債市場が暴走し、その後、他の欧州債券市場が僅差で続いた。イングランド銀行の緊急債券購入は市場の暴落を遅らせたが、英国の金箔市場はナイフエッジにとどまっており、オプションヘッジコストは過去最高を記録した。

ゴールドマンは、最近の出来事を要約したドイツ最大の保険会社のポートフォリオマネージャーを引用し、「これは世界的なマージンコールです。私たちが生き残ることを願っています」... あるいは、ほんの数週間前に私たちが警告したことが正確に起こるでしょう。

BBG dollar index 1300, back over covid panic highs, and new record as dollar margin call sweeps emerging markets. Pivot will not come from "inflation target is hit" but from devastation across ROW pic.twitter.com/C3h15bko0B

— zerohedge (@zerohedge) September 1, 2022

それ以来、弱いヨーロッパの銀行が突然短期資金調達を見つけるのに苦労し、少なくとも市場が考えていることは、クレディ・スイスCDSのコストを2008年よりも高くし、銀行間資金調達のコストを約400ベーシスポイント(4%ポイント)上回るプロセスで、悪化しています。 欧州債券市場の安定性や、ECBが次に降伏し、市場を救済するだろうという憶測について、さらに多くの疑問が湧いてくる。

一方、BOEがQEを降伏して再開した2年前の金曜日に英国の債券市場が安定した後、金曜日の予定されているBOEの「一時的な」QEの終了を見越して利回りが再び急上昇し、今日の事態は再び崩壊しました(ネタバレ注意:それは終わらないでしょう)。

Where we are in gilts - absolutely extraordinary. 30-year bonds are not meant to move like this - rpt by @adamsamson @TomStub @JosephineCumbo https://t.co/H63KsBv6PH pic.twitter.com/kgEA0ACuni

— Tony Tassell (@TonyTassell) October 10, 2022

米国はどうですか?

これまでのところ、アメリカの年金基金と保険会社は、同じ種類の追証に直面していないが、痛みを伴う損失を被っている。金利が下がるにつれて、商業用不動産のような実質的な所得資産に移行しました。米国株式市場における商業用不動産投資会社の価値は、ナスダックとほぼ同じ額で35%下落しました。

それが何らかの兆候であるならば、商業用不動産市場の20兆ドルの価値は、社債と株式ポートフォリオの20%近くの損失に加えて、今年約7兆ドルを失いました。年金ポートフォリオの最大の構成要素である株式と債券は、2022年に約20%減少しています。全体として、あなたが信じている年金基金の資産配分の調査にもよりますが、平均的な米国の年金はおそらく今年、その資産価値の20%以上を失っています。

実際、年金は英国のように臨死体験をする必要さえなく、原資産の価値が十分に下がれば、遅かれ早かれ強制売却が始まります。そして、かつて強気だったゴールドマンのストラテジストが警告しているように、降伏が本当に始まれば、その後に大量解雇が僅差で続き、パウエルがボルカー2.0を引っ張り、米国経済と市場を爆破する決意がどれほどあるかがわかります。

この記事が気に入ったらサポートをしてみませんか?