仮想通貨担保ローンサービス開始記念!仮想通貨を使ったローンとレンディングの解説

Fintertech ストラテジーグループの川浪です。

今般、弊社において仮想通貨担保ローンサービスを開始したことから、今回はそのメモリアル企画として、仮想通貨を使ったローンとレンディングの世界に関して解説をお届けしたいと思います。

前に私が書いた記事でも少し触れましたが、仮想通貨担保ローン市場はこの一年で劇的な成長を遂げました。直近の市場規模は5000億円程度です。2018年秋からスタートしたビジネスですので、その成長スピードに驚かされます。

仮想通貨を売り買いではなく、資産として貸す(借りる)ことにより仮想通貨建ての利息を得る(払う)サービス自体は、かなり前からありました。海外の取引所であるPoloniexが昔からやっていたことを思い出す方もいらっしゃると思います。当時は取引所内での貸し借りが主でした。現在では、トレーディングファーム、カストディアンも揃い、レンディング市場は拡大の一途をたどっています。また、EthereumのDeFiサービスのひとつとしてレンディングも行われています。

1-1.仮想通貨担保ローンとは

まず、各社から提供されている一般的なスキームについて、ざっくり説明します。

仮想通貨を担保として預けて、法定通貨orステーブルコインを借ります。借りられる金額は、各社が設定する担保掛目(LTV)によります。

そんなことするよりも売ったら?と思うかもしれませんが、仮想通貨を保持したまま手元に資金を得られることは魅力です。各社とも資金使途自由としているため、借りたお金でもう一度仮想通貨を買ったり、他の仮想通貨を空売りするのに使ったりされているようです。家や車を買うこともできます。現在は仮想通貨の売却益は雑所得になり、非常に高い税率になりますので、申告分離課税になるのを待ちたいという方もいると思います。そういった方も資金ニーズがあり、このサービスが利用されるわけです。

各社で差が少しありますが、LTVは50%が一般的です。仮想通貨が値下がりし、担保率が下がると担保追加のお願い(マージンコール)がでます。そして、それでも担保価値が下がり続け、債権保全水準になった場合には、債権保全のために担保が売却され、貸出金と担保売却が相殺される仕組みです。

1-2.仮想通貨担保ローンにおける注意点

・潰れにくい会社を選びましょう!

・金利だけを見てはいけません。

・担保掛目(LTV)が高すぎると危険

仮想通貨担保ローンのモデルは分散型ではありません。伝統的な、信用を基にした中央集権型のビジネスモデルです。日本の安定した銀行システムとは異なり、仮想通貨担保ローンの会社が潰れた場合、担保として収めている仮想通貨が返還される保証はありません。

仮想通貨担保ローンの担保掛目はどんなに高くても80%です。つまり、ローンで借りたお金が最大で80に対し、担保で収める仮想通貨の評価額は100です。仮想通貨担保ローンの会社が潰れた場合、ローンで借りたお金を返済する必要がなくなるとしても、担保が戻ってこなければ、ローン会社が潰れた時点で大損することは確実と言えるでしょう。

仮想通貨取引所と異なり、何かあったらすぐ仮想通貨をウォレットに自分のオペレーションにより移せるというものではありません。返済の手続きして、ローン会社からコインが送られてくることを待つ必要があります。仮想通貨取引所としては、顧客の利便性を上げるために、1時間程度でコインの引き出しができることが通常です。仮想通貨担保ローンでは、法定通貨の返済を確認する必要があり、通常でも1日かかることが多いです。

やはり、財務基盤が強い、潰れにくい会社を選ぶことが重要だと思われます。お金を借りる場合、最大の注目点は金利ですが、金利を重要視するあまり、自らが背負うクレジットリスクを無視しないように注意してください。

担保掛目(LTV)を高く設定すると、借りられる法定通貨の金額が増えますので、お得感がでます。ローン事業者にとっても融資額が増え、金利収入も増えるので嬉しいわけです。しかしながらこれは預けている仮想通貨を売却されるリスクが非常に高くなるため、おすすめはできません。

LTVを80%に設定した場合、ローン契約時から仮想通貨が20%下落すれば、売却されてしまいます。ビットコインでも10%下がる日は年に3、4回あります。3か月以上ローンを利用することを考えるなら、LTVは低いほうが良いでしょう。せめて、LTVを高く設定する際には短い期間にするよう気を付けましょう。

2-1.仮想通貨レンディングサービスとは

2020年2月にGMOコインさんが仮想通貨の借入サービスを再開しました。最大年率5%と他社サービスよりも利回りが良いためTwitter上でも盛り上がりを見せました。さらに、GMOコインさんに対抗するためか、CoinCheckさんが同じレベルまで利回りを上昇させました。これまで国内の個人向けレンディングサービスは海外(海外取引所を除く)と比較して利回りが低く、借入ニーズも限られていましたが、顧客獲得・囲い込みの手段として注目が高まると予想します。そこでここからは、国内外及び分散型金融(DeFi)レンディングサービスを比較してみたいと思います。

2-2.DeFiとCeFiに対する簡単な説明

DeFiとはブロックチェーンを活用したアプリケーションによって構成される金融システムです。仮想通貨同様、中央管理者を必要とせず、分散型ネットワークによる自律したエコシステムで、誰でもアクセス可能かつ透明性の高い金融システムやプロジェクトの総称です。

対して、端的にいうならばCeFiは企業(背後にいる人々への信用)を介して金融サービスを行う従来型のシステムです。DeFiに比べて、企業が利用者と金融サービスの間に介在するため、柔軟なサービス設計が可能となっています。

※より詳細に知りたい方はこちらの記事がオススメです。

2-3.LoanScanを基に仮想通貨レンディング先を比較する

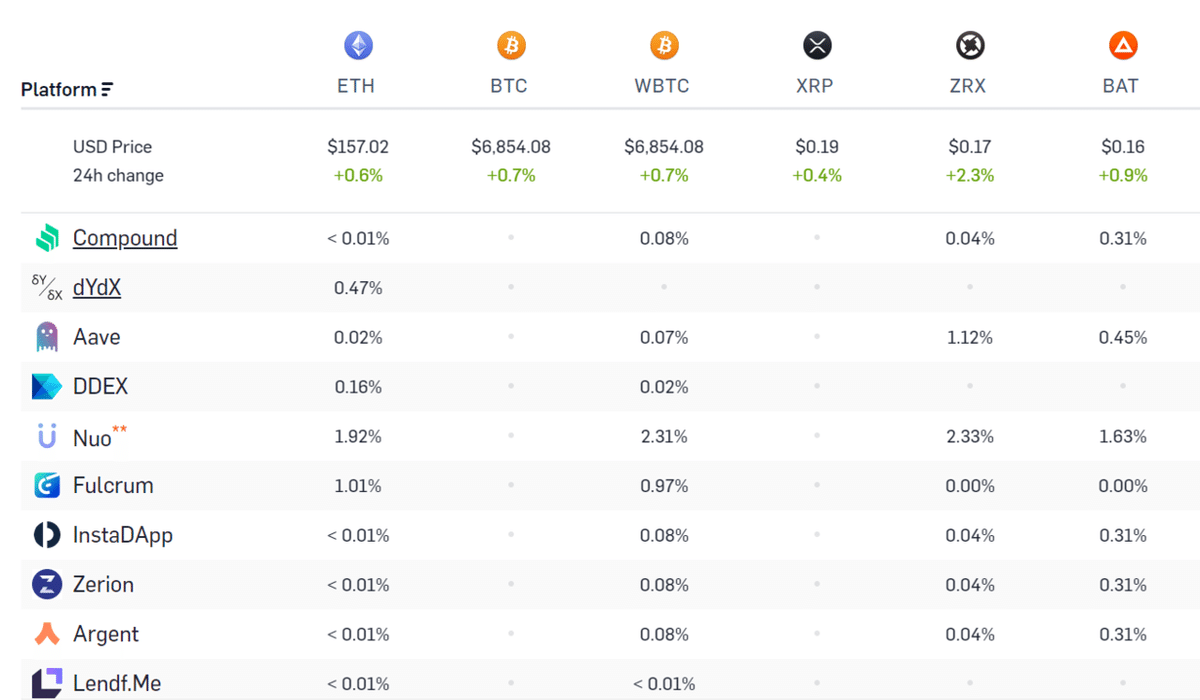

LoanScanというサイトでは、Compound等のDeFiサービスとBlockFi等のCeFiサービスをまとめて掲載してくれています。これを見るとDeFiとCeFiで大きく特徴が異なるのがわかります。

ここでは仮想通貨を貸出することを念頭に置いて見ていきたいと思います。

DeFiサービスでの仮想通貨貸出利回り

CeFiサービスの仮想通貨貸出利回り

仮想通貨レンディングサービスのサイトを見たことが無い方のために丁寧に解説していきます。

特徴①DeFiレンディングサービスはBTCに対応していない!

端的に説明するとDeFiはイーサリアムネットワークの上に構築されているため、BTCをはじめイーサリアムネットワーク上にない仮想通貨には対応していません。

逆にERC20で作られた仮想通貨には対応できます。画面では載せることができていませんが、USDペグのDAIやUSDCが多く取り扱われています。

特徴②:DeFiレンディングサービスでETHを貸出してもほぼ金利がつかない!

これはDeFiシステムがETHを担保に入れて、DAI等を発行するモデルがベースとなっていることに起因しています。端的には参加者全員がETHを持っていることが前提となっているので需要がないと言ったほうがいいかもしれません。逆にETHを基にして作るDAIには高い貸出金利(約5-8%)があります。

特徴③:CeFiは各サービスの金利の差が大きい!

CeFiのレンディングをやっている代表企業として、米国のBlockFiへのBTC貸付金利が5.11%(2020/04/14時点)、対して同じく代表的な企業のCelsiusが3.2%(2020/04/14時点)。同一のBTCを扱うにも関わらず、法定通貨や株など伝統的な資産の貸出に比べて非常に大きい差があります。これは各企業のマーケティング戦略だけでなく、市場がまだまだ成熟していない(効率的でない)ことを表しています。通常これだけ差があれば、低い利率の会社から、高い利率の会社に貸付を行い利ざやをとります。これが行われていないということですから、仮想通貨レンディングをやっている企業同士、それぞれのクレジットリスクが高いと判断しているのかもしれません。

特徴④:海外取引所のレンディングサービスは金利が低い!

LoanScanで出してくれているPoloniex, Bitfinexという取引所にあるレンディングサービスは、総じて貸出金利が低く設定されています。参考までにBinanceのレンディングサービスではBTC貸出金利が0.35%という低さです。

取引所に長期で仮想通貨を預けているユーザーは多く、顧客数が多ければ多いほど金利が下がるという構造が見て取れます。

2-4.レンディングサービスを利用する上での注意点

DeFiとCeFiでは対応仮想通貨のラインナップが異なります。また、現状DeFi・CeFiに関わらずサービス間での金利差が依然として大きくある状態です。仮想通貨に限った話ではなく、一般的に利回り型の金融商品に関しては、利回りを追求するという投資行動が多く見られます。しかし、投資の世界では高い利回り=高いクレジットリスクということですので、単純に利回りが高いところに貸出しをするということを選んでしまうと、自らの取っているクレジットリスクが大きくなってしまい、最終的には貸したものが返ってこないことがありますので、くれぐれもご注意ください。

DeFiサービスの一つの特徴は、レンディングだけでなく分散型取引所(DEX)も含め一つのエコシステムという点です。成長著しいですが、複雑なうえ、未整備な面もまだまだあり、先日の急落時にMakerDAOで起こったような予期しえぬ事態での混乱もありますので、使われる方はご注意ください。DeFiは運営会社というものがないので、責任主体が曖昧です(そこが良さでもある!)。

私は昨年の梅雨ごろに金利20%でUSDCをとあるDeFiサービスに貸付したものの、コミュニティーの悪い噂を聞きつけ1週間で戻すという経験をしています。貸したものが返ってこない可能性を発見すると、値下がり・値上がりによる緊張とは異なる種類の緊張を覚えますのでご注意ください(笑)。

※そのDeFiサービスは今も運営されています。1週間分の金利もちゃんと貰えました。

3.最後に

仮想通貨担保ローンを提供するメジャーな企業は世界でもまだ数えるほどしかなく、日本で本格的にサービスを展開するのは弊社が初めてとなります(※弊社調べ)。伝統的国内金融機関が仮想通貨を金融資産として扱うこと自体もおそらく初めてではないでしょうか。

仮想通貨にはHODLという特有の風潮がありそれはそれで良いのですが、その結果として世の中に出回る流通量は減少します。仮想通貨がより使われるため、社会にとってより意味があるものとなるようにと、ビジネス企画を開始したのが約1年前、、、様々な紆余曲折があり、言えない苦労もありましたが、ようやく、ビジネススタートの運びとなりました。これも優秀なチームメンバーと関係者各位のご協力のおかげです。

仮想通貨・ブロックチェーンをこよなく愛する一人として、すこしでも世の中のお役に立てるよう、チームメンバー共々頑張っていきたいと強く思っています。

※本記事は仮想通貨取引の勧誘を目的とするものではございません。また、記事やコメントにおける投資情報は内容の正確性を保証するものではありません。

※弊社が提供するサービスの詳細については、以下サービスサイトをご覧ください。