マトリックスの原理6° 経常黒字を超える円投は必ず円転者がいる

直物外貨ポジションの発生要因としては、

① 非金融元本取引(経常取引)によるもの、

② 外貨建て資産負債の外貨建て時価の変動によるもの、

③ 外貨売買取引によるもの

があります。

外貨売買取引で発生した直物外貨ポジションは、必ず反対のポジションを持つ主体が存在します。非金融元本取引(経常取引)あるいは外貨建て時価の変動で発生した場合は片サイドのみ単独で発生し反対のポジションは発生しません。仮に全ての直物外貨ポジションを外貨売買取引で相殺させた場合、非金融元本取引と外貨建て時価の変動から発生した直物外貨ポジションのネット金額が残ります。また、①あるいは②で発生した直物外貨ポジションは、反対サイドの①あるいは②で発生した直物外貨ポジションでしか解消されないため、経常黒字が続いている場合は累積されていくことになります。

従って経常黒字累計を超える円投(円資金による外貨運用)を行うと必ず円転者を必要とし海外からの円運用が行われています。

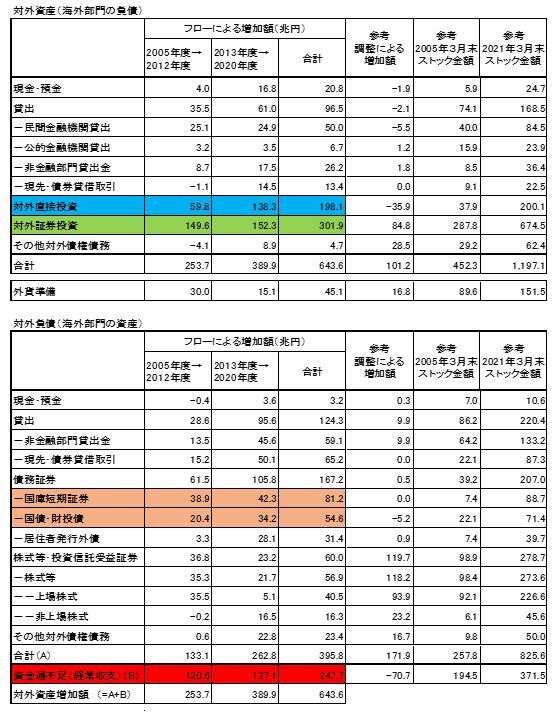

表は2021年9月公表の2020年度確報のマトリックスを使用し海外部門の2005年3月末から2021年3月末までの16年度を8年度ごとに前半後半にわけたもので後半は質的量的緩和政策導入以降です。上段が対外資産(海外部門の負債サイド)下段が対外負債(海外部門の資産サイド)と資金過不足(経常収支、正確には経常収支+資本移転等収支)を表示したもので対外負債増加額(A)と資金過不足(B)の合計が対外資産増加額(A+B)となります。別な表現をすると経常黒字累計を超えて対外資産を増加させると超える部分は必ず対外負債が増加します。この関係は直物外貨ポジションも同様です。表には円建て取引と外貨建取引が混在していますが対外直接投資と対外証券投資は外貨建取引が多くまた経常収支も外貨建取引部分が大きいと思われます。

外貨準備は内数で主に対外証券投資に含まれていますが純粋に外貨建です。一方対外負債サイドのうち国庫短期証券と国債・財投債は海外からの日本国債運用で純粋な円建です。

前半と後半ではほぼ経常黒字金額合計が同じで供給された直物外貨ポジションは、前半は外貨準備を含む対外証券投資と対外直接投資で吸収し後半は対外直接投資を中心に吸収したことが窺われます。更に特に後半は経常収支黒字累計額を超えて海外運用が大幅に増加していることから日本国債を中心に海外からの国内運用が増加しています。

経常黒字累計由来の直物外貨ポジションを対外証券投資と対外直接投資が吸収し大幅に上回っている状況ですので円投を行うと円転者を必要とし円転者による海外からの日本国債を中心とした円運用が見合うだけ増加することになります。

先物も含めた外貨ポジションも同様に経常収支由来を超える部分について、外貨ロング円貨ショートの為替ポジションと外貨ショート円貨ロングの為替ポジションは同時に同額増減することになります。例えばドル売り介入を行うと別な当事者のドル買いポジションに替わるか、別な当事者のドル売りポジションが相殺されて減少するか、あるいは両方の組み合わせによって吸収されますがドル買いポジションとドル売りポジションは同量のままとなります。

2022年9月に公表された2021年度確報と2022年第2四半期速報のマトリックスの特徴へ続きます。

原理6°の詳細と円投・円転、及び1998年のドル売り介入などにつきましては、金融マトリックス―国債と銀行の運命 | 磯野 薫 |本 | 通販 | Amazon

を参照してください。

この記事が気に入ったらサポートをしてみませんか?