NASDAQ100指数 統計で優位性を探す!(全部無料で読めます)

TradingViewのpineスクリプトでローソク足の値動きの統計データを取得するインジケーターを自作したので統計データからNASDAQ100指数について考えてみようと思います。

(知り合いの方でこのインジケーターに興味を持った方は共有しますので、お声掛けください。)

簡単にインジケーターの説明

簡単に説明すると・・・

①条件を入力する。(ローソク足の大きさや形、移動平均線との関係性、各種オシレータの数値etc)

②条件に合ったローソク足が検索され、印がつく。

③印が付いたローソク足の1~10本後の値動きのデータが表示される。

といったインジケーターです。

基本条件

・私自身はCFDでトレードしているのでティッカーはNQ1!で

・とりあえず日足から

・過去約10年分2600本を検索

としてみます。

①全数を検索

まずは全数(2600本)を検索

1本後がプラスの割合 55.88%

1本後の平均上昇値幅 4.55($)

基本的に右肩上がりのチャートなので当たり前かもしれませんが、どこで買っても55%以上の確率で次の足でプラスになるようです。

すでにこの時点でロングに優位性があることになりそうです。

②陽線・陰線が連続した場合

◎陽線と陽線の連続

○1本・2本連続 ・3本連続・4本連続・5本連続陽線の場合 ※()は全数を検索した時の値 1本後がプラスの割合 (55.88%)→54.5%→55.9%→56.52%→56.98%→54.78% 1本後の平均上昇値幅 (4.55($))→1.47→0.05→-1.93→-3.86→-5.62○考察

・プラスかマイナスかの割合はあまり変わらない。

・連続する陽線の数が増えるごとに、平均値幅が徐々にマイナスされていくため、反落時の値幅が大きくなっている可能性が考えられる。

・反落後、5本後をめどに∓0になり、その後通常通りの角度で上昇している。

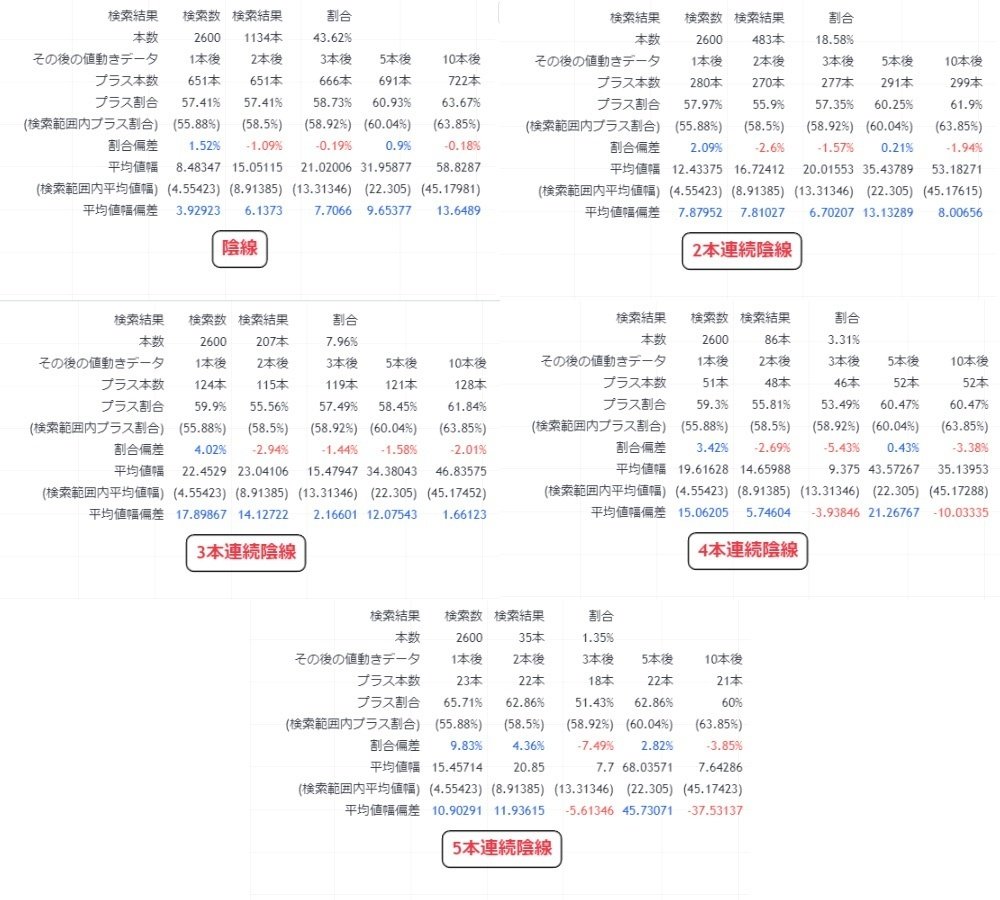

◎陰線と陰線が連続した場合

○1本・2本連続 ・3本連続・4本連続・5本連続陰線の場合

※()は全数を検索した時の値

1本後がプラスの割合 (55.88%)→57.41%→57.97%→59.9%→59.3%→65.71%

1本後の平均上昇値幅 (4.55($))→8.48→12.43→22.45→19.61→12.43

○考察

・1本後のプラスの割合は徐々に増えていく。

・連続する陰線の数が増えるごとに、1本後の平均値幅が徐々にプラスされているが、3本連続陰線をピークにさがっている。

・3本連続以上の陰線の場合、5本後の平均値幅は高いが、3本後と10本後のが低くなっていて、ボラティリティが増加している可能性が考えらえる。

・特に5本連続陰線の場合、いったん上昇するものの再度大きく下落している。

◎まとめ

ロングポジションを持つ場合、

日足で陰線の後に買った方が1本後の足の期待値が高いが、3本連続以上の陰線の場合ボラティリティが大きくなる可能性がありそうなので注意が必要。

③移動平均線との関係

◎25SMAとの関係

○25SMAより終値が高い場合

・仮に上昇トレンドにうまく乗れたとしても、トレンドの初動→最高値→下落トレンドの初動まで買い続けることになるので、統計データ的には優位性はなさそう。

・25SMAを超えた時にロングエントリー、下回ったら決済と考えた場合、トレンドの長さに結果が左右されるすることになりそう。

25SMA付近でもみ合った場合も損切を重ねることになる。

◎75SMA・200SMAとの関係

〇優位性が高いパターンを探すと・・・

・75SMAより終値が低い場合・・・

1本後(4.4)→8.5 10本後(45.1)→(67.2) 優位性が高い。

・200SMAより高い場合・・・

1本後(4.4)→4.6 10本後(45.1)→(50.4) 若干だが優位性が高い。

・75SMAより低く、200SMAより高い場合(上記の組み合わせ)・・・

1本後(4.4)→16.2 10本後(45.1)→(114.8) かなり優位性が高くなった。

◎組み合わせ

・上記にさらに「25SMAより終値が低い」、①で優位性のあった「陰線」

という条件を追加した場合・・・

1本後(4.4)→22.1 10本後(45.1)→(118.4) 10本後+の割合77.9%と

さらに優位性が高くなった。

本数が2600本中113本、

過去の機会としては25回程度あったと思われる。

◎まとめ

①終値が25SMA・75SMAより低く、

②200SMAより高く、

③陰線

という条件で日足上昇トレンド中の押し目を、

ある程度補足できる可能性があると思われる。

・ちなみにEMAでも同じ傾向があるが、

SMAの方が優位性が高い結果になった。

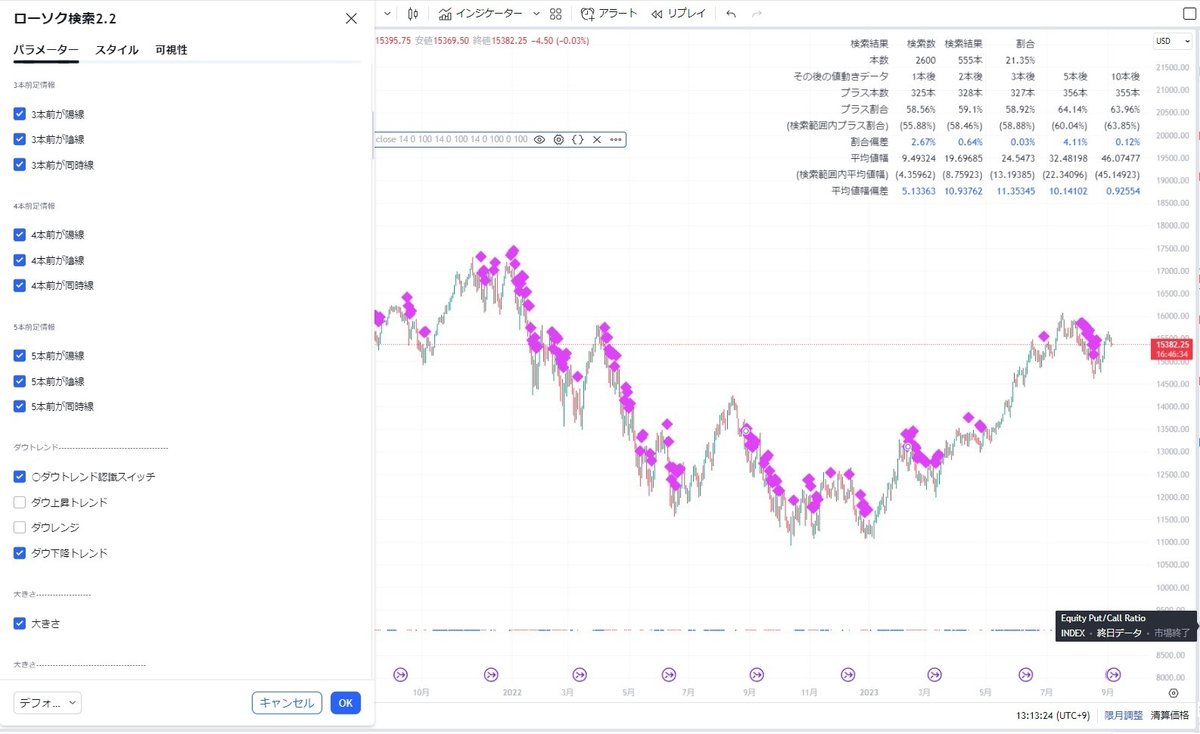

④ダウ理論的トレンド

◎上昇トレンド中と下降トレンド中とどちらでもない場合

○上昇トレンド中→ほぼ優位性なし

どちらでもない場合→若干優位性がマイナス

○下降トレンド中

1本後(4.4)→9.5 10本後(45.1)→(46.1) 若干優位性が高い。

・おそらく、下落中(マイナス要因)→大底(プラス要因)

→上昇の初期(プラス要因)で買うため優位性があるものと思われる。

○トレンド基準での売買

・一番シンプルに考えると、上昇トレンド開始でロングエントリー

→下降トレンド開始でショートエントリーとなるが・・・

(それはあまりいい結果が出ないことは過去に確認済みなので)

①の陰線陽線の統計をヒントに、

上昇トレンド開始後の最初の陰線でロングエントリー

→下降トレンド開始後最初の陽線で決済というトレードを考えてみた。

・2020年1月から検証・・・

全体で26勝20敗 +4605($)となった。

バイ&ホールドで約+6000($)なので微妙な結果。

ただし、2021年1月からの期間で見ると、

バイ&ホールドで-1600に対して+2000なので、

下落時のリスクを低減する効果はあるのかもしれない。

⑤ボリンジャーバンド

◎ボリンジャーバンドで優位性を探すと・・・

○終値が-2σより低い時

1本後(4.4)→32.7、1本後+の割合55.9%→64.0%

10本後(45.1)→(118.4) となり優位性が高い。

(・逆に+2σでショートする場合はそこまで優位性が高くない。)

・ボリンジャーバンド-2σで逆張りロングする場合は、

1本目の優位性が一番高いので、1日での決済がよいのかもしれない。

⑥RSI

◎RSIで優位性のある数値を探すと・・・

○RSI30以下

1本後(4.4)→74.7、1本後+の割合55.9%→71.9%

3本後(13.2)→183.4、3本後+の割合58.9%→78.1%

5本後(22.3)→205.7、5本後+の割合60.0%→84.4%

10本後(45.1)→164.3、10本後+の割合63.8%→68.8%

となり優位性がかなり高いが、(2600本中) 32本 15機会と回数が少ない。

○RSI35以下

1本後(4.4)→62.5、1本後+の割合55.9%→62%

3本後(13.2)→105.7、3本後+の割合58.9%→65%

5本後(22.3)→139.9、5本後+の割合60.0%→75%

10本後(45.1)→176.7、10本後+の割合63.8%→68%

となり優位性が落ちるが、(2600本中) 100本 35機会と回数が増える。

⑥CulterRSI

◎CRSIで優位性のある数値を探すと・・・

○CRSI20以下

1本後(4.4)→52.3、1本後+の割合55.9%→70%

3本後(13.2)→278、3本後+の割合58.9%→90%

5本後(22.3)→300、5本後+の割合60.0%→100%

10本後(45.1)→144、10本後+の割合63.8%→70%

となり優位性がかなり高いが、(2600本中) 20本

11機会と回数がかなり少ない。

・サンプル数が少ないが5本後100%プラスなのは魅力。

○CRSI30以下

1本後(4.4)→48.5、1本後+の割合55.9%→62.3%

3本後(13.2)→87.6、3本後+の割合58.9%→62.3%

5本後(22.3)→75.7、5本後+の割合60.0%→65.8%

10本後(45.1)→74.0、10本後+の割合63.8%→61.4%

となり優位性が落ちるが、(2600本中) 114本 40機会と回数が増える。

・RSI 35以下と比べると回数はあまり変わらないが、

RSIの方が優位性が高そうに見える。

⑦ストキャスティクス

◎ストキャスティクスで優位性のある数値を探すと・・・

○ストキャスティクス 5以下

1本後(4.4)→32.1、1本後+の割合(55.9%)→63.2%

3本後(13.2)→8.1、3本後+の割合(58.9%)→56.3%

5本後(22.3)→43.8、5本後+の割合(60.0%)→66.7%

10本後(45.1)→47.6、10本後+の割合(63.8%)→60.9%

・(2600本中) 87本

・1本後の優位性は高いが、その後の優位性はあまり高くない。

○ストキャスティクス 20以下

1本後(4.4)→22.7、1本後+の割合(55.9%)→57.5%

3本後(13.2)→40.7、3本後+の割合(58.9%)→57.5%

5本後(22.3)→69.4、5本後+の割合(60.0%)→65.9%

10本後(45.1)→78.2、10本後+の割合(63.8%)→65.6%

・(2600本中)308本。

・1本後の優位性は5以下の場合に劣るが、

3本後以降の優位性が5以下の場合より高い。

⑧ストキャスティクスRSI

◎ストキャスティクスRSIで優位性のある数値を探すと・・・

○ストキャスティクス 5以下

1本後(4.4)→17.0、1本後+の割合(55.9%)→64.7%

3本後(13.2)→36.8、3本後+の割合(58.9%)→56.9%

5本後(22.3)→47.5、5本後+の割合(60.0%)→64.1%

10本後(45.1)→13.4、10本後+の割合(63.8%)→58.8%

・(2600本中) 153本

・5本後までの優位性はやや高いが、10本後の優位性が低い。

○ストキャスティクス 20以下

1本後(4.4)→8.4、1本後+の割合(55.9%)→59.4%

3本後(13.2)→30.0、3本後+の割合(58.9%)→59.8%

5本後(22.3)→22.9、5本後+の割合(60.0%)→59.8%

10本後(45.1)→14.6、10本後+の割合(63.8%)→60.0%

・(2600本中)515本。

・1~3本後の優位性はやや高いが、

その後の優位性が低い。

○ちなみに2019年12月から、ストキャスRSI 5以下から20以上になったときにロング。20以下で決済。という売買をした場合、

13勝9敗 +6341(バイアンドホールド約+6600)となった。

バイアンドホールドに負けているので微妙か。

⑨DMI

○ADXラインが上昇傾向でDIが上昇トレンド(+DIが-DIより上にある時)

を確認すると優位性はなく、逆にショートに優位性がある結果だった。

○逆にADXラインが上昇傾向でDIが下降トレンド(-DIが+DIより上にある時)

は

1本後(4.4)→8.6、1本後+の割合(55.9%)→57.1%

3本後(13.2)→27.4、3本後+の割合(58.9%)→58.2%

5本後(22.3)→46.9、5本後+の割合(60.0%)→64.4%

10本後(45.1)→83.9、10本後+の割合(63.8%)→68.8%

・(2600本中)455本。

・優位性が高い結果となった。

○上記の結果を踏まえて、2020年1月~DMIで下降トレンド判定が終わったらロングエントリー。下降トレンド判定になったら決済。

という売買をした場合、

11勝12敗 +5188(バイアンドホールド約+6600)となった。

これもバイアンドホールドに負けているので微妙か。

○DMIの利用価値

日足レベルの押し目の底値では、ほぼDMIの下降トレンドシグナルが出ているので、ほかのシグナルと組み合わせることで何らかの利用方法があるかもしれない。

⑨KRI

○50SMAのKRIが0以下の場合

1本後(4.4)→7.9、1本後+の割合(55.9%)→56.1%

3本後(13.2)→19.9、3本後+の割合(58.9%)→57.9%

5本後(22.3)→29.8、5本後+の割合(60.0%)→60.8%

10本後(45.1)→64.1、10本後+の割合(63.8%)→65.4%

・(2600本中)717本。

・やや優位性が高い結果となった。

○50SMAのKRIが-5以下の場合

1本後(4.4)→20.1、1本後+の割合(55.9%)→53.3%

3本後(13.2)→30.2、3本後+の割合(58.9%)→55.7%

5本後(22.3)→41.8、5本後+の割合(60.0%)→59.5%

10本後(45.1)→63.6、10本後+の割合(63.8%)→55.7%

・(2600本中)210本。

・やや優位性が高い結果となった。

○50SMAのKRIが-10以下の場合

1本後(4.4)→106.1、1本後+の割合(55.9%)→63.0%

3本後(13.2)→191.2、3本後+の割合(58.9%)→69.6%

5本後(22.3)→281.9、5本後+の割合(60.0%)→76.1%

10本後(45.1)→466.2、10本後+の割合(63.8%)→80.43%

・(2600本中)46本。

・かなり優位性が高い結果となった。

⑩ここまでの優位性比較

・優位性(検索結果本数×平均値幅偏差で比較)

(◎=特に優位性が高そうなもの)

○陰線の場合

(1本後) 1134×4.0≒4556 ◎

(5本後) 1134×9.6≒10875 ◎

(10本後) 1134×13.6≒15458 ◎

○2連続陰線の場合

(1) 483×7.8≒3804

(5) 483×12.5≒6053

(10) 483×7.7≒3708

○3連続陰線の場合

(1) 207×17.9≒3704

(5) 207×11.5≒2375

(10) 207×1.3≒275

○4連続陰線の場合

(1) 86×15.1≒1295

(5) 86×20.7≒1777

(10) 86×-10≒-891

○5連続陰線の場合

(1) 35×10.9≒381

(5) 35×45.1≒1579

(10) 35×-37.8≒-1325

○ダウ下降トレンドの場合

(1) 555×4.9≒2739

(5) 555×9.6≒5314

(10) 555×0.6≒314

○75SMAより終値が低い場合

(1) 615×4.3≒2652

(5) 615×13.9≒8562

(10)615×23.1≒14183

○200SMAより終値が高い場合

(1) 2110×0.2≒508

(5) 2110×01.9≒3933

(10)2110×5.3≒11307

○75SMAより終値が低く、200SMAより終値が高い場合

(1) 224×12.7≒2846

(5) 224×40.3≒9031

(10)224×72.6≒16272 ◎

○25SMAが75SMAより下にある場合

(1) 594×9≒5413 ◎

(5) 594×38.5≒22849 ◎

(10)594×52.4≒31112 ◎

○75SMAが200SMAより上にある場合

(1) 2151×0.4≒939

(5) 2151×3.5≒7556

(10)2151×9.2≒19866 ◎

○BB -2σより終値が下にある場合

(1) 125×28.1≒3519

(5) 125×25.6≒3205

(10)125×55.7≒6964

○BB -2σより安値が下にある場合

(1) 312×8.4≒2629

(5) 312×21.7≒6777

(10)312×17.6≒5511

○RSI(期間14)が30以下の場合

(1) 32×70.0≒2243

(5) 32×182.8≒5849

(10)32×118.7≒3800

○RSI(期間14)が35以下の場合

(1) 100×57.9≒5790 ◎

(5) 100×117.0≒11696 ◎

(10)100×131.2≒13121

○RSI(期間7)が30以下の場合

(1) 170×30.8≒5240

(5) 170×48.8≒8303

(10)170×37.8≒6431

○CRSI(期間14)が20以下の場合

(1) 20×47.7≒954

(5) 20×299.9≒5999

(10)20×144.0≒2879

○CRSI(期間14)が30以下の場合

(1) 114×43.9≒5008 ◎

(5) 114×52.8≒6018

(10)114×28.5≒3251

○ストキャスティクス(期間14)が5以下の場合

(1) 87×27.5≒2394

(5) 87×43.8≒1813

(10)87×2.1≒180

○ストキャスティクス(期間14)が20以下の場合

(1) 308×18.2≒5597 ◎

(5) 308×46.5≒14324 ◎

(10)308×32.7≒10059

○ストキャスティクスRSI(期間14)が5以下の場合

(1) 153×12.4≒1901

(5) 153×24.6≒3756

(10)153×-32.1≒-4905

○ストキャスティクスRSI(期間14)が20以下の場合

(1) 515×3.8≒1954

(5) 515×-0.03≒-13.2

(10)515×-30.9≒-15905

○DMIのADXが上昇傾向、-DIが+DIより上にある場合

(1) 455×4.0≒1835

(5) 455×24.0≒10909 ◎

(10)455×38.4≒17485 ◎

○KRI(50SMA) -10以下

(1) 46×101.5≒4669

(5) 46×259.0≒11915 ◎

(10)46×420.6≒19350 ◎

○KRI(50SMA) -5以下

(1) 210×15.5≒3259

(5) 210×18.9≒3960

(10)210×18.1≒3798

○KRI(50SMA) 0以下

(1) 717×3.4≒2407

(5) 717×6.9≒4937

(10)717×18.6≒13319

⑪上記の組み合わせで売買戦略を考える。

○陰線+RSI(14)が35以下

・本数 84本

・1本後の終値で決済した場合 勝率65.5% 平均値幅+71.6($)

・10本後の終値で決済した場合 勝率69.1% 平均値幅+150.9($)

・押し目の時にエントリーできる可能性がある。

○陰線+75SMAより終値が低い+75SMAが200SMAより下+RSI(14)が35以下

・本数 41本

・1本後の終値で決済した場合 勝率68.3% 平均値幅+99.7($)

・10本後の終値で決済した場合 勝率78.05% 平均値幅+274.6($)

・機会が少ないが深い押し目の時にエントリーできる可能性がある。

長期投資の買い増しタイミングに使えるか。

○RSI(14)が30以下+KRI(50)-10以下

・本数 8本

・1本後の終値で決済した場合 勝率75% 平均値幅+206.6($)

・10本後の終値で決済した場合 勝率75% 平均値幅+400.2($)

・めったに起こらないが…大底でエントリーできるかもしれない。

○陰線+ DMIのADXが上昇傾向で-DIが+DIより上+KRI(50SMA)が-5以下

・本数 89本

・1本後の終値で決済した場合 勝率59.6% 平均値幅+41.7($)

・10本後の終値で決済した場合 勝率66.3% 平均値幅+223.9($)

・成績は悪くないが、下降トレンドでのナンピン買いに近い。。

○陰線+75SMAが200SMAより上 +RSI(14)が65以下

・本数 779本

・1本後の終値で決済した場合 勝率58.0% 平均値幅+8.5($)

・10本後の終値で決済した場合 勝率64.8% 平均値幅+76.2($)

・全体の30%程度と頻度が高い。

・長期上昇トレンド中に買われ過ぎ時を避けて陰線でエントリーするチリツモ戦略。

つづく・・・かもしれない

もしも役に立ったらサポートもお願いします。↓

ここから先は

¥ 300

この記事が気に入ったらサポートをしてみませんか?