鉄道会社の投資の違い

要点

・小田急だけ投資含み益が大きく減っている

・集中投資していた業種が値下がり

・安くなった時に買わず、売り一辺倒

投資含み益 こんなに違う

なぜか小田急だけ大きく減少

このグラフは、数字が大きいほど利益を出せていて、0より下にあれば赤字であることを示しています。(時価評価額なので、確定された利益ではありません)

真ん中の2020年3月時点はコロナショックの始まりですから、4社とも大きく数字が下がっています。特にJR西日本についてはマイナスに転落しています。

その後翌年2021年3月時点では、JR東海は大きく含み益が上昇しましたが、他の3社はほぼ右肩下がりとなっていて、特に小田急の下がり幅が大きいことがわかります。

なぜ 小田急だけ大きく含み益が減少している のでしょうか?

もう少し詳しく見てみましょう。

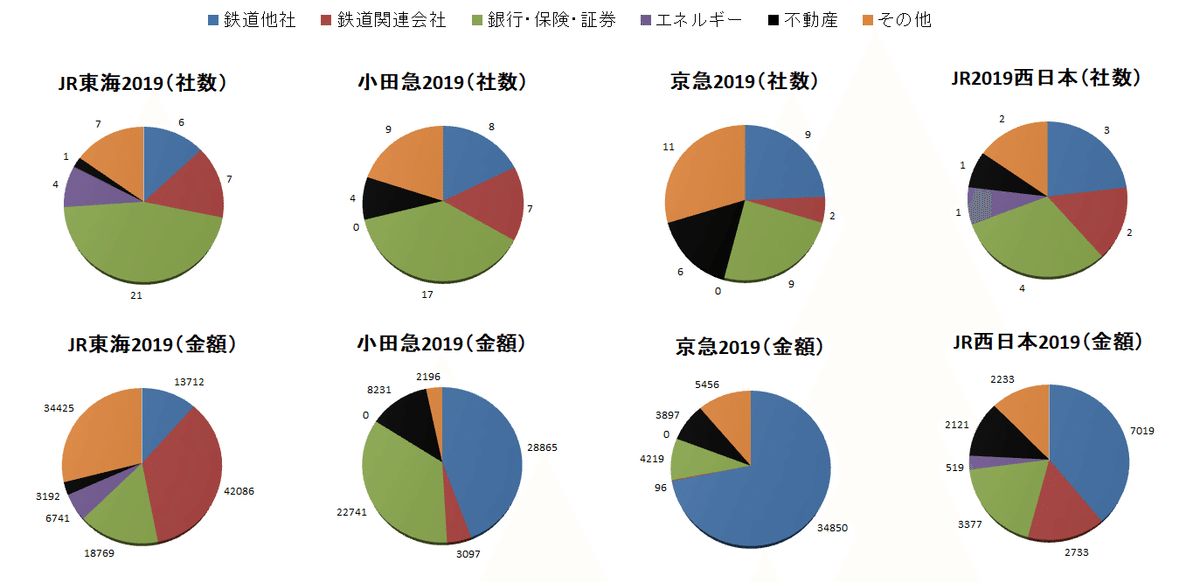

投資先の会社

※分類の説明

青… 鉄道会社。○○鉄道、〇〇電鉄など鉄道事業を営んでいる会社

赤… 鉄道関連会社。モーター、レールなど鉄道に関する製品を扱う会社

緑… 銀行、保険、証券会社。資金調達などで関わってくる会社。

紫… エネルギー関係。電力、燃料などエネルギー資源を扱う会社。

黒… 不動産関係。不動産運営などに関する会社。

橙… その他。上記に含まれない会社。

JR東海

まずJR東海の投資の特徴は、会社数で見ると銀行・保険・証券会社が多いものの、実際の投資金額では鉄道関連会社への投資金額が最も大きかったことがわかります。

具体的には ナブテスコ(ブレーキ)、三菱電機(モーター)、日本製鉄(レール)などです。

そして、鉄道会社以上に資金を投じているのが、橙色のその他です。

たとえば、トヨタ自動車、オリエンタルランドなど、高島屋など他業種での大手企業の名前がありました。

なお、鉄道会社への投資対象は、JR東日本、JR九州、JR西日本、西武HD、小田急、名古屋鉄道の6社でした。

コロナ後の2022年においては、基本的な構成は変わっていませんが、全体的に投資が 増えています。

鉄道+1社、鉄道関連+3社、不動産+1社。

具体的には、京浜急行、KYB、京三製作所(2回)、日本信号、住友不動産です。

このほか、JR東日本、JR九州、JR西日本、名古屋鉄道で買い増しが実施されています。

いずれも株価チャートと投資時期とを照会すると、下落の比較的早い段階で投資していたものと思われます。その後も続落や伸び悩んでいる企業が多く、押し目買いと言うよりは、買い支え的な動きだったような印象があります。

特に京三製作所は、2019-2020年にかけてと、2020-2021年にかけて2回投資が実施されており、2回目の方が投資金額も大きくなっていました。

京三製作所は信号システムのほか、ホームドア装置、交通管理システムなどを取り扱っている会社です。

なお2019年の投資総額は、

総資産の1.42%、2022年では1.66%でした。

小田急

小田急の投資は、会社数だけで見ればJR東海と構成はよく似ています。

しかし金額で見ると鉄道会社と銀行・保険・証券会社で8割近くを占めており、かなり絞られた業種に集中投資となっています。

JR東海で多かった鉄道関連会社、他業種大手などのその他への投資金額がかなり小さいことがわかります。

その分、JR東海よりも金額で上回っている部分もあり、不動産への投資も大きいことがわかります。

投資の減少が大きいが、金額割合ではあまり変わっていない。

2022年時点のグラフを見ると、金額の割合はほとんど変わっていないように見えますが、金額自体は全体的に半額程度に減ってしまっています。

会社数で見ると、割合が大きくわかっていることがわかります。特にその他は1社を残して処分されてしまい、銀行・保険・証券会社も半減してしまいました。

一方で、鉄道と、鉄道関連会社は各1社ずつ減ったのみです。しかしやはり金額が減っていることからもわかる通り、一部処分が行われています。

全株処分がされた物をリストアップすると、

スルガ銀行、オンワード、(2019-2020)

日本製鉄、東海東京F HD、TBS、よみうりランド、藤田観光

(2020-2021)

京浜急行、MS&AD、第一生命、SOMPOHD、大和証券、野村HD、岡三証券、日本空港ビルディング、ワコールHD、大日本印刷、KDDI(2021-2022)

…と、以上多岐に渡ります。

一部処分された物は、いずれも2021-2022年の間で、

三菱電機、京三製作所、東洋電機、三菱UFJ、コンコルディア、三井住友トラストHD、大和ハウス、

と、けして少なくないこともわかります。

京浜急行は直接路線の接点が無いのでまだわかるとしても、日本製鉄など今後も接点がありそうな会社の株を完全に処分してしまったことは驚きです。

三菱電機や東洋電機は車両の重要部品で関連がありますし、京三製作所は前述のJR東海が逆に買い増していたことを考えると、一部とはいえ本当に処分して良かったのか気になります。

小田急は特に特急車両とのドア位置共通化がされておらず、ホームドア整備が他社に比べて特に遅れ気味です。

総資産に対する投資金額割合は、

2019年が 5.00%、2022年が2.52%でした。

JR東海に比べると結構高めでしたが、後にほぼ半減したことになります。

※小田急の補足

小田急の2022年3月期の決算では純利益が121億円でした。

ところが特別利益で有価証券売却益が145億円であったため、これが無ければ純利益では赤字であったことになります。

つまり 純利益赤字という事態を避けるために、黒字になる程度に株を売却せざるを得なかった のではないかと考えられます。

京急

京急は、更に偏った投資であることがわかります。特に金額面では、鉄道会社への投資が3/4近くまで占めていることがわかります。鉄道関連会社への投資はほとんど実施していません、

というよりは、この前の期間(2018-2019)に大半を処分してしまったのです。その中には、日本信号や京三製作所も含まれていました。

ただし、みずほ銀行への保有株数はほぼ小田急と同じ規模でした。

金額は減ってはいるものの、半減までは至っていない。

2022年までの間に、いくつかの会社を処分していますが、実は買い増しも実施されています。以下にリストアップします

買い増し

小田急、JR東海、みずほFG、静岡銀行、三井住友トラストANA(2019-2020)

全処分

すてきナイスグループ、フジメディアHD(フジテレビ) (2019-2020)

三井住友トラスト(2020-2021)

小田急、東急、西日本鉄道、SOMPOHD、サッポロHD、ぐるなび、いすゞ自動車、芙蓉総合リース、ヒューリック(2021-2022)

一部処分

みずほFG(2020-2021)

小田急とは異なり、売り一辺倒ではなく買いも実施していることがわかります。それこそ小田急株を買い増して2年も経たない内に、元から持っていた分と合わせて全処分してしまっており、結構アクティブな運用をしていることがわかります。

また、みずほFGも買い増しして1年も経たない内に、元の保有量より少なくなるまで減らしています。

総資産に対する投資総額の割合は、

2019年が5.98%、2022年が4.29%です。

元々かなり高い状態でしたが、現在もなお比較的高めの水準であることがわかります。

※京急の補足

京急の場合、投資有価証券売却益は「営業外収益」に計上されています。

このことからも比較的アクティブな投資を実施していることが伺えます。

また、2022年3月期の特別利益の方には「固定資産売却益」が172億円が経常されており、小田急のように純利益125億円を上回っていました。

JR西日本

JR西日本は、投資企業数も金額も全体的に少な目です。ただしその分各業種にはまんべんなく投資しており、バランスはけして悪くない状態です。

先にまず、2022年時点でどうなったか見てみましょう。

元々あまり投資規模は大きく無かったのですが、この3年間で変化は起きています。具体的な増減は下記の通りです。

買い増し

JR九州、JR東海、JR東日本(2019-2020)

全処分

日本たばこ産業、電源開発(2019-2020)

一部処分

三菱UFJ(2020-2021)

三井住友FG、三井住友トラスト(2021-2022)

売却金額がおよそ30億円規模なのに対し、買い増しは120億円規模。したがってコロナショックを挟んだ3年間では買いの方が大きかったのです。

買い増したのは全てJR株ですが、買い支えと捉えるには大きすぎるぐらいの量です。その後鉄道株が続落したことにより、含み益がマイナスになったものと考えられます。

総資産における投資総額の割合は、

2019年が0.63%、2022年が0.66%でした。

小田急は何がいけなかったのか

以上のことから、小田急の投資含み益が大きく減少したのは、次の原因があると考えられます。

・投資会社数では分散していたが、投資金額では偏った業種に集中投資しており、特にコロナショックで影響を受けた企業の割合が大きかった。

・株価が安くなった時に買い増しをせず、むしろ 売り一辺倒 だった。

更に、小田急の投資戦略には次のような問題があると思われます。

・投資総額が総資産の5%とやや大きく、リスクを取っていたが失敗した。

・株価が下がり続けている銘柄ではなく、比較的復調し始めた銘柄を売却している。(例:ぐるなびを残し、大和ハウスを売却)

・今後も関係が続くであろう企業銘柄を売却している。(三菱電機等)

・保有していた証券会社を全て売却した。(大和証券、野村HD、岡三証券)

今回は鉄道会社で顕著な例が出たためフォーカスすることができましたが、他にもこのような例を見つけることができるのではないかと思います。

また、これらの失敗は個人投資家にも通じる部分が多々あると思いますので、非常に良い勉強事例になると思います。

ただ、小田急は証券会社の株式を売却してしまったことで関係が薄れてしまったと考えられますから、はたしてこの状況を失敗として捉えているのか…それすらも怪しいのではないかと感じています。

2022年1年間の株価も、他の鉄道会社と比べ突出して下落していますが、自社の投資戦略と実は無関係ではないのでは、とも思います。

この記事が気に入ったらサポートをしてみませんか?