ニッチな知識で価値ある人間に?財務管理スキル(BS理解)

皆さんこんにちは。今回は、前回の(PL理解)に続き、財務管理スキル(BS)賃借対照表についてお伝えします。前回のPLと併せてマスターすると独立できたり、経営側の視点を持つことができるため本当に価値あるビジネスマンになれます。ではやっていきます!

賃借対照表(BS)とは

簡単に一言で「一時点の財政状態の指標」

もう少し詳しく言うと、、、

→①期末時点で会社に存在する財産の状態を表す

②会社資金の調達と運用の状況を表す

突然ですが、ここで問題です。

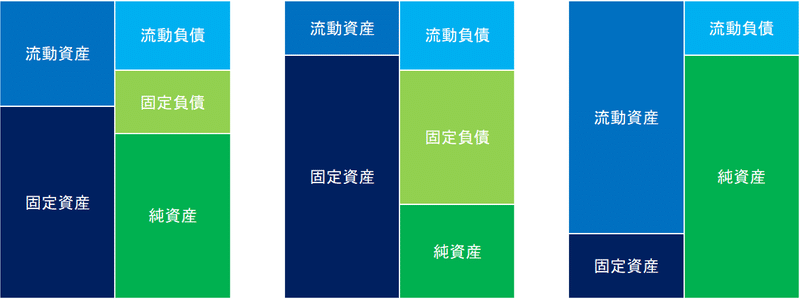

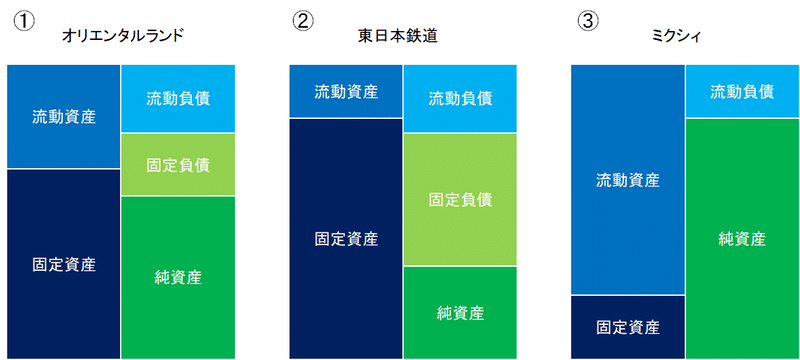

Q.以下の図より、ディズニーランドを運営している「オリエンタルランド」のBSはどれでしょうか?

もちろんまだ分からないですよね?

でも大丈夫です!

この後、絶対に分かる様に皆さんをつれて行きます。

また、この知識が付けば必ず事業や投資に生かせます。

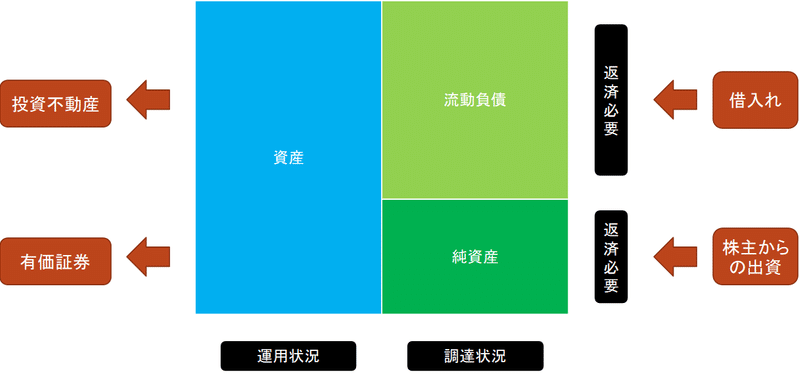

BSの仕組み

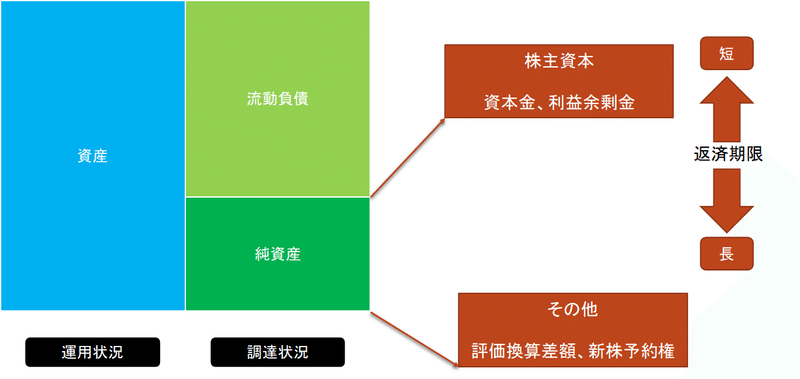

以下の図の様に、右の部分(流動負債、純資産)で会社は資金を調達し、左の部分(資産)で調達した資金を運用します。

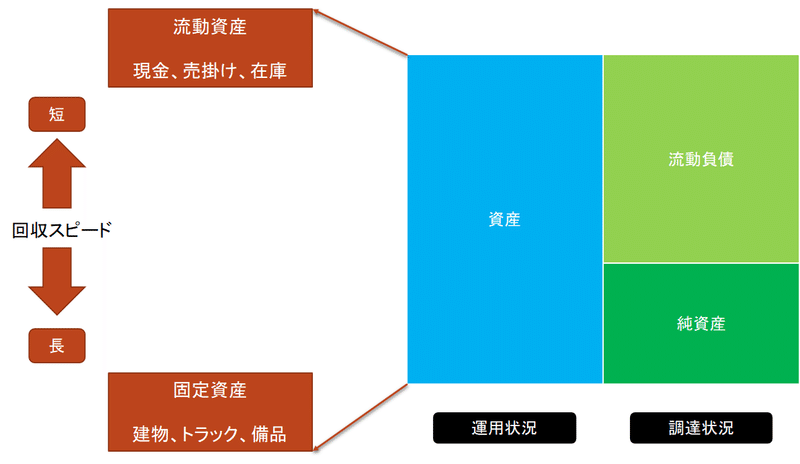

流動資産と固定資産

これは調達した資産を運用するという意味です。

資産を運用し、企業はお金を回収します。

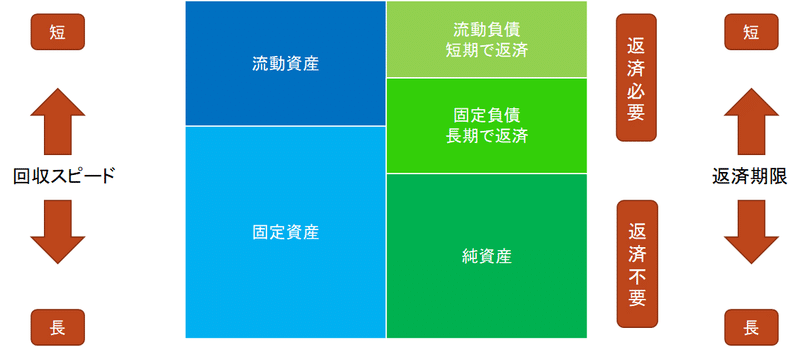

その回収するスピードに応じて流動資産と固定資産と言う二つに分けられます。以下の図の様になります。

流動資産:例えば、店舗を構えて何か商品を50円で仕入れたとして、それを100円で売るとします。売れずに店舗にある場合は「在庫」になります。

→すぐに売れるものです。

売れた状態が「現金」に変わります。

このように回収スピードが速いものを流動資産と言います。

固定資産:例えば、10億円で建物を買ったとして、この10億円の建物がすぐに売れる訳がなく、賃貸にしても20年~30年などしてから元が返ってきてどんどん収入が入ってきます。トラックの場合も、500万円で購入したとしてすぐには回収できない。つまり何年間かそのトラックで仕事をして収入を得て返済していく

このように回収スピードが遅いものを固定資産と言います。

※売掛けとは:先にサービスや商品を提供して、月末など後から払われるもの。月末にすぐ入ってくる=回収スピードが速い

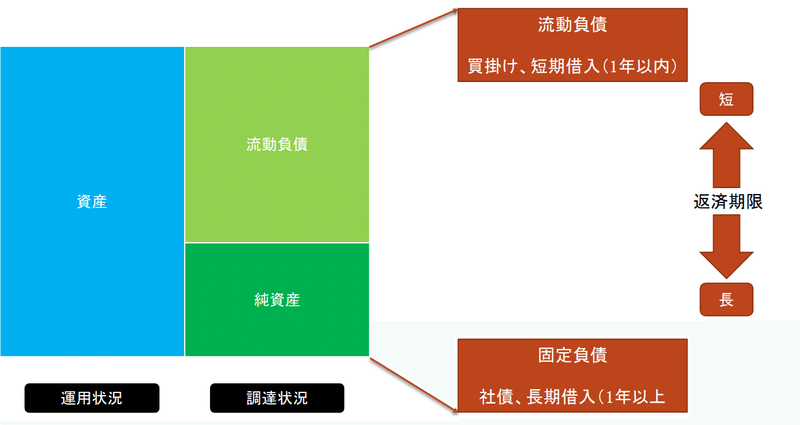

流動負債と固定負債

今度は先ほどと全く一緒の考え方です。

返済スピードが速いものを流動負債

返済スピードが遅いものを固定負債

流動負債:例えば、誰かに1年以内に返すからお金を貸して貰う。

→1年以内なので返済期間が短い

このように、返済スピードが速いものを流動負債と言います。

固定負債:例えば、社債の発行などです。社債とは、例えば工場を作るとして、10億円を借りて、でも10億円を1年以内に返済ができるわけがないので必ず返済すると言う社債を発行して、その社債(10億円)を誰かに買って貰い、その10億円で工場を建てて長年にかけて返済していくことです。

後は、社債ではなく、銀行からの借入れも同じです。

このように、返済スピードは遅いものを固定負債と言います。

純資産とは

評価換算差額:例えば自分の会社が今後もずっと100万円の売上げがたつ見込みがあるのであれば、その会社を100万円で売らないと思います。例えば、5年後とかに売るとすると、その会社の価値は500万円になります。

これらも純資産になります。

まとめ

BSとは?

①会社にある財産の状態を表すもの

②会社資金の調達と運用を表すもの

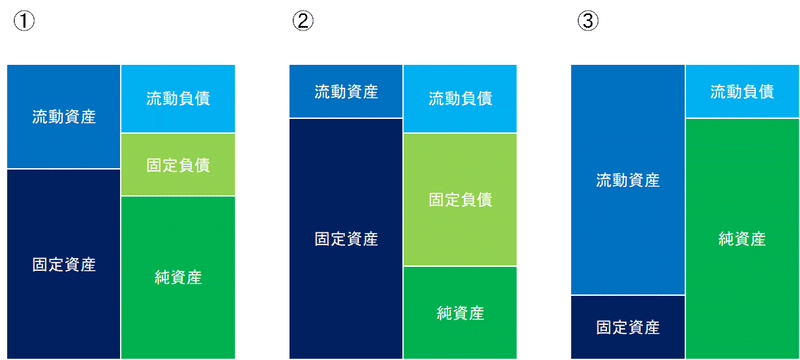

ではここで、先ほどお伝えしたディズニーランドを運営している「オリエンタルランド」のBSはどれでしょうか?

まずは、ディズニーランド(オリエンタルランド)をイメージします。

・ディズニーランド運営だから土地、建物が多い

・土地、建物が多い=固定資産が多い?

・ずっと黒字を出していて儲かっている会社=純資産多い?

・信用格付けがAAだったから財務状況はいいはず(純資産は多いはず)

信用格付け:先ほども言いました、毎年100万円を売り上げているのであれば、実際にその企業を100万円では売りませんよね?今後未来的にこのぐらい儲かるから〇〇円の価値をつけます、と言うことです。

つまり、固定資産が少ないのはおかしいので、上記図の③は無くなります。

次に、ずっと黒字を出しているため、純資産が多いはずなので、

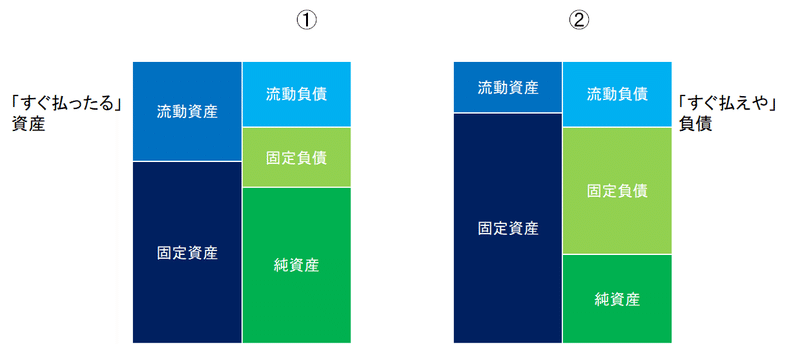

財務状況が良い時は以下の図の様に見ます。

右の図の様に、すぐ払えや負債(返済期限が短いもの)があるのに、すぐ払ったる資産(回収スピードが短いもの)が少ないのは経営状況が良いとは言えません。しかし、①はすぐ払えや負債(返済期限が短いもの)より、すぐ払ったる資産(回収スピードが短いもの)の方が多いため、財務状況てきには①の方が良いと判断できます。

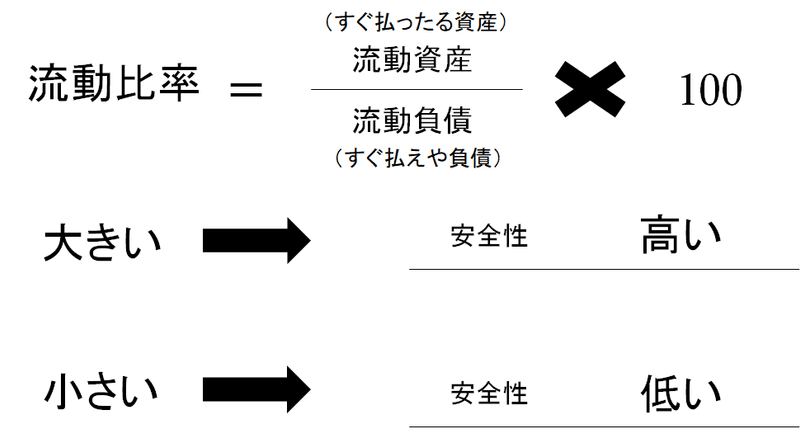

ここで一つ、考える必要があるのが、流動比率です。

会社の短期的な財務の安全性の指標のこと。

上記図の様に、流動資産/流動負債に×100%をして、この割合が大きければ大きいほど安全性が高い=潰れなさそうと言うことになります。

つまり、キャッシュフォローがおかしいと会社は潰れます。

逆に割合が低いと、安全性が低いと言うことになります。

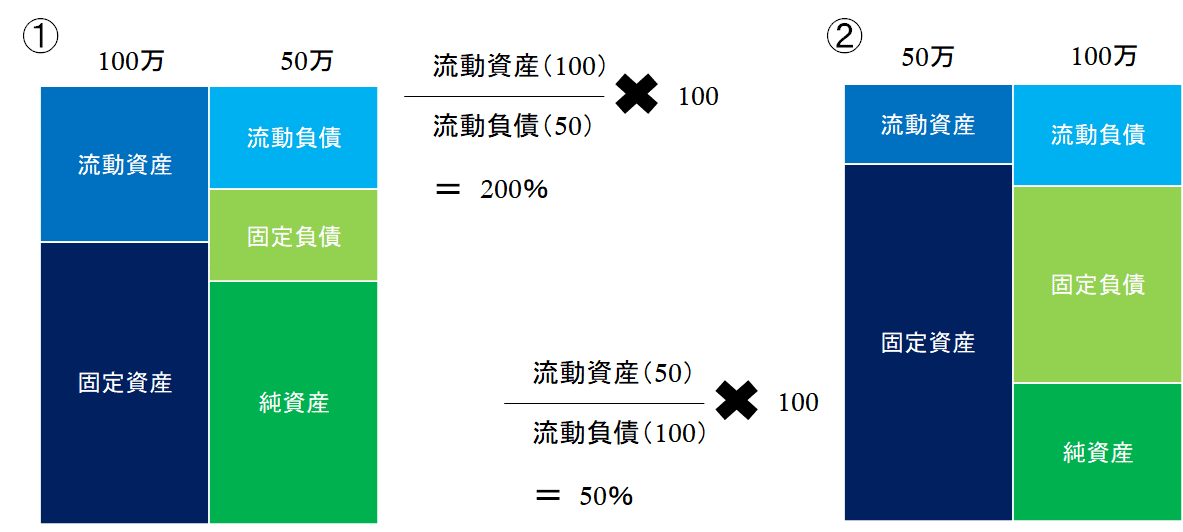

下記の図は、流動比率の例を表したものです。

このように、①のBSの方が200%で安全性が高い=財務状況が良いと判断できます。

さらに純資産も多いのは①なので、結果「オリエンタルランド」のBSは①と分かります。

補足なんですが、通常指標では200%が望ましいと言われているが、日本では信用情報が発達しているので150%程度でも良い。(売掛金の未回収リスクが少ない)

①オリエンタルランド

信用格付けAAの優良企業でもあり、安全性は非常に高いため100%を下回るとは考えにくいです。さらに、黒字経営で過去利益の積み上げの影響もあり純資産もあります。

②線路を引くための土地、車両がとても膨らんでいます

③IT企業は設備や建物などほとんで必要無いため固定資産はかなり小さくなる傾向にあります。

このようにBSが見れるようになると、「この企業潰れないな~」などが分かるようになる=「この企業の社債なら買ってもいいかな」などの判断ができるようになります。

財務スキルがあれば全然世界が変わってきますので是非、参考にして貰えたら幸いです。

以上、最後まで読んで頂きありがとうございます。

この記事が気に入ったらサポートをしてみませんか?