オルタナティブ運用としての当社ファンド活用の考え方

株式や債券、またこれらを投資対象とした投資信託などを既に保有されている方は数多くいらっしゃるかと思います。ここでは、とくにこうした投資経験者の方に向けて、オルタナティブ運用としての当社ファンド活用の考え方についてご紹介いたします。

1. オルタナティブ運用とは

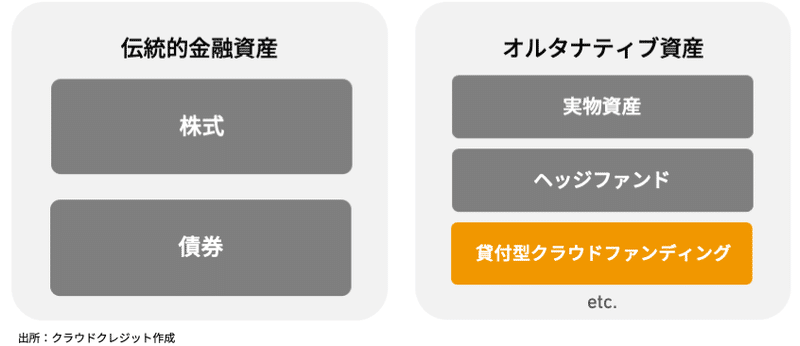

そもそもオルタナティブ運用とはどういったものでしょうか。オルタナティブ(alternative)とは、直訳すると「代替」という意味の英単語です。これを出発点とすると、オルタナティブ運用とは、株式や債券といった伝統的金融資産での運用に対して、これを「代替」する資産(「オルタナティブ資産」といいます)での運用全般を指します。

オルタナティブ資産は、たとえば、金や不動産などの現物資産、ヘッジファンド、貸付型クラウドファンディング等々があります。その起源は意外に古く、1600年代に起きた「チューリップ・バブル(※1)」にあるとされています。このバブル自体は弾けてしまったわけですが、株式や債券といった伝統的金融資産の価格変動とは異なる値動きが見受けられました。

※1 当時のオランダで生じた、チューリップの球根の価格が異常高騰し、その後に突如として急落した現象のことです。

このようにオルタナティブ資産は幅広いですが、共通する特徴を見出すと、大きくは以下の2点が挙げられます。

① 株式や債券といった伝統的金融資産の価格変動に連動しづらい(相関が低い)

② 市場価格の決定が難しく、流動性に乏しい(低流動性資産)

②の低流動性資産である点はデメリットのように感じられるかもしれませんが、①の伝統的金融資産との相関が低い点はリスク分散の観点から見逃せないメリットといえます。

2. 時間を味方に付けてメリットを活かすオルタナティブ運用の考え方

既に投資経験のある方は、何を目的として投資をされていらっしゃるでしょうか。この目的は人それぞれ、様々な目的が挙がるかと思いますが、一般的には人生の3大資金として以下の3点を挙げる方が多いのではないでしょうか。

① 住宅資金

② 教育資金

③ 老後資金

この人生の3大資金は、それぞれで数千~数億円といった多額の出費を必要とする資金である点で共通していますが、最も厄介なのが③の老後資金です。それは、大半の方にとって否応なく準備が必要な資金であるにもかかわらず、自分自身の寿命がわからないが故に一体いくら必要なのかが判然とせず、それでいて①と②に比べても相当長期間にわたって向き合わざるを得ないためです。

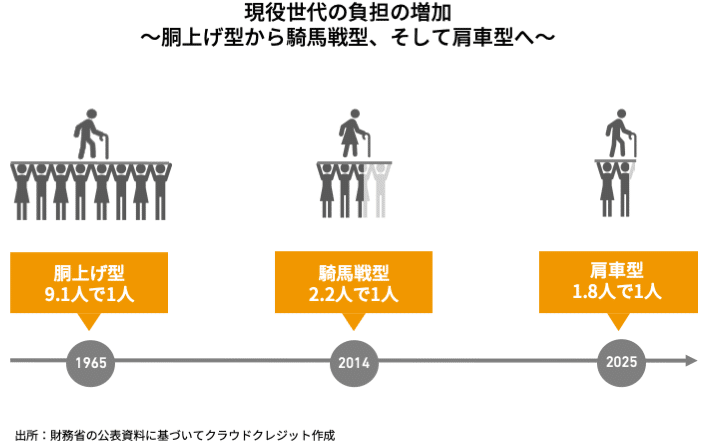

老後資金の準備にあたって、欠かすことのできない存在が公的年金です。しかしながら、直近で年金2,000万円不足問題が巷間を賑わせましたが、主に現役世代が高齢世代を支える修正賦課方式を採用している日本の公的年金制度は、少子高齢化によって高齢世代の人口が増加する一方、現役世代の人口が減少することで、下の図にあるように現役世代の負荷は年々増しています。これにより、公的年金だけを頼りに老後資金の準備をするのは心許ないと言わざるを得ません。

こういった現状を背景に提唱されるようになったのが、「貯蓄から資産形成へ」であり、この資産形成にあたって推奨されているのが「長期・積立・分散投資」です。老後資金の準備を公的年金だけでなく、資産形成(※2)という自助努力が求められる時代に日本は既に入っているというわけです。

ここまでを踏まえて、オルタナティブ運用は個人投資家の皆様にとって有効な運用手法になり得ると考えます。オルタナティブ運用に二の足を踏んでしまいやすいところがあるとすると、先ほど申し上げたオルタナティブ資産に共通する特徴の一つである低流動性資産である点が挙げられるかもしれません。

しかしながら、そもそもの目的が老後資金の準備等であり、長期にわたる運用期間を前提とすれば、低流動性資産である点よりも、株式や債券といった伝統的金融資産との相関が低いメリットのほうを重視することができるでしょう。

ちなみに、貸付型クラウドファンディングである当社ファンド(※3)は、原則として途中解約できない点で低流動性資産に違いありませんが、その運用期間は概ね1~2年程度と、オルタナティブ資産の中では相対的に期間が短いといえます。その点からすると、比較的ポートフォリオに組み込みやすいのではないでしょうか。

以上を一つのご参考として、一人でも多くの方がオルタナティブ運用に目を向けていただき、そのうえで当社ファンドが皆様それそれぞれの目的達成の一助となれば幸いです。

※2 資産形成につきまして、詳しくは以下もあわせてご参照ください。

※3 現在募集中の当社ファンドにつきまして、詳しくはこちら( https://platform.crowdcredit.jp/fund/ )でご確認ください。

◇ファンドの手数料およびリスクについて

ご出資いただく際の販売手数料はいただいておりません。

なお、出資に対して、年率換算で最大4.0%の運用手数料を運用開始時に(または運用開始時および2年度目以降毎年度に)いただきます。

また為替手数料その他の費用をご負担いただく場合があります。

為替相場の変動、国の政治的・経済的なカントリーリスクや債務者の債務不履行等により、元本に欠損が生じるおそれがあります。

ファンドごとに、手数料等およびリスク内容や性質が異なります。

詳しくは、匿名組合契約書や契約締結前交付書面等をよくお読みください。

クラウドクレジット株式会社

第二種金融商品取引業:関東財務局長(金商)第2809号

一般社団法人 第二種金融商品取引業協会 加入

この記事が気に入ったらサポートをしてみませんか?