【特別対談】世界をつなぐ、みんなを幸せにする ~「ファイナンシャル・インクルージョン」にかける両社の想い~

「ファイナンシャル・インクルージョン(金融包摂)」とは、すべての人が豊かなライフスタイルを実現するために、金融に関する知識やノウハウを共有し、あらゆる人が金融サービスを享受できるようにすることです。

2020年5月15日、クラウドクレジット株式会社は、株式会社丸井グループとの業務資本提携を公表いたしました(※1)。「ファイナンシャル・インクルージョン」は、この度の提携に至った重要なキーワードの1つになります(※2)。

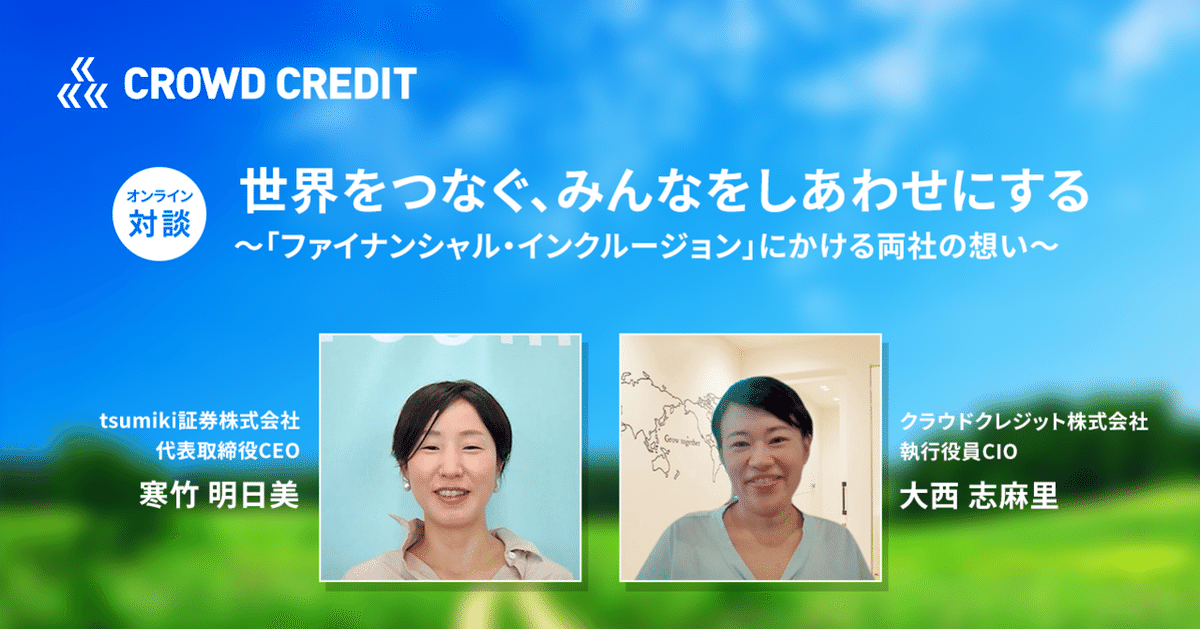

そこで今回は、株式会社丸井グループ傘下であるtsumiki証券代表取締役CEO 寒竹明日美氏とクラウドクレジット株式会社執行役員CIO 大西志麻里の対談企画第1弾として、「ファイナンシャル・インクルージョン」にかける両社の想いを皆様にお届けいたします。

※1 本件につきましては、こちらのプレスリリース( https://crowdcredit.jp/info/detail/364 )をご覧ください。

※2 クラウドクレジット株式会社が株式会社丸井グループと業務資本提携に至った経緯につきまして、詳しくは以下をあわせてご覧ください。

注:本対談は2020年6月5日に収録したものです。現在の社会情勢を踏まえ、リモート対談の形式を採用いたしました。

1. 丸井グループの「ファイナンシャル・インクルージョン」の原点

大西:まず、丸井グループさんでは「すべての人に金融サービスを提供するファイナンシャル・インクルージョン」とミッションに掲げていらっしゃいますが、このミッションを掲げるに至った経緯や、このミッションにかけているグループとしての想いをぜひお聞かせいただきたいです。

寒竹氏:「ファイナンシャル・インクルージョン」については、丸井グループの創業に通じています。丸井グループは約80年前(1937年)にできた会社です。ビジネスの始まりは、家具の月賦商という仕事だったのですよ。ひと昔前の丸井には「分割払い」というイメージがあったかと思いますが、その原点ですね。当時、家具は一般の家庭ではなかなか高くて買えなかったそうです。それを月賦払いという分割払いによってお客様に提供することによって、豊かな生活をサポートしてきた、そんな会社でした。

そこから今に至るまで、時代の変遷に合わせて主な商材は変化していますが、欲しいけれどもなかなか手が出ない商品を購入できるように、「金融のちから」を使ってお客様を応援するという軸は変わっていません。昔は家具でしたが、今はそのビジネスはやっていません。バブルの頃はファッションが中心でした。今でも丸井はファッションの会社というイメージが強いかもしれませんね。やはり若い方が欲しいけれどもなかなか手が出ないお洋服やサービスを金融、カードのちからで応援しています。

世の中が、「物を持つことにより豊かさを感じる」という環境ではなくなった現在、どういったかたちで私たち丸井は、お客様の生活を豊かにするお手伝いをしたら良いのだろうということをずっと試行錯誤してきました。その結果、今はもう丸井のビジネスは「物を売る」というよりは「体験を売る」ビジネスに変化しつつあります。グループの軸足も、物が売れない時代という背景と、金融のサービスの成長から、主軸を変更しつつあります。

その中で、やはり未来を担う若い人たちの、所得の格差や雇用の不安など、tsumiki証券の背後には年金の問題なんかも色々あるのですけれど、「そういったお客様が抱える悩みや負を解消できている会社ってまだまだ少ないな」、「でもよくよく考えると私たちは80年以上そうやってカードや金融の力でお客様を豊かにするお手伝いしてきたじゃないか」という考えがビジョンの始まりです。「元からファイナンシャル・インクルージョンだよ」って80年間思ってきた会社なのではないかなと思います。

大西:ありがとうございます。月賦払いから始められて、時代に即して変化を遂げられつつも軸は変わっていらっしゃらないのですね。

寒竹氏:はい。提供する中身が変わってきたという感じです。

2. 丸井グループの中のtsumiki証券の立ち位置

大西:「ファイナンシャル・インクルージョン」を軸として捉えたときに、tsumiki証券さんは丸井グループさんの中でどういった位置づけになるのでしょうか。

寒竹氏:「金融のちから」は、丸井グループにおいては具体的に「カードのちから」で、というかたちになるかと思うのですが、お客様を応援していくという機能の1つ、本業の魅力を高めるものの1つなのではないかなと思っています。ちょっと直近の決算説明会の資料を共有させていただきますね。

出所:株式会社丸井グループ『2020年3月期決算説明と今後の展望』(2020年5月28日)

寒竹氏:この一連の資料は、実は「丸井グループは投資を通じてこれから成長していくよ」という内容です。クラウドクレジットさんもご紹介させていただいております。

大西:本当ですね、ありがとうございます。

寒竹氏:クラウドクレジットさんへの出資に関しては、私たちと想いを共にする企業様に、私たちの投資を通じて成長していただいて、私たちも共に成長して世の中を良くしようというものです。

一方でtsumiki証券の位置づけは、本業とシナジーを出していくというかたちになります。新しいビジネスをつくることによって、丸井グループの魅力を高めて企業価値を上げていく、それって定性、定量の両面ともにあると思っています。

出所:株式会社丸井グループ『2020年3月期決算説明と今後の展望』(2020年5月28日)

tsumiki証券ができたきっかけというのも、実はカードの魅力を高めるためというのがあったのですね。お客様に「もっとエポスカードを使ってほしいのだけれども、どういうサービスがあったら使っていただけますか?」というお話を聞いたときに、「クレジットカードって支払いに使えるだけですよね。でも私たち、これで貯められたら嬉しいし、将来のお金のこととか不安だけど、そういうのを身近な丸井さんがやってくれるのは嬉しい!」というお声をいただきました。そこから生まれた事業なのです。

今までの丸井グループは、どちらかというと決済機能からお客様を応援していた側面が大きかったのですが、これからは私たちtsumiki証券の資産形成事業もあるでしょうし、他の色々な金融サービスも出てくると思うので、tsumiki証券はそれを生み出すパーツの1つであり、新しく始まった最初の事業、そんな位置づけで考えていただけたらと思います。

大西:よく分かりました。tsumiki証券さんは、丸井グループさんが冒頭でおっしゃっていた変化を遂げる中で、さらに魅力を高めるという機能の主翼を担っていらっしゃるのですね。

3. 「世界をつなぐ金融」クラウドクレジットとCIO 大西の原点

寒竹氏:せっかくの機会なので、大西さんご自身のお話も伺いたいと思っています。クラウドクレジットさんのことを私たちにも教えていただきたいのですが、会社のこと、それからnoteを読んでいたら大西さんの記事(※3)に「社長の杉山さんと意気投合して会社に入りました!」とのことで、勢いのある方だな、面白いな、と。会社のことと、大西さんがこの会社になぜ入ろうと思って、クラウドクレジットさんのどういうところに魅力を感じたのかも教えていただきたいなと思いました。

※3 詳しくは以下をご覧ください。(注:役職はインタビュー公開当時のものです)

大西:まず、会社についてですが、クラウドクレジットは貸付型クラウドファンディング(ソーシャルレンディング)の仕組みを使って、一言でいうと「世界をつなぐ金融」を展開しています。その背景には、アフリカ、中南米、東ヨーロッパ、アジア、様々な新興国にまだまだ資本市場も寄付も届いていない「間にある層」がとても分厚く存在しているという事実があります。そこにお金を届ける、つまり、海外の資金需要者に必要な融資資金を届けるということを目的にして設立されました。

私たちのパートナーには、たとえば「マイクロファイナンス(※4)」と呼ばれる小口融資を手がける組織も複数います。そういった組織への融資の場合、直接お金を届ける資金需要者の、さらにその先の最終的にお金が辿り着く先は、個人事業主とか、本当に小さな零細企業がたくさんいます。そういった最終的にお金が辿り着く人や企業が豊かに大きくなっていき、1年~3年経ったらそのときには実りがあり、その実りを投資家の皆様にも届けていくというようなお金の循環を通じて、投資家の皆様も資金需要者も、それから資金需要者からその先にある最終的にお金が届く先も豊かにしていく、そういう「世界をつなぐ金融」が私たちにとっての「ファイナンシャル・インクルージョン」だと思っております。

※4 「マイクロファイナンス」につきまして、詳しくは以下をご覧ください。

大西:私がなぜクラウドクレジットに入ったかについてですが、これまで私は商社とかコンサルとか世界銀行で、ずっと新興国の金融をテーマにしてきました。その中で、マイクロファイナンスやインフラのファイナンス、クリーンエネルギーなどに一貫して触れ合ってきました。魅力的なのにまだまだ十分お金が届いていない先がある中で、突然、社長の杉山から声をかけてもらい面談をしたところ、お金を届ける先だけでなく、日本企業として日本の投資家の皆様にもストーリーを届けながら、一緒に豊かになってもらうというコンセプトにすごく共感したのです。それで、この会社なら自分のこれまでの経験を活かしながら、さらに必要なところに必要なお金を届けて、社会をより良くできる一助になれるのかなと思い、勢いに乗って入った次第です。

寒竹氏:いいですね。今までご自身のキャリアの中でリーチできなかったところにチャレンジしてみようかなという。

大西:そうですね。まさしくそれが、貸付型クラウドファンディング(ソーシャルレンディング)という世界であり、日本の投資家の皆様と一緒に、というところで、自分自身としても一つの新しい経験になるのかなと思いました。

4. tsumiki証券が目指す「生活の一部」としての投資

大西:tsumiki証券さんが今まさに取り組んでいらっしゃる「ファイナンシャル・インクルージョン」の実現に向けた具体的な取組みをぜひお聞かせください。

寒竹氏:私たちtsumiki証券は簡単にいうと、「投資初心者の方も、特別な知識がなくても、まとまったお金がなくても、楽しく資産形成していただけるサービスですよ!」というコンセプトです。最近はネット証券が広がってきたり、色々なフィンテックのビジネスが広がってきたり、裾野が広がっていますけれども、まだまだ日本の金融サービスは一部の方向けのサービスだと感じています。それを「みんなができるものだよ」、「誰でもできるものだよ」というかたちに変えていきたいと思っています。

資産形成に対して多くの方が思っているであろう「難しくて怖い」という印象を、私たち丸井グループが持っている身近さやカジュアルでフレンドリーな企業というイメージで変えていきたいです。具体的には、お客様の近くにいて、お持ちのクレジットカードで手軽に投資いただける、ネット証券ですけど、とにかくシンプルに分かりやすく表現することを徹底しています。

あとは商品ラインナップについても投資信託4つだけで、世界で一番商品数が少ない証券会社だと思っています。「とにかく絞って、でも、思いが伝わるものを」と考えて、「分かりやすく」、「簡単」に特化しています。ですので、お客様も半数以上が女性の方ですし、年齢構成も20代や30代が中心。若年層と呼ばれる層で7割です。投資経験についても8割弱の方が投資経験ほとんどないお客様なので、ちょっとずつですけれども裾野の拡大はできているのかなと自負しています。

大西:まさに、難しさ、とっつきにくさがあるこの金融の世界で、それを乗り越えて身近な存在でありたいと思っていらっしゃるわけですね。

寒竹氏:そうですね、生活の一部みたいな感じが良いと思っています。

大西:そういう中で、tsumiki証券さんがつくっていらっしゃる「オマモリ(※5)」が好きです。「大丈夫!」って言ってくれている気がします。不安な投資の決断までに「大丈夫!」と言って支える、身近な存在でありたい、生活の一部でありたいという想いを具体的に体現しているように見えます。ちなみに投資家の皆様からはどういうフィードバックを受けていますか。

※5 tsumiki証券株式会社の「オマモリ」につきまして、詳しくはこちら( https://www.tsumiki-sec.com/omamori/ )をご覧ください。

寒竹氏:良いフィードバックとしては、「こういうサービスなかったよね」、「こういうサービスがあって良かった」、「丸井ならではの敷居の低さがあるよね」と、丸井大好きなお客様からはそういう評判をいただいています。逆にまだ始めようか悩んでいるお客様も多くいらっしゃいますので、そういった方ですと、「金融商品って損してしまいそう」、「元本割れ怖い」、「お母さんに反対された」などです。私の親世代もそうですが、バブル崩壊で失敗している人たちなので、日本人ならではの失敗経験とかお金を増やすのが良くないことじゃないかという考えがあったりします。

一方、「投資ってこういう意義があったんだ」、「始めてみてお金の行き先が理解できた」、「新聞を読むようになった」と、そんなお声も増えてきています。ちょっとずつ投資を経験することで、お客様の行動や価値観が少しずつ変わっているというお話を聞くと嬉しくなりますね。

5. クラウドクレジットが取り組む「インパクト投資」

寒竹氏:クラウドクレジットさんは「ファイナンシャル・インクルージョン」を実現するために、どのような取組みを行っているのでしょうか。

大西:クラウドクレジットでは、「インパクト投資」という経済的リターンだけを追求していくだけではなくて、そのリターンは諦めないけれども、社会的リターンも同時に得ていただきたいという想いで作っているファンド(※6)があります。

※6 詳しくは、以下の記事の「社会的インパクト重視ファンド」の項目をご覧ください。

「インパクト投資」という枠組みの中では、現在、主に2つの分野に取り組んでいます。1つが再生エネルギーです。個人的には丸井グループさんとすごく親和性がある分野だと思っています。具体的には、未電化地域の一般家庭にまさに「割賦販売」でソーラーシステムを届けていくというような取組みを実施している資金需要者さんに融資をするファンドが複数あります。これはアフリカなどのまだ電気が届いていないところに、ソーラーホームパネルと小さなランプ、充電器、テレビ、扇風機などをセットにして、一般家庭に届ける事業です。そういう田舎の家庭はお金がないので、一括で払えないケース多いです。なので、たとえば1年間の割賦払いで、支払いが終わったら自分たちの物にしてもらうかたちで、安定的な電気を初日から使ってもらえるようにしています。この仕組みのお陰で、夜のレストラン営業で収入が増加する、子供が夜も勉強できるといった良い結果がもたらされています。

もう1つはマイクロファイナンス、小口融資です。市場でお土産屋さんや伝統工芸品を手がけている個人事業主さんや零細企業の運営、そもそもの起業をお金で支援していく、それに付随して識字教育やビジネス教育なども提供するようなマイクロファイナンスの分野にお金を届けることで「ファイナンシャル・インクルージョン」を実現しようという取組みを積極的に実施しています。

寒竹氏:素敵ですね。割賦で電力を届ける話は確かに私が会社の先輩から聞く話と似ています。

大西:そうですね、私も丸井グループさんの創業経緯を聞いたときに同じだなと、はっとしました。このあたりって一緒なのだなと。

寒竹氏:「信用は、お客様と共につくるもの」という創業者の言葉があるのですが、お客様とともに進むことで、私たちもお客様にたくさんの融資ができるようになり、お客様に私たちを信頼していただける、そういうことでビジネスが広がるという概念なのかなと思っておりまして、電力を使って払ってもらうことで、融資先の方のビジネスも広がっていくわけで、そうやって前に進んでいる感じが良いですね。

大西:そうですね、一緒に前に進んでいる感じを「ファイナンシャル・インクルージョン」の取組みを通じてつくっていけたらいいなと思ますね。

6. もっと「ワクワク感」、「共感」をつくりたい!

寒竹氏:そういう取組みをしていけたら、世界が豊かになりますよね。一方で、取組みを実施する中での課題や、「もっとこうしていきたい!」という想いはおありでしょうか。

大西:まだまだやりたいことはあります。大きな課題は2つあると思っていまして、1つは伝え方、ストーリーの共有という点だと思っております。クラウドクレジットの公式noteで、「社会的インパクト投資レポート(※7)」を発行しています。各資金需要者、その従業員、その先にいらっしゃる個人や家庭、個人事業主、零細企業の方々、そういった方々のストーリーを伝え始めました。

※7 クラウドクレジットの「社会的インパクト投資レポート」につきまして、詳しくは以下をご覧ください。

寒竹氏:そうですよね、私もこれ読みました。とても素敵だなと思って。

大西:ありがとうございます。こちらは先程申し上げたアフリカの未電化地域のソーラーホームシステムで、写真は最後にお金が届く先なのですが(※8)。

寒竹氏:明るい!

大西:そう、明るいのですよ。真っ暗な村に初めてランプがつくときは拍手が起き、感動を呼ぶ瞬間があります。私たちのパートナーはこういう所まで行って、ソーラーホームパネルを届けたりしているのですけど、そういったストーリーを、世界は広くて遠い先ですが、もっと実感していただきたいと思っています。それで今、具体的に、「この場所でこういう課題があるから、こういうプロダクトをこういう人たちに届けていますよ!」とお伝えしています。

ただ、「これって十分なのかな?」という課題感はあります。「どうやったらもっとお金を出していただける日本の投資家の皆様にワクワク感や共感を持っていただけるか」、「リターンを得ていただくときに社会的リターンをどう感じてもらうか」は、一歩先にまだ改善方法がある気がしていまして、ストーリーだけではなくて、たとえば、具体的に計測していくとか、投資家の皆様の目線に立った、もっと分かりやすいワクワク感や共感をつくっていきたいと考えています。この点が1つめの課題です。

もう1つは、私たちは「世界をつなぐ金融」を掲げておりますが、世界中にはたくさん資金が必要だという優良な資金需要者がまだ列をなしています。いかにスケールアップして共感やワクワク感を広げていくか。その機会を探して、再生可能エネルギーとか、マイクロファイナンス以外にも、「ファイナンシャル・インクルージョン」は生み出せると思っています。セクターは、今は再生エネルギーとマイクロファイナンスですけれども、色々な他の分野、水とか教育とか、そういったあたりにもまだまだお金が必要な先があって、そういう広がりをつくっていきたいですね。

7. 丸井グループ、tsumiki証券とクラウドクレジットが目指す「共創関係」

大西:最後にですが、「これからどうやって一緒に共創関係をつくっていきましょうか?」という点をお話させていただければと思うのですが、いかがでしょうか。

寒竹氏:今までの話に尽きますが、ビジネスは異なっても、「お金を通じてお客様、ひいては社会全体を豊かにして、素敵な未来をつくろうよ!」というメッセージは一緒だと思っているので、そこを一緒にお客様に伝えて仲間を広げる取組みをしたいですね。

大西:本当ですね。私も共感、ワクワク感、身近に感じてもらうなどは、やっていることは違うけど、軸は同じだなと感じています。そういうストーリーを仲間として、一緒に届けていく取組みを、今後さらに進化させていくことができれば、クラウドクレジットとしてもありがたいなと思っております。

寒竹氏:良いお金の規模が増えれば増えるほど、世の中への良いインパクトが広がると思うので、そこをビジネスで協業できたらいいなと思います。

◇ファンドの手数料およびリスクについて

ご出資いただく際の販売手数料はいただいておりません。

なお、出資に対して、年率換算で最大4.0%の運用手数料を運用開始時に(または運用開始時および2年度目以降毎年度に)いただきます。

また為替手数料その他の費用をご負担いただく場合があります。

為替相場の変動、国の政治的・経済的なカントリーリスクや債務者の債務不履行等により、元本に欠損が生じるおそれがあります。

ファンドごとに、手数料等およびリスク内容や性質が異なります。

詳しくは、匿名組合契約書や契約締結前交付書面等をよくお読みください。

クラウドクレジット株式会社

第二種金融商品取引業:関東財務局長(金商)第2809号

一般社団法人 第二種金融商品取引業協会 加入

この記事が気に入ったらサポートをしてみませんか?