レポート:親子上場における経営者の私的利益追求行動の実証分析

この内容は、ファイナンス大学院の修了レポートとして2008年に作成したものですが、分析手法などの参考として公開します。

1. イントロダクション

本論では、親会社の経営者が上場子会社の株価を上昇させるインセンティブを持つ時、そのような行動を取るかどうかを、ケーススタディーの手法を用いて実証的に分析する。そして、子会社上場における利益相反の問題の一端を明らかにする。

1.1 問題意識の背景

親会社の経営者は上場子会社の意思決定権を実質的に保有している。このことは、親会社が自らに子会社の株式を付与したうえで、業績の上方修正や株式分割等で株価を意図的に上昇させる意思決定をすることで、結果として利益を獲得できることを意味する。このようなインセンティブの存在は様々な利益相反の素地となりうる。

中でも本論文で取り上げるのは、親会社の経営者が、上場子会社の株式を持つ場合に起こる利益相反の問題である。このような、親会社の経営者にとっての私的インセンティブが存在する状況において、親会社の経営者は上場子会社の企業価値を恣意的に操作することで、私的な利益を実現すると考えた。よって、この問題が実際に発生しうることを、実証的な分析を通して明らかにしようと思う。

1.2 分析方法

特定の時期に高い株価を実現し、売却益を得ようとする行動を分析するために、①売却時期を特定した上で、②その時期に高株価を実現する意図をもって意思決定をしたか、について明らかにしなければならない。

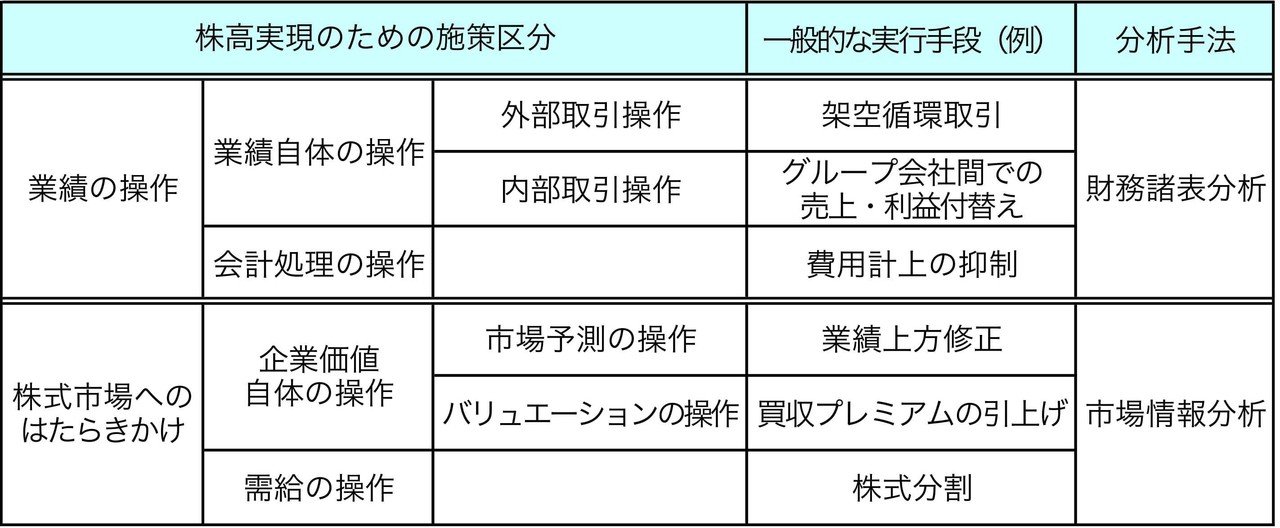

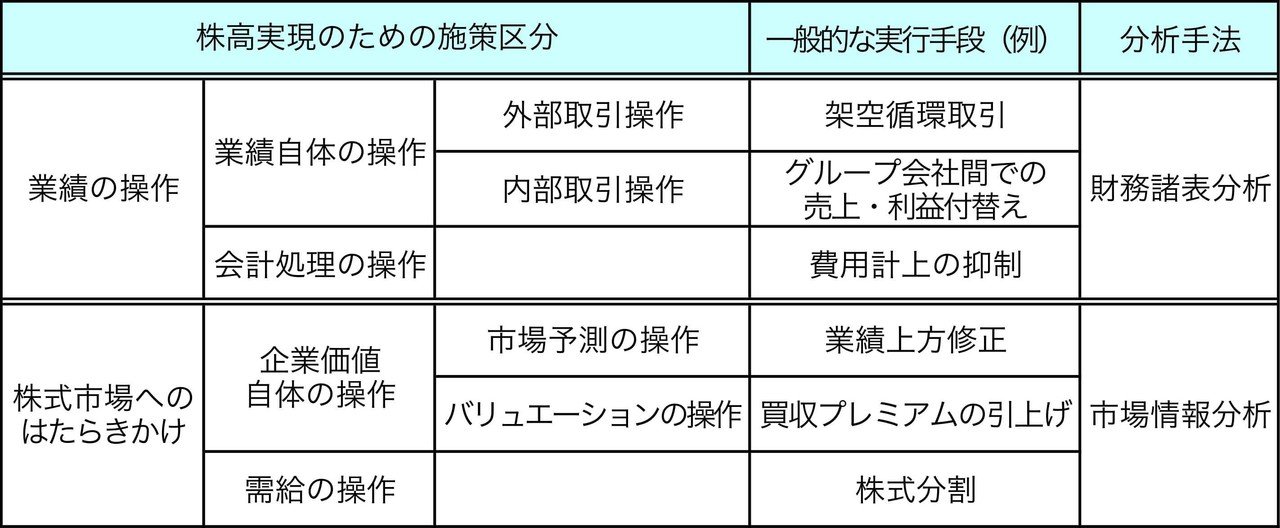

株価上昇策は以下の視点で検証し、これらが一定の目的に沿って整合的に行われたかを持って、意図性を判断する。

1.3 分析対象

本稿では以下の理由から、ケースとして取り上げる対象企業としてCSKコミュニケーションズ(以下CCO)を選定する。

(1) 親会社の経営者が上場子会社の意思決定権を持っている

(2) 親会社の経営者が子会社株式を大量に保有している

=株価上昇に対する私的インセンティブがある

(3) 実際に株価が上昇し、親会社の経営者が株式売却益を得ていると考えられる

(1) 親会社の経営者が上場子会社の経営意思決定権を持っている

親会社CSKはCCOの株式を上場後も65.7%保有しており、実質的に経営上の重要な意思決定をコントロールできる。さらに取締役8名中7名がCSK出身者であり、親会社の経営者が子会社の取締役会長を兼任している。よって、CCOの意思決定権は親会社の経営者が完全に把握していると推定できる。

(2) 親会社の経営者が子会社の株式を大量に保有している

同社においては親会社の経営者が4.9%の株式を個人で保有しており、第4位の株主である。よって、株主としてのインセンティブが強く働く可能性が高い状態であるといえる。

また、これらの株式はA氏が親会社・子会社の経営権を保有していると考えられる段階で、自身に対して付与されている。

(3) 実際に株価が上昇し、親会社の経営者が多額の株式売却益を得ている

実際の株価を見ると、上場後に最大で4倍近く上昇しており、その後も高く推移している。同業3社や、新興市場指数(ナスダックジャパンは指数を出していなかったので、ジャスダック指数にて代替)との比較においても、非常に高い。

この高株価の結果、本論文の推計によれば、親会社の経営者は約3.4億の利益を得ていると推定される。(売却時期の推定根拠は後述)

2. 子会社株式の売却時期の特定

分析すべき時期を特定するため、まず売却時期を推定する。推定は下記のプロセスにて行う。

(1) 保有株式の推移から売却時期を絞り込む

(2) 売却制限期間を除外して売却時期を絞り込む

(3) 経済合理的行動を取ると仮定して、売却時期を推定する

(4) その他公開情報と整合を取る

2.1 保有株式の推移による売却時期の推定

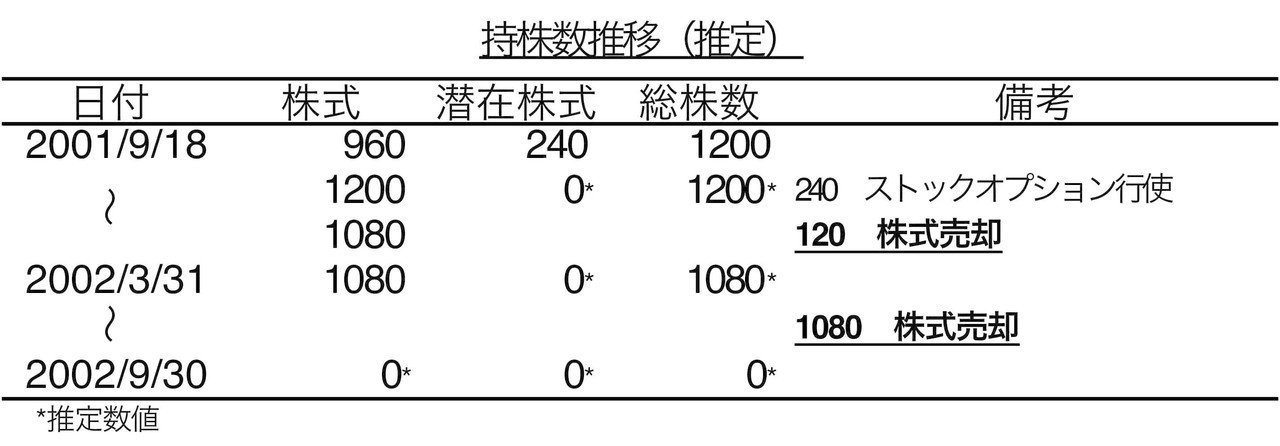

A氏は前述の通りCCOの役員かつ大株主であるので、有価証券報告書・半期報告書により保有株式の推移を追うことができる。公開情報に基づくと下記の通りとなる。

まず、2002年3月末日の保有株数を推定する。有価証券報告書には潜在株式数が記載されていないため、2002年3月末日時点での潜在株式数が不明である。だが、上場時960から1080に増加しているため、少なくとも120のストックオプションは行使している。残り120は売却したか未行使で保有しているかということになるが、半分だけ行使する合理的理由も特にないため、ここではすべて行使し、120売却したと仮定する。

ストックオプションの行使は発行済株式総数を増加させるので、念のため発行済株数の推移を確認すると、240株以上の増加となっている。よって、実行可能性については担保されていると考えられる。(ただし、行使者までは特定できない)

次に、2002年9月末日時点の保有株数を推定する。6月に取締役を退任しているため、有価証券報告書の役員の持ち株数から情報を得ることが出来なくなっている。しかし、A氏は役員であると同時に大株主であるため、こちらの情報から売却時期を推定できる。

大株主の推移を見ると、2002年9月30日までに上位10位から外れている。この時の10位(野村證券)の保有株数が、分割調整前で92株であるため、最高でも91株を保有するのみとなる。その半年前が1080株であるから、少なくともこの間に989株を売却したことになるが、全株売却したと考える方が自然であろう。よって、そのように仮定する。

以上の結果、保有株式の推移は下記のように推定された。

2.2 売却制限期間からの売却時期絞り込み

株式の売却は、法律や社内ルールにより制限されている場合がある。例えば上場企業の役員は、旧証券取引法164条一項により、上場後6ヶ月の株式売却が実質的に制限されている。また、同社では、役員等内部情報を得ることができる者は、決算確定後発表の期間まで自社株式の売買が禁止されるという、一般的な内部者取引規制の社内ルールを運用している。よって、この期間も売買可能期間から除外できる。

2.3 経済合理的行動からの推定

120株の売却時期は2002年3月15日から31日の間に絞れたが、1080株の売却時期は2002年6月21日から9月30日と、十分に絞り込めていない。公開情報から特定できるのはここまでなので、以降は経済合理性に基づいて推論を行う。

この期間で、株価上昇のインパクトを持つ経営上の意思決定が、下表のとおりいくつか行われている。

これらのイベントは、経験上あるいは実証的に確実性の高い株価上昇が期待されるものである。A氏はこの時点でCCO取締役会長を退任してはいるものの、依然として親会社の経営者である。これらの意思決定を主体的に実行可能かは分からないにしても、少なくともこれらの意思決定について、グループ会社からの決裁申請や報告を通して、知りうる立場にはあったと考えるのが自然である。同氏は証券会社出身であり、これらのイベントが株価にもたらす影響を十分理解していると推定すれば、これら一連の株価上昇が予想されるイベントの前に株式を売却することは、経済合理性の観点から考えにくい。よって、1080株は9月11日から30日の間に売却されたと推定できる。

2.4 その他公開情報との整合

最後に、これまでの推定を他の公開情報と整合してその妥当性を確認する。まず120株の売却時期である。この取引はストックオプション240株の行使が前提であるため、上場後の発行済株式総数の増加累計と整合させる。下表を見ると、確かに売却推定時期に240株を超えている。このことから、行使者までは特定できないものの、実現可能なものであることは分かった。

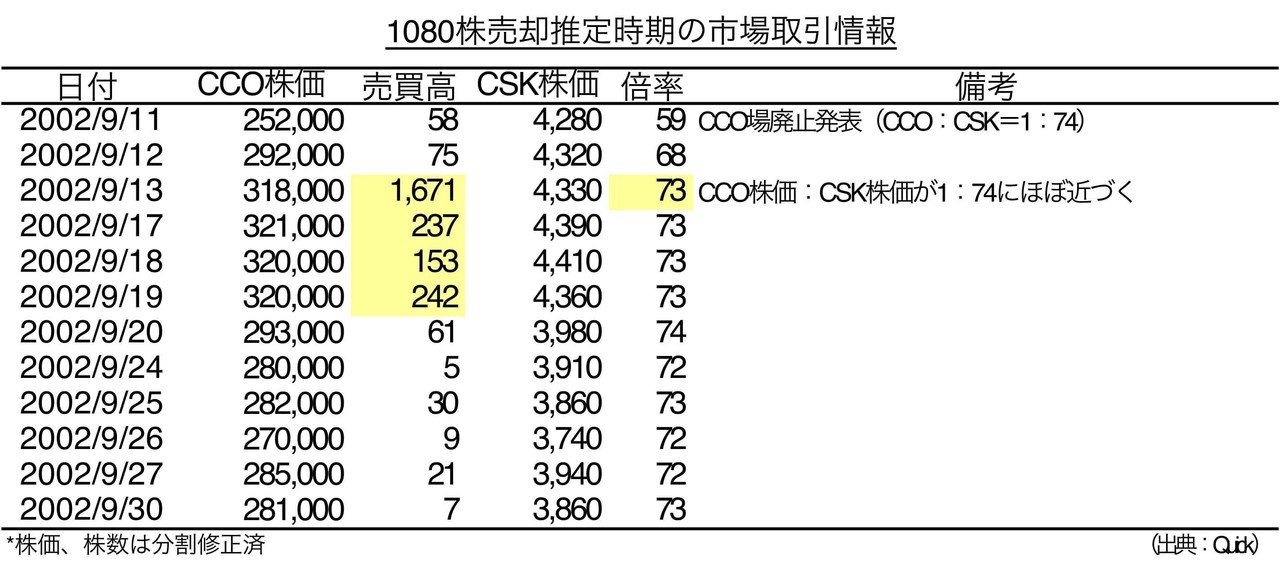

次に1080株の売却時期である。売買高から判断すると、1080株という大口の株式の売買は9月13日から19日の間でなければ行えないだろうことがわかる。しかも9月13日は、吸収合併の発表後初めてCCOの株価が理論価格であるCSK株価の74倍にほぼ達したタイミングである。よって、1080株の売却はこの4日間に行われた可能性が高いと考えられる。

以上の分析により、売却時期とその予想金額は下記のように特定された。売却金額は推定期間の株価を売買高で加重平均したものである。売却額は3.7億円、取得原価は3,700万円なので、売却益は3.3億円超となる。

3. 意図性の推定

売却額の大きさそのものは必ずしも問題ではない。正しい経営判断を行い、企業価値を増加させた結果として高い利益を得たとも考えられる。他方、意図的な企業価値操作による実体以上の株高である可能性もあり、この場合は問題である。よって次に、恣意的な情報操作の結果としての株価の引き上げの可能性(以下、意図性)について分析を行う。

3.1 意図性に関する判断基準

個々の施策の実施のみでは意図性を推定するのに十分ではない。たとえば株式分割であれば、その本来の目的は株式の流動性の向上である。

しかし、株高という特定の意図に対して、複数の施策が整合的に行われているのであれば、その背後に意図性を推定することは、妥当である。よって、意図性の判断は以下の基準で判断する。

(1) 株価の上昇を実現するための施策を行った、あるいはそう推測できる

(2) 一連の施策が整合的に行われている

3.2 分析の対象と手法

今回の対象は、最もインパクトの大きい1080株の売却とし、この売却時期に対して株価の上昇を促すような施策がとられたかどうかを分析する。

分析の方法は、株高を実現するために取ると思われる施策を区分し、区分ごとに施策が実施されたか、あるいはそう推定されるかを検証する。もし複数の区分において株高施策が整合的にとられたならば、意図性があったと推定する。

3.3 業績の操作に関する分析

株価を上げようとする時、最も直接的な方法は売上や利益をより大きくすることであろう。そこで、このようなインセンティブに基づいて様々な操作が行われたかを分析する。

まず前段として、売上・利益が実際に成長しているかを確認する。下表を見ると、規模の違いはあるものの、同業他社と比べ急速に拡大していることがわかる。よって、この好業績が実体を伴ったものかどうかを分析する。

経済的な実態のない売上を上げるには、外部の企業と実体のない取引をするか、グループ内の取引を経由させる、あるいはグループ他社の取引を付け替えるといった行為をする必要がある。

分析は主に財務諸表の分析を行う。対象となる時期としては、2002年9月下旬に株高を実現する意図のものなので、当該上期の半期報告書と、その前の2002年3月期有価証券報告書が主となろう。

3.3.1 外部取引

所謂IT業界においては「スルー取引」等と呼ばれる架空循環取引が一般に行われていた。これは、本来システムの構築・導入に際して販売するサーバーなどの物販を、複数の同業者間で融通し合い、売上を過大に見せる行為である。2004年にメディア・リンクス事件、2007年にIXI事件が露見し、一般に知られるようになったが、この行為は古くからおこなわれていた。

架空循環取引を推定するには、財務諸表の大口取引先や売掛金の相手先を見ると良い。その手の取引を行っている特定の会社があれば、そのような取引を行っている可能性が高い。さらにその相手会社の取引関係を同様にしてみると、取引が循環しているかが分かることもある。

しかし推定はできるものの、断定はできない。メディア・リンクスやIXIなど、売上の大半が架空循環取引であったような企業でなければ、大抵は通常の実態ある取引をしており、スルー取引による水増し分とそうでない部分の区別ができない。さらに問題なのは、スルー取引自体が(少なくともこの当時は)明確な違法取引ではなかった。少なくとも法的な売買の要件は形式上満たしているからである。よってこの取引を疑われた大抵の企業は「契約が交わされ、納品が確認されているため、取引の実態はあったと判断する」といった説明をする。よって、ここでの分析もそのような実証性の限界に基づいた上で行うこととなる。

外部との循環取引の観点から有価証券報告書を分析すると、2002年3月期の「主な資産及び負債の内容」の売掛金の欄に、「株式会社サイバーファーム 154,187千円」とある。また、2003年3月期の半期報告書の「生産、受注及び販売の状況」の主な相手先の販売実績に、「株式会社アイ・エックス・アイ 176,600千円」とある。

これらの会社は、架空循環取引による業績の水増しを行っていた疑いが濃い会社である。アイ・エックス・アイについては粉飾の破綻により民事再生手続きを申請し、また事件としても既に立件されている。サイバーファームはアイ・エックス・アイの破綻を受けて業績の大幅修正とそれに伴う有価証券報告書提出遅延をし、監理ポスト入りとなった。

念のため相手方の公開資料を見ると、サイバーファームの株式売出届出目論見書の主な販売先や売掛・買掛の相手先にも、アイ・エックス・アイの有価証券報告書の主な販売先や売掛・買掛の相手先にも、CSKやそのグループ会社が名を連ねている。つまり、お互いがお互いに対して売上を立てている。これは架空循環取引と断定できる状況証拠とまではいえないものの、この手の取引を行ったときに起こりやすい事態である。なぜなら相互が経済的得失なきように、相互に売上が計上されるようにするには、お互いに対して販売を行うからである。CTCとCSKのような大手企業同士が案件によって商流が上下することは、実態のあるビジネスにおいても往々にしてあることだが、このような小規模新興企業とそういった事態が発生することは稀である。

3.3.2 内部取引

次に内部取引について分析をする。同じ事業を営む会社がグループ内にあるため、実行可能性は十分にある。上場時に目論見書では、類似の事業を行うサービスウェア・コーポレーション(以下SWC)に対して、「同社と当社は、サービス提供の方法、サービス対象製品、主体となる顧客層において異なる」と記載しているものの、グループ内の取引の記載を見ると、同社や親会社から仕事を請けている。上場後の有価証券報告書などを見ても、主な顧客層はIT系のハードウェア・ソフトウェアベンダーであり、サービス対象や顧客層の重複が推測される。さらに同社はサービスウェア九州という、同じく地方リモートのコンタクトセンター会社を持っており、提供方法の面でも類似している。実際、その後のグループ再編に際してのCSKの外部向け説明資料では、両者の事業の重複を整理するということが明確に記載されている。よって、グループ内に重複した事業の会社があることは明白である。

CSKグループとの取引(上場時)

(出典:目論見書)

グループ再編の説明図

(出典:CSKウェブサイト)

開示資料等から実際の取引を見ると、下記のように推移している。下期の数値は通期の決算から半期の決算を引いたものである。特徴的なのは、2002年3月期の下期に大幅なCSKとの内部取引が発生していることである。翌年同時期の推測値と比較しても、この金額の大きさが分かる。

目論見書にも記載されているが、セガはこの時期家庭用ゲーム機(ドリームキャスト)からの撤退を決めた。それに伴い、CCOが受託するはずであったドリームキャストのテクニカルサポートの案件がなくなった。このことはここでの取引に影響を与えた一因ではないかと推測される。

これらの一連の施策は、より高い売上高や利益の成長率を演出する目的に沿って、整合的に行われていると言える。

3.3.3 会計処理

利益は会計処理により一定程度操作できる。たとえば費用を資産計上したり、費用の発生を抑制したりするなどの方法で、費用を下げ、会計上の利益を創出できる。しかし、これらの方法は会計的な痕跡を残すことも多い。よってここでは会計処理による利益創出の有無について、財務諸表分析を通して推定を試みる。

まず、キャッシュフローと会計上の利益の差(アクルーアル)の推移を見る。キャッシュフローに対して、何かしらの会計操作を加えて会計上の利益を増減させると、両者の差であるアクルーアルが増大するためである。2002年3月期の上期は、営業キャッシュフローがマイナスであるにもかかわらず、会計利益は黒字となっている。ここから株価の引き上げに対する明確な意図性を見いだすことは難しいものの、従前の施策との整合性は認められる。

3.3.4 株式市場への働きかけ

株価を上昇させるもうひとつの手法として、株式市場そのものへ働きかけがある。

経営者は業績見通しの上方修正を発表することにより、市場参加者による自社のバリュエーションに影響を及ぼすことができる。また、買収の意思決定とそのためのプレミアム算定は、実質的に経営者の決定事項である。これも同様に自社へのバリュエーションを変えさせる。

もうひとつは株式分割のような需給バランスに影響を与えるものである。この当時は、分割の発表から分割の実施までの間に、需給が逼迫して株価が上昇することが、実証的・経験的に知られていた。

もちろんこれら各施策は、単体では本来の目的を持っており、これらの施策のみをもって株価を上げる意図を推定することは必ずしも適当ではないことは既に述べた。

しかし、本ケースにおいては、親会社の経営者の株式売却時期を特定した。高株価へのインセンティブの保有と、株価上昇のための経営意思決定の実行可能性も確認した。よって、この特定された時期の高株価実現に向けて、一連の経営意思決定を整合的に行っているかどうかをもって、その意図性を推定する。

まず前段の確認として、売却期間前の動きと株価を整理する。イベントと株価の推移を付き合わせると、イベントの実施によって株価が急上昇している様が見て取れる。これら一連の取引を通して株価は、イベント直前7月24日の167,667円から9月17日の最高値321,000円まで70%も株価が上昇している。

意図性の推定のために、まず買収プレミアムを見ることにする。買収プレミアムは、企業買収に対して買い手が支払う対価であり、株価を押し上げる要因と考えられる。

合併発表日の理論株価(CSKの株価に交換比率の74をかけたもの)が、どれくらいの買収プレミアムを含むかを推定すると下記となる。買収プレミアムは一般に30%程度といわれている。これを勘案すると買収前日株価に対しては20%と妥当な範囲内に収まるものの、買収前1ヶ月に対しては38%と非常に高くなっている。さらに、上方修正と株式分割を一連の施策とみなしたとして、その前1ヶ月の価格に対するプレミアムを見ると、74%にも達している。

もちろんそれのみを持って意図性を推定するには不十分である。この推定を補強するものとして、ほぼ同時期に吸収合併をした同業子会社との比較をしてみる。この対象企業は、企業規模は大きく異なるものの、テクニカルサポートを中心としたコンタクトセンター事業を中心に行っている点では、CCOと類似している。さらにほぼ同時期に吸収合併されている。また、その買収価値の算定者は同一である。

しかし、その買収プレミアムは大きく異なる。発表前日価格に対するプレミアムでは、CCO20%に対して、SWC8%。発表前1ヶ月平均でとってもCCO38%に対しSWC12%と低い。類似事業の会社を同一の算定者が算定しているにもかかわらず、算定方法が異なる。修正簿価純資産法は、一般的に低い価格でのバリュエーションが行われる。実際のプレミアムの額を見ても、CCOの買収プレミアムを高くする意図が推定できる。

3.5 意図性の推定

本ケースにおいては、親会社の経営者が私的利益のために、子会社の価値に影響を及ぼす一連の意思決定をしたと推定される。

その理由は、9月13日~19日の推定売却期間に高い株価を実現すべく、一連の経営意思決定を行ったと推定されるためである。一連の経営意思決定とは、①外部取引やグループ内部取引による売上の底上げとそれによる高い売上高・利益成長の実現、②会計処理による会計利益の増大による高い利益成長の実現、③上方修正、株式分割による株価上昇の実現、④それにより上昇した株価に、さらに相対的に高い買収プレミアムを乗せて上場後最高値を実現、といった施策である。

4. 結論

以上のことから、親子上場は、親会社経営者の私的利益追求による利益相反が生じうるという問題を、本質的に抱えていることが明らかになった。また、吸収合併時の買収価格の決定にも恣意性がはたらくため、過度に高く設定して親会社の利益を損なったり、過度に低くすることで少数株主の利益を損なったりするという利益相反の可能性を孕んでいることも明らかである。

すなわち、親子上場は、利益相反の問題を構造的に内在させた仕組みであり、本来的には認められるべきものではないと考える。

参考文献

「新株式発行並びに株式売出届出目論見書」

「有価証券報告書」

「半期報告書」

「日経テレコン」

「Quick」

デイビッド・ベサンコ,デイビッド・ドラノブ,マークシャンリー[2002] 『戦略の経済学』,奥村昭博,大林厚臣訳,ダイヤモンド社

以上

よろしければTwitterもフォローください〜 https://twitter.com/Ryu_8cchobori