【運用報告】2022年資産運用報告 #74

こんにちは、ちゃぴのすけです。

今年もあっという間に年末となりました。

早速ですが、2022年の資産運用報告です。

2022年の米国市場

既に様々語られてはいますが、2022年の米国市場は厳しい1年でした。

エネルギーセクターが非常に力強い上昇を見せた半面、今まで市場を引っ張ってきたGAFAMに代表されるハイテクセクターは大きく下落しました。

年間では2018年以来の下落、また下落幅では2008年の金融危機以来の最大の下げ幅を更新しました。S&P500は▲19.4%下落、特にグロース株で構成されるナスダック総合指数は▲33.1%と大幅な下落となりました。S&P500は実に時価総額で8兆ドルが吹き飛んだとされており、米国株投資家にとっては非常に厳しい1年となりました。

ウクライナ侵攻、インフレ懸念による米中銀の大幅な利上げ、中国における新型コロナ拡大懸念等、後から考察すればどうとでも言えるのですが、これらを予想できた人は多くはないでしょうから、このような市況でも愚直に自らの航路を守るのが吉であると考えています。

その他の主要市場の1年は以下の通りです。

東証株価指数TOPIX:▲6.82%

S&P トロント総合指数:▲8.66%

上海総合指数:▲15.13%

NIFTY50(印):4.33%

FTSE100種総合株価指数(英):0.91%

ドイツ株価指数:▲13.09%

CAC40(仏):▲9.50%

USD/JPY:13.91%

ほとんどの市場において下落を記録した1年となりました。よく米国株か全世界株か、という議論がありますが、バンガードの各種ETFを比較すると、必ずしも全世界株が分散されていた訳ではないことがよくわかります。

次いでVT,VOOと続く

まぁ、こういう市況もあるという風に受け入れておくのがよいでしょう。こういった下落を経験すれば、自分の物差しも長くなり、リスク許容範囲が広がるというものです。

私の年間成績

さて、今年は私自身のポートフォリオも決して良いパフォーマンスとは言えませんでした。

2022年年間成績

年間のリターンは以下の通りです。

総資産成長率:+20.16%

純資産成長率:▲5.67%

シャープ・レシオ:▲0.36

※総資産成長率:定期入金分を含めた資産の年間成長率

※純資産成長率:定期入金分を除く純粋な年間リターン

※シャープレシオ:過去1年の月次リターン平均を年率換算して算出

参考:設定来(2019年1月~)トータル成績

トータルリターン:+30.6%

シャープ・レシオ:1.45

特に債券を25%程度組入れていますので、株価の下落、利上げに伴う債券価格の下落というダブルパンチを見舞いました。利上げ局面においては、物価連動債や金融株やハイイールド債といったアセット、またインフレ=現金の価値が下がるわけですからコモディティや素材・エネルギーセクター全般がポートフォリオの下落をカバーするアセットと言えます。そういったものへの分散も少しずつ進めてはおりましたがまだまだ組入れ比率が限定的なので下落をカバーするまでには至りませんでした。

航路:毎月20万円の定期入金・年平均利回り5%

2022年は苦しい1年でしたが、2021年以前の貯金がありましたので、引き続き年平均利回り5%は達成しております。

設定来リターン(年率):19.19%

シャープレシオ:1.45

平均入金額:26.4万円/月

私の目標資産額は1億3千万円ですので、毎月20万円、年平均利回り5%を達成し続けると、60歳前後で達成する試算です。

どんな投資環境であれ、まずはこの計画と、年始に設定したアセットアロケーションを愚直に維持することで、航海を楽しんでいきたいと思います。

ベンチマークとの比較

為替の影響が大きいので、米ドル建てではなく、私は同じ円建てであるeMAXIS Slim全世界株式(オールカントリー)(以下:オルカン)をベンチマークとしております。

※ちなみに、これはあくまで趣味程度の話なので私が設定している航路とはまた別の話です。

eMAXIS Slim全世界株式(オールカントリー)

オルカンは今最も人気のある投資信託ではないでしょうか。

久しぶりに公式ページを覗くと、純資産残高が7000億円を突破しておりました。2022年1月で4000億円程度でしたので、このペースだと、2023年中に1兆円を突破するのではないかと思われます。

こちらのオールカントリーをベンチマークしているのですが、オルカンも厳しい1年でした。過去1年でみると年間リターンは▲5.58%でした。年間でみると、残念ながらMyPFはベンチマークを0.09ptアンダーパフォームしました。とはいえほぼ同じ水準ですね。複数のアセットにより下落率をカバーしたかったところですが、株式100%のベンチマークとあまり変わらないパフォーマンスだったことになります。

インフォメーションレシオ

ちなみに、月次でインフォメーションレシオ(ベンチマークと比較しどれだけ優秀な投資成績だったかを示す指標)を記録しています。設定来(2019年1月来)だと0.47とずるずる下がってきました。0.5を超えていれば優秀と言われますので、その水準を残念ながら下回ってしまいましたが、ここのところ0.5近辺をウロウロしていますのでこの水準を維持できているのは良しと捉えるべきかもしれません。

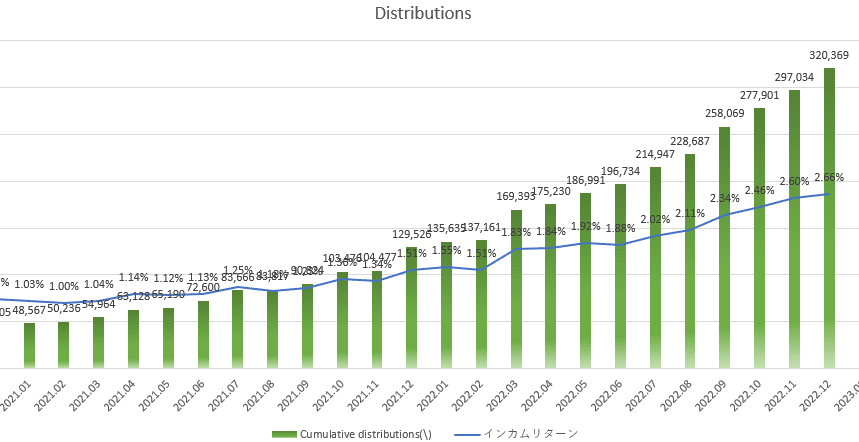

配当・分配金実績

2022年は東証ETFにシフトしつつ、分配金の取得についても意識する運用としました。まだまだ少額ではありますが、着実に分配金は積みあがっており、累計の分配金額は30万円を突破しました。

来年も愚直に積み上げ、再来年の2024年中には累積で100万円の受取を達成したいと思っております。

2023年に向けた投資方針

2023年も変わらずではありますが、航路を維持していくことに変更はありません。ただ、少々アセットアロケーション比率を変えまして、

株式:債券:コモディティ=60:30:10

の比率を目指したいと思います。

私が目指すのはレイダリオ氏のオールシーズンズポートフォリオな訳ですが、そのためには債券比率を増やしていく必要があります。そこで徐々に債券比率を増やしていくために、毎年少しずつ債券比率の拡大を行ってきています。来年は5%増やし、全体の30%を目安とします。1月から少しずつリバランスを実施していく予定です。

その他は特に変更ありませんし、元がシンプルなので、ちょこちょこ毎月の入金分から買い増ししていこうと思います。

さて、冒頭にも書きましたが、2022年は色々なことが起こり、多くの投資家にとって厳しい1年でした。具体的には2月のウクライナ侵攻に始まり、インフレ懸念による米中銀の大幅な利上げ、中国における新型コロナ拡大懸念等が挙げられます。ただ、起こったことの要因は後からならどうとでも理由付けできるものです。逆に未来を予測できれば凄いことですが、そんなことができる人は一人もいません。

昨年まではハイテクを賞賛する声にあふれ、エネルギーセクターの代表格であるエクソンモービルを爆損モービルと揶揄するようなインフルエンサーの方や、それに乗っかる人も多くいたわけですが、今年のXOMの成績を予測してうまくそのバスに乗れた人がどの程度いるでしょうか。

所詮私は日々の生活の傍らで資産運用している凡人ですし、余計な情報に囚われず、愚直に航路を維持することが最良の選択であると考えています。

思えば、今年はプライベートが忙しかったこともあるのですが、あまり日々の値動きに左右されることが多くなかったように思います。結果的に人生を楽しむことに自分の時間を使えたようにも思いますので、資産の減少もそこまで自分の中で大きなインパクトとなることはありませんでした。

恥ずかしながら、2019年~2021年はエラそうに言いながらPFをしょっちゅういじったり、無駄な売買を行ってしまったりしてしまったのですが、今年はずっと愚直に維持できた初めての一年だったかもしれません。

きっと下落相場だったので欲が出なかったんでしょうねw上昇相場だと、どうしても欲が出て航路を維持することが難しいものです。

「来年の投資方針も特に変わらず」

来年の今頃も同じ言葉を言えるように”頑張って”航路を維持していこうと思います。

今年も拙いnoteを読んでいただきありがとうございました。

来年も皆さんの投資ライフが有意義なものになりますように。

良いお年をお迎えください。

この記事が気に入ったらサポートをしてみませんか?