match group($MTCH)銘柄分析 - マッチングアプリ界の王者

こんにちは、投資カピバラ(@Capybara_Stock)と申します。

銘柄分析note、第二弾はマッチングアプリ界の王者「Match Group」にフォーカスを当ててみたいと思います。

本記事は全編無料でお読みいただけます。

もし本記事に価値を感じてくださった方がおられましたら

投げ銭をいただけますと大変嬉しいです。

更新:2021/2/6 「2020Q4決算結果まとめ」を末尾に追加しました。

きっかけは11/10深夜のこと...

ファイザー製のワクチンが発表されコロナ恩恵銘柄が軒並み叩き売られる中、$MTCHはリカバリー銘柄さながらの株価成長を見せていました。

成長率は地味だけど普段からじわじわ上げて、こんな日でもドカンと上げてくれる $MTCH ちゃんすご...🥰🥰🥰

— 投資カピバラ@20代米国株投資家 (@Capybara_Stock) November 9, 2020

相方見つけたい株クラはTinder使ってください😍 pic.twitter.com/7fJfecFDHg

コロナ禍において学校やパーティでの出会いがなくなった若者はオンラインに出会いを求めると考え$MTCHを保有していましたが、ワクチン承認後のアフターコロナの世界においても成長が期待されているのではとは考え、詳しく調査するに至った次第です。

本記事では

「マッチングアプリ市場について」から始まり、

最新の決算・ガイダンスから

「今の株価は割安?割高?」

「競合が多い中での今後の成長性は?」といった内容まで、

今回も図やイラストを用いてわかりやすく解説・分析していきます。

クリスマスに向けてパートナーを探したい投資家さん、必見です!(笑)

1. マッチングアプリ市場

1-1. 市場概要

マッチングアプリの市場というと、広義には恋愛のパートナー探しだけでなく、$FVRR のようなビジネスにおけるクラウドソーシングや、 $UBER のようなライドシェアも含まれます。

本記事ではC2Cのパートナー・友人探しアプリ、いわゆる「オンラインデートアプリ」市場に限定して分析しています。

「マッチングアプリ」と聞くと、いわゆる「出会い系アプリ」のイメージから、『危ない・サクラが多い・詐欺』といった印象を持たれる方も多いと思います。

しかし、米スタンフォード大学の論文『How Couples Meet and Stay Together 2017』によれば、2010年代以降、男女の出会いの場は「オンライン」が第一位となり、「友人の紹介」「家族の紹介」などを上回っています。

いわゆる"Z世代(Gen Z)"においては、マッチングアプリを利用して友人・パートナーを探すことが当たり前になっています。

実際に米国のアプリの売上ランキングを覗いてみると、「ROBLOX」「Hulu」「Pokemon Go」などの超人気アプリを抑え、

2位に「Tinder」、8位に「Bumble」がランクインしています。

(記事執筆時点)

アプリ解析のApp Apeのデータによるとこの傾向は一時的なものではなく、『Tinder』は売上ランキングTOP10以内に3年以上君臨し続けています(iOS)。Bumbleも同様の傾向でした。

Statista掲載のレポートによると米国のオンラインデート市場規模は

CAGR(年間成長率)約5.8%で成長すると予測されています。

1-2. withコロナ時代の市場動向

この傾向はコロナ禍でますます加速していると考えられており、実際に新規ユーザーが大きく増加していると報じられています。

Tinder、Bumble、Meeticなどのソーシャルネットワークの使用も若者の間で爆発的に増加しています。Smartme Analyticsが発表した8,000人以上の調査によると、スペイン政府が非常事態を宣言して以来、35歳未満の人々の間でTinderの使用が94.4%増加しました。同様の増加傾向がBadoo(+ 52.4%) Wapo(+ 34.9%)およびGrindr(+ 24%)にも見られました。

2020Q1決算時の株主への手紙では、以下のように述べられています。

「1日の平均メッセージ数が27%増加」

「Dailyアクティブユーザ(DAU)とスワイプ数が過去最高に」

「特に若い女性ユーザーの活動が増加」

APP ANNIEのレポートでも、TOP5マッチングアプリの利用時間は世界全体で増加傾向にあることが報告されています。

withコロナ時代におけるマッチングアプリの変容については、こちらのnoteで大変すばらしい解説がなされておりますので、興味があればご参考ください。

この記事の中でも述べられていますが、マッチングアプリ利用者のゴールは「カップルになる」である点に注意する必要があります。

若者たちはオンラインで素敵なパートナーを見つけたとしても、現在の環境では初対面の人間と面と向かって会うことは非常にハードルが高いです。

これは個人的な見解ですが...

投資家の間では、ワクチンの承認・普及によりコロナ禍の外出規制が解かれるようになれば、人々はそれまで抑圧されていた分、レジャーやショッピングに出費するようになると期待されています。

これと同様に、人々はそれまで自宅で孤独感を味わった分、これまで以上にパートナーを求めるようになるのではないでしょうか。そのとき必要とされるのは「マッチングアプリ」であると、私は考えています。

1-3. 市場シェア

元々トレンドでありコロナ禍での追い風も受けるマッチングアプリ市場だが、その参入障壁の低さ故、競争環境は大変熾烈なものになっています。

そんな中、Match Groupの『Tinder』は5000万人以上のユーザを要するNo.1アプリとなっており、安定した成長を続けています(参考)

Match Group内における売上高もこの5年間で急成長し、2020Q3では売上高の半分以上を『Tinder』が占めているようです。

それと同時に、買収によって傘下に入った「Hinge」「Pairs」などが急成長している(YoY+88%)と述べられています。

2. 事業内容・プロダクト

2-1. 基本情報

企業名:Match Group、Inc

設立年:2009年2月

CEO:Ms. Sharmistha Dubey

株式公開:2015年11月

ティッカー:NASDAQ:MTCH

セクター:情報技術

採用指数:ラッセル1000指数

平均サブスクリプションユーザ数:10.8M(2020Q3時点)

CEOのShar Dubey氏(写真左上の女性)はインド系アメリカ人で、インド工科大学で工学の理学士号を取得し、オハイオ州立大学で工学の修士号を取得しています。

エンジニアとしてのキャリアを積んだ後に2006年に当時のMatch.comに入社し、役職を歴任。2020年3月1日に晴れてCEOに就任しました。

合わせて、8月には Fortive Corporation($FTV)の取締役にも就任しています。$FTVは急成長するグローバル医療機器会社Danaher($DHR)からスピンオフされた、産業技術コングロマリット企業です。

Match Groupは2009年に総合メディア企業のIAC/InterActiveCorpの子会社として設立され、2015年にスピンオフしNASDAQに上場、2020年7月に分離を完了したと発表しています。

同社はオンラインデートサービス(いわゆるマッチングアプリ)を開発・運営しており、190か国以上の国と地域・42言語でサービスを提供しています。

積極的なM&Aによって競合サービスを買収しており、同社の運営するサービスは以下のように非常に多種多様です。(同社公式HPより)

2-2. プロダクト

フラグシップブランドとなるのは「Tinder」(左上)です。

(※注:どちらかと言えば「遊び」寄りのアプリです)

Tinderの使い方のイメージは公式Youtubeの動画がわかりやすいです。

Tinderの特徴は自分の好みに応じて直感的にスワイプするだけで、お互いに「LIKE」した人同士をマッチングすることができる機能です。ほんの1分ほどで初期設定が完了し、マッチングを開始することができる手軽さが魅力です。

最初は事前に設定した興味のある話題(「お酒」「ゲーム」「新しいもの好き」など)を元に、好みに合いそうな人を次々表示してくれます。

また、「LIKE」「NOPE」を選択し続けることでAIが利用者の好みを学習し、より個人に適した相手を表示してくれるようになります。

ここまでの機能は無料で利用することができますが、実際使ってみると無課金でマッチングを成功させるのはなかなか難しい、と言われています。

こういった出会い系アプリは男性会員に対して女性会員が圧倒的に不足していることが多く、一部の人気ユーザーにLIKEが集中しがちです。(出典)

そこで用意されている以下のような課金プランに加入することで、「一定時間内に送れるLIKE数を無制限に」「アクティブユーザー表示」「自分にLIKEしてくれた人を表示」などの追加機能が利用可能となり、マッチングする可能性が高くなるフリーミアム型のビジネスモデルを採用しています。

2019年の決算では、課金ユーザーの70%以上が「Tinder Gold」プランにアップグレードした、と報告されています。

前述の通りマッチングアプリは参入障壁が低いため非常に競合が多く、その特徴・マッチング方法も多岐に渡り、ユーザも「恋愛」「結婚」「遊び」など目的によって使い分ける傾向があり、棲み分けがなされています。

(引用 Match Group傘下ブランドに色を付けています)

上記以外にもMatch Groupは以下のブランドも保有しています。

『OurTime』:米国の50歳以上の独身者向けの出会い系アプリ

『Meetic』 :欧州15か国で最大級のシェアを誇る出会い系アプリ

『Pairs』 :日本・韓国・台湾・タイでシェアを誇る出会い系アプリ

日本の㈱エウレカが開発し、Matchに買収されました。

3. 業績

3-1. 売上

ここからは業績を細かく検証していきます。まずは全体の売上から。

(データは公式IRより取得、薄い灰色はアナリスト予想)

青:米国内 橙:米国外 の売上高になります。

売上高は上場以来右肩上がりで、YoY+20%前後の安定した成長となっています。コロナの影響を受け2020Q2はやや落ち込みましたが、Q3で既に回復しています。アナリストの予想でもFY21以降はさらなる成長率の加速が期待されています。

エリア別の売上高も見ていきます。

(青:米国内 橙:米国外 薄い色はアナリストの予想に対して過去の成長率を元に概算の数字を当て込んだものです)

米国内での浸透度はかなり高まっているため、マッチングアプリの普及が遅れている「日本・台湾」「インド」「韓国・東南アジア」の3エリアを戦略的ターゲットとしており、売上高成長も米国外がリードしています。2021Q2には売上高成長率が再加速し、米国外では30%前後になると予想しています。

以下の面グラフからも、米国外の売上高がこの5年で拡大していることがわかります。

一方で、売上高に占める売上原価は上昇しており、粗利益率はゆるやかに低下しています。(アプリビジネスにおける売上原価≒人件費+諸経費)

グローバル展開に伴い人員を増強しており、人件費がやや嵩んでいることが伺えます。

3-2. Average Subscribers & ARPU

マッチングアプリというビジネスモデルの仕組み上、ユーザは(基本的には)パートナーを見つけ次第、サブスクリプションを解約することが想定されます。そのため、「Average Subscribers(平均サブスクリプションユーザー数)」という指標が提示されています。

Average Subscribersは右肩上がりで増加しており、その成長率は20%前後です。ここでも米国外の伸びが顕著です。

ARPU(Average Revenue Per User)とは、「1ユーザーあたりの平均的売り上げ」を示す指標で、主に携帯通信事業のような月額課金モデルのビジネスの効率性を計るための指標です。

ARPUはほぼ横ばい~やや上向きです。1ユーザーあたりの課金額にはプラン上の上限もありほぼ一定のため、とにかくユーザ数を増やすことが売上増のカギとなります。

3-3. 営業経費・営業利益

続いて営業利益を見ていきます。営業利益率は30%前後と高い水準を維持しており、コロナ禍でもほぼ影響はありませんでした。

営業経費の内訳は下記グラフの5項目です。

人件費の増加に伴う「一般管理費」、グローバル展開に伴う「マーケティング費」がやや増加傾向です。

3-4. EPS(1株あたり利益)

EPSは上場から5年で約3倍になっており、0.5付近で安定して推移しています。

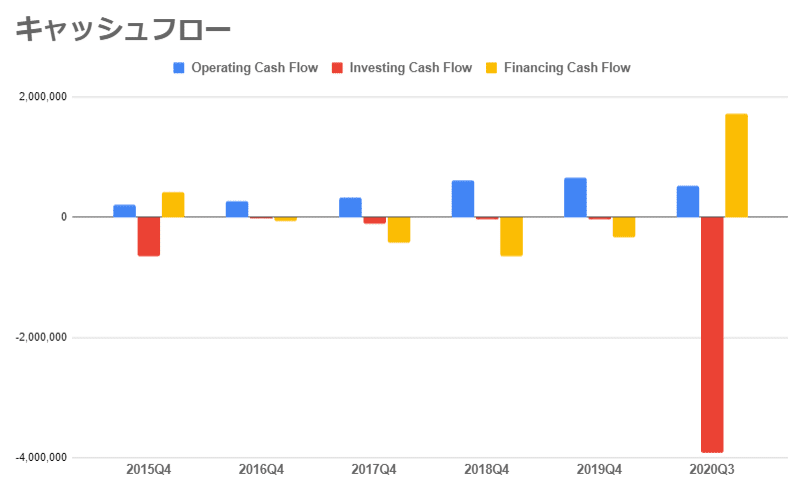

3-5. キャッシュフロー

営業キャッシュフローは非常に安定しています。

投資キャッシュフローが大幅にマイナスになっていますが、これは元親会社であるIACとの分離により発生した分配金に充てられたもので、一時的なものです。

同取引に伴い、財務キャッシュフローはプラスに転じています。

4. 株価とバリュエーション

4-1. 株価

株価は2015年の上場時から$15.2 ⇒ $131.6と、約8.6倍になっています。

QQQ(NASDAQ100指数)対比で約4倍のパフォーマンスとなります。

株価の伸びや売上高成長率はエリート銘柄の $ZM $CRWD には劣りますが、私が注目しているのはアフターコロナでの成長への期待です。

冒頭で述べましたが、ワクチン承認に伴いWFH銘柄が軒並み叩き売られるような状況でも、 $MTCHは安定した成長を見せています。

4-2. バリュエーション

まずはPERの推移を確認します。

PER=70前後まで上昇しており、バリュエーションは「割高」です。

続いてPSR(4x)を確認してみます。

一般的なPSR(ttm)は過去12か月の売上ベースで算出しますが、本記事ではサブスクリプション銘柄の分析に限り直近決算の売上ベースのPSR(4x)を使用します。YahooFinance等のPSRとは異なる点にご留意ください。

$MTCHに関しまして、時価総額の算出に使用する発行済み株式数のデータが年単位のものしか確認できておらず、また、ユーザが一定期間後に契約を終了することを前提としたサブスクリプション型ビジネスモデルにPSR(4x)を適用してもよいかは議論の分かれる所となりますので、あくまで参考値としてください

PSR(4x)=13.X前後まで上昇しており、バリュエーションは「割高」です。

参考までに...

『Facebook Dating』を提供する$FB のPER=31.55、PSR(ttm)=10.11

中華版Tinderと呼ばれる『TanTan』を提供する$MOMO のPER=7.24、PSR(ttm)=1.32 となっています(11/15時点)。

4.3 株主構成

Match Group株主の機関投資家比率は89.19%です。

機関投資家は過去1年間で持ち株数を+55%増加させました。機関投資家にも好んで買われている株と言えそうです。(データソース)

インサイダーによる取引が-37.46%とありますが、市場への売却ではなく元持ち株会社:IACとの分離に関する取引によるものです。

5. リスク

マッチングアプリは参入障壁が低いため、世界中に競合がひしめいています。Match Groupもその点は理解しており、M&Aを積極的に展開し「利用者を買う」ことでシェアを拡大してきました。

例えば、同じくアプリ売上ランキングTOP10の『Bumble』はMatch Groupの買収を拒否しており、近々IPOするようでこちらも注目されています。

『Bumble』はTinderの共同創設者の1人WhitneyWolfe Herd氏が独立して開発したアプリで、使い方はTinderとほぼ同じですが特徴はその設計思想が「レディーファースト」である点です(参考)。

マッチング後に実際にメッセージのやり取りをするかどうかは女性側に主導権が委ねられており、「誠実なマッチングアプリ」として真剣な交際相手を求める若い層のシェアを急拡大させています(公式HP)。

IPOしたらまた分析記事を書くかも...

また、2018年5月にFacebookが『Facebook Dating』を発表した際は、競争過熱化を嫌気され株価は一時-20%下落するという事態がありました。

FaceBookの若者離れが噂されるだけあってあまり話題にはなっていないようですが、今後もこうした大資本の参入が脅威となる可能性があります。

その他、 中国発の『TanTan』が世界で累計会員数が3億人を突破するなど急成長しており、競合の動向は常に注視する必要があります(参考)。

ちなみに『TanTan』を買収したMomo(陌陌)はNASDAQにも上場しています:$MOMO

6. まとめ・今後の成長性

まずはここまでの分析で把握できた内容をまとめてみます。

◆ネガティブ

・グローバル展開に伴う人件費の増加・営業利益率の低下

・PER/PSR共に割高水準

・参入障壁が低く、高成長の競合多数

◆ポジティブ

<市場>

・マッチングアプリはZ世代のスタンダード

・市場規模はCAGR5.8%で成長し、2024年には$755Mに達する

・コロナ禍で成長は加速、コロナ後も成長は継続する

<match group>

・売上高はYoY+20%の成長 米国外のシェア拡大

・分散されたブランドポートフォリオ

・営業キャッシュフローも安定

・機関投資家比率が高い

上記を踏まえた上で、今後の成長性を検証してみたいと思います。

業績の章で述べた通り、ARPUは上場以来ほぼ変化がなく、

平均サブスクリプション顧客数の伸び≒売上高の伸び、となっています。

下記に『Tinder』と『その他』の顧客数の変化をグラフにしていますが、顧客数の伸びはほぼ『Tinder』であるのに対し、『その他』はほぼ横ばいであることがわかります。

再掲となりますが、match groupのブランドポートフォリオは

・メイン:『Tinder』

・急成長:『Hinge』『Pairs』他

・停滞:『OkCupid』『Meetic』『PlentyogFish』『match』他

の3グループに分かれており、急成長組の増分を停滞組が打ち消している状況です(自社内でシェアを食い合っている可能性も)。

個人的な意見としては、この先さらに激しさを増すシェア争いを闘い抜くために、停滞・不採算化しているブランドがあるのであれば早期に撤退を検討し、経営のスリム化を実現できれば成長が加速するのではないか...と思う次第です。

全体的に見ると、厳しい競争環境を勝ち抜いてシェア1位を維持し続ける「王者」であり、業界・企業単体のいずれもワクチン完成の如何に関わらずこの先も成長し続けると考えられることから、魅力的な投資先であると考えます。ただし、競合の動向には常に注意する必要があります。

あとがき

(お礼)前回のnote「Alteryx($AYX)銘柄分析 - AI時代のデータ分析ツール」はおかげさまで非常に多くの方に読んでいただくことができました。

この場をお借りしまして改めて御礼申し上げます。

ここまでお読みいただきありがとうございました。2作目はもっとコンパクトな文字数にするはずだったのですが...あれ...?

米国株を買い始めて半年も経っていない素人の記事ゆえ至らぬ箇所も多々あるかと思いますが、ぜひぜひご指摘・ご意見いただけますと大変ありがたいです!

次回こそは...もっとサクッと読める記事を目指します...

ここから先は

¥ 500

この記事が気に入ったらチップで応援してみませんか?