キッコーマン(2801)

(タイトル画像 同社コーポレートキャラクター なあにちゃん)

こんにちは。

前回、前々回と製造業が続きました。

日本が世界に誇る製造業…

世界シェア上位のプロダクトをもつ素晴らしい企業が多く、調べてみると大変勉強になることばかりでした。

ですが、多様な製品ラインナップがあり、それぞれがド文系の私にすればなかなか理解するのが難しいセクターであったことは事実です。(信越化学(4063)、村田製作所(6981)、キーエンス(6861)あたりの分析もしてみたいのですがなかなか重い腰が上がりません)

そうです。日和っているんです。

ですのでそれら3社はまた気が向いたら書かせていただこうと思っております。

ということで、今回は食料品セクターの中でグローバルに事業を展開するキッコーマンについて調べてみようと思います。

さて、なぜこの会社を選んだかと申しますと、どうも2012年を起点にした場合、株価成長率がなんとGAFAM超えちゃってるらしいんですね。

「えっ、ただの醤油メーカーちゃうん?」くらいに思っていた私は驚きました。

醤油ってコモディティでしょ?と。

地方ではだいたいご当地醤油がありますし、私の住んでいるところにだってあります。

事業自体にモートがあるとは思えなかったのです。

「ワイドモートをもつ企業に投資しなさい」

で、株価を見てみたのです。

(2023年4月7日終値)

何じゃこりゃ。

スキージャンプのラージヒルです。

ボラは高いですが、長期で上昇トレンドです。

んで、チャート的には現在調整局面で、ダブルトップからのネックラインに到達しています。

この後、モミモミして下落するか、ここが押し安値となり上昇するかはわかりませんが、面白い位置ではあります。

この会社にキラリと光る要素があるなら、打診買いしてみてもいいかなとスケベ心が出たこともあり、調べてみたいなと思いました。

(モートとは縁がなさそうな醤油メーカーの株がここまで上がる理由も知りたかったので。)

ということで始めます。

(以下、断りなき場合は同社HPより資料を引用します。)

事業について

まずは事業です。

海外→食料品製造・販売事業

食料品卸売事業

国内→食料品製造・販売事業

その他の事業

と、このようになっています。

国内の「その他の事業」ですが、病院事業や子会社のキッコーマンバイオケミファ(株)などの事業です。

(ここは比率が低いので無視でいいです)

シンプルな事業構造ですね。

保有ブランドは以下のとおりです。

デルモンテがキッコーマンブランドなのは初めて知りました。

マンジョウは調味料のブランドです。

次に海外における事業展開について見ていきます。

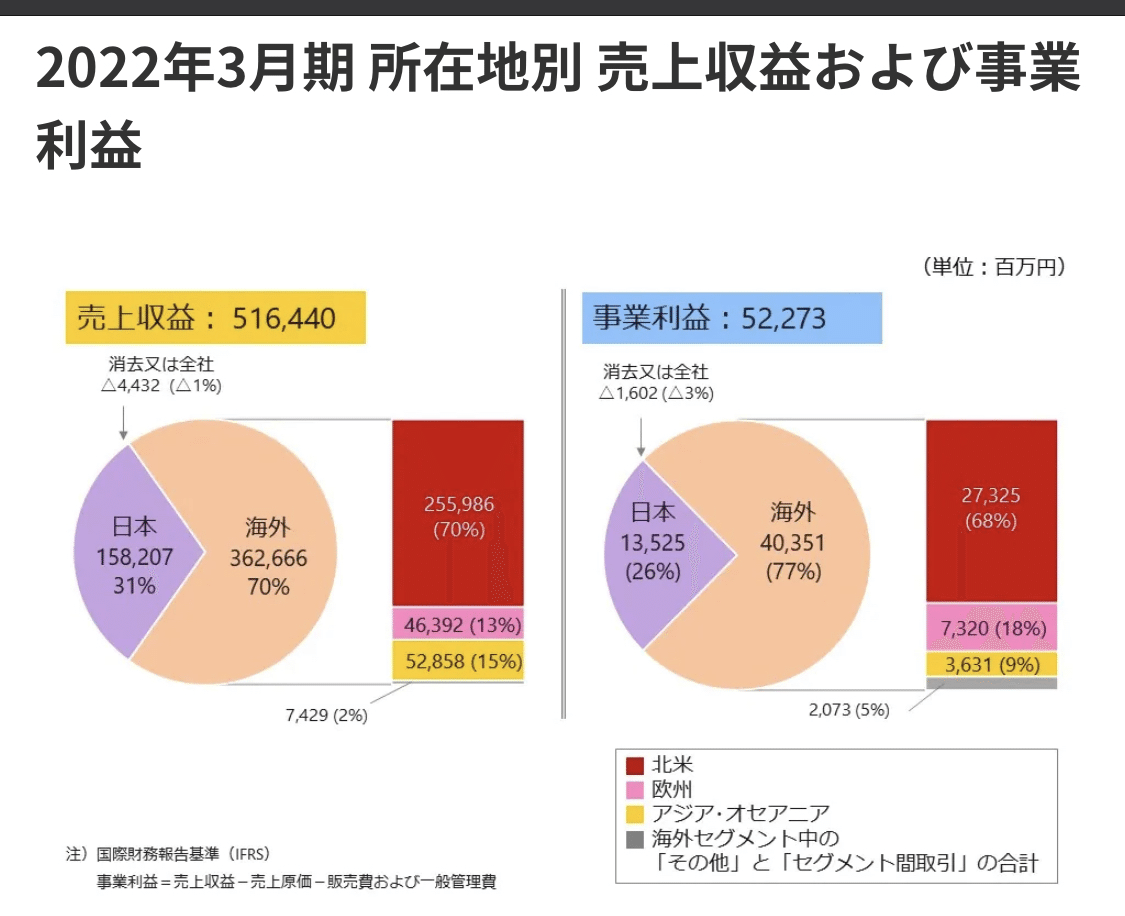

売上収益は国内3割、海外7割で、海外収益の7割は北米からの収益です。

一方、事業利益(売上収益−原価−販管費)になると、海外の割合は77%に増加しています。

海外の方が事業利益率が高いです。

(価格転嫁の面かと思われます)

次にこちらをご覧ください。

しょうゆ類の年平均成長率なんと7.5%!

海外では右肩上がりで成長し続けています。

次にこちら。

もう少し詳しく見てみます。

最新のファクトブックから引用しています。

もはや単なるしょうゆの会社ではないですね。

ガチのグローバル企業です。

なぜここまで世界に販路を広げられたのでしょうか?

相当前から米国進出しているんですね。

「日本食を世界に広める」という文脈の中でしょうゆを広めてもビジネス的な広がりは限定されていますが、現地の食文化との融合という視点でビジネスを広げたのはなかなか賢いなぁと感じます。

新たなレシピ開発と店頭デモで徐々にしょうゆは広まっていきます。

欧州での展開について

欧州での戦略も米国と同じです。

地道な活動をコツコツ積み上げるタイプの企業なんですね。

次にアジア・オセアニア。

時期的には米国や欧米より後です。

こちらでも地道な活動をコツコツと積み上げています。

次に南米。こちらは最近です。

今後はインドやアフリカの市場を開拓するようですね。

中期経営計画にはこのような記述があります。

上の図が分かりやすいですね。

アフリカ・インド・南米はまだ導入ステージですから、この会社はまだまだ成長余力があるように思えます。

少し前ですが、こんな記事がありました。

(以下7枚同じ)

現在は7割であることを考えると海外展開のスピードがいかに早いかわかります。

昔ながらの企業の割に伝統に縛られず柔軟な発想です。

ここで、コカコーラについて考えてみてください。

コーラ系飲料は世の中数あれど、結局コーラかペプシになっちゃいますよね。

あれって何が強みなのかと考えると、味のクオリティは当然として、どこへ行っても飲める販売網や歴史の積み重ねによる人々への認知度が半端ないんですよね。

今から新規参入してコーラ(系の飲料)造って世界展開しようとする会社って見たことないです。

というか、そんなことしようという気を起こさせないくらいのレベルに達しているというのが現実ではないでしょうか。

キッコーマンはどうでしょう。

国内には地場しょうゆ、海外(特にアジア圏)には現地のテイストのSOY SAUCEがありますが、味のクオリティ(本醸造、無添加)が高く、(北米なんか特に)どこへ行っても買える販売網、歴史の積み重ね(米→昭32、欧→昭48、アジア→昭59)による人々への認知度など、ワイドモートを築いた企業と同様の構造が出来上がっているのではないかと思うのです。

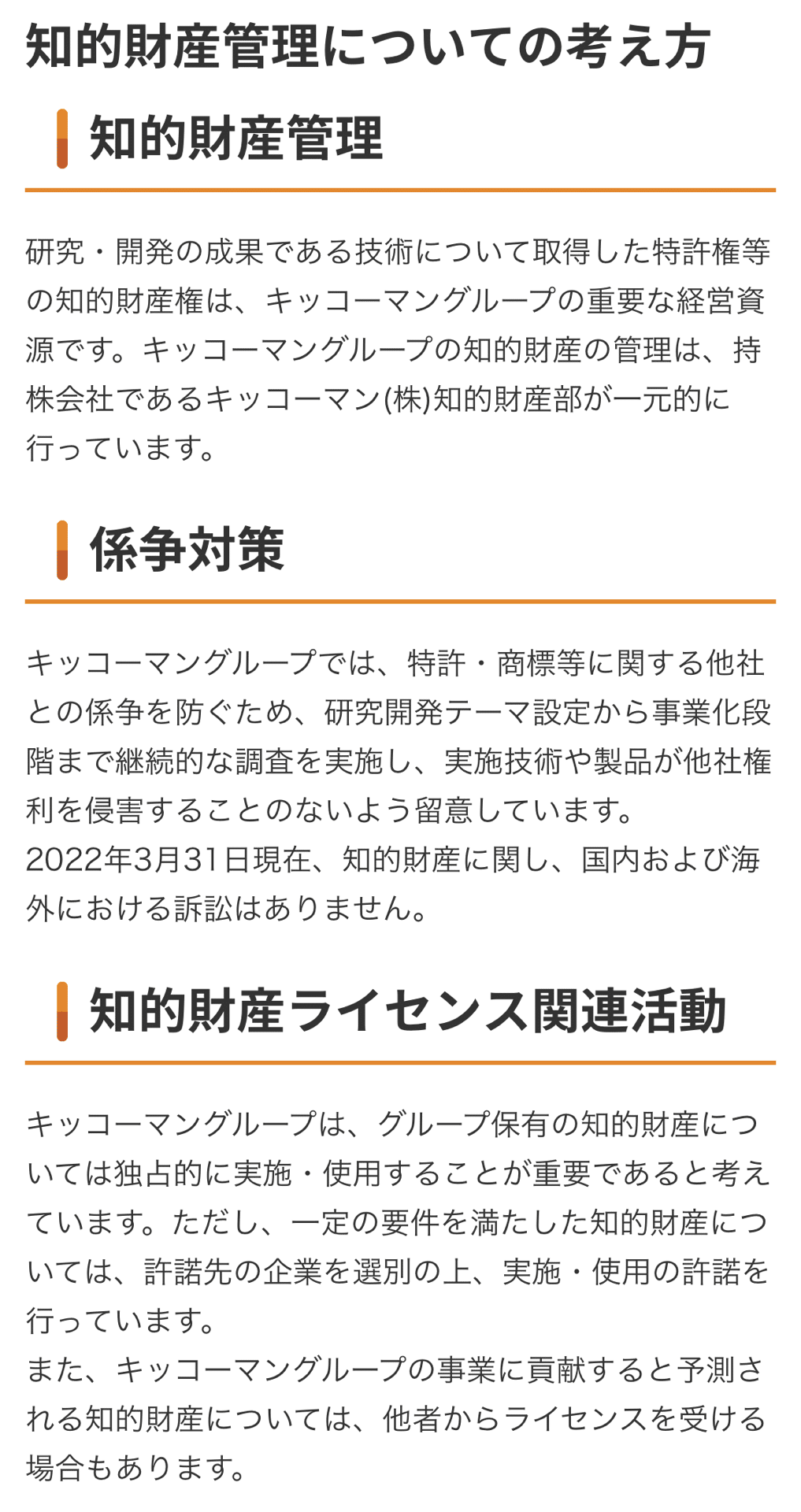

さて、次に見てもらいたいのが、知的財産への同社の取組みについてです。

卓上ボトルを例にするとこんな感じです。

先程申しましたとおり、しょうゆは、ともすればコモディティ化してしまうおそれがあるプロダクトです。

そのことを深く理解されているからこそ、しっかりとした知的財産管理をなさっておられるのだと思います。

さて、次からは中期経営計画について見ていきましょう。

新市場がどうなるか。

北米も右肩上がりを堅持しています。

海外比率の増加が今後も重要です。

(配当については後述)

もうすでにお気づきのことと思いますが、この会社、セグメントは少ないですがそれら全てが右肩上がりです。

ただの醤油造ってる地味な会社じゃないですね。

ここからはいろいろと数字を見てみます。

売上収益は日本が3割でそのうちほとんどが食料品製造・販売となっています。

ほぼ単一セグメントなのでこうなります。

売上収益のうち7割を占める海外。

そのうち7割は食料品卸売が占めています。

製造・販売は3割にとどまっています。

部門別の売上収益は以下のとおりです。

国内の売上収益のほとんどを占める食料品製造・販売の中身を見るとしょうゆ、食品、飲料で3分されています。

海外の食料品製造・販売のうち8割はしょうゆです。

つまり、海外の売上収益のだいたい3割はしょうゆで稼いでいることになります。

個人的な感想としては意外に少ないなという感じです。

海外収益のうち食料品の卸売が7割を占めているわけですから海外事業としてはこちらの方がメインですね。

次に事業利益で見てみましょう。

(事業収益−原価−販管費)

事業収益と違う点としては、海外事業利益の比率が半々に近くなっています。

(しょうゆの占める割合が増えているということです。)

つまり、収益ではなく利益ベースで見ると半分以上がしょうゆです。

海外でしょうゆに力を入れる理由がわかります。

次に、2022年度第2四半期決算説明会の資料を見ていきましょう。

まずは連結。

まず、売上収益。

全体で567億円増えています。

しかし国内は対前年上期比微減。

増加に寄与した海外収益は爆増ですがほとんど為替に助けてもらってます。

結果、対前年上期比9%増。

事業利益に目を移すと実質的に同1.5%増。

あれ?結構減ったぞ。

営業利益、税引前当期利益、親会社に帰属する当期利益はいずれも同マイナス。

対前年実績で見ると芳しくないですね。

次にそれぞれを詳しく見ていきましょう。

海外収益ベースで見ると全体的な海外売上収益は実質14.2%増です。

海外売上収益を地域別に見ると北米が圧倒的です。

欧州の約6倍、亜豪州の約5倍です。

それぞれの地域での(為替影響を除いた)実質的な対前年上期比での伸びは、

北米18.2%、欧州8%、亜豪州19.3%です。

すごい伸びてますね。

ちなみに北米その他食料品事業はこんなことやってます。

次に事業利益ベースで見てみましょう。

先程とは景色が変わります。

それぞれの地域での(為替影響を除いた)実質的な対前年上期比での伸びは、

北米16%、欧州△25%、亜豪州4.4%。

売上収益と事業利益を比べると、

北米はほぼ変わりませんが、それ以外の減少幅が相対的に大きいです。

(逆に言えば利益の大きい北米は安定している。)

欧州で特に苦戦していますが、利益の比率が小さいので、全体として見た時に、良くも悪くもそこまでの数字の落ち込みとして表れていません。

海外の主な増減要因の図です。

原材料影響と販管費の影響を売上と為替で打ち消して50億円ほどプラスです。

売上は立っているのでそこまで酷いとは感じません。

さて、次は国内です。

パッとしませんね。

売上収益を見ると、比率の高いしょうゆが微増。食品、飲料は減少。

酒類は21%増ですがいかんせん比率が小さいので焼け石に水という感じ。

事業利益ベースで見ると前年上期の89%しかありません。

国内の増減要因です。

先程の海外のそれと見比べてみてください。

きちんと売上は立っている。ここは評価できるポイントです。

しかし原材料の影響がデカすぎて、売上や広告宣伝費のプラス分以上を持ってかれてます。

まー実際、原材料はほとんど輸入でしょうから、円安になるとこれはもう仕方がないところではありますが…

次に直近の有価証券報告書から、前第3四半期累計期間でのPLを見てみましょう。

事業利益・営業利益・四半期利益ともに前期累計期間のそれよりも増加しています。

売上高営業利益率は前期が11%、当期が9%となっています。

売上原価の増加が響いています。

上期での比較ではなんだかな〜という感じでしたが四半期比だと増収増益です。

一株当たり四半期利益も増加しています。

悪くないですね。

比較対象が違えば印象も変わりますね。

ここで国内しょうゆ関連のデータがありましたので紹介します。

→コロナで業務用需要が蒸発したのでは?(私の予測)

↑出荷数量と容器別構成比のグラフを見る限り、コロナで業務用しょうゆの需要が蒸発したわけではないことがわかります。

(単なるイメージではダメですね。ファクトを見なければいけません。)

ここから言えることは、しょうゆという商品は、新型ウイルスの蔓延よる社会構造の変化に対する耐性を持った製品だということです。(しょうゆというプロダクトの持つ強さが理解できました。)

直近の業績を見ると好調とは言えないですね。

外部要因(為替、原材料費高騰)の影響大です。

株価が調整しているのはこのあたりに原因がありそうですね。

次からは、ファクトブックより、長期的な財務データを見ていきます。

前年上期比だけではわからない、長期的な流れを見ていきましょう。

(短期の業績よりこちらの方がよっぽど重要だと私は思います。)

約20年を一気見します。

はい!字が小さくて読めませんね。

(拡大してください。お手数おかけします。謝)

さすがに私としても見にくいのでir bank様のデータを引用させていただきまして(笑)見ていきましょう。

まずは利益率。

粗利益率(売上高−原価)は徐々に下がってはいますが、営業・経常・純利益率は増加しています。

各利益の違いについてはこちらをご覧ください。

つまり、売上に対して相対的に原価は増加しているが、販管費や、それ以降の控除部分(営業外収益とか特別利益とか)が相対的に圧縮されていることがわかります。

加えて、粗利益率の増加に対して営業・経常・純利益率は同じような水準で増加していますから、おそらく販管費がスリム化された(経営効率が上がった)のではないかと考えられます。

一言で言って、いい流れです。

次に効率性。

ROE・ROAは増加傾向。

売上高販管費率は減少傾向ですので、先ほどの利益率向上の理由は、販管費の減少と見て間違いないと思います。

総資産回転率=売上高÷総資産 で計算されます。

(一般的に回転率は高い方がいい)

直近は足踏みですが、長期で見ると増加傾向です。

効率性も問題ありません。

次に安全性。

長期投資をする上で財務的な安全性は重要です。

流動比率(流動資産÷流動負債)は高いです。

直近では流動負債の2.8倍の流動資産を保有しています。

当座比率は、当座資産÷流動負債 で計算されます。

当座資産は、流動資産から棚卸資産(1年以内に現金化される可能性のある資産、つまり在庫)を除いたものです。

こちらも高い。

営業CF対流動負債比率は増加傾向です。

つまり、相対的に営業CF(本業での儲けによるCF)が増加しているということになります。

有利子負債月商倍率(借入が月商の何倍あるのかを示す比率)は減少傾向ですから、こちらも相対的に月商が増加していることを示しています。

短期的安全性については問題ありません。

むしろいい方かと。

続いて長期的安全性について。

固定比率、長期固定適合率は減少傾向です。

固定資産を自己資本で賄えているということですから問題ありません。

自己資本比率は上昇傾向。直近で70%ありますね。高けぇ!

負債資本倍率は減少傾向で、直近はゼロですから総負債と自己資本の額がイコールということになります。

自己資本は増加傾向ですから、総負債額が変わらなかったか、もしくは減少したということになります。

営業CF対有利子負債倍率は上昇傾向ですから稼ぐ力があることを証明しています。

問題ありません。

結果的に、長期的安全性も問題なしです。

すごいですね。この会社。財務ピッカピカ。

次に株式指標を見てみましょう。

株価、PERは上昇傾向。

先程の資料より、利益率は増加していますから、一株当たり利益以上に株価が上昇していると考えられます。

PBR(株価純資産倍率)は長期で上昇傾向です。

直近で3倍ありますので問題ないです。

日本の大企業の割には高いです。

ここからはSBI証券の資料を引用します。

短期ではありますがCFの推移グラフです。

営業CFは増加傾向。

財務CFはマイナス幅が増加していますから、借入金を返済しているのでしょう。

投資CFのマイナス幅は減少していますからフリーCFも増加しています。

自己資本も高かったですし、資金繰りに問題はありません。

一応、直近の四半期報告書から引用したBSを見てみましょう。

流動比率は291%です。高っ!

流動負債の3倍高い流動資産を保有しています。

固定比率は71%です。

固定長期適合率は62%です。

いずれも問題なし。

負債比率は36%です。問題なし。

自己資本比率は72%です。

これも高っ!

最後に配当について見てみましょう。

(以下3枚同じ)

配当利回りは高くありませんが、2010年からは据え置きか増配で、減配歴はありません。

配当性向はどうでしょう。

30%が目処ですね。

全然余裕があります。

自己資本、フリーCFも高いですし問題ないです。

先ほど、短期的な業績を見た時、あまり芳しくない感じでしたが、長期で財務データを見ると、全くといっていいほど問題のない、ピッカピカの財務状況であることがわかります。

この会社、すごいぞ。

あ、あと、株主優待で自社商品がもらえます。

1,000株以上保有の株主に対する優待については割愛します。

いずれにしても、利回り的に優待目的で保有する銘柄ではありませんからこの辺りはスルーでいいでしょう。

結論

この会社について、私の印象は、しょうゆ造ってる会社の一つというイメージしかありませんでした。

しょうゆ造ってる会社は国内に複数社ありますし、コモディティ化してるゆえ、今後の成長余地があまりないのではないかと。

ですが、実際は全然違いました。

同業他社に先んじて、昭和の時代から海外販路の開拓に力を入れています。

海外の料理にしょうゆを合わせていくだけでなく、しょうゆが合うレシピを開発し、試食などのイベントを通して、現地にしょうゆをジワリジワリと浸透させていく地味な作業でした。

ですが、そのコツコツと積み上げた時間と労力が参入障壁となり、先行者利益を享受できているのではないかと感じさせます。

その一方、特許や商標権などの保護にも抜かりはありません。

加えて、技術の向上により、海外の気候・風土でしょうゆを醸造できるようになり、世界各地に生産拠点を有しています。(リスク分散)

今後は、まだまだ開拓途上の南米、アフリカでの事業の成長が期待されるため、成長余地もまだまだあると私は考えます。

リスクとしては為替、原材料費の高騰、地政学的なものなど様々なリスクが想定され、これらによる業績の足踏みで株価が調整していると考えられます。

一方、定量的な視点でみると、長期の財務データがとても美しいです。

利益率、効率性、安全性、配当、CF…

短期的な上がり下がりはありますが、長期でしっかり上昇しており、とてもよい経営をなさっておられると思います。

2012年以降の株価成長において、GAFAMに勝ったことは素直に頷けます。

そして現在、株価は調整し、過去何度も反発したエリアで反発しているところです。

(2023年4月20日)

ここから上がるか下がるかは私にはわかりませんが、長期チャートにおいて面白いポイントにいますから、(業績、財務を加味して)打診買いしても大きくヤラレる可能性は少ないのかなと思ったりします。

(個人的にはbuy&forgetをおすすめします)

ですが、あくまで投資は自己責任で。私は買いや売りを煽る意図はございません。

この記事が皆様の銘柄選定の一助となりますと幸いです。

2023年4月22日追記

長期投資に適した企業の特徴についてチャットgptに聞いてみました。

まー回答的には皆が考えることだとは思いますけど、これってこの会社に当てはまると思いませんか?

それでは今回はこのへんで。

あざした。

この記事が気に入ったらサポートをしてみませんか?