JP-GAAPによるのれんの計上や償却期間の考察

のれんとは何か。

のれんに含まれるものと含まないものは何か。

償却すべきかすべきでないか。

発生したらどのように処理するか。

の整理をしておこうと思います。

1.のれんについての概論

のれんとは何か

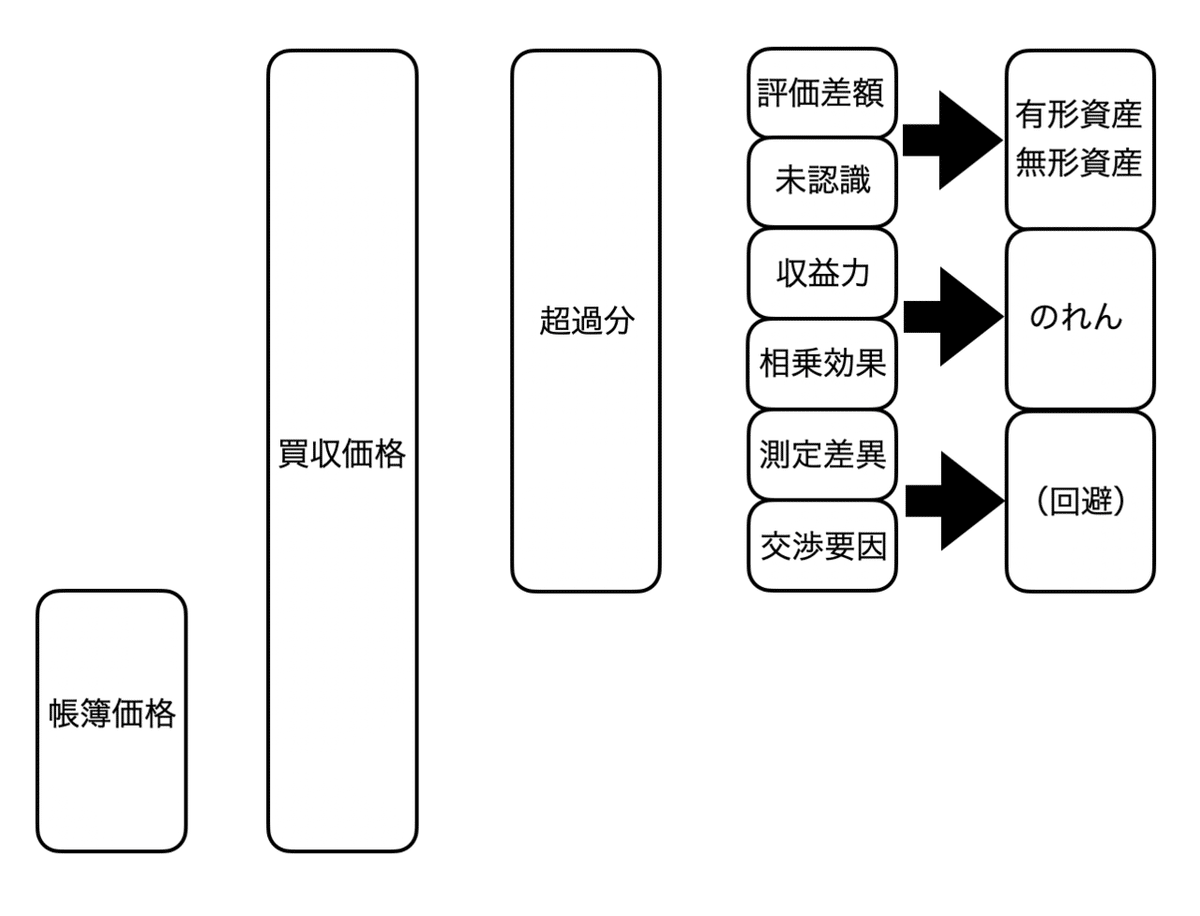

(広義の)のれんは以下の6つから構成される。

1. 被取得企業が保有する資産の簿価と公正価格との差額

2. 被取得企業が保有する未認識の資産の公正価格

3. 被取得企業が保有する収益力と純資産との差額

4. 取得によって生み出される相乗効果その他の効果

5. 取得企業による株価測定の誤り

6. 競合の存在や交渉上高く取得した部分

3と4が「コアのれん」=超過収益力に対応する部分である。1と2は単なる評価差額、5と6は単なる損失に過ぎない。

1と2はのれんではなく各有形資産・無形資産として計上することで解消される(負債を認識する場合もある)。

5は測定の精度を上げることで解消される(情報非対称性などあり容易ではない)。

6は管理不能であるが、高いと判断すればディールに乗らない選択肢はある。

すると、のれんの主な構成要素は「コアのれん」=超過収益力ということになる。

資産計上するか費用計上するか

超過収益力によって、将来のキャッシュ・イン・フローが生み出されると想定されるので、のれんには資産性があり、その効果が続く期間で定期償却する方が良いという意見がある。これを取得時の一時の費用とすることの問題は、取得期の損益を悪化させるとともに、事業運営の巧拙に依らず「コアのれん」の効果により将来の損益を過大に表示させることでなる。

償却するか否か

のれんの償却をしないことの問題は、実質的に「自己創設のれん」を資産計上することにある。超過収益力は企業取得「後」の各種活動や投資で維持・向上するものであり、減少していく超過収益力を「自己創設のれん」で補完するため、のれんの金額が変わらないものと考える。

定期償却の合理性を主張するには、超過収益力が時間の経過とともに減少することと、計算方法が合理的であることを示すことが必要である。

一方で、不確実性や見積もりの恣意性の問題から、定期償却に反対するという意見がある。償却しないことの合理性を主張するには、超過収益力が時間の経過とともに減少しない可能性や、見積もりと実態に差がある/ある可能性が高いことを示すことが必要である。

今のところどちらかを強く示す論拠は見当たらない。

次に、のれんを認識した場合の、資産や負債への買収価格の配分と、日本基準でのれんを定期償却する場合の償却期間をどのように決めているかを見ていく。

2.資産への配分償却期間

買収の際は、Purchase Price Allocation(PPA)という手続きにより、買収価格を、資産の評価替あるいは未認識の資産負債の認識に充てることになる。上記でみたように、のれんとは分けて計上することになる。

特に無形資産については独特で、IFRS原文には以下のように、ブランド、特許、顧客関係資産が例として挙がっている。顧客関係資産など、企業内部で発生していて資産として認識していないものも含む。

the acquirer recognises the acquired identifiable intangible assets, such as a brand name, a patent or a customer relationship, that the acquiree did not recognise as assets in its financial statements because it developed them internally and charged the related costs to expense.

この分野は正直、生兵法では大怪我しそう。もっと言うと、生兵法すら身に付かなそうな印象ではある。実務的には、顧客関係資産は例えば、有料会員や、サブクスリプション契約をしている場合などであり、単なるリピーターがいる程度では認識しないなどの考えがある。

3.償却期間

ASBJ(2014)にて、償却期間に関する以下のガイダンスが示されている。いずれか、ではなく、これらを勘案して決めることになろう。

取得した事業が単独の事業としてより高い収益率を稼得すると取得企業が見込む予想期間。さらに、状況に応じて、取得企業と被取得企業の純資産及び事業の結合により生じるシナジーや他の便益が実現する期間についても考慮する。

企業は取得にあたって、超過収益力がどのくらい続くかを深く議論し分析しているはずであるため、それを考慮するものとの記載がある。

企業結合に係る投資の予想回収期間。これは通常、企業結合が行われる時に見積られている。しかし、回収期間自体は償却期間の定義を満たさず、企業は償却期間を決定する際に適切な調整を行うことが必要となる。

同様に、予想回収期間についても深く議論し分析しているはずであるため、これだけでは使えないが、参考にはする。実務的には、のれんを平準化した税引後営業利益で除した年数などを用いることがある。

使用から企業が将来キャッシュ・フローを得ると見込まれる、主たる識別可能な長期性有形資産(無形資産を含む)である主要な資産の耐用年数(又は資産のグループの加重平均耐用年数)。企業の事業がある特定の資産(又は資産のグループ)に大きく依存し、超過収益力が消滅する期間と当該特定資産(又は資産のグループ)の耐用年数又は資産の加重平均耐用年数との間に合理的な相関関係がある場合に、これ は特に有効であるかもしれない。

超過収益力が特定の重要な資産に依存する場合は、その資産や資産グループの耐用年数を参考にすることもある。

書きぶりからは一番目の、単独あるいは相乗効果等により高い収益力が続くと見込まれる期間、がメインになっているように思える。1で見た通り、突き詰めればのれんは収益力と相乗効果であり、その整理と合致している。将来に関する見込みであり、見積り以外の何物でもなく、恣意性を排除できないが、これを基礎に投資判断をしているはずである。償却年数を恣意的に操作したい(長くして年度の償却費用を減らしたい)がために見積もりを歪ませると、それに基づく意思決定の合理性に影響し、ビジネス・ジャッジメント・ルールにより免責されず、ひいては善管注意義務違反ともなりかねないのではないかと思う。よって、そのインセンティブは強くないと考える。つまり、この見積もりを合理的なものとして会計処理や開示、説明に用いることは妥当なように思える。

なお、投資回収期間で計算した場合、式は以下である。

償却期間 = のれん ÷ 単年度回収額

この「単年度回収額」についてはルールがないので、買収企業(事業)の営業利益、税引後営業利益、当期純利益、フリーキャッシュフローなどが選択肢に上がるのではないだろうか。営業利益や税引後営業利益であればPL計画のみ作成すれば済むが、当期純利益やフリーキャッシュフローを用いる場合は、PL計画とBS計画が必要なので、難易度は上がると考えられる。

なお、減損判定は固定資産の減損会計基準の範疇であるが、実務的には以下もトリガーになりうるらしいと聞いたことがある。

買収企業(事業)営業利益 > 連結のれん償却費

4. のれん償却期間の他社事例2019〜2020(マザーズ・情報通信業)

- CRI・ミドルウェア

音声制作会社 のれん0.3億円 償却期間5年→買収後の年間想定利益600万円(買収時点の被買収企業利益不明)

- Edu Lab

大学受験情報サービス のれん1.1億円 償却期間6年→買収後の年間想定利益2,000万円(買収時点の被買収企業赤字9,000万円)

- ZUU

融資型クラウドファンディング のれん1.6億円 償却5年→買収後の年間想定利益3,000万円(買収時点の被買収企業赤字6,000万円)

- ミンカブ・ジ・インフォノイド

REITポータル・データベース のれん8億円 償却15年→買収後の年間想定利益5300万円(買収時点の被買収企業利益不明)

- Jストリーム

Web/映像制作 のれん2.1億円 償却5年→買収後の年間想定利益4000万円(買収時点の被買収企業利益1,600万円)

- マネーフォワード

マーケティングプラットフォーム のれん18億円 償却9年→買収後の年間想定利益2億円(買収時点の被買収企業利益不明)

サンプルが少ないのと、見せ方次第でもあるが、事業が制作や情報提供等の役務レベルであれば超過収益力は短く、データベースやプラットフォームであれば超過収益力が長く続く、と見える。

被買収企業の利益は不明なことが多いが、利益がわかるところでは、現在の利益は買収後の想定利益を下回っている。テコ入れやシナジーによる利益増し分があるため、買収しているというところであろう。

5.まとめ

のれんについては、PPAや償却期間算定についての大きなガイダンスはあるものの、決まったルールがなく、案件ごとに都度検討が要る。また、基準はこうだが実務上は…という情報もよく聞く。事例が外に出ることは稀であることから、事業会社で自社案件のみ対応するには限界があると感じる。突き詰めるには監査法人やFASといったプロフェッショナルファームで一定程度の経験が必要そう。事業会社にいる場合は、携わった案件は血肉にしつつも深追いせず、なんなら最低限リテラシー持っているくらいで留めてもいいかな…

※参考

『のれんはなお償却しなくてよいか―のれんの会計処理及び開示』ASBJ(2014)

『IFRS 3 Business CombinationsIFRS 3 Business Combinations』IFRS Foundation

『会計基準研究における対象領域の拡大―のれんの規則的償却に係る論拠の変遷―』米山正樹(2018)