45歳の私が60歳の退職までに5,000万円を作る物語⑦

5,000万円という目標を、働いた給料や副業による収入だけで達成しようとしたってそれはとても無理な話です。

私が投資による資産運用を決意したのは現状の数字と向き合って、これは自分が望む人生を歩める数字ではない、目標には到底到達しない、まずい!と自分事として考えた時でした。

投資による資産運用を決意した日

2019年40歳の私が当初60歳までの目標としたのは2,000万円でした。

退職金が1,000万円程もらえるはずなので、残りの約1,000万円を何かしらで貯めようって思ったのがスタートです。

今考えると1,000万円なんてすぐ貯められそうっていう感覚になりますが、当時はすごく遠い数字に思えていました。

これから予測される支出・・・

車の買い替え、冠婚葬祭、家の修繕、なにより子供達の教育資金・・・。

かつ、私は貯金貧乏にはなりたくない。

それなりに趣味も私生活も満喫して、おいしいものも食べたいし旅行にも行きたい。

そうした時にYouTubeなどで学んだ投資による資産運用は絶対に必要な手段でありました。

投資のイメージが悪すぎる

「よし!実際に投資してみよう!!」

といってすぐさま行動に移せる日本人は多くありません。

なぜなら投資のイメージが悪すぎるから。

投資について私達は教育を受けていない・・・

これ、色んな動画や本で述べられていますが、本当ですね。

バブル崩壊以降、株は手を出してはいけない、いつかただの紙切れになる・・・みたいなイメージが思いっきりしみついています。

でもそうじゃないです。

ぱっと想像する投資はギャンブルかもしれませんが、今私達がするべきことは正常にリスクを取りながら利益を得ようとするものです。

私が今やっている投資とは?

ずばり、インデックス投資信託です!!

インデックス:「指標」

投資信託:「多くの投資家のお金をプロに預けて運用をお願いするもの」

各国の株価指数に連動していること、また様々な商品に分散していることから、リスクが低いことが特徴です。

我々素人が穏やかな気持ちで最大限の資産運用を行うことが出来るベストの選択だと思います。

投資を決意した3つの要因

私が投資を決意するに至った大きな要因は3つでした。

①積立投資シミュレーション

誰もが一度は見たことがあるだろう、積立投資シミュレーション。

今だと多くの証券会社や関係団体のサイトでチェックできます。

金融庁のホームページでも確認できます。

私が初めて使ったのは楽天証券のシミュレーションツール。

当時はこれくらいしかなかったような気がします。

このグラフで複利の力を知った人は多いのではないでしょうか。

最初は衝撃でしたし、ウソだろ?って思いました。

これを見て投資することは確定しました。

②NISAとideco

2019年当時、投資の知識は殆どありませんでした。

ただ、2010年頃に流行りにのってマネックス証券を開設し投資信託でBRICSの商品を買っていました。

わけもわからないまま「儲かりそうだなあ」という理由だけで。

でも、当時20万円を入れて、今日これまでも放置していますが、今40万円位になっています…

その程度の知識でしたので、資産運用と呼べるほどのことをしてきたわけでもありませんし、知識の上乗せもありません。

ただ、国では国民にも資産運用をしてもらう機運が高まっており、NISAとidecoというものが提供されていました。

これらの詳細はここでは割愛しますが、わかりやすく言えば、

「年金だけでは生活できないだろうから自分で資産運用してください。それによって税金を安くします」

っていうことです。

今乗らない手はないなって思いました。

③データが示してくれた根拠

投資の知識がなくても、優秀なYouTuberやブロガーが多くの有益な情報を無料で提供してくれていました。

2019年は本当にビジネス系YouTuberが多かったですね。

詐欺やウソをいち早く疑う私ですが、複数の信頼していた人達が言う事は結局全て同じ。

「長期・積立・分散」

これです。

なぜそれが今の最適解なのかを自分で理解することが大切でした。

それによって狼狽売りしたり、チャートを気にしてガチャガチャ騒いだりすることがなくなります。

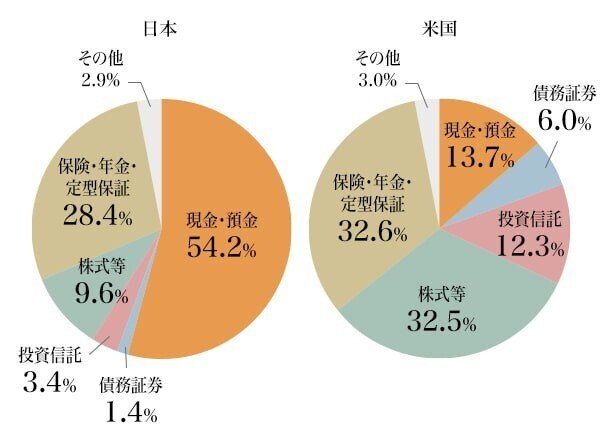

それと、この3つのグラフは私を投資に強く後押ししてくれたものです。

日本がいかに現金好きかがわかります。アメリカは株式、投資信託の比率が多いことがわかります。

S&P500はアメリカの代表的な株価指数です。日本の日経平均みたいな。これをみるとわかりますが、長期でみるとアメリカの成長とともにずっと上がり続けています。時々下落の状況は訪れていますが、その後は必ず回復して成長を続けています。

グラフはコロナショックで終わっていますが、その後上昇に転じています。

せっかく投資しても1年で解約してしまうと、大きな利益の可能性もあるが、大きなマイナス可能性もあります。

ところが、15年以上続ければ、いつ買っていてもマイナスになることがないことを示したグラフです。

長期に保有し続ける重要さがわかります。

老後2,000万円問題

2019年は老後2,000万円問題もクローズアップされていました。

私はこのこと自体は資産運用を始めるきっかけになったわけではありませんが、自分の考え方は正しい方向に進んでいるんだなって確信を得るには十分なニュースとなりました。

数字だけ見て、「そんなん無理やー!!」

って国民が大騒ぎすることになるわけですが、この時に国や会社や仕組みに文句だけ言って何もしなかった人も多いと思います。

そして、もう老後2,000万円問題はニュースにもなりません。

何ならもう解決したような風潮もあります。

それホントですか?

もう一度自分事として考えてみましょう。

あの時文句だけ言って、何もせず、ニュースが風化しただけって人

いませんか?

国が一人2,000万円くれる約束してくれたわけじゃないです。

私はあの時、年金だけでは満足に生活できないと思うから、今から自分で資産運用してくれと。そしたら税金安くしますからと。

そんなメッセージと受け取りました。

私は2019年の夏からNISAに満額年40万円を積立てをはじめました。

私の予定では

60歳夏まで21年間積立継続

=840万円貯金完成(元本のみ)

=その後放置(年利5%と仮定)

=21年後=1500万円程

そんなにうまくいくか!って思うかもしれません。

それはそうです。わかりません。

ただ、先ほどのグラフから、20年たったらマイナスになる確率が過去のデータが示している以上、私は投資する方を選択しました。

銀行は神様ではなかった

銀行に預けておけば安心安全。

普通預金じゃなくて、定期預金にしておくとちょっとは金利もいいから!

なんていう考えは改めたい所です。銀行は神様じゃありません。

昔だったらお得感はあったかもしれませんが、今の低金利では期待できません。

毎年40万円を銀行の定期預金に入れ続けても840万円が900万円にすらなることはありません。

銀行の金利には期待しない方がいいです。

確かに、銀行だったら額面上840万円が840万円以下になることはありません。

投資だったら額面上840万円を下回る可能性が0ではないことも事実。

ただ、リスク0ではないが、過去のデータから資産を増やすことが出来る可能性が高いのは投資信託です。

どちらを選択するかはそれぞれ個人の選択です。

No pain No gain

痛みなくして得るものなし!です。

そんなことで私は大きな一歩を踏み出すことができました。

この記事が気に入ったらサポートをしてみませんか?