2023年以降の本邦IPOについて(後編)~2022年の振り返り、日本版S-1

あけましておめでとうございます。

今年もよろしくお願いいたします。

だいぶ遅くなりまして新鮮味も薄れましたが、2022年の振り返りと2023年以降のIPOについて考えたいと思います。

グロース市場のIPOについて

IPOの推移(社数・ディールサイズ)

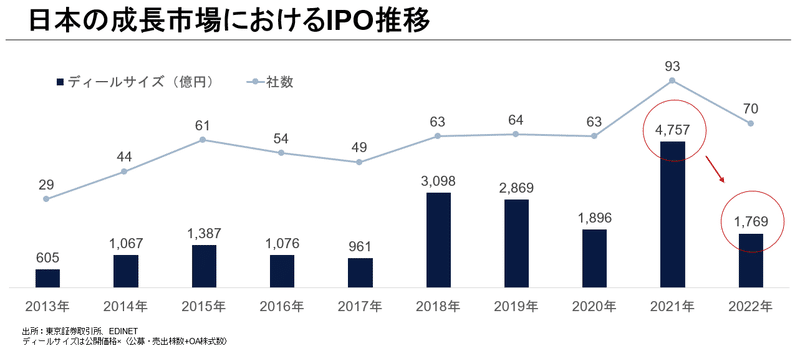

皆さんの体感通り、2022年のグロース市場IPOはここ数年と比較して厳しいものとなりました。

社数、ディールサイズ共に過去最高となった2021年との比較ではそれぞれ大きく減少しています。

個別に見てみると、2022年のマザーズ及びグロース市場におけるIPO社数は71社となっており、過去10年間で2番目の規模となっています。

一方で、ディールサイズでは社数が増加しているにも関わらず、過去10年間で5番目かつ大型のスタートアップIPOが増加した2018年以降の過去5年で最低水準となっています。

ポジティブに捉えると、このような環境の中で影響は受けつつも、一定数のIPOを市場が吸収可能であったということが言えると思います。

これは他国と比べて上場基準が緩やかであり、投資主体のメインも個人投資家というグロース市場の特徴が日本独特の強みとして出たと感じています。(どのような規模・タイミングで上場するのが良いのか、については各社個別要因があると思いますが、前提として市場がオープンということにとても意味があると思っています。)

実際にUSのテクノロジー企業のIPOは2022年で2社にとどまっており、IPOの可否自体が大きく市場の影響を受けた結果となりました。

IPOの規模

国内成長市場において10年間のIPO時の時価総額の中央値は多少のデコボコはあるものの、約63億円前後で推移している状況で、2022年も大きくは変わっていません。

突出しているのは2021年の93.2億円で、例年に比べて1.5倍程度大きくなっており、SaaSを中心としたハイバリュエーション銘柄がIPOを牽引しました。(2019年はSansan、フリーを筆頭に本格的に日本でSaaS企業の上場と評価がスタートした年)

マルチプルの推移を確認すると下記のようになっています。

スタートアップの上場が本格化した2017年から2022年に上場したマザーズ/グロース企業の申請期のPERの中央値の推移を確認すると、28倍前後で推移しており、2021年は31.4倍となっています。

同様にPSRを確認すると約10倍程度で推移しており、2021年が14.6倍(6年平均対比1.47倍)となっております。

このような上場企業の好調な株価推移を背景としたIPO時のMultiple Expansionやそれによって生じたIPOの大型化は皆さんが2021年に感じられた好環境と一致するかと思います。

2022年においては、ハイグロース企業の評価で直近採用されていたセールスマルチプルが大きく下落している一方でPERの水準に関しては例年から少し下がった程度となりました。

市場の許容度が下がり、機関投資家を中心とした投資家の黒字化or黒字化できそうな先とそうでない先での選別がより強まった年との感覚です。

NASDAQがIPO時から2~3年経つとPERでも落ち着いた水準となる企業が多く、利益の裏付けがある一方で、マザーズはPER100x超が長く続く傾向にあることも今後のマーケットの回復には影響があるかもしれません。

日本のグロース市場IPOがいつ戻ってくるか

マザーズができたのは1999年で、東証肝いりで新興向け市場としてスタートしました。開設以降、グロースと統合されるまで800社超のIPOを受け入れるなど日本の新興市場として大きな役割を担ってきています。

社数ベースの推移を見ると、当初2社だったマザーズIPOが翌年には27社に伸びるなど順調に進捗していましたが、ITバブル崩壊によって2001年には73%減の7件となり、社数が復調してくるまでに2年程度を要しました。

また、金融危機の際には底打ちは1年程度となったものの、回復までには2~3年程度要したという具合になっています。

それぞれ1~2年程度で回復した米国に比べて少し遅くなっている印象です。

これは上場株投資家がアメリカを中心に考えている(日本固有で反転する材料がなかった)ということが背景として挙げられるかなと思います。

また、米国に比べて回復が遅くなる現象は足元の双方の悪化具合のスピードを見ても今回も同様に起こると考える方が自然かなと思います。

(米国のテクノロジーIPOの戻りに関してはOne Capitalの盛島さんが記事にされているので、是非見てみてください。)。

日本固有で先にスタートアップによる大型のIPOが出るとすると、SBKKのようにリテールポーションにアロケーションを寄せることだと思いますが、可能なスタートアップはかなり限られる(C向けで著名かつ、一定程度の割安感がある)と思われます。

話は戻りまして、個人的には米国のテクノロジーIPOの戻りを把握する上で、先行指標としてARK Innovation ETFやiShares Expanded Tech-Software Sector ETFに注目しています(話は逸れますが、こういった指標や市場観については前職時代(現在はシンジケートヘッドの方)に教えていただいたのがきっかけで見るようになりました。前職に感謝。)。

それぞれ米国のソフトウェア企業に絞ったETFで、ハイグロース企業で構成されていることや一定のAUMで運用されている注目度の高いETFであることからグロース市場の回復を測る指標として見ています。

特にARKは女性版ウォーレンバフェットとも言われているキャシーウッド氏が創業し、各市場において破壊的なイノベーションをもたらす企業かどうかが銘柄選定のポイントとなっている稀有なファンドで面白いなーと思っています。組み入れ銘柄ははZOOM(ZM)、テスラ(TSLA)、ロク(ROKU)、テラドック(TDOC)など32社。(2022年12月時点)

それぞれ2021年をピークに下落しておりますが、ARKのピークが21/2、IGVのピークが21/11となっており、ハイグロースのみで構成されているARKの方がより先にピークアウトを迎えています。

下落自体はまだまだストップがきておらず、底打ちを待っている状況です。

加えて、FIDELITY DIVERSIFIED INTL FDやT ROW PR GROWTH STOCK-INVといった大手LOグロースファンドパフォーマンスも2021年対比ではマイナスの状況であり、足元で若干のセンチメントの回復が見られる一方で、まだまだ本格的に回復という傾向は見て取れず、2023年以降も難しいマーケットが予想されます。

従って、2023年以降の日本のマーケットでも同様に難易度が高い状況が予想されますが、こちらは上述してきたとおり、ディールサイズやバリュエーションの観点であり、日本の上場基準を考えれば、社数に関しては2023年で100社程度の上場は見られるのではないかと考えています。

この中からfreee(4478)のようなアフターパフォーマンスも堅調で市場を牽引する企業が出てくれば、国内市場も回復に向かっていくのではないかと期待しています。

日本版S-1

S-1とは何か

S-1とは米国企業がIPO時にSECに提出する資料で、日本でいう届出書にあたります。(皆さんには目論見書とかの名前の方が馴染みがあるかもしれません。書いている内容はだいたい同じです。)

ここで日本版S-1と記載しているのは日本での届出書に記載が必要な事項とS-1に記載が必要な事項でいくつか異なる点があるからです。

日本のIPOプロセス(前提)

前提として、これまでの国内のIPOプロセスを簡単に説明しますが、少し小難しい話になるので、興味がない人は読み飛ばしていただいて結構なものが続きます。

IPOを行う際には、Iの部、届出書、目論見書の3種類の書類を作成しますが、提出場所や目的がそれぞれ異なります。

今回の改正は有価証券届出書での記載内容についてとなっており、これは金商法上で発行会社が有価証券の募集または売出しをする際に発行(売出)価額の総額が1億円以上の場合や、勧誘を行う相手方の人数が50名以上の場合など、一定の基準に該当する場合には提出が義務付けられている書類です。

実際にIPOを行う際は財務局に内容について審査していただきます。

これには効力発生という概念があり、届出書を提出してから中15日を経過したタイミングで効力が発生する(取得・買付させることができる)という決まりがあります。

加えて、下記のような訂正届出書による効力発生短縮の要件というのがあります。

①証券情報に関する事項に係る訂正⇒原則中1日(営業日)

②ブックビルディング方式等による発行価格等の訂正⇒原則当日又は翌日

③発行数の増減⇒原則中3日(営業日)

②に伴う⇒当日又は翌日、軽微⇒中1日(営業日)

④重要な事項等の訂正⇒原則中3日(営業日)

軽微な事項⇒中1日(営業日)

また、社債、株式等の振替に関する法律も存在し、この規定に基づく通知(株主に対して口座に株式を登録してもらうためのもの)が期日の1か月前までに行う必要があるため、ロードショーやブックビルディングの期間、それに対する訂正届出書の必要期間など考慮してIPOの実務上は上場承認日に届出書の提出を行い、同時に通知を行っています。

(蛇足)

更に細かくいうと、

仮条件については、会社法上、払込期日(上場日の前営業日)の2週間前までに募集事項を定める必要があり、実務上は仮条件決定日に募集事項を定めているため、仮条件決定日から上場日までは2週間超の期間が必要となっています。

また、公開価格決定後、証券会社は訂正目論見書の交付や注文の受付等を行う必要があるため、実務上、公開価格決定日から上場日までは少なくとも8日(6営業日)程度の期間が必要となっています。

何が言いたかったかというと、届出書の提出は上場日(効力発生日)から逆算して設定されており、これが容易に株数や金額を変更できない理由となっています。

仮にブックビルディングの際に投資家からの需要が想定より強く、公開価格を仮条件レンジ外で決定することが可能であったとしても、価格変更による訂正有価証券届出書の効力発生日の取扱いが不明確になり、スケジュール通りにIPOを行えない可能性があると考えられることから、これまで仮条件レンジ外で公開価格が決定された事例はありませんでした(最近になってようやく株数の変更などの事例が出てきたくらいです。)。

変更後の想定実務プロセス

そのような前提を踏まえた後で、今年から上場承認日に届出書を提出している実務慣行を見直し、東証審査の終盤に届出書を提出する(つまり、上場日や価格について当初記載しない届出書=S-1と近い方式)実務も選択可能な方式に移行されようとしています。

具体的には下記のような変更ですが、記載すると長くなるので、内容については今度の勉強会や対面のタイミングでお話させていただき、主なメリットのみ記載して終わろうと思います。

変更によるポジティブな作用

主なメリットとしては下記のようなことが考えられるかと思います。

プライシングの柔軟性を高めることができる

上場承認前に機関投資家の需要の確認、場合によってはコーナーストーン等を含むプライシングとボリュームの目線を確認してからオファリング概要を決定することが可能になる

RSやBBにおいてバイネームで機関投資家FBを確認することで、プライシングの透明性を向上させることが可能になる

また「一定の範囲内」であれば、仮条件レンジを超えた公開価格の決定や売出株数を変更が可能になり、実需に合わせたIPOが可能になる

オファリングの日程を柔軟に設定することができる

上場承認後のマーケット環境が大きく変わった場合等に上場承認を得た状態のまま、新たな上場日を設定することが可能になる。これによってプライシングにおいて相場の影響を受けづらくなる

同様に市況が不安定な環境でIPOディスカウントの要因でもあるマーケット変動リスクを最小限に抑えたい場合、オファリング日程の短縮が可能になる

WGでご関係者の方が話されてきた課題感に対して、大きく進展が見られるような変更内容となっているかと思います。

いかがでしたでしょうか。

2023年は多くのスタートアップ関係者にとって勝負の年になるかと思いますが、皆さんと一緒にこの年を乗り越えられたらと思っています。

また、詳しい内容が知りたい/議論したいという方(今回はVC限定で恐縮ですが)は1/20に勉強会も予定しておりますので、是非ご参加ください。

それではみなさん、今年もよろしくお願いいたします。

参考資料

日本証券業協会「公開価格の設定プロセスのあり方等に関するワーキング・グループ」の報告書https://www.jsda.or.jp/about/kaigi/jisyukisei/gaiyou_koukaikakaku_houkokusho.pdf

日本取引所グループ「IPOに関する上場制度等の見直しについて」https://www.jpx.co.jp/rules-participants/public-comment/detail/d1/co3pgt0000003o2k-att/co3pgt0000003o4v.pdf

公正取引委員会「新規株式公開(IPO)における公開価格設定プロセス等に関する実態把握について」https://www.jftc.go.jp/houdou/pressrelease/2022/jan/220128_IPO/220128_summary.pdf

この記事が気に入ったらサポートをしてみませんか?