数式好きな理系の企業家向けアントレファイナンス入門

前回はこちら:

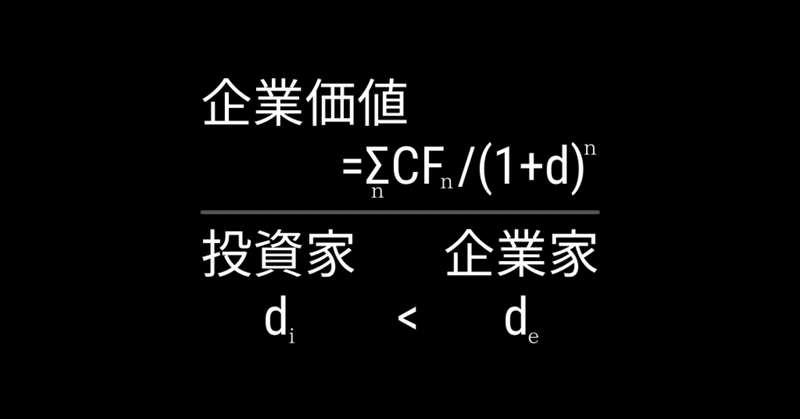

前回は投資家と企業家の企業価値に関する考え方が、分散投資できる投資家と自分の企業だけに投資する企業家では異なることについて書いた。今回、数式好きな理系の企業家であれば、具体的に企業価値がどのように数式で表現できるかについて興味があると考えポストしてみる。以前ポストした現在価値の考え方のみを用いて、基本的な部分が抑えることができればと考える。(現在価値については下記を参照)

将来キャッシュフローから導く企業価値(DCF)

貸借対照表(BS)の考え方で説明した通り、BS右側の調達資金をBS左側の資産に投資しそれが収益を生む。これだけでは企業価値を算出することが難しいため、その資産を利用して生み出される将来の収益(キャッシュフロー:CF)を現在価値に割り戻した総和で企業価値を算出する手法がある。これをディスカウントキャッシュフロー法(DCF法)という。

この式より、企業価値(CV)は、期間nや各期のCFが増加すると増加する一方、割引率dが増加すると減少することがわかる。

投資家と起業家の違いはdに現れる

前回のポストで説明した通り、リスクにはマーケットリスクと個別リスクがあり、投資家は分散投資が可能なためマーケットリスクのみを取り、企業家は自社のみに投資するため個別リスクもとると考えることができる。これを式で表すと、各リスクに相当する割引率をマーケットリスクはdm(>0)、個別リスクdi(>0)とすると投資家、企業家の総リスクの割引率dは以下の通りとなる*。

投資家 d=dm

企業家 d=dm+di

直観的に、企業家の割引率が高いため、企業家にとっての企業価値は投資家に比べて低くなることがわかる。

*実際のリスクは簡単に割引率で表せないが、リスクと割引率の関係はファイナンス理論の核の部分の理解が必要なため省略する。興味がある方は、下記参照:

簡易な計算例

それでは、実際の投資における株式持ち分比率の計算を簡易な例で示す。

3期間のみ事業運営される企業Aがあったとしよう。この企業の各期のCFはそれぞれ、+100、+200、+300百万円である。また、この企業が属する事業領域の市場リスクは割引率20%で表され、個別リスクの割引率は30%で表されるとしよう。この時の投資家、企業家の企業価値はそれぞれ下記のように計算される。

投資家 企業価値=100/(1+0.2)+200/(1+0.2)²+300/(1+0.2)³=396

企業家 企業価値=100/(1+0.2+0.3)+200/(1+0.2+0.3)²+200/(1+0.2+0.3)³=244

このように、企業家にとっての企業価値は投資家より低くなる。この企業に企業家が100百万円を投資し、残りを投資家が投資するとする。上記の計算結果を利用するとそれぞれの持ち株比率と投資金額はそれぞれ下のように計算される。

もし、投資家と企業家の割引率の違いない場合はどうなるであろう。企業家が投資家の企業価値(396百万円)に対して100百万円を投資するため、持ち分は100/396~25%となり、41%から大幅に減少してしまう。

まとめ

数式が好きな理系(最近、数学が得意な経済・経営学部に会う機会も多い)にとって、前回のポストよりこちらの方がアントレプレナーファイナンスの概要は理解しやすかったではなかろうか。計算例では3期しか事業継続しないが、これが永続前提で企業価値を算出するとこの差は大きなくなることは容易に理解できるであろう。繰り返しになるが、事業リスクに基づく割引率の算出は容易ではないが、「大人と投資家」と対峙する際に、理論背景を理解しておくと損することはない。

最後に、理論的な背景を(実務応用する)企業家が知っておく必要についてなるほどと納得した金言を引用して終わりたい。

「(経営)理論を「思考の軸」として活用する」 早稲田大学 入山教授

記事を書くときの素材購入の費用などにさせてもらえればと思います。