決算の中身がたいして読めない僕が決算シーズンにやっている行動について

前にも Kabukura.aiでご紹介したことがあると思うのですが、決算シーズンになるとこの Earnings Whispersのnews pageを広げて、自動的に次々に入ってくる決算結果を眺めています。

今日 (1/30 日本時間)は SMCIの決算がいい決算が出ていました。SMCIについてはみなさん注目されておられていたので、他に何か面白そうなものがないか見ていたのですが、目についたのですが よく見てみるとどうかいな?という若干 ?? (クエスチョンマークが頭に浮かぶ状態の銘柄) を見つけましたので 僕はこう見ていますというのをご紹介するためにお話しさせていただきます。

スクリーンショットが小さすぎてみえにくいと思うんですが、これ EPSと Revはコンセンサスに対しては数字行ってるんです。けど、ガイダンスの EPSがミスしています。見えにくいので拡大してみます。赤四角の部分が 数字がとどいていないのわかりますでしょうか?

なので、これいい決算じゃぁないです。あくまで EPS, Rev と Guidanceが3拍子揃って初めていい決算。

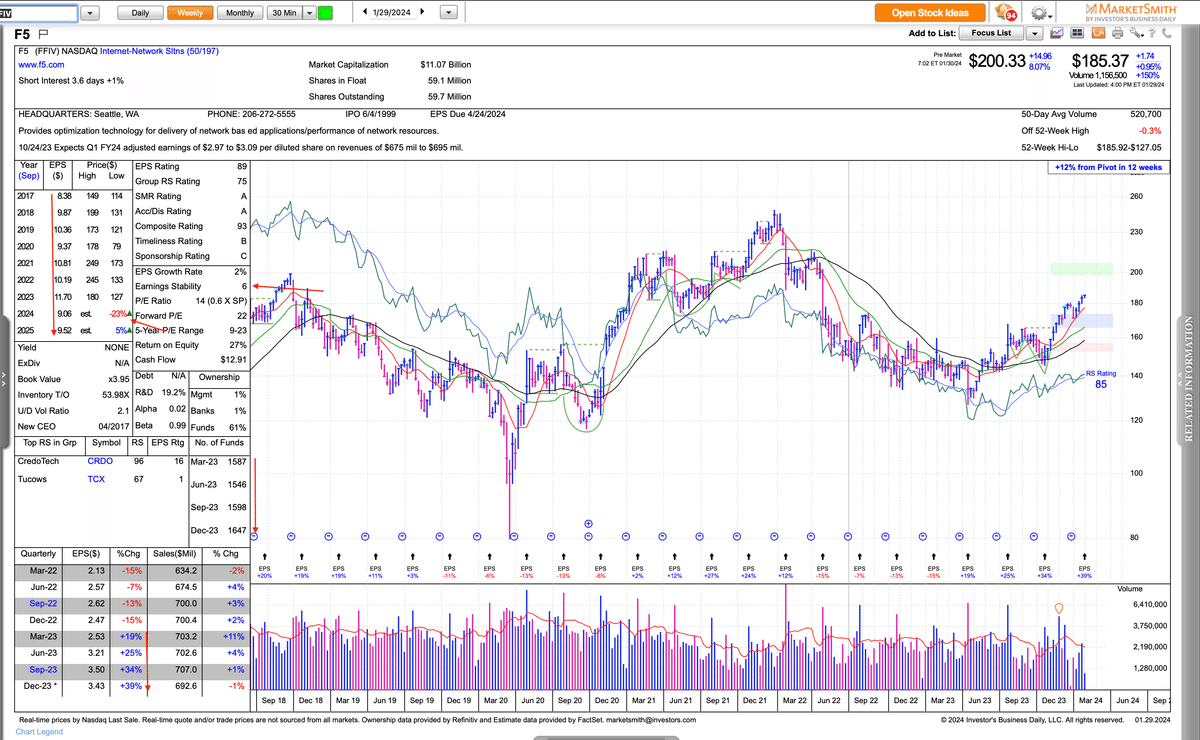

なんですけど、念のため tickerをMarketSmithのチャートに入れてみてみます。すると pre-marketで10% 上に飛んでいます。

このチャート見て何か思いませんでしょうか?僕はすぐボリュームを見る癖がついているので、株価が直近で sharpに下に下がったところ (shake out)の時にボリュームがグーっと下がっているんです。こういうのを、volume dry-upと言います。

これは、selling (売り)の最中に Institutionが売っていないサインと言われていていいサインなんです。

Weekly chartには左側にFundamentalの数字が敷き詰めてあります。これ見慣れるのに何年かかかるんですが、僕は基本的に左下から上にかけてみていきます。

1. EPSとRevの成長率が加速しているかどうか

2. Number of Funds が増えているかどうか

3. EPSのEstimate がどうなっているか

4. EPSの過去のトレンドがどうなっているか

5. その他 目につくものはないか

これ見る限りですけど、EPSは綺麗に加速しています。2桁成長を 4 quarter 続けていて、数字が大きくなっています。これはすごくいいサインです。

なんですが、なんですがー。Revが今回の決算で -1%なんですよね。これは悪いサインです。普通に考えて Revが下がっていながら EPSが上がるというのは、stock buy-backをやっているか、コスト削減をめちゃめちゃやっているか何かそういう類のものです。成長している会社は、まず売り上げが上がるはずですので。

さらに 2024のEPS estimateが -23% これも何かおかしいサイン。

過去のEPSの履歴を見ても2024でガクッと下がっていますよね。変です。

その他ですが、Earning stability = 6でこれはいい数字です。この数字は実は低いほどいいんです。Earning stabilityが一桁の会社は、earningの安定性が高いと言われています。

最後に、monthly チャートをみます。すると RS lineがグーっと下がってきているのがみえますよね。これは悪いサインです。

ざっくりですが、こういう感じです。あとは Conference callを聴いてみてたり、IR presentationを見てみたり、直近の 10-Kを引っ張り出したりしてみたりします。

Conference call: https://qcast.page.link/Q6JXLkmd5oayXBxT7

IR presentation: https://ir-api.eqs.com/media/document/5107b45b-07fa-4ae2-a3ca-58cc9cf8d708/assets/Q124%20Results%20Final%20for%20Posting.pdf?disposition=inline

10-K: https://www.sec.gov/Archives/edgar/data/1048695/000104869523000039/ffiv-20230930.htm

決算の中身までよく読めないんですが、また読んでもよくわからないこともしょっちゅうなんですが、10-Kの Business section と MD&A (management discussion and analysis)の部分などをさっと読んで何か思うところがあるかどうか、目につくところがあるかどうかを確認したりしています。

今回のケースでいうと、CompetitionのところでAmazonやGoogleが競合になっていたので、これは相手が悪いのかもしれないと思いました。

ざっと見る限り 無借金のようでバランスシートは綺麗です。

で、僕の場合ですが、あくまで僕の場合ですよ。実は、この銘柄のConference callを通勤電車の中で聴いていたんですよ。すると、CEOの人が結構 confidentなんですよね。至る所で「We have plenty of opportunity. We have plenty of opportunity」と繰り返し言っているんです。

こういうCEOが confidentというのは僕の中ではいいサインです。結構前です (確か2023年の中頃だったかなー忘れましたけど)が TGLS (Technoglass)という会社の conference callで CEOが「寝る暇もないくらい注文が入ってくる」と言っていたり、AVGO (Broadcom)のCEOも確か結構話し方に特徴がある人なんですが、彼も「注文が止まらない〜」とかいうタイプの人で、そういうパターンのケース株価もしっかり化けることあるんです。AVGOは僕は触らなかったんですが、TGLSはそこそこ儲かった思い出があります。

正直、決算書 (IR presentation, 10-Kなどなど) 読んでも未だに何を売っている会社かもわからないんですが、そういう限界のある僕が、ではどうやって回り回って他の方法でヒントやサインを pick upしているのかというのをご紹介させていただこうと思いました。

参考までですが、僕が去年の年末まで 勉強していた Jimmy Copellの Learn to Investです。このビデオはかなり古いので、Jimmy がずいぶん若くみえます。彼はバリュー投資のスタイルで、Deep Diveのリサーチが強く 数字にとても強い人です。彼のコミュニティーで決算書の読み方とかかなり学んだんですが、僕の場合未だに弱いです。でもこの 彼が推奨している 8 steps of researchというのは、自分ができる限りの範囲内で、常にやろうとはしていて、ざっくりでもいいから なんとなくでもいいから さらーっと読んでみて、何か目につくところがないかを確認するようにはしています。

なんでもそうだと思うんですが、いきなり全部できないですから。また、広範囲にやりすぎても頭が混乱しますから。「自分に合うもの (手法) 探し」という感覚で色々やってみるのがいいと思っています。何かのご参考になるかと思い投稿させていただきます。

この記事が気に入ったらサポートをしてみませんか?