世界が直面する金融教育の課題(1)

2020年6月20日(土)14時~17時、金融庁が『金融経済教育と資産形成の未来~新型コロナウイルスの影響を踏まえて~』と題したシンポジウムを開催しました。

金融庁は折に触れて金融機関・資産運用会社・FP協会・個人投資家などに向けた意見交換の場(ワーキンググループやMeets upなど)を積極的に設けていますが、今回は新型コロナウイルス感染予防を兼ねてZoomによるオンラインでの開催となりました。

こうした取り組みはウィズコロナ・アフターコロナ時代において各省庁が参考にするべき取り組みのように思えますし、金融業界で働く人だけでなく、個人も情報へのアクセスが容易になるメリットがあります。

発信する側・受信する側双方の通信環境による影響など課題もありますが、それは学校でのオンライン授業や職場でのテレワークなどと共通の課題であると思われますので割愛したいと思います。

日ごろから金融庁Webページなどで情報にアクセスしていないとこの開催をそもそも知らなかったという方も少なくなかった点(周知・告知方法)と、参加できなかった方や参加したけれど音声などが途切れたなどで十分に視聴できなかった方もいることを考えると録画配信(オンデマンド)も併用してほしい点は指摘しておきたいと思います。

なお、今回の記事はシンポジウム本編にほぼ触れていません(笑)

が、シンポジウム本編で扱った内容を理解する上で大切な前提となりますのでご関心があれば後日公開するシンポジウム本編についての有料記事もご購読ください。

シンポジウムに観られた情報格差(デジタル・デバイド)の拡大

このシンポジウムは大きく4つのテーマで構成されました。

どのテーマも大変濃い内容のお話ですが、参加者の属性はざっくりですが東京がおよそ3分の1、東京を除く首都圏が3分の1、首都圏以外の地方が3分の1だったそうです。

今回はZoomを利用したオンライン開催でしたが、ここでもデジタル・デバイド(digital divide)、情報格差の拡大が表れています。

デジタル・デバイドという概念はアル・ゴア元米国副大統領(ビル・クリントン大統領時代)が1996年に提唱したものですが、日本でも「情弱」(情報弱者)などの言葉で広く使われるようになってきた問題で、大きく次の3つが指摘されています。

①国や地域など暮らす場所によって通信環境(通信速度や情報開示のされ方)や情報にアクセスできる機会格差が生まれてしまう問題

②職業や年収などによって情報へアクセスできる機会格差が生まれてしまう問題

③年齢やデジタル機器へのリテラシーへの親和性(馴染み)による世代とそうではない世代による格差問題

このシンポジウムではその全てが露呈したというのは大変重要な話だと考えています。

①住む場所・働く場所による格差

奇しくも新型コロナウイルス予防のために世界的にテレワークやオンライン会議・オンライン授業が急速に進む中で、このシンポジウムもオンラインで開催されました。しかし結果的に参加者の属性は東京と首都圏に集中しています。

それぞれがおよそ3分の1ずつというシンポジウム内での公表ですが、

2020年の日本の総人口は1億2602万人(100%)

A:東京都の人口は約1,400万人(約11%)

B:東京都を除く首都圏(神奈川・千葉・埼玉)の人口は約2,200万人(約20%)

C:その他の地域の人口は約8,600万人(約69%)

東京や首都圏などのいわゆる大都市圏に住んでいる人の方が、高齢化率や現役世代(勤労世代)が多いという様々なものを考慮したとしても、金融や情報などに対しての感度が極めて高い傾向にあると言えないでしょうか?

今後、更にオンライン授業やテレワークなど環境が普及したとしても、自ら情報へアクセスしよう・自ら学ぼうという意識・意欲が変わらなければ本質的な問題は解決しない・解決には時間がかかるという大きな弊害になる危険性があります。

②職業や年収による格差

金融業(銀行・証券・保険会社など)で働いている人や資産運用会社で働いている人、FPやIFAなどの職業の人は、その他の職業(一般的な人)と当然ながら情報に対する感度が高くあるものです。ここにあるのも情報の格差です。

しかし単に情報にアクセスできるかどうかの問題だけではなく、その情報を咀嚼して理解・行動に起こせる基礎があるかどうかが大きな課題になります。普段から本を読んでいる人は本を読む速度も理解も早いですが、偶にしか読まない人は読む速度も、理解にも時間がかかります。

金融に対する情報に日ごろから触れているので、それを理解できるし、それがビジネスになるのです。

また年収が高い人は顧問とするFPやIFA、金融担当者(銀行や証券会社、保険会社の担当者)から間接的にこれらの情報を得る機会を得ます。顧問契約には固定費(年額や月額または一時的な相談料)が発生するのである程度の余裕がある方に限られますし、金融担当者は顧客に提供する金融商品から手数料を頂くことで売上を得て、顧客に必要な情報を提供ができます。

これを金融業ではないその他の人(一般の人)が同じ情報に仮にアクセスできたからと言って同じように理解したり、同じように活用できるのかはまるで別な問題です。また情報にアクセスする必要がないや情報が開示されないこととも別な問題です。

顧問料も相談料も支払わず、仲介手数料(株など)も購入時手数料(投資信託など)も販売報酬(保険などのコミッション)も払わないということは情報との分断を意味しています。

ここ最近の金融庁およびネット証券などが必死に進めている購入時手数料の無料化や信託報酬の低廉化、保険契約における販売報酬は世の中の風潮としてある「コスト≒悪」という歪んだ認識の風潮はこれらの点をきちんと理解しているのでしょうか。

※業界の慣習や固執した商習慣などに対して変化を起こすための強硬手段としての低コスト推進は歓迎ですが、消費者・契約者のリテラシーがそれに便乗した過剰な権利の主張やそれに伴って失われる情報格差を埋められる段階とは思えない。

③年齢やデジタル機器への馴染み

資産形成・資産運用は年齢と共に変化します。また時代と共にデジタル機器は変化します。

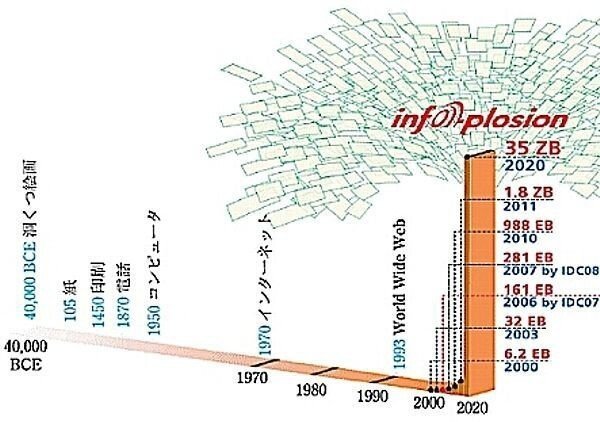

およそ20年前にパソコンとインターネットによるデジタル革命が始まったことにより情報は氾濫するようになりました。2020年の1年間で新たに生み出される情報量は、人類が誕生してから直前の2019年までのすべての情報の総量を上回るという説があるほどです。

溢れる情報(殆どが嘘や誤解、意図的な情報の流布)から多くの一般人がその情報の取捨選択を本当にできるのでしょうか?

社会経験、ライフステージ(就職・転職・結婚・出産・マイホーム・子供の進学/独立・退職)の変化など対象となる人自身の変化だけではなく、社会や環境の変化による社会保障や社会福祉(セーフティーネット)の変化という外的要因もあり、誰でも同じ解決策は存在しないということは銀行・保険・証券の活用方法も家庭ごと・人ごとに異なるという問題と連動します。

パソコンの操作やインターネットの使い方が分からないなど高齢者だけでなく若者の中にも増えてきています。

それまで新聞や雑誌・書籍、テレビやラジオなどのメディアが発信する情報が長らく主だった時代を経て、

パソコンの普及は2000年以降のインターネットの高速化(ADSLや光インターネットなどブロードバンド普及)

スマートフォンが日本で普及し始めたのは2010年頃からですが、次々と進化する情報端末と通信環境に対して、多くの人が年齢を重ねてもついていくことができるのでしょうか。

また高齢になった後も常に変化する自身のライフプランと、外的要因の変化に合わせた資産バランス(預貯金・保険・証券)を維持するために一般の人が情報にアクセスし続け、変化に対応し続けることは現実的に可能なのでしょうか。

今回の金融庁オンラインシンポジウムのテーマが『金融経済教育と資産形成の未来~新型コロナウイルスの影響を踏まえて~』ですが、前提となるこのデジタル・デバイドを理解していないと大きな齟齬が生じます。

2021年度に始まる金融サービス仲介業は1990年代後半に行われた金融ビックバン以来の大変革です。

ここに至る根底にあるのが日本の金融の課題が『金融経済教育』というテーマです。

私は30年ごしの大きなビジネスチャンスだと考えていますが、皆さんは正しく金融経済と情報にアクセスできているでしょうか。

ここから先は

ALL Collect

お金と投資、ライフプランに関する記事をまとめました。 動画コンテンツ・メンバーシップ限定・趣味(アニメネタ)を除くほぼ全ての記事が対象です…

この記事が気に入ったらチップで応援してみませんか?