オレ達はホントにFIREできるのか?まとめ

お断り:本記事は投資を推奨・勧誘・助言するものではありません。

1.はじめに

UKIです。

昨今、FIREという単語をよく耳にするようになりました。FIREとは、「Financial Independence, Retire Early」の頭文字を取ったもので、要するにさっさと金を稼いでリタイアして人生を謳歌しよう、という意味でしょう。これをクビになることを意味する「You are fired!」と同じ綴りに当てはめたことは何とも皮肉が効いていると思います。

そもそも「FIRE=気楽で快適な生活」と考えてよいか疑問を抱く人もいるでしょう。一喜一憂しながら残っている資産を食いつぶし、新しい体験のために使えるお金の余裕がない中で、残った人生を毎日同じような繰り返しで過ごすことが本当に幸福なのか?ここを議論し始めると宗教戦争になってしまいますので、本記事ではこれ以上の深堀りは控えます。

さて、このFIREという言葉を受けて「年利**%で運用すれば**年後にFIREできる」と謳うメディアがいるわけです。

しかし投資をやってる人からすると、いやいやそんな簡単にうまくいくんかとまあ色々とツッコミが入るわけです。

「固定年利で考えるってありえなくね?」

「こんなにキレイに資産は増えないよ」

「積み立てるタイミングと出口戦略が重要でしょ」

そこで本記事では、固定年利のような極端な仮定は用いず、確率分布を使って定量的に未来の事象がどのようになるのか、その可能性について検証しました。

果たしてオレ達はホントにFIREできるのか?

2.前提条件

(1)FIREするために必要な資産

この項目は掘り下げれば掘り下げるほど、色々な意見が対立してしまうでしょう。積み上げた資産を生活資金に振り替えるときには当然税金が発生しますし、インフレ率の変化や年金の受給動向など、考えるとキリがありません。

よって、本記事ではFIREするために必要な資産は、冒頭のメディアと同じように6250万円と考えます。

(個人的にはこの資産でFIREすることは絶対に不可能だと思っていますが)。

(2)積立金額

この項目も世帯年収や生活水準、居住地域などに大きく依存しますので一意的に算出することは難しい項目です。

よって、本記事では積立金額は、これもまた冒頭のメディアと同じように年間200万円とし、特定の時期に一括積み立てするものと考えます。

(手取り450万で200万を投資に回すの不可能やろ、と思いますが)。

(3)投資対象

米国のインデックス投資とします。本来であれば積み立てコストが掛かりますが、ここでは簡単のため米国の株式インデックスであるS&P500指数をコストなしで直接買い入れできるものとします。

3.検証方法

※この章は少しだけ専門的な内容になります。

(1)未来の株価がどうなるのか

未来の株価がどうなるのか、私達は決して予測することができません。

しかし統計理論では、過去の株価の動き方(確率分布)を前提として、将来的に株価のバラツキがどのような範囲に収まるのか、計算する手法があります。ブートストラップ法と呼ばれる手法です。

(2)S&P500の値動き(1971年~2021年)

まず直近50年のS&P500の値動きを見てみましょう。下左図はS&P500指数をそのままプロットしたものですが、縦軸のレンジの都合上、1970年代から1980年代の動きが見えにくくなっています。そこで下左図に月次リターンの積み上げグラフを載せました。下左図に対して下右図の縦軸は対数になっているとお考え下さい。両者は見方を変えただけの同じデータのグラフです。

(3)S&P500の値動きの確率分布

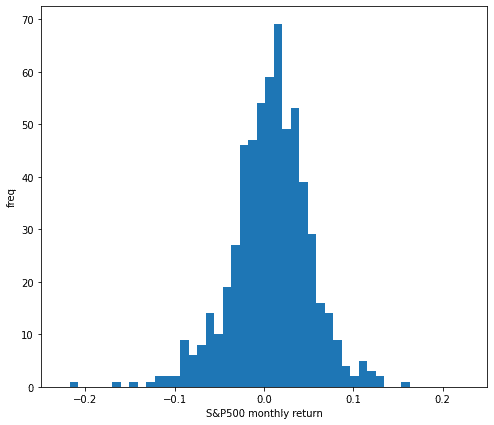

下図は上記の月次リターンを確率分布(ヒストグラム)で描いたものです。この確率分布を使って、将来の株価の動きがどうなるかシミュレートしていきます。

(4)ブートストラップサンプル

上記の確率分布からランダムに復元抽出を繰り返すことで、将来の仮想的な値動きを作ります。ランダムな試行なので、上振れすることもあれば下振れすることもあります。

運良くプラスのリターンが偏って出現した場合、過去の値動きをさらに凌ぐような素晴らしい値動きになるでしょう。その反面、運悪くショックが起きたときのマイナスのリターンを数回引き当ててしまうと、株価は非常に伸び悩んでしまいます。

この方法を多数回試行して、将来の値動きがどのような範囲に収まるのか検証するのです。

(5)仮想的な将来の値動きはどうなるか

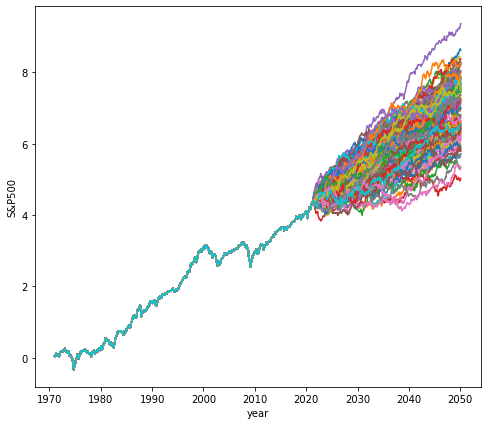

さて、ここでは2021年以降で2050年までのおよそ30年間で仮想的な株価の動きがどのようになるか100回ほどシミュレートしてみました。

上記の通り、過去50年分のデータに基づいて未来の値動きのシミュレーションを行うと、かなりのバラツキが発生することが分かります。対数値ではなく価格の生値で説明すると、2050年のS&P500の価格は、

・最も上振れしたとき、 :432493

・全体の平均値(期待値):57991

・最も下振れしたとき、 :5316

なお執筆時点の価格は4186です。恐ろしくバラツキが大きいことが分かります。

4.結果の評価

では、上記を踏まえてどれくらいの投資期間でどれくらいの確率でFIREができるのか確認してみましょう。FIRE達成は資産が6250万円に初めて達したその瞬間です。そのときに利確したものと考え、それ以降の資産の浮き沈みは考慮しないものとします。

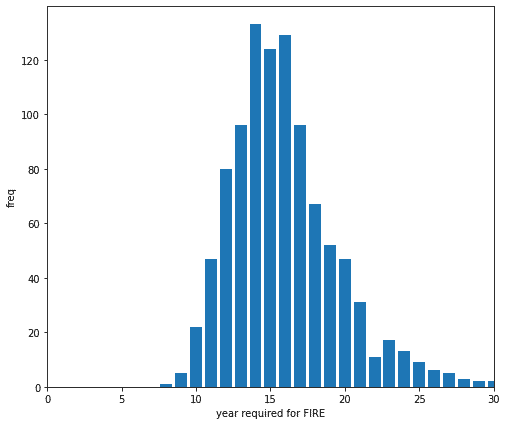

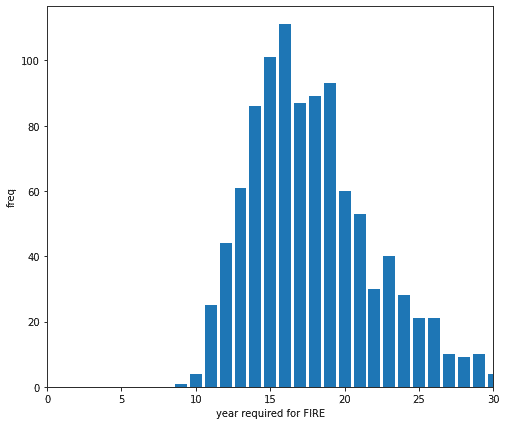

以下のグラフが、FIREを達成した年数の分布になります。グラフを滑らかにするためサンプル数は1000に増やしました。

概ね15年前後での達成となります。冒頭でメディアの算出していた19年よりも短い期間となっているのは、過去50年でのS&P500の平均利回りが5%よりも若干大きいためです。ただし20年以上掛かってしまうケースが全体の20%ほどあることは、頭に入れておかなければなりません。また、1000回の試行のうちごくわずかですが、FIREまでの時間が30年以上掛かるケースも見られました。利回り0%でも31年でFIRE達成できるので、それよりも悪くなるケースはすなわち元本割れが発生していることになります。

5.本当のリスクとは何か

さて上記のケースですが、この検証では「S&P500の向こう30年間の値動きが、過去50年間の値動きと同じ分布に従う」という大前提があります。

この前提が崩れてしまうことが我々にとって最大のリスクです。

国家の株式市場の成長は、GDP成長率やマネタリーベースと密接に関係があると言われます(ただしこれは数値での裏付けは難しく、あくまでも感覚論となります)。

下左図はS&P500と米国GDP、下右図はS&P500と米国マネタリーベース(M2)です。互いに関連して見えるのは見せ掛けの相関であり両者の因果は解明されていませんが、これらの指標に変調をきたしS&P500の成長率が鈍化する可能性はあるのではないでしょうか?

株価指数の成長率は、過去50年のものと向こう30年のものを比べるとどちらが優れるでしょうか。私は鈍化すると考える派です。

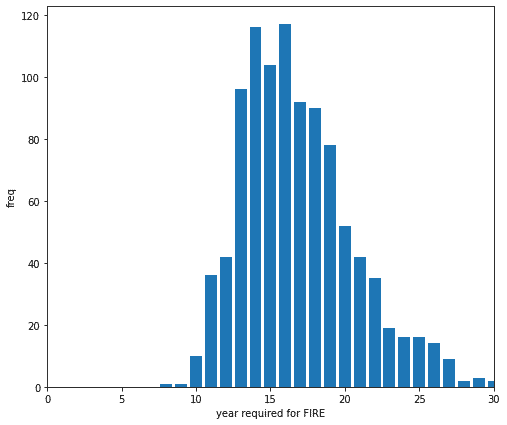

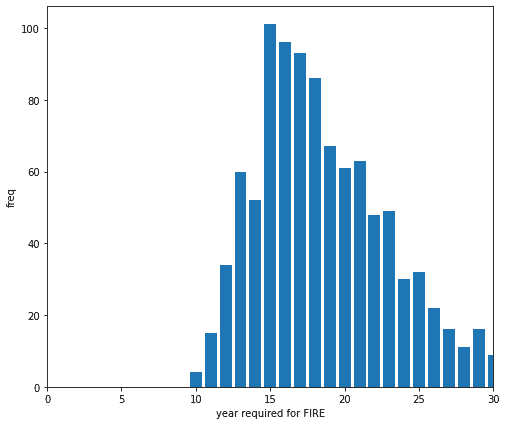

では、仮に株価指数の成長率が向こう30年間で鈍化したとき、FIRE達成の年数はどのように変化するでしょうか。

(1)年率で1%鈍化

(2)年率で2%鈍化

(3)年率で3%鈍化

これを見ると、株価指数の成長率が多少鈍化してもFIRE達成するまでの期間の最頻値はそれほど変わらないことが分かります。一方でテールリスク(すなわちFIRE達成までに想定以上の時間が掛かってしまうリスク)が急激に長くなってしまうことが分かります。

また鈍化率2%程度から元本割れのリスク(分布のテールが31年以上に伸びる)が感覚的に無視できなくなってくると思います。長期投資は必ずしも安定しているわけではなく、このような不確実性に資産を晒すことでリターンを得る行為であることを認識しなければなりません。

6.おわりに

本記事では、単純な固定年利ではなく確率分布の考え方からFIRE達成の現実味を検証しました。

前提条件次第ですが、十分な金額の積み立て投資を継続することで、投資しない場合に比べて概ね10年程度リタイアを早めることは可能という結論になります。一方で、そこに内在するリスクはきちんと把握して納得の上で積み立て投資を行う必要があります。

この結果の受け止め方は人それぞれかもしれません。願わくば投資の神様が皆様に微笑みかけますように。