容量市場に対する見解ー新電力の立ち位置、再エネアグリゲーターを目指す立ち場からー 2020年10月05日

シニアマネジャー 松尾 豪

新電力の立ち位置、再エネアグリゲーターを目指す立ち場からの容量市場考察

9月14日に公表された容量市場の約定価格は、大方の想定を大きく上回る14,137円/kWとなり、ほぼ上限価格に達した。これまで電源の固定費を負担してきた旧一般電気事業者や卸電力市場価格の下落に苦しんできた発電事業者、収益化に苦しんできたデマンドレスポンス(以下、DR)事業者にとっては朗報である一方で、電源を持たず、卸電力市場からの調達に頼ってきた新電力にとっては非常に厳しい結果となったと言えよう。

これまで、各方面より容量市場約定価格に対する様々な声が聞こえてくるが、特に電源を持たない新電力は負担増になることから、強い反発の声が聞こえてくる。しかしながら、今回の入札結果は、これまで多くの審議会・有識者会議で議論を積み上げて決まったルールに従って入札・約定処理が行われた結果であり、電力・ガス取引監視等委員会による監視の中間報告によると不当な入札行為は認められないとの調査結果が出ており、この約定価格は受け入れる必要がある。

約定価格は14,137円/kWであるが、落札された電源等は全体の約78%が経過措置の対象であり、経過措置を踏まえた総平均価格は9,534円/kW、経過措置電源が受け取る価値は8,199円/kWである。容量市場の評価を行う際、これらの事実関係をしっかり踏まえた上で議論する必要がある。

再エネ電源の導入拡大や西日本の原子力発電所再稼働の影響で、JEPXスポット価格の下落が続く中、既存発電設備の維持、DRの導入拡大を含めたリプレイスの促進にあたってはkW価値を適切に認める必要がある。この容量市場が完璧なものであるとはもちろん考えていないが、その意義は冷静に評価すべきであろう。

筆者はかつて6年以上、老舗新電力で営業・制度を担当した。また、現在は国内・海外(特に英国)の制度調査を行いながら、再エネ電源の市場統合・自立化に寄与できるビジネスの開発を行っている。新電力の立ち位置、再エネアグリゲーターを目指す立ち位置から、感じていることを述べたい。

再エネの主力電源化にあたり、電源固定費回収の制度的手当は必要不可欠

本ブログの企画第1回において、東京電力ホールディングス経営技術戦略研究所戸田チーフエコノミストが述べているが、私も再エネの大量導入時代には電源固定費の回収予見性を担保できる制度的手当が必要不可欠であると考えており、容量市場の導入は再エネの主力電源化を後押しするものだと認識している。

再エネの導入拡大に伴い、火力電源の稼働時間が減少しkWh収益の減少が進んでいる。発電側・需要側双方での調整力の必要性が高まっており、kW価値の適切な回収手段の確保が必要である。ここで述べる「調整力」は、インバランス解消や周波数調整に寄与する調整力公募や需給調整市場に代表されるΔkWではなく、①再エネ電源が発電しない時間帯に発電できる出力調整可能な電源や需要を減少できるDR等、②前日計画と実需要・発電出力の誤差を解消する供給力としての出力調整可能な電源や需要を減少できるDR等を指す。欧米では「Flexibility」と呼ばれることが多く、本稿でも以降「Flexibility」と表現したい1。

1 「エネルギー産業の2050年 Utility3.0へのゲームチェンジ」では、FlexibilityとΔkW、調整力は同一のものとして定義されているが、今回は供給力としてのFlexibilityに着目している観点から、調整力とは異なるものとして定義した。

さて、①について、「残余需要」の課題が高まっていることを考慮する必要がある。残余需要とは、変動再エネ(太陽光・風力)の発電出力を除いた需要を指し、火力やDRといったFlexibilityや水力・原子力等の既存電源で支える必要のある需要のことである。

図-1をご覧いただきたい。これは2019年度の東京電力管内における最大需要/残余需要の最大電力が発生した時刻を集計したものであるが、残余需要の最大電力だけでなく、最大需要電力そのものが夕方に発生する傾向となっていることが分かる。2030年のエネルギーミックスにおける再エネ導入目標に対して、更なる再エネの導入拡大が求められるが、当然残余需要を支える電源の重要性が増すことになる。残余需要を支える電源は稼働率が不安定でありkWh収入だけで費用を回収できない恐れが高い。kW価値を向上させることによって、これら電源を廃止させないインセンティブを用意する必要がある。

次に、②について、これは再エネの市場統合に伴うFlexibilityの重要性の高まりを考える必要がある。現在、再エネの大半を占めるFIT電源はFITインバランス特例制度の下、一般送配電事業者が計画を作成する仕組みとなっている。インバランスリスク料は再生可能エネルギー発電促進賦課金によって賄われており、再エネの市場統合は部分的(予測誤差リスクは市場統合されていない)であると評価できる。

ところが、FIP制度の導入や卒FIT電源の増加は再エネ電源の完全市場統合を示すものであり、インバランスリスクは買い取ったBGが負うことになる。再エネ、特にVREと呼ばれる太陽光・風力など変動性再エネは発電予測が極めて難しく(当然ながら、例えばメガソーラーの上を雲が通過しただけで出力が低下するが、これら出力変動に影響する事象を全て予測するのは極めて困難)、火力電源やDRなどを活用してこれら予測誤差を解消していく必要がある。

今後、再エネの主力電源化にあたってFlexibilityは必要不可欠なものに変化していくが、DRといった脱炭素調整電源の開発にあたっても当然投資が発生するため、投資回収の予見性確保が極めて肝要である。 尚、DRは発動指令電源として容量市場に応札することもできるし、最大需要削減を通じて容量拠出金削減の手段としても活用できる。

容量市場の特性と償却済み石炭火力に対する過剰なレントを防止する措置の必要性

今回の容量市場メインオークションの供給曲線は、応札容量の78.5%が0円入札、調達量の15,000万kW-17,948万kWの間に供給曲線が0円から14,137円まで上昇している。「電源が足らなければ高止まり、余っているなら安い」という極端に振れやすい市場であるものと理解している。その制度設計は非常に難しく、諸外国でも試行錯誤が続いている。今後、日本でも約定結果を見ながら試行錯誤が続くものと考えられる。

英国の容量市場の約定価格は、大変安価な価格で推移している (図-2)。背景として電源余剰が挙げられる。図-3は英国の容量市場における落札電源の容量と非落札電源の容量を示したものだが、非落札電源の容量が非常に多い。一方、今回のオークションにおける応札電源の落札率は97%であり、英国に比べると相対的に電源が不足していることが分かる。

英国では石炭火力発電所が減少しており(2020年3月現在、4か所)、代替となる供給力を確保する目的で容量市場が創設された。新設電源に限っては15年契約も選択できる仕組みではあるものの、創設以来、約定価格がNetCONE(£49/kW)を大きく下回る状態が続いている。昨年、筆者がNational Grid ESOを訪問した際のヒアリングでは、現在の容量市場の実施目的は「マージナルプラント(電力需要の増減により年間発電量が増減する電源)の維持にある」との回答を得た。

また、英国では国際連系線が応札可能である点も特徴として述べることが出来るだろう。国内だけで需要に対応する全ての供給力を確保する必要のある日本と、他国からの電力流入も供給力としてカウントできる国では比較条件があまりに異なるのは明白であり、一律の比較は極めて難しいだろう。

今回のオークション結果を受け、電力・ガス取引監視等委員会(以下、電取委)から、経過措置及びその対象電源の逆数入札の在り方、維持管理コストの計算方法について課題提起があった。特に経過措置及びその対象電源の逆数入札の在り方について述べたい。

経過措置は、小売電気事業者の負担を軽減する観点から導入されたが、本来は償却が終わった電源、特に外部不経済が内部化されていない火力電源のうち、環境負荷が高い石炭火力への過剰なレントを防止・是正する観点から導入すべき性質のものではないだろうか。

英国では2025年以降、容量市場への参加資格に炭素排出量制限を行うことになった。2019年7月3日以前に営業運転を開始した発電設備のうち、排出量が550g/kWhを超え、年間平均排出量が350kg/kWを超えている発電設備には容量市場における支払いが禁止される。この排出制限は石炭、ディーゼルなどの発電設備のほか、自家発電設備を活用したDRも対象になる。日本には炭素税が存在せず、炭素排出量の削減目標に向けた取り組みは、小売電気事業者に対するエネルギー供給構造高度化法における非化石電源比率の中間目標によって定められているのみである。

電取委の指摘を受け、第42回制度検討作業部会では、事務局から来年度のオークションに向けて経過措置及びその対象電源の逆数入札の在り方について改めて検討を行うことが示された。大型炭素税などの検討が進めば容量市場において環境負荷の制約を考慮する必要はなくなるが、kWh市場でそれなりの収益を確保できる見込みがあり、環境負荷の大きい償却済み石炭火力に対する過剰なレントの防止といった観点からの議論を期待したい。

足元の小売電気事業者の収益状況

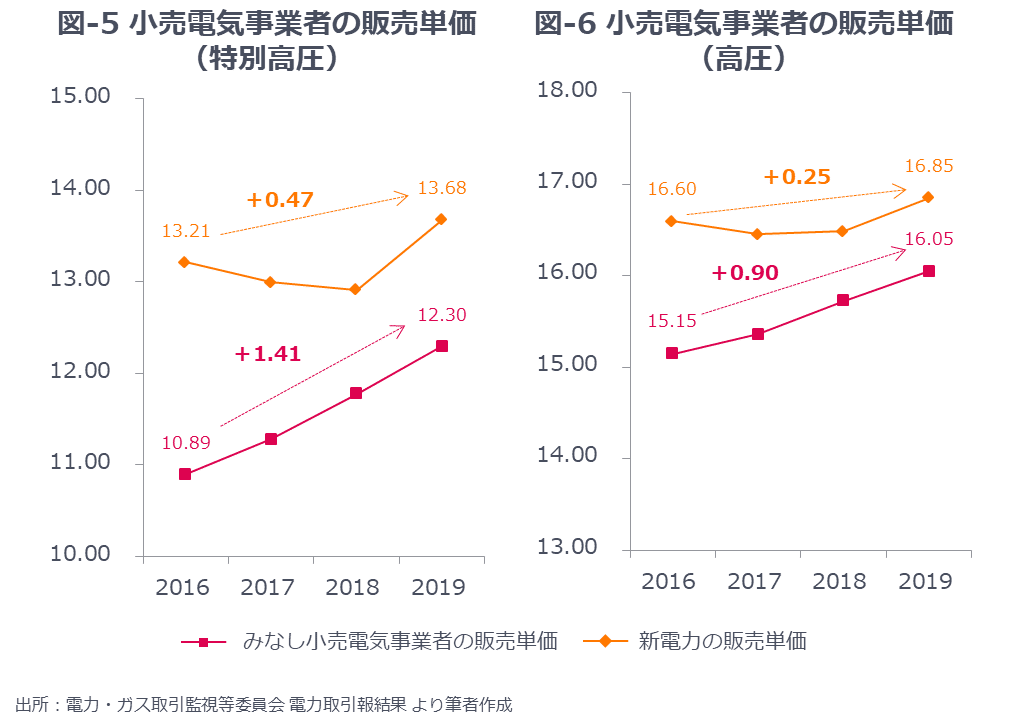

小売電気事業者の負担について論じる前に、小売電気事業者自身の収益状況を分析する必要がある。みなし小売電気事業者(旧一般電気事業者)と新電力の販売単価、JEPXシステムプライスの変化を比較した。

図-4をご覧いただきたい。販売単価は電力・ガス取引監視等委員会 電力取引報結果にて公表されているみなし小売電気事業者、新電力の販売額・販売電力量より算出した。2016年度から2019年度にかけてスポット価格(JEPXシステムプライスDA-24)は平均0.54円/kWh下落しているが、旧一電の販売単価は0.89円/kWh、新電力の販売単価は2.52円/kWh上昇している。

燃料調整費が上昇していること、新電力の場合は低圧需要の増加による託送料負担が増加していることが影響していると考えられるが、小売電気事業者全体としては販売単価が上昇していると結論付けることが出来る。

図-5、図-6で特別高圧・高圧需要家に対する販売単価を分析した。やはり、旧一電・新電力ともに販売単価が上昇しており、負荷率や需要構成の変化により、託送料金の負担額が変わっている点に注意する必要があるものの、スポット市場に調達を頼っている新電力はスポット価格の下落と販売単価の上昇により、収益性が向上しているものと考えられる。

経過措置は小売電気事業者の負担軽減目的で導入されたものではあったが、スポット市場に調達を頼っている新電力はこれまで必要なkW価値を負担してこなかった。筆者が新電力に勤務していた際の記憶をたどると、今回のオークション約定結果における小売電気事業者負担分の容量拠出金は、常時バックアップの基本料金を下回る価格と認識している。

2017年の東京電力第三次総特をきっかけに始まった旧一電間の限界費用+αの価格競争は、本来自由化で期待された小売部門の効率化・電気料金低減・新たなサービスの出現には繋がらず、kW価値の一方的な毀損が行われただけであったと評価せざるを得ないだろう。

電力システムにおける小売電気事業者の意義

筆者はかねてより、「小売電気事業者の本質的な価値」について疑問を感じてきた。この疑問を最初に感じたのは、顧客フォローや対抗提案のために需要家を訪問した時であった。際限のない他社対抗見積と値引きにより、何度需要家を訪問しても価格下落に歯止めはかからず、収益性は下がり続ける。小売電気事業者の社会的意義は、スポット安と競争激化の中で徐々に失われていったのではないだろうか。

自由化された電力システムの中で、小売部門は「広域メリットオーダーの下で最適な調達を行い、市場価格の変動リスクを極力排除した上で、電力供給に必要なコストを確実に回収する」役割を負っている。ところが、近年のスポット価格の下落とkW価値の一方的な毀損は、小売電気事業者に自社電源投資だけでなく、調達の最適化や電源との相対卸取引締結のインセンティブすら失わせてしまった。参入障壁が低く、事業者努力が不要で、どの事業者がサービスを提供しても一定の収益が得られる事業環境であれば、価格競争は止まらず、最終的に集約・統合されるのが市場原理である。これは電気事業に限らず、あらゆる産業に当てはまる。

筆者がかつて所属した新電力業界に対しては、現在の事業環境や既得権益の維持を声高に主張するのではなく、新たな環境へ挑戦する姿勢を強く期待したい。前述の通り、一方的なスポット安の市場環境では、電力小売事業だけでは生き残りが難しい。

小売電気事業者各社の容量拠出金負担額は、需要実績のうち夏季/冬季のピーク実績に応じて決まった配分比率によって確定するが、ピーク時間帯に経済DRを発動すれば配分比率を低く抑えられる可能性がある。容量供出金配分比率の算定にあたって、基準となる需要実績の算定期間である2023年まであと2年半。今後、新電力各社は将来の再エネ主力電源化に向け、Flexibility(DRを含む)を確保する努力が不可欠なのではないだろうか。