先物オプションで重要なボラティリティについて

徐々に先物オプショントレードの応用編に、移行していきます。オプショントレードに対し、皆さんどの程度の印象を持っているか、正直分かりません。分かりませんが、1つだけ言えるのは、超分析型トレードであるということです。

私はオプションツールに月15万円ほど会社に支払っていますが、そのすべては分析する際に使用する情報に対し、対価を支払っています。証券ディーラーは、一般の方よりも情報量が多いとされていますが、それでも足らず、更に課金しているというのが現状です。

ただそれら情報は、お金を払わなければ手に入らないというものではありません。お金を支払うことで、自分がその情報を収集しなくても済むというもので、時間をお金で買っているようなイメージです。ですので、時間を掛けることが好きな人は、無課金でもオプションは、ある程度の価値を生むツールになると思います。

そんなこんなで、今回の記事では、オプションで利益を狙っていく場面で、最も重要な1つである、ボラティリティについての記事です。ボラティリティはオプショントレードにおいて、とても重要です。オプションの価格を構成する、もう1つの重要な数値という認識です。ボラティリティの扱い方を知るだけで、状況によっては、どう転んでも利益が出る場合もあります。(つい最近でもありましたね)

ヒストリカル・ボラティリティ(HV)

オプションには、HV(ヒストリカル・ボラティリティ)と、IV(インプライド・ボラティリティ)の、2種類があります。HVは、日経の価格変動率をベースに数値が決まり、IVはマーケットに流通しているオプションから数値が決まります。思考として重要なのは、HV。トレードで重要なのは、IV。ただ同然、どちらも重要です。

過去(歴史)の統計的情報=HV、オプション投資家の実際の分析結果=IV

こういう見方もできます。

ボラティリティ(volatility)は、変動率のことを言います。オプションには本質的価値があると、説明しましたね。簡単におさらいしますが、これは例えば日経30000円の時に、コールオプション31000円を買い建てで保有していたとします。30000円なので、この時点ではコールオプションは何の役にも立たない、つまりはゴミ屑状態にあるわけです。

ところが日経が30000円→33000円まで急騰した場合、さっきまでゴミ屑同然だったコールオプションがお宝に輝きだすのです。これが本質的価値ですね。

日経30,000円の場合

コール31000:お宝(ITM)

コール30000:ゴミ(ATM)

コール29000:ゴミ(OTM)

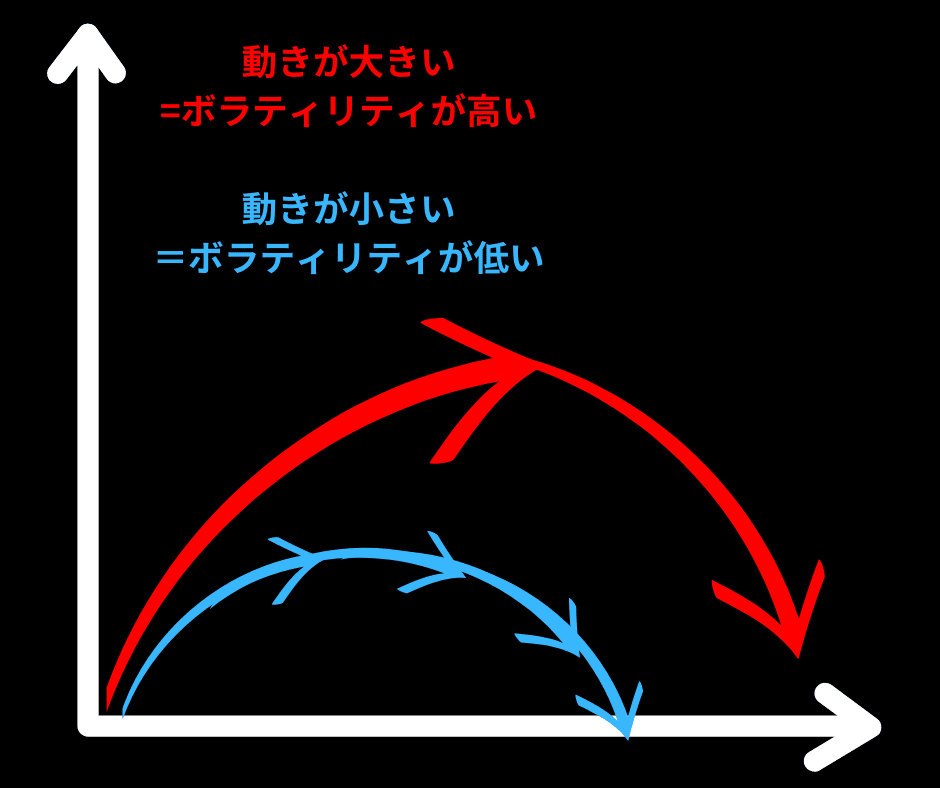

Volatilityは、時間的価値に大きく影響を与えます。例えば、日々の騰落が±100円だった場合、1000円上昇することに対して、とてもハードルが高いイメージを持ちますよね。ところが日々の騰落が±500円だったら1000円位、簡単に上昇するイメージを持ちませんか?

この日々の騰落が、ボラティリティです。

インプライド・ボラティリティ(IV)

IVは、日経が、将来どれぐらい変動するか?(変動しそうか?)というのをマーケットに参加しているオプショントレーダーがどう見ているかを数値化したデータです。つまりIVを読める様になると、騰落予想がオプショントレーダーの視点で、見に付きます。

投資家が日経が大きく騰落すると予想している時は、IVも高くなります。逆に、日経があまり変動しないと予想している時は、IVは低くなります。これら数値を見ないままに自分自身の自己分析だけで、大きく上昇する、変動がないといった判断を下すのは、早計ですよね。

例:IVが高いのに、自分の経験からヨコヨコ相場だと断定し、様子見のポジションを取ってしまう。(機会損失)

もちろん、ノーポジならまだしも、これでオプションを売りで保有するといった行動は非常に危険ですね。

IVの計算式

・・・と、Googleで検索すると色々と出てきますが、証券アプリに表示されているのでそれを見れば十分です。計算式を覚えなければ体系的に理解できないというものでもないので、覚えなくてもいいです。というよりも私も覚えていません。

トレード対策(基礎中の基礎)

ボラティリティ(IV)にもチャートが存在します。これは一般の方が使う証券ツールには、恐らく初期装備されていない・・・と、思います。(網羅しているわけじゃないので、正確には分かりません)

証券ディーラーが使う、オプションツールには標準装備されているので、もし無かったら自分達で記録していくしか術がないと思います。(何年も記録していくのは、面倒だと思う方は、短期需給にもIVの要素は含まれているので、有料にはなりますが、月間記事をお買い求めください)

1.株や先物のチャートとは異なり、一定の数値間で変動する特徴がある。(例えるならRSIやMACDに似た動き)

2.IVの数値が小さいとき、あるいは、通常よりも小さい場合、先物が大きく変動する前兆になる。(これは確率でいうと、80-90%レベルの極めて高い確率でそうなると言える)

今のIV値が、過去のIV値と比較して、高いと判断したとき、オプションのプレミアムも高くなります。そして、変動値は縮小する可能性が高いので、これをトレードに応用する場合、オプションの売りを活用します(コールやプットの売り)一方、IVの値が低いときはプレミアムも安くなるし、変動値は拡大する傾向にあります。変動値(volatility)の拡大は、時間的価値を高めるので、プレミアムは上昇します。これはオプションの買いが有効になります。(コールやプットの買い)

この記事が気に入ったらサポートをしてみませんか?