【完全無料】金利上がったけど、結局ZMは割安なの??「じっちゃまが急にZMを勧めたのはなぜか?」を分析する記事

おはようございます。

八木翼です。

テック株が急に急落して「やべー!泣きそう!」という人も多かったと思います。

そして

「ちょっと!じっちゃま!この間までセクターローテーションって言ってたのに、なんでまたテック株がいいって言い始めたの?意味わかんない!!」と思っている人も多いと思います。

また、「おい!八木!お前がテック株買いましたって言い始めてから暴落続いてんじゃねーか!そもそもなんでお前テック株買ったんだ!」と怒鳴りたい人も多いと思います。笑

はい。確かに大きく下がりましたね。

もちろん、株価の底を当てるなんて不可能です。(少なくとも私は不可能だと思っています。)

じゃあ、どうするかというと、割安になった決算の良い銘柄を買っていくという戦略が一番安定感があり、頻繁に売買しなくてすみそうだなと思っています。

ここで一個疑問が出てきます。

「金利が上がってしまったらいくら決算が良くても割安じゃ無くなるんじゃない?」という疑問です。

はい。金利の上昇自体は利益にマイナスです。

では、いったいどの程度影響するのでしょうか?

実はそこが分かっていないと、割安かどうかなんて分からないわけです。

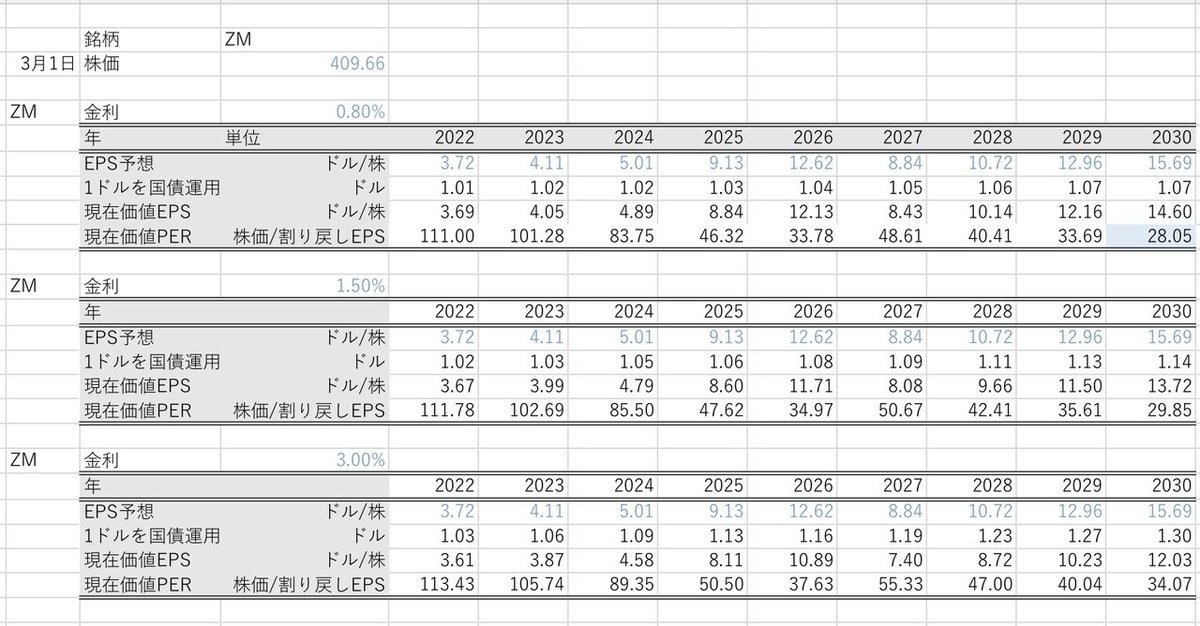

というわけで、それを計算したのがこちらの表です。

簡単に説明します。

表が4行ありますので、4行についてまずは説明しますね。

1行目

青字で入力しているEPS予想というのはアナリストのコンセンサスです。

Seaking α というサイトから引っ張ってきています。

今、2030年には15.69ドル/株を稼ぐとコンセンサスは示しているわけです。

2行目

2行目は、もし1ドルを表の左上にある金利の国債で運用し続けたら、今ある1ドルがいくらになっているかを示した数字です。

国債は基本的にはリスク0の試算です。

極端な話、ZMが国債程度の成長しか見込めないのであれば、そんな株買う価値はありません。

国債は中央銀行が財政ファイナンス状態の今、リスクゼロなのに対して、ZMは倒産する可能性がありますからね。

そのため、国債でいくら儲けられるのかが大事になってきます。

3行目

こちらは

現在価値EPS=EPS予想/1ドルを国債運用

で割返した値です。

この数字は、EPSの予想数値を、1ドルを国債運用した場合のドルで割った数字です。

2021年の1ドルは0.80%の金利で運用した場合、2030年には、1.07ドルになっているはずです。

ということは、2020年の1ドルは、2030年の価値があるということです。

昔、中学校で、比率の計算をしたことがあると思います。

1ドル:X=1.07ドル:15.69ドル

この式は、左が2020年、右が2030年ということです。

2020年に15.69ドルのEPSを持ってくるといくらになるのかという作業をしているわけです。

X = 15.69ドル / 1.07ドル

= 14.60ドル

ということになります。

4行目

そして、現在価値で割り戻したEPSに、現在の株価で割れば、金利を考慮した10年後のPERが出せることになります。

さて、この表をいじれば

「もし株価が暴落したら、こんくらい10年後のPERが割安になる」

とか、

「金利がこんだけ上がちゃったら、流石に割高かも。。。」

とか、

「業績予想が上がったら、こりゃ割安、買い出動だ!」

という判断ができるようになりますね。

少なくとも私はこういう考え方をして株を売買しています。

では、最近の金利の動きや、株価の動きを見て本当に割安なのかどうかを見ていきましょう。

まず、金利急騰や決算発表前であった3/1時点の表を見ていきましょう。

と言っても金利は1.5%でしたので、先程の表の金利1.5%を見ればほぼ違いありません。

というわけで表を見てみます。

10年後のPERは金利を考慮すると、約30倍だったんですね。

まあ、GoogleのPERは現在35倍くらいですので、そのくらいの水準であっても変ではありません。(これは3/5時点のGoogle PERですが。)

さて、金利が1.6%になり株価が暴落した際、10年後予想PERはいくらになったのでしょうか?

なんと、PER30倍→PER25倍程度に5倍も落ちてきたんです。

決算もコンセンサスを上回っていたので、今後コンセンサス予想が徐々に上がっていく可能性もあります。

そう考えると、やはりだいぶ割安になったといえます。

もちろん、これは、コンセンサス予想が正しく、会社がその期待に沿っているという前提になっています。

そのため、毎期毎期、決算決算と口すっぱく広瀬さんは言っているわけですね。

セクターローテーションも起こると思います。

しかし、個人的にはFRBの利上げが前提です。

FRBが利上げしないのであれば、それはまだ金融相場が続きそうだということです。

また、ここにきて1.9兆ドルの補正予算で市場にお金がばら撒かれます。

前回同様、株式市場に大きな資金が入ると予想でき、また株式市場が復調することが予想できます。

個人的には割安になったZMを現在買い進めているところです。

まだまだ買い進めたいと思います。

ちなみに、TSLAもだいぶ割安になってきました。

しかし、個人的には決算をしくじると前提となるコンセンサス予想が切り下がっていくことが容易に予想できますので、気軽には入りません。

また、いい決算を出した時に、こんな感じの分析をしてみたいと思います。

じゃあなんで暴落したのか??

さて、よくよく見れば理論株価は大して下げないんですよね。

0.1%程度金利が上がったところで。

では一体何が起きているのか??

1.セクターローテーション

こちらはジムクレイマーの本からの抜粋ですが、今、連銀の金利引き下げ政策は終了しました。

関心は連銀はいつ金利引き上げをするのか?に入っています。

セクターローテション的には、今の反対側に「高PER銘柄「買い」」の文字がありますね。

つまり、今はセクターローテーション的には完全に売りの位置なんです。

そのため、セクターとしては、重厚長大銘柄である「GE」なんかが非常にいいポジションにいると思っています。

私も持っていますし、そちらのポジションを手放すつもりもありません。

ただし、パウエルが言っている通り、引き上げ転換には時間を必要とするので、急激な変化ではないはずです。

この変動の遅さにベットしていると言っても過言ではありません。

2.リスクを極端に嫌う機関投資家

私たち個人投資家は、「確率✖️見込まれる利益」が高ければ利益を取りにいきたいところです。

しかし、機関投資家の中にはそうでない方もたくさんいます。

10年米国債が1.6%の金利を出してきた今、「あれ?俺これをかっとけば、リスク0で今年の仕事終わりじゃね?株なんてやめて国債買って放置しとこ。」という機関投資家が出てきてもおかしくないんです。

例えば、年金などを運用しているファンドは「あ!ZM暴落しちゃった!やべー!!年金払えねーわ笑」では済まされないんですよね。

こういった保守的な機関投資家は、国債金利が上昇すればそちらに移りたくなるのは当然なのです。株価はボラティリティが激しいので。

生命保険会社も同じです。

安定した収益見通しが立てられるなら、そちらの方が優先順位は高くなります。

債権市場は株式市場よりも数倍の規模です。

株式市場の単独株では、株価を動かしてしまいますが、債権市場では動きません。単純に投資しやすいんですよね。

機関投資家の動きに逆らってもいいことはありません。

じゃあなんで株を買うのか?

こちらは今注目されている10年米国債の金利の歴史です。1980年をピークにずっーーーーーーーーーと下がり続けているわけです。

これはなんでこんなことになっているかというと、金利が低くても買い手がいるからです。そしてその買い手とはFRBです。

歴史的には、FRBは国債を買い続けているんですから、金利が大きく上がる可能性は過去の歴史を見ても考えづらいです。

今は、反射的に上げていますが、これ、そう簡単に上がらないと思いませんか?

少なくとも、私にはそう見えます。

今回、1.9兆ドルのバラマキでインフレは一時的に発生すると思います。

しかしそれは、10年単位で見た時には、誤差程度です。

そして、10年単位で見た時にZMは大きく成長していく可能性が高いと思っています。

セクターローテーションも、国債金利の上昇も、ハイパーグロースにとっては、誤差程度の影響しかありません。

セクターローテーションや国債金利を無視して良いというわけではありません。

しかし、グロース株にとっては、それ以上に大事なのが決算です。

決算が良かったのに、それ以外の理由で下げている場合、これからも積極的にグロースを買っていきたいと思っています。