インボイスの少額特例における1万円未満の判定単位 ~「一回の取引」の意味とは?~

少額特例と判定単位に関する国税庁の見解

インボイス制度では、事業者の負担軽減措置として、一定規模以下の事業者が令和11年9月30日までに行う課税仕入れについては、「課税仕入れに係る支払対価の額」が1万円未満であればインボイスの保存は不要とされる(以下「少額特例」という。)。

国税庁によれば、この1万円未満かどうかの判定は、「一回の取引の課税仕入れに係る金額(税込み)が1万円未満かどうかで判定する」のであり、「課税仕入れに係る一商品ごとの金額により判定するものではありません」とされている[※1]。

このうち後者の「課税仕入れに係る一商品ごとの金額により判定するものではありません」の部分については、例えば、税込み単価110円の商品をいくつ購入してもインボイスが不要となるというわけではないだろうから、その趣旨は理解できる。

しかし、前者の「一回の取引」の金額を基準とするという点については、留意が必要である。なぜなら、消費税法に「取引」の定義はないため、何を「取引」というのかによって結論が変わってくる可能性があるからだ。

そこで、この少額取引の判定単位について、消費税法令の条文から紐解いた上で、国税庁の「取引を判定単位とする」ことの意味を探ってみる。

※1 国税庁HP「少額特例(一定規模以下の事業者に対する事務負担の軽減措置の概要)の概要」(https://www.nta.go.jp/publication/pamph/shohi/kaisei/202304/02.htm)、国税庁軽減税率・インボイス制度対応室『消費税の仕入税額控除制度における適格請求書等保存方式に関するQ&A』平成30年6月(令和5年10月改訂)・問112「一定規模以下の事業者に対する事務負担の軽減措置における1万円未満の判定単位」。

「課税仕入れに係る支払対価の額」の法令構造

この少額特例は、消費税法の通常の条文ではなく、平28改正法附則53条の2に規定されており、「課税仕入れに係る支払対価の額」が政令で定める少額である場合には、仕入税額控除に際してインボイスの保存が不要となると規定されている(この「少額である場合」とは、平30改正令附則24条の2第1項において、「課税仕入れに係る支払対価の額が1万円未満である場合」とされている。)。

この附則53条の2の「課税仕入れに係る支払対価の額」とは、同附則52条1項において、法30条8項1号ニに規定する「課税仕入れに係る支払対価の額」をいうと規定されている。

その法30条8項1号ニでは、「課税仕入れに係る支払対価の額」とは、「当該課税仕入れの対価として支払い、又は支払うべき一切の金銭又は金銭以外の物若しくは権利その他経済的な利益の額」をいうと規定されている。

この法30条の「課税仕入れに係る支払対価の額」の定義は、消費税法一般において概ねそのように捉えられていると言って良いだろう。つまり、少額特例で判定の対象とされる「課税仕入れに係る支払対価の額」と、消費税一般における「課税仕入れに係る支払対価の額」は同義である(「課税仕入れの対価」の一義性)。

さて、冒頭の国税庁の見解では、「課税仕入れに係る支払対価の額」は「1回の取引」における金額をいうとしている。この点について、もし、国税庁が少額特例における「課税仕入れに係る支払対価の額」を消費税法一般のそれと異なる概念である(少額特例と通常の消費税法とで異なるもの)と解釈しているのであれば、上記のような両者を同義とする法令の建付けに反することになる。したがって、冒頭の国税庁の見解は、少なくとも、少額特例の「課税仕入れに係る支払対価の額」は消費税法一般におけるそれと同義であることを前提としているはずだ。

そうすると、国税庁は、少額特例を含む消費税法にいう一般的な「課税仕入れの支払対価の額」は、取引の回数を単位として金額をカウントするものだと理解していることになる(図1)。

「課税仕入れに係る支払対価の額」のカウント単位

ところで、「課税仕入れ」とは、法2条1項12号で、事業者が他の者から対価を伴って資産を譲り受け、若しくは借り受け、又は役務の提供を受けることをいうと規定されており、これは同項8号の「資産の譲渡等」を裏から規定したものと解されている。つまり、「課税仕入れ」とは、当事者間で給付される「資産の譲渡や役務の提供等」と「対価」の一対の関係によって構成される。

そして、この一対の関係は、対価性(反対給付性)で結びついている。

これらからすれば、「課税仕入れ」とは一対の相互給付であり、その一対を一単位とするものだといえるのではないだろうか(図2)。

このような理解を前提に法30条8項1号ニを読むと、「課税仕入れに係る支払対価の額」とは、『当該課税仕入れの対価として』支払う金額、つまり、個々の資産の譲渡などと対価性で結ばれた相互給付関係にある金額を意味することになる。

そうすると、「課税仕入れに係る支払対価の額」をカウントする場合、一対の相互給付関係ごとにカウントすべきものであるということになる(図3)。

このように、消費税法一般における「課税仕入れに係る支払対価の額」は、一対の相互給付を構成する対価ごとに金額がカウントされるべきものであるから、少額特例における「課税仕入れに係る支払対価の額」も、一対の相互給付の対価の金額ごとに1万円未満かどうかが判定されるべき、ということになる(図3-2)。

少額特例は、いわゆる少額不追及の趣旨から定められた特例であるが、その実現の仕組みを、消費税法30条の「課税仕入れに係る支払対価の額」に依拠している以上、特例を認めるべき少額取引であるかは消費税の課税対象である課税仕入れ=一対の相互給付ごとに判断されることを法は予定しているといえるだろう。

国税庁の考える「課税仕入れ」と「取引」の関係とは?

冒頭で見たように、国税庁の見解は、「課税仕入れに係る支払対価の額」は「1回の取引」における金額を基準としてカウントするということである。もし、国税庁のいう「取引」が「一対の相互給付」とイコールだとすれば、筆者の上記理解と国税庁の見解は同じということになる。

問題は、国税庁のいう「取引」と「一対の相互給付」とがイコールなのかどうかである。

消費税法には「取引」の定義規定はないから、一般的な解釈によるほかないが、国税庁は、令和5年4月のインボイスQ&A・問109(令和5年10月改訂版・問112)の例②において、5,000円の商品と7,000円の商品を同時に購入した場合を一つの「取引」と解している(なお、問43「公共交通機関特例の3万円未満の判定単位」においても同様の見解を述べる)。

しかし、5,000円の商品と7,000円の商品を同時に購入したという場合、通常は、対価5,000円の相互給付と対価7,000円の相互給付という2つの相互給付が行われたと理解される[※2]。ということは、これを素直に読む限り、国税庁は「一対の相互給付」の個数と「取引」の個数は別であると考えていることになる。

その上で、国税庁は、「課税仕入れに係る支払対価の額」は複数の相互給付があっても1回の取引の金額でカウントすると述べるのであるから、国税庁は、「課税仕入れ」とは一対の相互給付ではなく、一取引機会における一対の相互給付の集合体をいうものと解釈しているように思われる(図4)。

※2 このような理解には異論があり得るかもしれないが、課税仕入れが一対の相互給付であることからすれば、対価がそれぞれの資産の譲渡ごとに設定されている場合にこれを一つの相互給付とみるのは難しいように思う。

しかし、「課税仕入れ」を一対の相互給付の集合体を意味すると解するのは、「課税仕入れ」が一対の相互給付であると定義する法2条1項12号の解釈として文言的に無理があるのではないか。

例えば、一つの取引で5,000円の課税資産の譲渡と7,000円の非課税資産の譲渡が行われた場合に5,000円に係る課税仕入れの仕入税額のみが控除されるように、「課税仕入れ」とその「対価の額」はそれぞれの相互給付を基準に判断されるものだ。一対の相互給付で構成される「課税仕入れ」と、時にその集合によって構成される「取引機会」を混同するのは解釈論として妥当でない。

また、例えば、インボイスの記載事項に関する規定では、「課税資産の譲渡等に係る税抜価額……又は税込価額を……合計した金額」とされており(法57条の4第1項4号)、ここでいう「価額」は仕入れ側からすれば「課税仕入れに係る支払対価の額」に等しいことからすれば、法は【支払対価の額】とその【合計額】を明確に区別しているといえるだろう。問109(令和5年10月版・問112)のなお書きによれば、インボイス(請求書)は取引ごとに発行されるものであり、それを少額特例の判定単位として良いとするが、(仮に取引の回数=請求書の発行数だとしても、)そのインボイスの請求金額には上記のように「課税仕入れに係る支払対価」の「合計額」が記載されるのであり、個々の「課税仕入れに係る支払対価」ではない。したがって、発行されるインボイス(請求書)の請求金額を判定単位とすることはできないはずだ。

そうすると、「課税仕入れに係る支払対価の額」を(一対の相互給付とは異なる意味での)「取引」の回数を基準としてカウントするというのは、平28改正法附則53の2の解釈としては採用し難い。国税庁が真にそのようなことを言っているのであれば問題だと言わざるをえない。

国税庁の見解をどう理解するか

では、この国税庁の見解をどう理解したら良いのだろうか。

⑴ 開き直る

前述のように、「課税仕入れに係る支払対価の額」は、理論上は「一対の相互給付」で構成される課税仕入れごとにカウントすべきことになるが、大量に存在する個別具体的な取引の全てについて、国税庁がその判定を正確に行うのは事実上難しい。

そこで、「法令の解釈としては誤りかもしれないが、租税行政の合理的な運用の観点から一律に『取引』単位で判断することにした。文句があるなら不服申立てしてね」という趣旨だと理解することができるだろう。

1回の取引かどうかの判定も難しい場合があると思われるが、課税仕入れの個数の判定よりマシだと国税庁は思っているのかもしれない。

この理解だと、請求書をひたすら最小単位まで分けていくことが求められるが、経済合理性の観点から問題があるだろう。また、そもそも「取引機会における合計額」や請求書を判定単位としたいのであれば、法令にそう書くべきであり、その怠慢を通達等で濁すのはいかがなものか、となる。

⑵ 国税庁も「取引」=一対の相互給付と考えている、と善意解釈

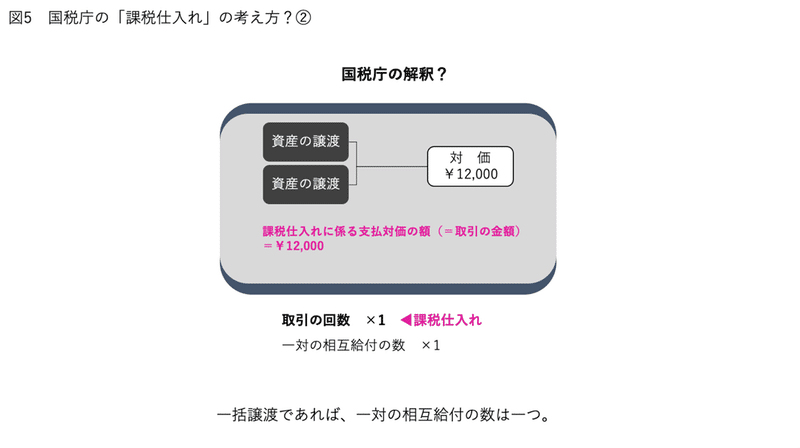

その他に国税庁の見解を善意解釈する方法として、インボイスQ&A問109の例②は、「単価5,000円の商品と単価7,000円の商品という二つの商品を合計12,000円という対価で購入した(一括譲渡)という事例を想定したものである」と考えることもできないことはないだろう。

その場合であれば、2つの商品と12,000円の対価という一対の課税仕入れが1つ行われたということになるから、上記の課税仕入れの解釈と矛盾せず、国税庁のいう「取引」は「課税仕入れ」と同義と捉えて読むことができる(図5)。

ただし、単に5,000円と7,000円の商品を同時に購入したという場合、一般的にはこれを「一括譲渡」とは言わないように思う。一括譲渡であれば、売買の意思表示も一つということになるはずであるが、それぞれに値決めがされている商品を購入する場合、よほど両商品が密接に関連していればまだしも、そうでなければ売買の意思表示は2つと評価すべきではないだろうか。少なくとも、インボイスQ&A問109(令和5年10月版・問112)の例②の記載からこれが一括譲渡の事案であるとは直ちには読み取れないので、そう読むのであればQ&Aの記載の不親切さに目を瞑るということになろう。なお、同じことはQ&Aの問43についても言える。

個人的には、国が「課税仕入れ」を、まさか条文に反して「一対の相互給付」ではなくそれとは異なる意味の「取引」をいうのだと本気で考えているとは思えない(期待を込めて)。つまり、国税庁も「課税仕入れ」は一対の相互給付をいうと考えているはずだと思っておく。

そして、その上で「課税仕入れ」=「取引」と強調しているように読めるQ&A等の表現からすれば、おそらく、国税庁のいう「取引」と「一対の相互給付」は同じ意味なのだろうと考え、当面は不親切に目を瞑りつつこちらの理解を優先したい。

おわりに

資産の譲渡等や課税仕入れは、消費税が課税対象とする「取引」である。そのため、一般的には課税仕入れを「取引」という言葉で説明することも多い。

しかし、「課税仕入れ」そのものの意義が問題となる場合に、これを法に規定のない「取引」という曖昧な概念で説明すると、思わぬ多義的な解釈の余地が生じてしまうように思われる。

本稿では、「課税仕入れの支払対価の額」という概念について国税庁の見解とは異なる一つの考え方を提示した。「資産の譲渡等」や「課税仕入れ」の単位や個数をどう考えるかという点については、実はそこまで議論されていない。

その理由が、議論に値しない当然の概念だからなのか、実務上問題とならないから誰も考えないからなのかは分からない。しかし、今回のインボイスQ&A等のような記載をみると、今一度議論されるべきことのように思う。

(弁護士 日隈将人・弁護士 真鍋亮平)

この記事が気に入ったらサポートをしてみませんか?