OrderFlowを含んだトレード根拠Note

更新内容

2/15 10/31 21:30短期ロング部分 内容追加、画像追加3枚

2/16 2月上旬立ち回り 内容追加、画像追加1枚

2/17 Oiをcoin-MとStable-Mを分けて見ている理由 内容補足

3/31 短期ショート 根拠② 内容追加

3/2 Coin-M取引とStable-M取引の詳しい解説

3/3 上記に引き続き追記。&修正

3/4 価格を10,000→11000に。

3/10 25000ドル攻防の中期ショート

3/10 Heatmapで表示される板をレジサポ判断するには最適ではない&板の動向をリアルタイムで追うことに意味はあるのか.に関するおまけ解説

3/16 「Heatmapで表示される板をレジサポ判断するには最適ではない」の修正

4/6. aggressive passiveなプレイヤーに関して追記

初めに

お久しぶりです。tasと申します。私は最近、トレードもしていますが大学のゼミでの制作が忙しいのと、botや競馬AIの作成に尽力しているためTwitterに浮上できていません。しかしトレード関係の情報は常に追っています。

「天才の言ってる感はこれ!」とか「ラインを引いてローソクが…PAが云々…」みたいなノートが乱立している中で、OrderFlowを含んだ様々な情報を複合的に考えて、トレード根拠としてみよう(していた)って趣旨のノートです。加えて、私レベルの垢がトレード根拠をNoteで書き、それが少人数に広まった所で大したエッジ損失にはならないと判断し、執筆しました。知る人ぞ知る、そんなノートにしたいと思います。無料部で十分な方は使える知識を持って帰ってください。もう少し踏み込んで知りたい方だけ購入して頂ければと思います。

今回のノートはBTCに関してだけ触れています。私は他にETHと流行りのアルトを触っています。

前提として、私は皆さんが想像するようなESTP(起業型)の直近値動きに対してカーブフィッティングが超絶上手い様な天才トレーダータイプではなく、泥臭くいろんな情報を複合的に考えてポジションを保有するタイプのトレーダーです。

裁量してる方の、トレード根拠を綴ったノートって全く見ないんですよね。これは日本人の島国特有、保守的な考え方に在るのかなと思います。その反面、賢いbotterの方たちは、簡単な部分からエッジに踏み込んだ深い部分まで毎日の様に情報交換がなされています。日本人botterは世界的に見ても非常に高い技術水準にあると思います。

尚、このノートは定期的に更新・追記していく予定です。知りたいって方は是非ご購入下さい。更新・追記していくたびに価格を上げていこうと思っています。

使用Platform一覧

TradingView (乖離、ドミナンス等)

Coinalyze (VolumeProfile、Coin/Stable建Open InterestとCVDや清算(liquidation)、現物(spot)ΔとそのCVD)

Hyblock Capital (Size別に分類されたCVD)

Coinglass (取引所別のOiと資金調達率(Funding Rate))

Tradinglite (Volume Bubble、Oi spike、Volume Profile Visible Range(VPVR)、Heatmap、Footprint)

Firecharts(Heatmap, size別CVD)

aggr.trade-v3 (各取引所別(FuturesとSpot)のCVD, 現先Relative Volume)

以下、TradingLiteのアフィリンクです。余裕のある方は、ここから踏んでくれると嬉しいです。

また、以下のリンクは以前私が書いたノートです。自分でインジケーターを作りたいと思っている方にはお勧めのノートになってます。裁量の中でも特に秀でている方は皆自作でインジを作っています。これは間違いないです。トレードがうまくなりたいなら、英語かプログラミングを薦める強トレーダーも多いですね。javascriptを触ったことのある方はすぐに習得できる言語だと思います。プログラミングを始めてみたい方も是非。

----------------------------------免責事項--------------------------------

取引に関する最終判断は、利用者ご自身の責任において行われるようお願いいたします。 私はあくまで過去に使った根拠を述べているに過ぎません。本著購入し、同じような取引を行った結果に関しての責任を一切負いません

このノートは以下のイメージで書かれています。

2023年、年初の中期ロング

根拠①

volume profileを見ます。基本的にpositionは上図の①白ボックス、LVNで持ちます。POCやHVNでpositionを保有する人がいますが、私は基本的にしません。理由は根拠⑤に書きました。この様な情報は、根気良く調べればどこかにあるので泥臭く探せる人は探してみて下さい。

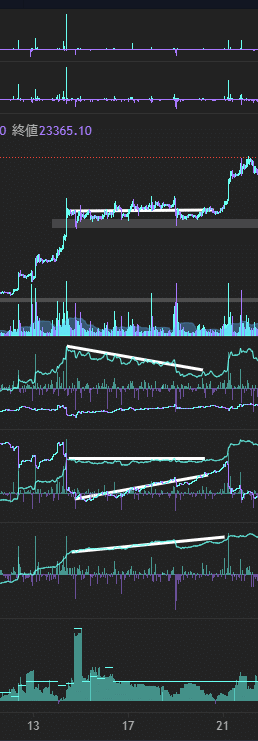

Coinalyzeで私が見ているデータの紹介です。

1. Coin-margin建のLiquidation(清算)

2. Stable-coin-margin建のLiquidation(清算)

3. bitcoinの価格推移チャートとVolume Profile

4. Coin-margin建のAggregated Open InterestとそのCVD(水色線)

5. Stable-coin-margin建のAggregated Open InterestとそのCVD(水色線)

6. Aggregated spot CVD(現物)

7. Aggregated Funding Rate(資金調達率)

Coin建とStable建を分けて見ています。これは価格に対する影響力が異なるためです。詳細は有料部で書きます。

根拠②

以下の画像はhyblock capitalというplatformにあるチャートと、size別に分類されたCVDです。CVD(Cumulative Volume Delta)とはbuy market ordersとsell market ordersの差分累積を表します。ここまでの説明はしばしば見受けられますね。これはaggressiveなものでpassiveなものではありません。俗にいう””積極的な売買””です。

話がずれたので戻します。CVDに注目します。

橙(0-100のvery-small-position)、黄(100-1kのsmall-position)、赤(1k-10kのmiddle-position)の小口~中口は価格上昇に対して売り向かい、紫(100k-1Mのlarge-position)、青(1M-10Mのvery-large-position)は価格上昇に対して順張りしています。このような状況は非常に多く見られる定石のようなものです。これはロング根拠になります。理由は以下です。

① 小口と中口のpositionが大口のposition建ての流動性に寄与している点

② 小口の養分には逆張り、大口には順張りの定石が使える点。

厳密にいうと小口が養分であると判断するには早計で危険な理由がありますが、これは有料部で触れることにします。

根拠③

資金循環に関して見ていきます。

価格の緩やかな上昇に反してUSDT.Dominance(緑)が下がっていき、BTCを除く代表的なアルトコインDominance(青,紫)が上がっていきました。私は単純にステーブルコインからアルトコインに資金が回っていると解釈しました。そして、このアルトに回った資金がBTCに回るといい資金循環だと考えていました。現にこの後はアルトの資金抜けにより価格の上昇と共にビットコインのドミナンスが上昇しました。この資金源はおそらくアルトコインをヘッジしていたものの可能性が高そうです。

注意点ですが、アルトからの資金抜けによって仮想通貨の時価総額自体が減少し、まるでビットコインのドミナンスが上昇しているように見えることがあります。当たり前のことですね。なのでどのフィアットからどのステーブルコインが購入されているのかという資金のフローを見張るとよいと思います。

根拠④

①で保有したロングを捌こうか否かという場面②ですね。以下の画像から読み取れる情報を整理します。

①価格は平行線

②Coin建のCVDは右下がり+Oiは若干上昇

③Stable建のCVDは平行線+Oiは上昇

④現物は若干上昇

これらの情報をリアルタイムで複合的に考えていきます。ポジションが積まれていくのに対して価格が上昇していくと、当然ショートポジションを保有してるプレイヤーはきつくなっていきます。これがOi上昇と価格上昇には順張りといわれる理由の一つです。加えて、coin建ではCVDも短期ショート寄りになっています。ショートしているのに価格が下がらない状況はプレイヤーにとってかなりのストレスになります。そして、価格は現物主導に変動します。どれだけ先物で売られていても現物が強いと多くの場合先物は狩られる運命にあります。現物の状況には常に気を配る必要があります。

加えて、2枚目はaggr.trade-v3というplatformの画像です。私はmr.shadowとcryptoRifeさんのテンプレートを使っています。CoinbaseとOkexが先行してspot買を入れていました。この様な傾向を掴んでおくことも重要だと思います。(ざっくり現物を見るのではなくて取引所別に見る習慣)

また、下の画像をご覧ください。先ほどのOiと重ねてみてみるとOiが増加しそれに伴って各取引所で乖離が縮小の動きを見せて下乖離になっています。これは先物価格が現物価格に比べ安くなっている事から、先物プレイヤーがショート方向にバイアスが偏っているのではないかと考えることができます。つまり、現物の買い上げによってこのショーター達は燃料になる可能性が非常に高いと考えられ、もう一発上を目指す根拠になり得るのではないかと思うわけです。

根拠⑤(POCでポジションを持たない理由)

右のVP(Volume Profile)のLVN(Low Volume Node)の部分と左黄色BOXのSPの部分に注目です。私がPOCでポジションを持たない理由としては、大きなポジションはPOCに向かって投げたい(じゃないと捌けない)プレイヤーは監視していて多いので、利確(損切り)に使われる雑味の多い動きをする価格帯という認識だからです。綺麗な需給ではなくノイズが多いので、抵抗帯や支持帯として機能しないことが多々あるからです。

LVNの様な瞬間的な売買に関してはimbalance(不均衡)が生じやすいです。そして瞬間的なので、成行で発注するプレイヤーの行動が後手に回りがちです。なので、POCとは異なって、LVNは需給がシンプルな構造になることが多いです。こういった場所やOi Spike(のちに説明)を背にポジションを持つことが多いです。

また、今回のバブルのような展開の早い値動きは、SPを背にポジション建てをすることが多いです。SPが埋められた瞬間に損切りをすればいいだけなので背が明確になる訳です。

以上のような感じで進んでいきます。

ここまでの無料部で持ち帰れる情報があった方は是非自身のトレードライフに生かしてください。

有料部が気になっている方向けに。

下の画像のようなものを載せて解説したりしています。この程度の解説、分かり切ってるきってるよ!って方は買わない方がいいです。

逆に何を言っているのか分からないって方は是非ご一読ください。費用対効果はいいと思います。

ここから先は

¥ 12,000

この記事が気に入ったらサポートをしてみませんか?