【FX】「本当」に正しいフィボナッチリトレースメントの利用手順・解説

■ お知らせ ■

■ はじめに ■

(0)

今回の内容もとても簡単です。

今回はフィボナッチリトレースメント(以下、フィボナッチR)をトレンドにおける「戻り」を見る際に使う場合の正しい手順、必要定義等について紹介。

今回はわかり易く『2フレーム』のトレンドを利用して解説。仮にこれが3フレーム、4フレームのマルチフレームでも手順自体は同じ。マルチフレームはシングルタスクが寄り集まった物であり、階層の『つなぎ目』以外はやる事は同じ。

尚、フィボナッチそれ自体に対する私の評価及び立場については過去にも何度も触れていますが本投稿においても【まとめ】の中で後述しますので合わせてご確認下さい。

(1)

尚、今回の内容におけるポイントは紹介する手順についてはその手順以外で行いようも無いという事、つまり手順とは時系列に沿って展開される物であり、恣意的に並べる物ではないという点。

もう一つのポイントは「必要定義」が仮に無かったとしたらフィボナッチRに限らずあらゆるツールは意味を持たず又利用も出来ないという事。

(2)

尚、フィボナッチRの発生から解消の間にあるエントリーフェーズは今回簡略化しています。

■ 必要定義/手順全体(時系列) ■

(1)必要必須定義

1.トレンド・波・点(高値安値)の定義

2.シングルフレームにおける分析の定義

3.フィボナッチRの前提・利用手順

4.フィボナッチRの評価基準

(2)手順

1.トレンドの確認・分析

2.修正波形成有無の確認

3.波形成確認後フィボR展開(展開)

5.エントリーフェーズ

6.波消滅後フィボRの解消(終了)

■ 必要定義 ■

1.トレンド・波・点(高値安値)の定義

すべてに厳密な定義及びチャート上における描写ルールが必要です。今回はK2次点トレード理論における定義を利用致します。理論授業内容はオープンに出来ませんが出力された結果はそのものを利用しています。誰もが差異無く同じ結果を出力出来る物を定義としています。

2.シングルフレームにおける分析の定義

時系列に沿って仕分け可能な厳密な定義が必要です。時系列に沿い仕分け的に処理出来るという事はわかりやすく言うとフローチャート化が可能である物を指し、裁量を言い訳にしない物である必要があります。今回はK2次点トレード理論におけるシングルフレーム分析における定義を利用致します。

3.フィボナッチRの前提・利用手順

(0)前提/目的

「その波(今回は修正波)」の終点及び次の波の始点がそのライン上から生まれるであろうという前提。

(1)評価基準

評価基準とは何を持って反転又は抜けたと言えるのか厳密な定義がなければならない。今回は誰もがイメージし易い様に監視時間足の実体が抜けたか否か又は抜き返したかを判定基準とする。

(2)利用手順

1.修正波が発生と同時にフィボR発生/有効(※1)

2.現行修正波に対する推進波最高値/安値から最安値/高値に描写

3.前提に対して観測

4・ライン到達プライスアクション有無の確認

5.エントリーフェーズ

6.次のスイングの発生後修正波に対するフィボR解消(※2)

※1.描けるタイミング及び意味を持ち始めるタイミング

※2.描いたラインが意味を失い仕舞うタイミング

■ 実際のチャートを用いて確認 ■

「 EUR/JPY直近2例を用いて解説 」

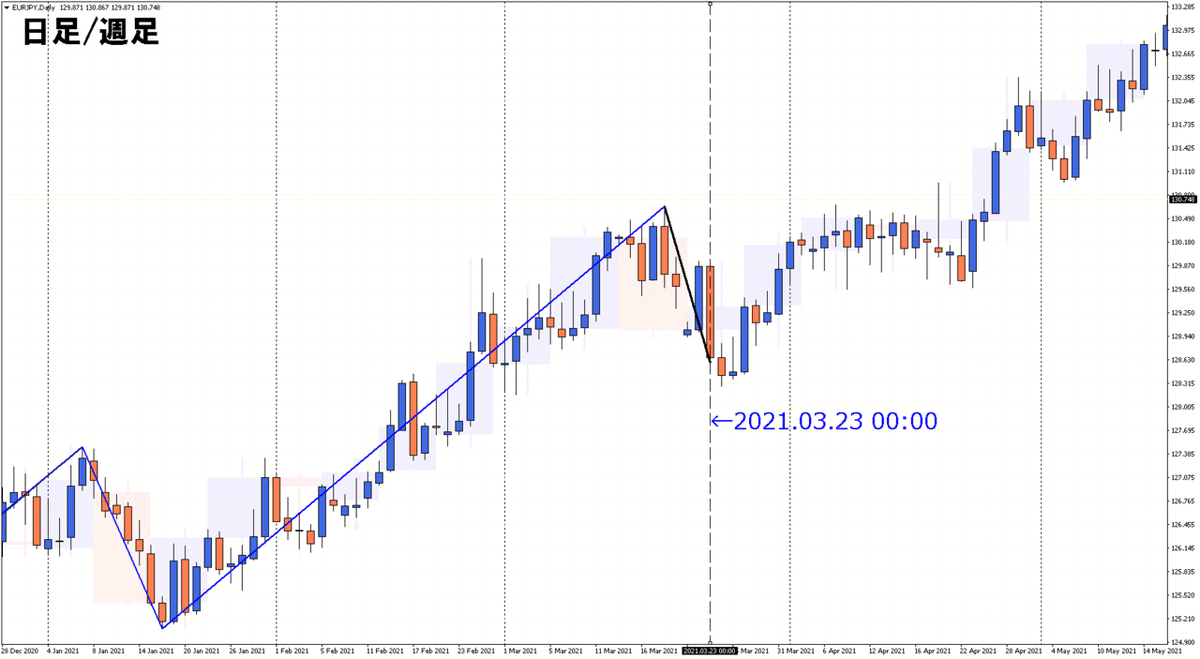

< 例:1 >

0.スタート地点設定

過去チャートを用いて時系列に解説する場合開始地点の設定が不可欠。今回はEUR/JPY日足チャート2021/3/18 0:00を開始地点とする。

1.トレンドの確認・分析

青=上昇トレンド3波 / 黒=上昇トレンド1波

直近「青(色)上昇トレンド」における3波を担う「黒」上昇トレンド1波基点(※1)の先にいて現在ポジションを持っていない。「青」上昇トレンド3波の安値の上及び「黒」上昇トレンド1波基点安値の上で「黒」上昇トレンド2波次点(※2)形成を待って3波を買いたい。この場合→青上昇トレンド5波を担う黒上昇トレンド5波による2フレームの買いとなる。

補足※1※2

K2次点トレード理論においてトレンド1波は基点と称し4パターンに分類して処理している。対して次点とはトレンド2波を意味している。

2.修正波形成有無の確認

開始地点において修正波の形成は無し

K2次点トレード理論における厳密なトレンド・波一辺・点(高値/安値)の定義に照らし合わせ2021/3/23 0:00時点において本トレードの目的であった青3波を担う黒3波の2フレームのエントリーに必要な修正波黒2波次点の形成が発生した。尚、本チャートは日足のため日時が日足までの描写となっているが実際にはリアルタイムにおいて秒単位までその発生点に言及する事が出来る。

3.波形成確認後フィボR展開(展開)

修正波が形成されたので現行修正波「2波次点のためだけの」フィボRを展開する事が出来る。直近推進波に最安値~最高値にフィボRを展開。

2波次点のためだけ=2波次点の発生をもって有効・発生となり、2波が崩れる=3波の発生に伴ってラインは意味を消失する(解消)

間違えてはいけないのは『現在』の戻りは直近黒の上昇トレンド1波に対する物であり、青3波に対してでは無い。

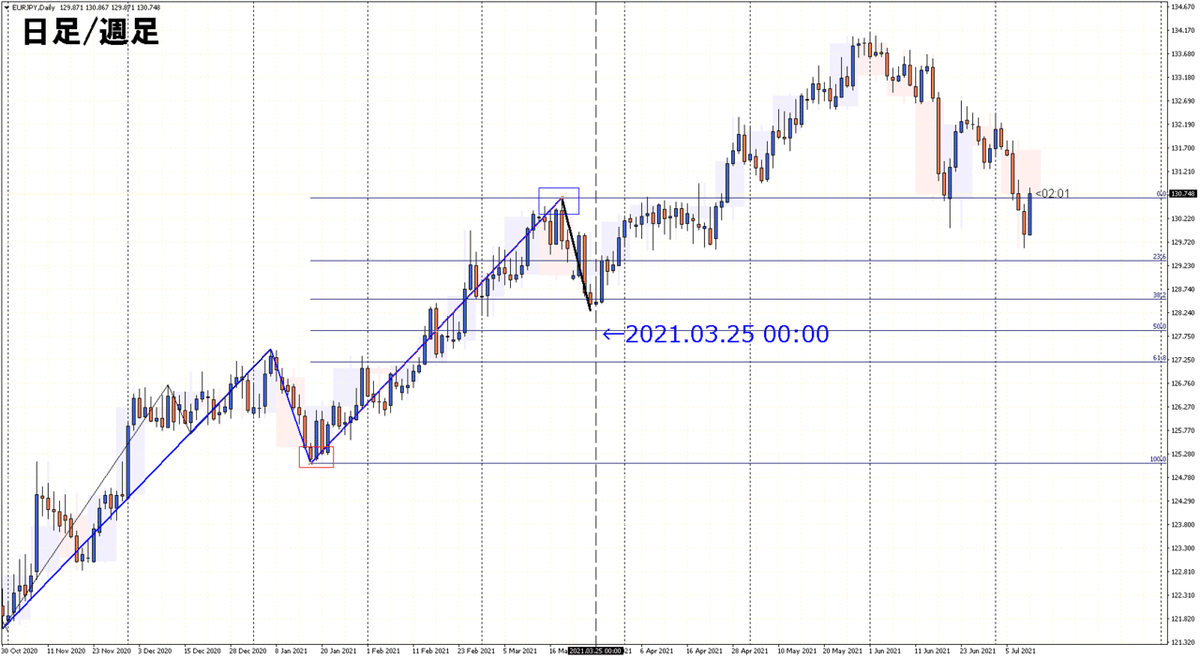

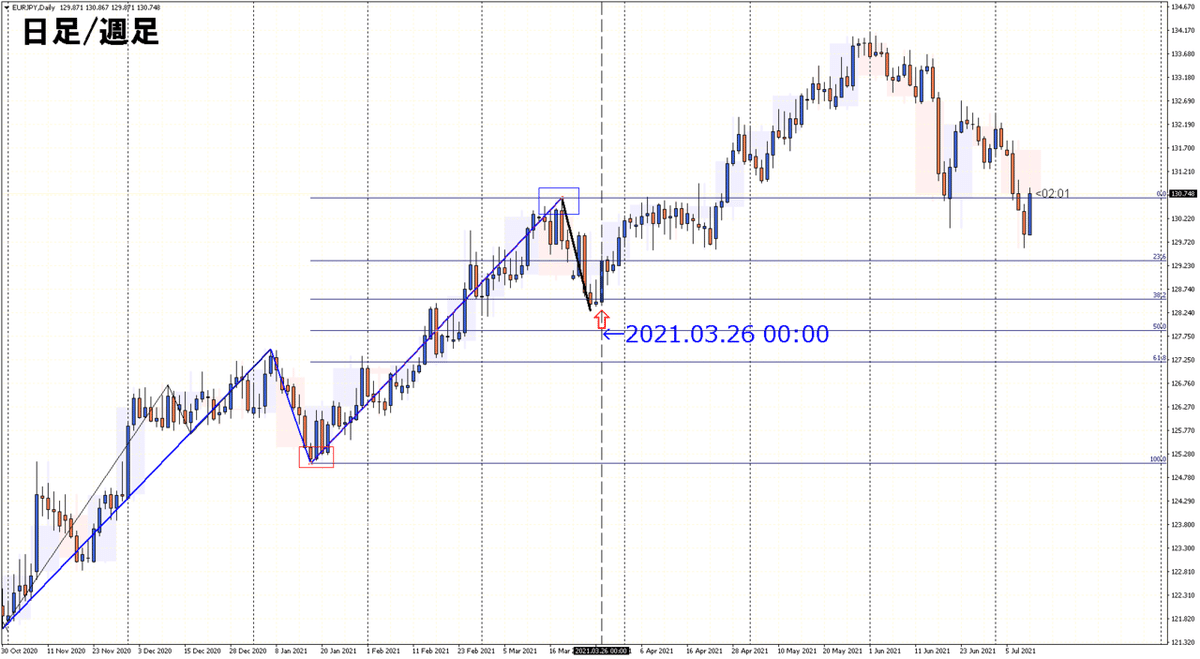

4・ライン到達プライスアクション有無の確認

及び

5.エントリーフェーズ

2021/3/24 0:00に最初のライン到達が発生その後終値で抜ける。ラインの前提に対して時系列で処理を考える時当然ながらラインタッチ→プライスアクション(以下PA)→エントリーの流れとなる。タッチ=エントリーでは無い。

現在の状態としては38.2%の下50%への到達→PAを待っているという状態である。

38.2%の下で上向きのPAが発生。しかし38.2%髭到達反転でも無く、又PAが実体で抜き返した訳でも無いため今回定めたフィボRの評価基準においても反転とみなせずエントリーに至らない。

尚PAとは何か?という問題は今回の内容から外れるが簡単に言えばトレンドの定義・波一辺の定義・点(高値・安値)の定義を持って判定される。つまり波の発生を見る事も局所的なPAを見る事もマクロミクロによって見方が変わるという事も無く同じルールに沿って見ている。

トレンドの認識・波の認識とPAが別モノであるという主張があるとするなら根本的な部分で一貫性と再現性が欠落していると言えるだろう。大きく見ているのか小さく見ているかの違いでしかない。

先程のPAから実体で抜き返しを伴い今回定めた評価基準における反転の要件を満たしたためエントリーが成立する。尚、今回はフィボRの利用方法の解説のためエントリフェーズ・決済フェーズの解説は割愛する。

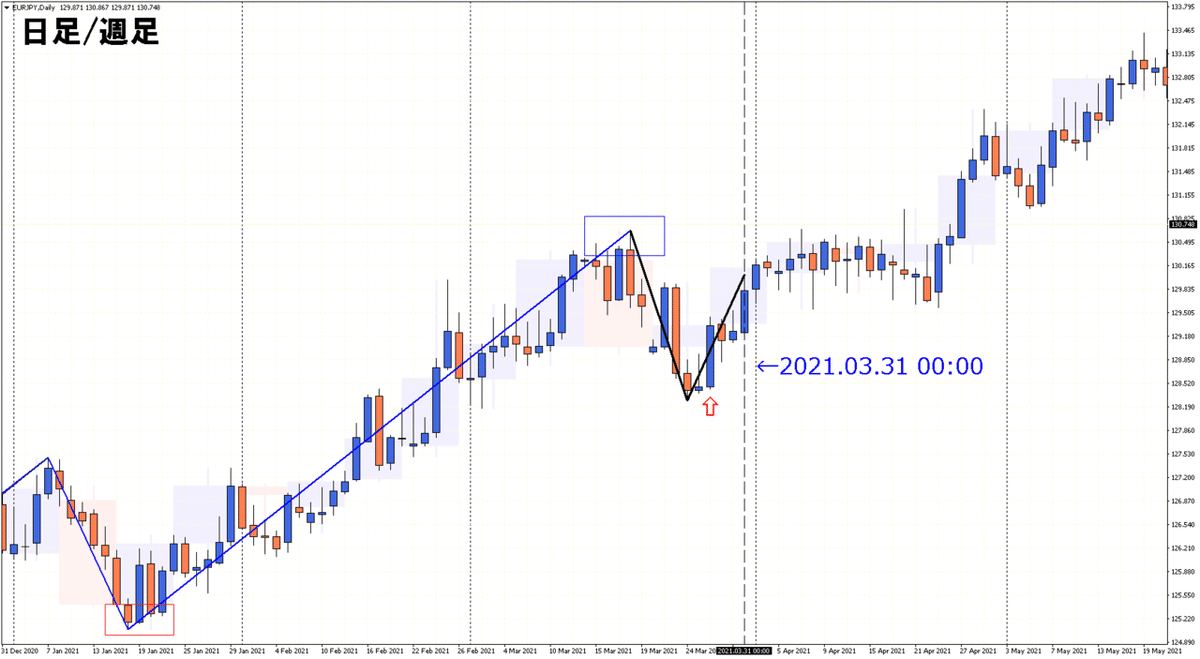

6.フィボナッチリトレースメント解消

2021/3/31 0:00に黒上昇トレンド修正2波次点が終了→3波の発生をもって次点2波のために描いたフィボRは意味を失い解消する。

通常のトレードであれば今度は保有したポジション青上昇3波を担う黒上昇トレンド3波を『対象』とした決済ライン・指標の描写に移行する。

ラインは発生→目的→解消の三段階で扱う必要がある。もしこの定義が厳密に存在しないのなら都合よくラインを出し入れするか若しくはチャート上がラインで埋め尽くされる事になる。

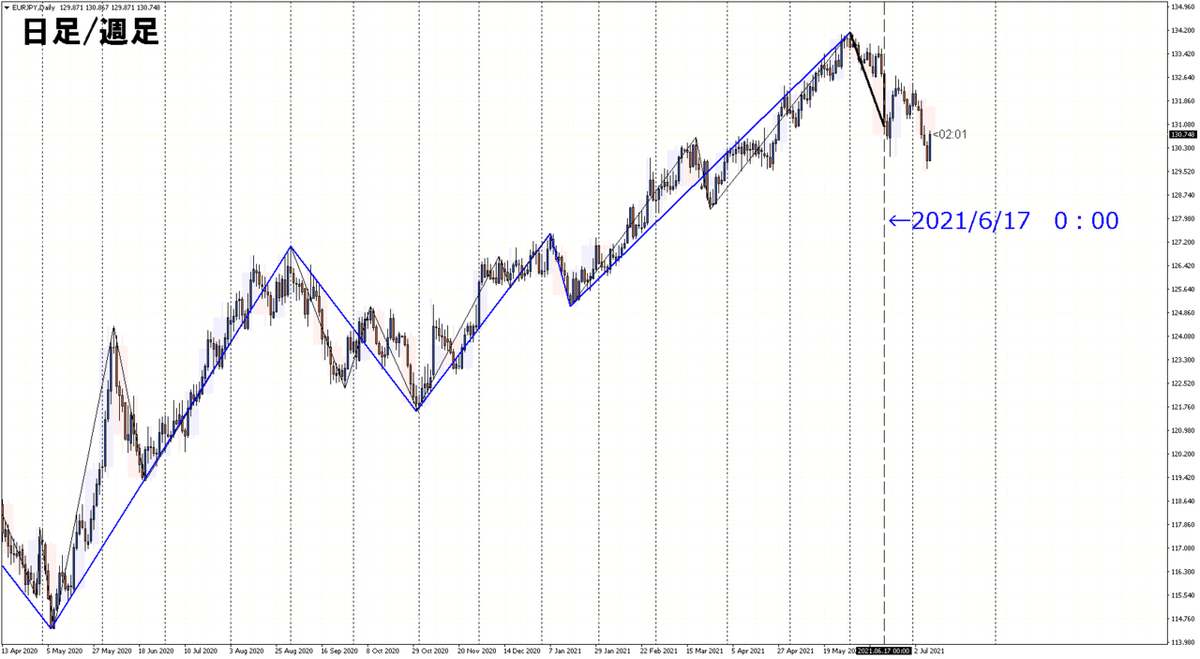

< 例:2 >

0.スタート地点設定

過去チャートを用いて時系列に解説する場合開始地点の設定が不可欠。今回はEUR/JPY日足チャート2021/6/1 0:00を開始地点とする。

1.トレンドの確認・分析

直近「青(色)上昇トレンド」における5波を担う「黒」上昇トレンド3波の先にいて現在ポジションを持っていない。「青」上昇トレンド5波の安値の上及び「黒」上昇トレンド3波安値の上で「黒」上昇トレンド4波形成を待って5波を買いたい。この場合→青上昇トレンド5波を担う黒上昇トレンド5波による2フレームの買いとなる。

2.修正波形成有無の確認

開始地点において修正波の形成は無し

K2次点トレード理論における厳密なトレンド・波一辺・点(高値/安値)の定義に照らし合わせ2021/6/17 0:00時点において本トレードの目的であった青上昇5波を担う黒上昇5波の2フレームのエントリーに必要な黒修正波4波の形成が発生した。尚、本チャートは日足のため日時が日足までの描写となっているが実際にはリアルタイムにおいて秒単位までその発生点に言及する事が出来る。

3.波形成確認後フィボR展開(展開)

修正波が形成されたので現行修正波「4波のためだけの」フィボRを展開する事が出来る。直近推進波に最安値~最高値にフィボRを展開。

4波のためだけ=4波の発生をもって有効・発生となり、4波が崩れる=5波の発生に伴ってラインは意味を消失する(解消)

間違えてはいけないのは『現在』の戻りは直近黒の上昇トレンドに対する物であり、青では無い。

例えば仮に青にの直近推進波始点~終点に描いたとしても現行の戻りに対して「意味は無い」。仮に黒のトレンドに対しても描き、青のトレンドに対しても描き、そのアグリーメントを捉えるという戦略だとしてもそれは青の戻りを形成した後にその青の修正波を担う黒の下降トレンドの値の先を見る場合であって今では無い。

常に現行スイングがどのフレームに対する戻りであるのか正しく把握出来なければ戻りを見るためのラインツールを「正しく」使う事は出来ない。

が、それも定義と描写ルールが厳密に存在するならば裁量の余地の無い無機質な処理行われる。又そうあるべきである。

4・ライン到達プライスアクション有無の確認

及び

5.エントリーフェーズ

2021/6/18 0:00ラインへのファーストタッチ38.2%。週明け6/21 0:00.に上昇方向PA発生。フィボRに対する評価基準も満たしエントリーが発生する。尚、今回はフィボRの利用方法の解説のためエントリフェーズ・決済フェーズの解説は割愛する。

最初のエントリーからしばらく巡航後再び下落し38.2%を抜けてくる。その後50.0%直前(触れているよに見えますが実際には50.0%に触れていません)でPAが発生しそのまま38.2%を実体ベースでも【抜き返し】たため今回定めたフィボRの反転基準を満たしエントリーが発生。

< 例:3 >

最後にEURJPY日足/週足チャートにおける直近2フレームのエントリー対象すべてにフィボRを描いていた場合のチャート画像を参考に残しておきます。

■ 本日のまとめ ■

(0)

今回解説を行った手順はチャート上における事の発生に沿って時系列に並べられた物であり、恣意的に並べ立てた物ではないという所が非常に大切なポイントです。

ルールというと「作る物」というイメージがあるかもしれませんが実際には、前提としたチャートモデルにおける事の発生に矛盾の無いように並べていくと勝手に決まっていく物という認識の方が近いと考えましょう。

又、ツールは所詮ツールであり「どこ」に「どのように」そして「何のために」当てはめるのかが先行して必要です。そしてそれらはその理論なり手法による環境認識が厳密に定義されているのであればただの仕分け処理に過ぎない。裁量等入る余地も無いという事です。

逆に言えば時系列順に並べるだけで矛盾の有無を確認しつつルール化・言語化出来る訳ですから簡単ですよね。加えて同時に何かを処理するようなマルチタスクにもなりようが無い訳ですからやはり、

『 簡単ですよね 』

(1)

尚、今回はフィボRを通して解説致しましたが私はフィボナッチを相当時間学習・研究した上でフィボナッチがチャート上で意味のある物とは考えておりません。私が不定期に行っている精密予測もK2トレード理論内で生徒さんに提供している計算を用いて算出するラインもフィボナッチはまったく関与していません。

仮にフィボナッチがチャート構造に「意味」を持っていたとして、その意味はどこに描いても意味があるのでしょうか?どこ、とはつまり二点間の波の両端を指しますが現行の戻りに対する「意味」のある左スイングが認識出来てはじめてフィボナッチにも意味が生まれるのではないのでしょうか?(残念ながらフィボナッチ自体に意味はないのですが)

それでも今回紹介したチャート上のフィボRは今まで精度に低いラインに接してきた方等にすれば機能しているとも言えなくもないと思われるかもしれません。ただそれはフィボRに意味があったのでしょうか?それともフィボRを描くために必要だった環境認識・私の波に意味があったからでしょうか?ツールは所詮ツールです。先行した目的・前提・定義無くしてツールは利用出来ません。

(2)

次回は参考になるかわかりませんがK2次点トレード理論内におけるラインを利用する手順を今回のフィボRの解説をなぞる形で投稿してみようと思います。

『 裁量を言い訳にしない・されない 』

ではまた。高山

▼ 広く読まれている投稿 ▼

▼ twitterはコチラ ▼

『MTF分析』

— FX高山(次点トレード理論考案者) (@takayamatofx) March 18, 2021

マルチタイムフレーム分析は

マルチタスクでは進行しない

フロー化された理論は

基本的に時列に沿って展開、

故にシングルタスクに

よって進行→同時に何かを

見たり処理する事は無く

然るべき順序がそこになければ

矛盾を孕んだ理論とも言えるでしょうhttps://t.co/KB0Tz0ZAfP

この記事が気に入ったらサポートをしてみませんか?