住宅ローン借入可能額が最大になるのはズバリ何歳? 20代~50代までシミュレーション!

どうも、モゲ澤です! 住宅ローンの借入可能額は年齢や収入、勤め先に左右されるため、いつでも一定の金額を借りられるわけではありません。「希望する家を買いたい」「できるだけ頭金を入れずに手元資金を残したい」などの希望があれば、借りやすいときに借りるのが鉄則です。

そこで今回のnoteでは、審査のポイントと年齢別借入可能額のシミュレーションをもとに、どのような条件だと住宅ローンを借りやすいのかを解説していきます。シミュレーションは他のウェブサイトや動画では出ていないここだけの情報ですので、ぜひご覧ください!

住宅ローン審査のポイント

まずは住宅ローン審査で重要なポイントについて説明します。これは大きく5つのポイントがあります。

年収

勤務先

社歴

結婚

資産

年収は高いほうが借りやすいです(当然ですよね・・・)。勤務先は経営が安定しているかが判断され、上場企業の社員や公務員及び士業は評価が高くなります。また、これまで長く働いてきた実績があれば、今後も収入が安定すると評価されるため、社歴は長いほどプラスに働きます。

結婚の有無では、結婚している方が有利になり、単身者は厳しく見られがちです。単身者は将来、結婚して家族構成が変わると、物件を賃貸に出す懸念があります。居住用物件に比べて投資用物件は延滞率が高いため、銀行は単身者への融資をリスクと捉えることがあります。

資産については、貯蓄できる家計かどうかを測るポイントでもありますので、資産があるほうが借りやすくなります。

借入可能額が一番大きいのは何歳?

ここからは年齢別に借入可能額をシミュレーションしていきます。今回はこのような属性の方を前提に、年齢別に頭金ゼロでの借入可能額の目安を試算しました。

東京都在住、22歳で就職

製造業の正社員で営業職(従業員100人未満)

転職なし

22歳時点:年収250万円、資産0円、独身

試算にはモゲチェックの「借り入れ可能額シミュレーション」【PR】を使用しています。

まず20代のシミュレーション結果はこちら。

この表は年齢・社歴・年収と借入可能額の計算結果をまとめたもので、たとえば22歳(社歴1年目)・年収250万円の場合の借入可能額は1,320万円です。年齢を重ねて社歴が長くなり、年収も上がっていくと借入可能額も増えていき、29歳時点で1,930万円になります。

年収が増えると借入可能額が増えていくことがわかると思いますが、ここで注目したいのが年収倍率(住宅ローンの借入額÷年収)の変化です。

1年目には年収倍率は5.3倍にしかなりませんが、2年目には5.8倍に、6年目には6.0倍になります。社歴が長くなり、年収も高くなると年収倍率は上がっていきます。年収アップと年収倍率アップの相乗効果で、借入可能額はどんどん伸びているのです。

続いて30代はこちらです。

30歳時点では借入可能額が約2,000万円ですが、年収増加とそれに伴う年収倍率のアップ(6.0倍→6.5倍)の効果で、39歳時点での借入可能額は3,320万円という結果になりました。

ここまで順調に借入可能額が増えてきましたが、40代はどうなるでしょうか?

ちょっと意外に思う方もいるかもしれませんが、40歳時点では借入可能額が3,450万円で、その後は年収が上がるにもかかわらず、借入可能額は横ばいになっています。これは年収倍率が、40歳で6.5倍、45歳で6.0倍、49歳では5.6倍と徐々に下がっていくためです。

その理由は、40歳を超えると定年までの年数が短くなるからで、返済原資が減ることを考慮した融資額になるためです。

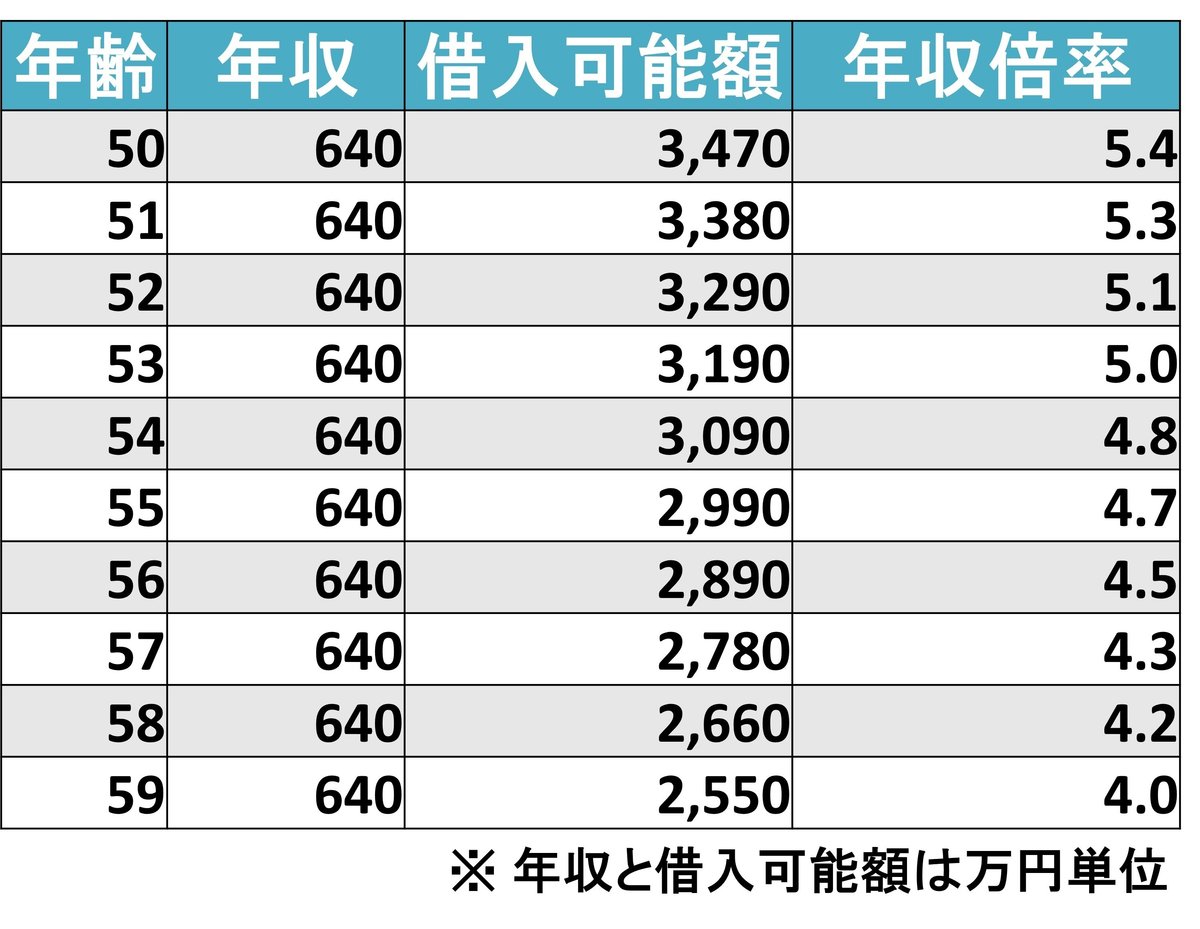

そして50代の結果が次の通り。

40代と同様に、年収倍率が徐々に下がっていく傾向がありますね。50歳時点で5.4倍、59歳では4.0倍まで下がっています。今回のシミュレーションでは年収を640万円で一定にしているため、借入可能額もそれに応じて減少し、59歳では2,550万円になります。

20代~50代の結果の推移をグラフにまとめてみました。

20代・30代は「年収が伸びる」「社歴が長くなる」という2つの理由で、借入可能額は右肩上がりに上昇します。そして40代前半でピークとなり、50代に入ると定年までの年数が短くなる影響で、借入可能額は下がっていきます。

結婚や勤務先が借入可能額に与える影響は?

さて、冒頭で結婚の有無も審査のポイントだと説明しましたので、借入可能額にどれくらいの影響があるかもお伝えします。

このように結婚しているときのほうが借入可能額は大きくなり、この影響を先ほどのグラフに反映したものがこちらです。

それ以外でも、頭金の有無や勤務先の属性も大きな影響を及ぼします。

頭金があると借入可能額が伸びるのは、そのぶん貯蓄ができるという信用力につながるからです。また、大企業に勤務していると年収の安定度合いが評価され、借入可能額はさらに伸びる結果になりました。

一方、大企業勤務ではなく、自営業、法人役員、契約社員のような就業形態の場合はどうでしょうか?

これらの属性では借入可能額が大きく下がります。このような就業形態の場合は、正社員の場合と比べて住宅ローンの借入可能額は厳しく評価されてしまうことを知っておきましょう。

モゲチェックのご案内

今回の記事はいかがでしたか?

「銀行を比較したい!」

「自分が審査に通る銀行はどれ?」

「プロがおすすめする銀行は何?」

と気になる方は、モゲチェックの中にある住宅ローン診断サービス「モゲレコ」【PR】をやってみて下さい。

簡単な入力をするだけで、あなたにとって最適な住宅ローンを診断します。不明点があれば、住宅ローンアドバイザーにいつでもメッセージで相談できます。

新規借り入れはこちらからどうぞ。借り換えはこちらです。【PR】

15万人が利用しているサービスです。しかも、どれだけ使っても無料ですよ〜♬

この記事が気に入ったらサポートをしてみませんか?