傾向線を中心としたランダムウォーク

ファイナンス理論の前提となっているように、金融商品(主にデリバティブ市場)の価格変化率は、完全ではないが対数正規分布である。

(価格変化率=日足レベルで見る場合、日々の終値の前日からの変化率)

ドル円 日足 価格変化率

中心をほぼゼロとして、完全ではないが左右に均等に分布している。

時間足、分足でも同じ。

ドル円 1時間足 価格変化率

ドル円 分足 価格変化率

これが示すものは、市場は基本的に上げ下げの回数、分量は50:50であり、ランダムウォークであるということ。

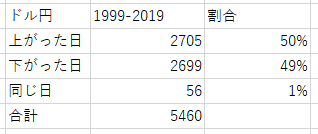

実際回数は同じである。↓

ただし、完全ランダムではない。

長期的にはファンダメンタルや金融/経済構造、短期的には市場の認識であり共同幻想であるトレンドという中心軸に準ずる。

市場は、「傾向線を中心としたランダムウォーク」である

↓短期/中期/長期、様々な時間軸の傾向線の周りをランダムウォークする

ほぼ常にランダム、50:50である市場を、業者の手数料を引くと1/2よりも不利である市場を、どう攻略していくか?

基本的には確率的優位性を取っていくしかない。

わずかでも確実性のある部分を取り続けることが結果を180度変える。

ランダムであり、客側の優位性はスプレッド/手数料を引くと1/2以下であるという市場構造は、カジノのルーレットゲームに酷似している。

ルーレットの赤黒ゲームは、勝つ確率はほぼ1/2、カジノ側の控除率がある分、客が1試行で2.5%ほど不利である。

47.5 : 52.5のゲームである。

ルーレットのルール上では、確率論から見て、2.5%不利なだけで資金を倍にできる人は1万人に3人。

9997人はゲームを続けるほど資金を失くす。

ギャンブラーの破産問題として知られている事実。

↓勝率が50%をわずかに切るだけで、破産する確率は急激に上昇する。

(FXなどの場合は、損大利小、コツコツドカン型、もしくは含み損を決済しない状態では見た目の勝率は上がるが、その場合、優位性が無ければ本質的な勝率はスプレッドを引くと50%以下である。

リスク:リワード 1:1、含み損は変動する確定損として考えてみる。

含み損は業者が毎日ロールオーバーしているだけで変動する確定損)

つまりこの事実は、逆に確率的優位性を取ることができれば、勝ちが必然になるということ。

市場に於いて、ではどこで確率的優位性を取るか?

「市場は近似正規分布であり、また、傾向線を中心としたランダムウォークである」

そこから導き出されるものが力を持ってくる。

お読み頂きありがとうございます! 頂いたサポートはうさぎさんに渡します。