バブル崩壊を避ける投資法

僕は成長株の中長期投資家なので、株価を読むような考え方は基本的に持っていません。ただ2004年から株を始めて2009年のリーマンショックを直撃しているということもあり、「バブル形成や崩壊(金融危機)」とどう付き合うかは、ずっと関心を持っているテーマでした。

そんな中、前編に書いたべき分布や経済物理学の世界で、ディディエ・ソネットさんという方が、株式市場からバブルの兆候を見つけ、崩壊時期を推測する(ドラゴンキング理論)という驚くような研究をしていることを知りました。

もし僕が経済物理学にハマっていなければ、

「波動とか色んな方法があるし、そういったものの一つかな」

ぐらいに聞き流すような話だったと思いますが、経済物理学の世界を学んでいてこの理論の背景を理解が進んだため、「これはバブルの本質をついているのではないか」と強く関心を持つようになりました。そしてその理論を使ってバブル崩壊を推測し、今回のコロナショックを回避したというのが今回の話です。

(ノーポジの証拠は、ブログやTwitterで適時公表してきましたのでご確認ください)

「株価を予測するなんて、そんなうまい話はないよ」

そう捉えるのが投資家として正しい振る舞いだと思います。僕も「え???」と思いながら理論を調べていましたし、その理論に沿って行った何回かの実験もドキドキしながら行いました。みなさんもこの話が「自分の投資法に反映させるに値するか?」という疑いの目を向けながら読むことをおすすめします。

また、この記事の有料部分には9,000円という高額の価格を設定させていただきました。

【無料部分】ソネットさんの理論について

【有料部分】理論の活用の仕方、実際にどう活用したか(1月末ノーポジも含め)

という構成になっていて、無料部分だけ読んでご自身で研究できるようにしている一方で、「実際に活用するためのノウハウ」にはお金をいただこうという考え方にしています。無料部分だけでも役立つと思いますのでよかったらご覧ください。

1.バブル崩壊を予測する「ドラゴンキング理論」

ドラゴンキング理論は、経済物理学の世界で著名なディディエ・ソネット(Didier Sornette)教授が提唱する理論です。バブルを発見し崩壊を予測するというもので、主なポイントは以下になります。

①バブルは人の行動の組織化によって発生する

②バブルが起こると株価チャートにその兆候が現れる

③バブルは「対数周期」と呼ぶ規則性のある軌道を描く。これを未来に伸ばすことで、バブルの行方と崩壊タイミングを推測することができる。

④バブル崩壊はパンパンに膨らんだ風船に針を指すような現象。つまり崩壊の原因は針よりも膨らんだ風船側にある。

この理論やソネット教授については以下の本にわかりやすく書いてあります。また、ソネット教授によるTEDの講演(日本語訳あり)と著書もありますので、そちらもどうぞ。

ポイントについて、一つずつ説明していきます。

①バブルは人の行動の組織化によって起こる

この理論ではバブルを起こす原因を「人の行動の組織化」によるものだと考えています。2017年のビットコイン騒動、鬼滅の刃、コロナ感染者数などいわゆるブームと呼ばれるものは「指数関数的に参加者が増える」という特徴があると言われていますが、株式の世界でも同様のことが起こっているということです。

前回の記事では「株価はべき分布であり、人間の感情がべき分布を生み出している」という話をしましたが、その延長上にある考え方です。

②バブルが起こると株価チャートに兆候が現れる

2つ目のポイントはバブルの兆候は株価チャートに現れるというものです。

株価の定常状態は地震のような動きで、動きを当てることは基本的に困難なのですが、バブルが発生し始めると対数周期と呼ぶ規則性をもつ軌道が生まれてくると考えています。ソネット教授はこれを「ドラゴンの尻尾」と呼んでいます。

③バブルは「対数周期」と呼ぶ規則性のある軌道を描く

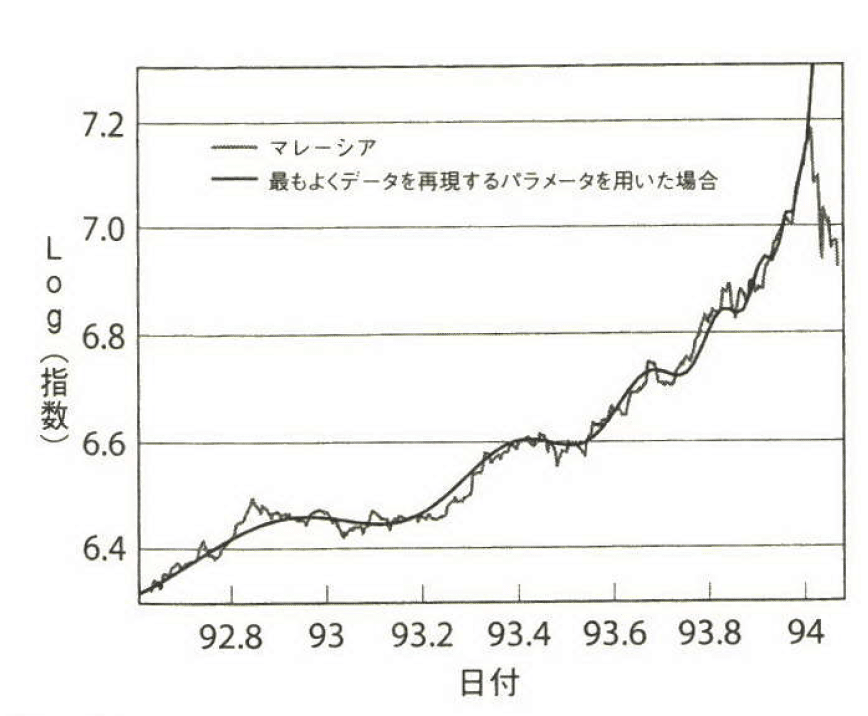

対数周期のチャートとは以下のようなものです。

引用「入門 経済物理学」

図は1992年〜1994年のマレーシア市場の株価と対数周期チャート(太線部)です。このように対数周期チャートは振動がだんだん激しくなりながら上昇していくという軌道を描きます。

このチャートは「指数関数で上昇する成分」と「時間とともに期間が短くなる振動の成分」の2つを組み合わせたものでつくられており、数式でいうとこんな感じになります。

数式を見るとアレルギーが出る方も多いと思いますが「指数関数(log)」と「三角関数(sin/cos)」を組み合わせた比較的シンプルなもので、上昇角度や振動の大きさなどを変えるための係数が複数あるというものです。(詳しい内容はソネットさんの著書でどうぞ)

④バブル崩壊はパンパンに膨らんだ風船に針をさすような現象

この理論の中で、最も特徴的なのは「崩壊」です。バブルはファンダメンタルを無視し株価だけが上昇するので必ずどこかで終わりが来るわけですが、バブルが「対数周期チャート」に沿って進むと考えることで、崩壊タイミングも推測できてしまいます。具体的には、

・指数関数としては、無限大を指すタイミング

・三角関数はしては、振動幅が0まで収縮したタイミング

で、要するに「振動が激しくなりながらどんどん上昇するが、その流れが限界を迎えたらバブル崩壊」ということです。

僕がこの動きを聞いて、イメージしたのはツクツクボウシの鳴き声(音声)です。

ツクツクボウシはこんな感じでゆっくりとスタートし、だんだんスピードアップしていくという不思議な鳴き方をしますが、

ジーーーーーーーーーーーーーーー

ズィー、ツクツク

ズィー、ツクツク

(少しずつスピードを上げてくり返す)

・・・・

ズーイーヨ、ズーイーヨ、ズーイーヨ・・・

ジーーーーー

この最後の「ズーイーヨ」のところがだんだんスピードアップし、このまま行ったら最後にどうなるんだろうとドキドキしていると、最後に「ジーーーー」と果てたような鳴き声になります。なんかバブル生成と崩壊にそっくりですよね。(賛同ゼロ)

またこの理論では、バブル崩壊を「パンパンになった風船に針を指すようなもの」と捉えているのも特徴的です。

米中貿易摩擦、大統領選、コロナウイルスなど、株式投資を取り巻くニュース(針)は色々ありますが、風船が膨らんでいない時にはこれらの針が崩壊のトリガーを引くことは基本的にありません。バブル崩壊は本質的には針ではなく風船側の問題だからです。

また、チャートに沿った崩壊タイミングになってもすぐに破裂するのではなく、何らかの針が必要があります。

2月24日にS&P500が1000ドルを超える突然の下落に見舞われましたが、この日が針が刺さった瞬間だったと見ています。僕はこの時に針が何になるのかを注意深く観察していましたが「海外のコロナウイルス&大統領選」という雰囲気で、「コロナがきっかけ」という感じではありませんでした。要するに針は何でもいいということです。

2.対数周期に沿ったバブルの例

それでは、実際の例で見ながらどれぐらい適応しているか見ていきます。データは最初に紹介したソネットさんの著書からの引用です。

■1987年アメリカ(ブラックマンデー)

まずは歴史的にも有名なブラックマンデーです。1987年10月19日に一日で▲22.6%という記録的な下落となりました。

世界を揺るがせた大きな下落なのにかかわらず、実は下落の原因は未だにはっきりしていません。様々な機関がコンピューター売買、貿易赤字といった推測をして要因を探ってみても、結局特定できず迷宮入りになってしまっています。

しかし、その一方で対数周期チャートの考え方に沿うと、ほぼ理論通りのタイミングで崩壊が起こっているとみることができます。

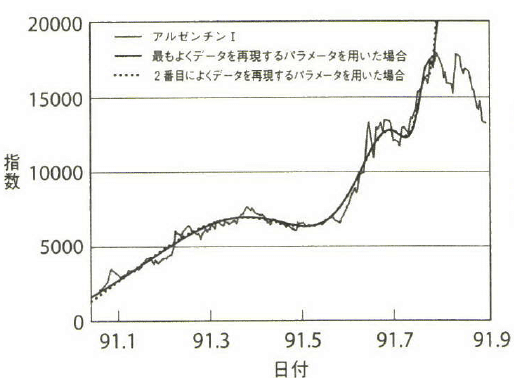

■1991年アルゼンチン

次は1991年のアルゼンチンの例です。グラフは1991年の一年間程度を表したものですが、2000ぐらいだった指数が一年以内に15000を超えるような異常な伸びを示すようなバブルでした。そしてこれも対数周期グラフに沿った崩壊タイミングを迎えると上昇がピタリと止まり、2回の崩落ポイントを経て大きく崩れていきました。

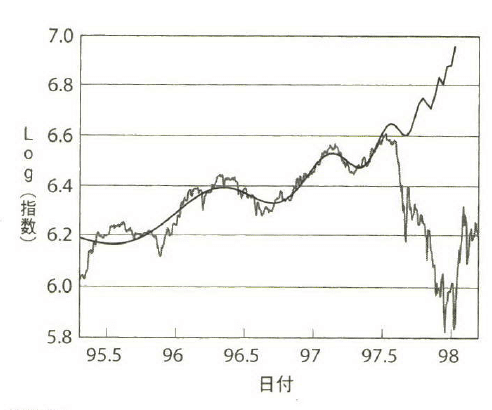

■1997年インドネシア

次は1997年のインドネシアです。この場合は対数周期チャートが推測する崩壊ポイントよりも半年以上早く崩れてしまっています。対数周期チャートも万能ではないということです。

ただ「パンパンの風船」という考え方に沿って考えると、「バブルは早いうちに弾けることはあるが、パンパンの状態まで膨らんでしまった場合は崩壊の蓋然性が高まる」と捉えることはできそうです。

■2017年ビットコイン

この図は2017年のビットコインバブルです。グラフはソネットさんの対数周期の考え方に沿って他の研究者が崩壊タイミングを計算したものです。(原文は以下)

この記事はビットコインバブル終盤である2017年11月30日に掲載された記事で、対数周期モデルに沿う崩壊タイミングは「2017年12月24日」であると予測していました。

そして実際には、2017年12月18日に最高値をつけ、12月と1月の2回の下落ポイントを経て崩壊していきました。

そういえばあの「バブルステージ」のチャート・・・

これは実際のチャートではなく「バブルの流れを模式化したチャート」で、ビットコインバブルのときに少し話題になったものです。この図もよく見ると対数周期チャートに酷似しています。

この方はおそらく対数周期チャートを知らないと思われますので、経験則的な捉え方でも、ソネットさんの理論でも同じ結論にたどり着いているという捉え方ができます。

余談ですが、物事の真偽を捉えるためには、違う角度(情報ソース/考え方)からみても同じ結論になるか確かめるという姿勢が極めて重要です。小学生のときに習った「検算」ですね。

3.物理現象の一つとしてとらえる

ここまで色々と説明してきましたが、チャートの形をベースに考えるだけなら一般のテクニカル理論と大きく変わりはありません。この対数周期チャートは物理学の研究内容でありその基礎理論も物理現象をベースにしています。

著書を読むと、正直僕にも理解できないような難解な理論や数式も登場するのですが、理論のポイントとなるのはこの2つだと理解しています。

・組織化は驚くほど規則的に進む

・イジングモデル

組織化は驚くほど規則的に進む

前回のべき分布のデータの時にも感じた方もいらっしゃると思いますが、べき分布や対数周期といった物理現象は驚くほど規則的に振る舞う性質があります。

前回の記事で書いた株価の分布(べき分布)は、NASDAQとS&Pでは違う角度(係数)になっていましたがこれはよく考えると不思議な話です。

引用:入門経済物理学

株価は色んな情報を織り込むために揺れ動いているのであれば、規則的に並ぶこと自体がおかしな話になりますし、「それぞれの指数が、それぞれに規則的な分布をもつ」というのは更に不思議です。

これらから考えられるのは、株価は色んな理由で日々変化していても、べき分布を生むルールは変化していないのではということです。

べき分布や対数周期チャートも生み出しているのは人の感情ですので、要するに、

・商品に対する人の捉え方(感情)は、ほとんど変化しない特徴を持つ

と推測できるということです。これはまだまだ証明できている内容ではないので、そのまま鵜呑みにされるのは困りますが「指数別/株式別にそれぞれ規則的な分布をする」というのは事実なので、このような規則性を活用するというのが株価を予測するための最大のポイントになります。

イジングモデル

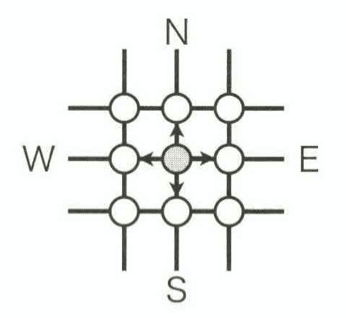

そして、ドラゴンキング理論の基礎となる物理学はイジングモデルという磁石に関する実験モデルです。

鉄は通常状態では磁性を持ちませんが、磁石をこすりつけたりすると磁性を持つようになります。これはもともと鉄の中に分子レベルの小さな磁石が入っていて、通常はバラバラの向きになっているため総和として磁性が打ち消されているものの、これらの小さな磁石の向きが揃うと磁性が生まれるからです。この「小さな磁石同士が互いに影響を与えながら、磁性が発生するレベルまで拡大していく仕組み」を模式化したものがイジングモデルです。

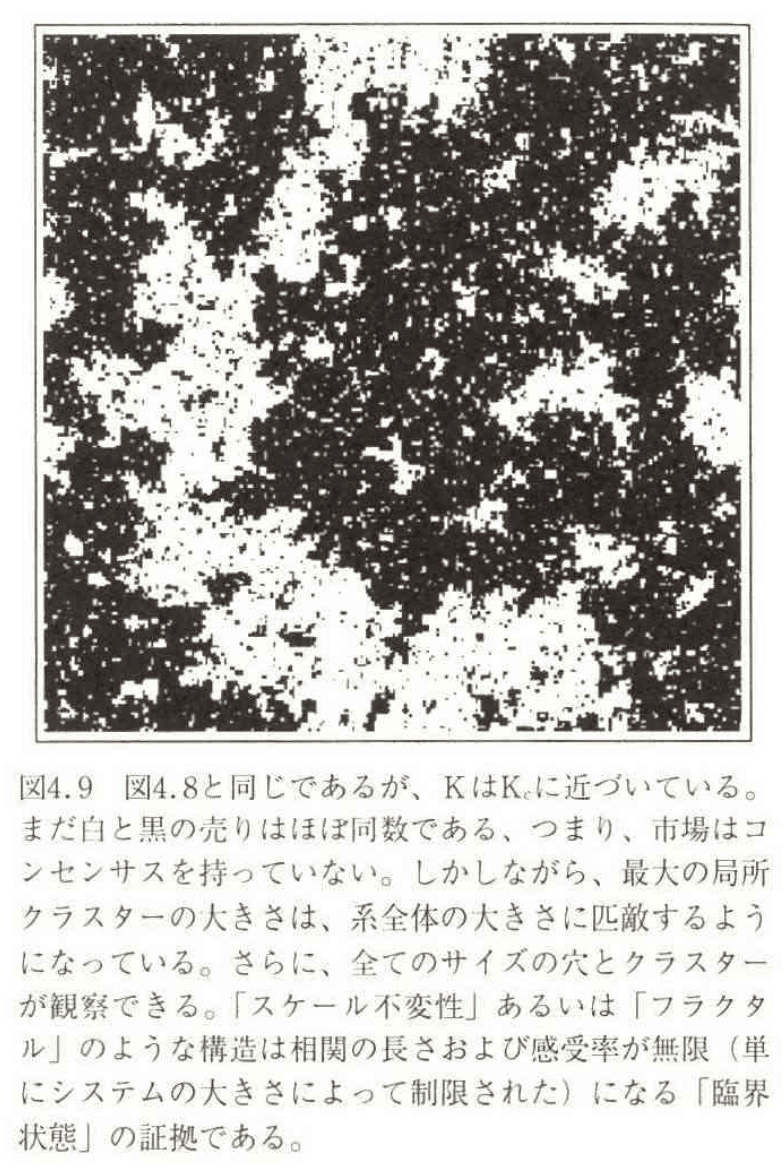

このモデルでは、小さな磁石の概念を二次元&格子状に簡略化しています。図にすると以下のようになります。

(図は「株価の経済物理学」より引用)

オセロのように、磁石は黒か白のどちらかを示すもの(ひっくり返ることもある)とし、かつ、格子状の東西南北の4方向から影響を受けるという単純なルールになっています。

この影響力の大きさをKとし、だんだんKを強めていくと、以下のように変化していきます。

引用:入門経済物理学

1個目から2個目の図の変化を見て分かるように、影響力Kを強めていくと、もともとはバラバラだった分布が、周りの影響を受けることでだんだん組織化していきます。ただこの時点では、どちらの図でも黒と白が拮抗しており、総和ではプラスマイナスゼロなので、全体としての磁性は発生していない状況といえます。

そして、この組織化がある臨界点(「Kc」と定義しています)と迎えると、黒白が拮抗する状況から、黒もしくは白が支配する状況に一気に変化します(下図)。鉄でいうと磁性を持たない状態から、磁石に変化した瞬間です。

つまり、磁石が生まれるステップは、

①組織化が起きていないバラバラの状態

②組織化がだんだん起きている状態(→バブル形成)

③組織化に限界を迎える状態(→バブル崩壊)

という3つのステップがあるということです。

そして、このイジングモデルと同様に、株式市場でも投資家同士の協調行動が起こることで、組織化によるバブル形成と崩壊が生まれているというのがこの理論の基本的な考え方になります。

もちろん、ソネット教授はもっと色んな視点から検証されていますが、投資家としての理解はこれぐらいで良いと思います。

要するに、ドラゴンキング理論とは「商品に対する人の捉え方(感情)は、ほとんど変化しない」という背景をもとに、イジングモデルのような「組織化とバランスの崩壊」というパターンが株式市場でも現れていると捉える理論ということになります。

4.実は株価のための理論ではない

ソネット教授が、このドラゴンキング理論を構築したのは、実は株の世界とは全く無縁のロケットの燃料タンクの破裂を防ぐ研究です。

ロケットの燃料タンクは、小さな体積に圧縮して燃料を詰め込む必要があるため、非常に丈夫な素材で作られています。アリアン4というロケットの開発時にこのタンクがたまに前触れもなく破裂するという問題が発生し、ソネット教授らがこの原因を探ってみたところ、「素材の亀裂が組織化することがあり、この組織化が限界状態まで大きくなると破裂する」ということがわかったのです。

ドラゴンキング理論はもともと物理学の世界で発見された理論なのです。(詳細は以下の本に書いてあります)

ソネット教授はこの理論を使って「タンク破裂の予兆を見つける」ことに成功し、予兆診断機能として活用されています。またロケットタンク以外にも、

・陣痛

・てんかん発作

といった、生物の世界でも同様の現象が見られることを発見し、悪化の兆候を見つけるという仕組みが作られているそうです。

ドラゴンキング理論は「バブルの組織化と崩壊」に関するものなので、これらの場面でも活用できるというのは分かると思いますし、僕が「物理学の視点で株式市場を考える」と言い始めた意味も、少し理解してもらえるのでないでしょうか。

5.ドラゴンキング理論を活用する

ドラゴンキング理論の説明はこれぐらいにして、ここからは「この理論の活用法と僕が実際にどう活用して1月末にノーポジにしたか」という話をしていきます。

ドラゴンキング理論を活用するに当たってネックになるのはこの2点だと思います。

・普段の株価チャートの中から「対数周期チャート」をどう見つけ出すか

・見つけたチャートをどう活かすか

これらについて順番に説明していきます。

ここから先は

¥ 9,000

この記事が気に入ったらサポートをしてみませんか?