フィリピンNo1証券COLの2023年下半期市場予測とお勧めの戦略や銘柄

どうもShoheybeatzです。

今回は2023年8月末に公開された(収録は7月22日の)COLファイナンシャルのウェビナー『市場展望 | COL 2023 年中期市場見通し』についてご紹介します。

本当はもっと早くこの記事について書こうと思ったのですが、文字起こしとか、めちゃくちゃ時間がないとできないので3週間くらい遅れてしまいました。すみません。。

なお、この動画を直接観たいという方はこちらをどうぞ。

https://youtu.be/E_8IwJHVtF4?si=FWBlcM1UhecIopWo

このウェビナーは1動画が1時間以上あり、それが3部に分かれています。

今回はその中でもっともファンダメンタル分析をメインとしたエープリル・タン氏のウェビナー動画の一部だけですが、テクニカルアナリストのフアニス・バレド氏のウェビナーも本当に勉強になりますのでぜひご視聴ください。(こちらも一番下にリンクを貼っています)

それでは参りましょう!

COLファイナンシャルのウェビナー『市場展望 | COL 2023 年中期市場見通し』

まずは私のNoteでも度々紹介させて頂いていますフィリピンNo1ネット証券COL Financialではユーチューブに自社のウェビナー動画を定期的に投稿しています。

そのウェビナーでは、同社のリサーチ部門責任者チャールズ・アン氏(以下、チャールズ君)がストラテジストであるエープリル・タン氏(以下、エープリル姉さん)とアナリストのフアニス・バレド氏(今回は登場しません)へ視聴者が選んだ銘柄についてGOODとBADの評価と意見、ファンダメンタルとテクニカル分析をしていくという内容でお馴染みですが、今回はちょっと内容が異なっています。

・・というのも、COLファイナンシャルのストラテジストのエープリル姉さんは2023年の初めのウェビナーで『今年、フィリピンは米国市場を上回るパフォーマンスをする』と大胆予想をしていました。

今回はその予想に関して、ウェビナーの冒頭で、「なぜ予想が外れたのか?」という質問をチャールズ君がして、エープリル姉さんが回答するという内容になっています。

年始予想『フィリピンが米国市場をアウトパフォームする』がハズレた理由

チャールズ君:エープリル、君は今年の初めに、フィリピンマーケットが好調なパフォーマンスに必要な要素が揃っていると言っていましたよね?実際、あなたはフィリピンが引き続き米国市場をアウトパフォームすると予想しました。でも、実際どうでしたか?過去6か月間は、私たちが予想していたものとは少し異なっていることがわかりますよね? 何が間違っていたんでしょうか?

エープリル姉さん:画面を共有させてください。少なくともこれまでのPSEiは大幅にパフォーマンスを下回っており、ほとんど変化がなかったと言えますが、年初には米国がパフォーマンスを下回っているように見えたのに対しフィリピンは好調な滑り出しの後に低迷し、逆にこの期間S&P500は約19%上昇していましたが、それには多くの理由があります。

まず1月にフィリピンが強気を維持する理由として、中国経済の再開とその強さに対する興奮でしたが、残念ながらそれは大きな失望に終わりました。

第2に、1月に人々が非常に楽しみにしていたことの1つは、FEDが利下げを開始するという期待があったことで、実際、当初の予想では金利は4%レベルで今年末になるだろうと予想されていました。残念ながら実際にはそうならず年末までに5%レベルを超える可能性が高く、そのため大幅なペソ高やドル安の代わりに、ドルは安定を維持していました。

さらに 投資家が米国株に非常に興奮している最後の理由は、チャットGPTのおかげでAIの人気が高まっているためで、チャットGPTは昨年11月にリリースされ、現在最も人気のあるアプリの1つです。

Nvidiaの収益ガイダンスでは、米国の投資家がこの生産性ツールがあるためインフレは問題にならないと考えているのと同じように、非常に多くの企業がAIの機能性を高めるチップを必要としているため、同社のチップに対する需要が非常に強いと述べていたことで、投資家が米国市場に対して楽観的であり、フィリピンに対してより悲観的となり、完全にフィリピンを無視していることがフィリピン市場が横ばいに推移している主な理由です。

フィリピンは米国をアウトパフォームすると予想について修正?

チャールズ君:つまり、今のところは投資家が米国市場を優先しているようですね? 君は多くの変化があったことを言っていますが、私の質問はフィリピンが将来的に米国市場アウトパフォームする可能性について考えを変えたかということですが、その点はどうですか?

エープリル姉さん: ・・そうですね、私は考えを変えていません。なぜフィリピンが依然として米国をアウトパフォームできると思うのかというと、第一に、 「米国経済はもはや景気後退に陥るリスクがないため、弱気相場はもう存在しない」というコンセンサスの見解に対して私は同意していません。どちらもまだ起こり得る可能性が高いと思っているからです。

第二に、フィリピンは米国に比べてファンダメンタルズが優れています。1月に当社がポジティブになった理由は、これらの要因がまだ存在しているためです。 もちろんバリュエーションは依然として安く、外国人投資家はフィリピン株を大幅にアンダーウエートにしていることはかわりません。

2023年下半期フィリピン市場の見通しは?

チャールズ君: 全てをフィリピンに結び付けてもらえませんか?君がアメリカとS&P500の下落の可能性に注目していることに気づいたのですが、本当にそうなった場合に備えて、フィリピンはどのような影響を受けるでしょうか?

エープリル姉さん: もちろん、米国が景気後退に陥らない可能性は常にあります。 私たちは歴史的に起こったことに基づいて会話をしていますが、繰り返しになりますが、もし歴史がガイドとなるのであれば、残念ながら、米国が弱気相場に入るたびにフィリピンは悪影響を受けます。それが私たちの主な問題であり、私たちが市場を休んでいた年初でさえもそうでした。そのため、私は市場が下落した場合にさらに安い水準で株を買う機会が得られるように、現金を少しでも持っておくべきことをクライアントに伝えていました。

チャールズ君:「その日が来るのをただ待てばいい」ということだと思いますが、私が言いたいのは、米国の不況がフィリピンを襲うのではなく、米国がフィリピン株を売り込んだことでマーケットが下落するのを待つというだけでしょうか?

エープリル姉さん:そうですね、それは本当に良い質問だと思います。私も時々自分自身にそう問いかけることがありますが、早めに準備を整えることが賢明だと思う理由はたくさんあります。 第一に、市場がいつ底を打つか分からないという厳しい状況であり、第二に、取引高を獲得できないからです。

過去2週間で市場が反発し、もちろん非常に力強く反発していたことを知っていることについて話すのに今が良い時期だと思いますが、心理的には投資家が実際にリバウンドを捉えて希望のサイズを獲得するのは非常に難しいと言えます。

現在の出来高は非常に小さく、市場が反発しているときに買うのは非常にイライラします。 第二に、市場が実際に反発し始めたとき、経済指標は依然として非常に悪いものになるだろうということを覚えておいてください。また、反発をキャッチしようとすると、ボリュームが非常に小さいため、多くの躊躇が生じるでしょう。 価格が上昇している場合、ボラティリティは非常に大きくなり、より良い価格で購入できるという保証はありません。

なぜフィリピン市場のファンダメンタルは良好だと言えるのか、そのワケとは?

チャールズ君:よろしい。では数枚前のスライドで、フィリピンの方がファンダメンタルズが優れていると言ってましたが、それが何を根拠としているのか、もう少し詳しく教えていただけますか?

エープリル姉さん: 米国が景気後退に陥り、弱気入りしたときにフィリピン市場への投資を検討する外国人投資家にとって魅力的なことは、フィリピン経済は非常に国内主導型の経済だということです。 たとえば、2022年のGDPの内訳を見ると、国内消費が経済の73%を占め、純輸出はマイナス11%なので、私たちの経済は外国に依存していません。

ブルームバーグを見ると、フィリピンの景気後退確率はおそらく15%ですが、 米国の景気後退は依然として65%にとどまっています。

また実際、過去の消費成長の原動力として今年最初の5か月間でのOFW送金などを見てみると、依然として3.1%の成長率を維持していて非常に健全です.

IT/BPOセクターはご存知のように、米国企業はコスト削減のためフィリピンのような国にオフィスを移すことになりますが、 IT/BPM企業のオフィス占拠率を示す指標を見てみますと、68%の成長を見せています。

もう1つの有利な点は、フィリピンのインフレがすでにピークに達しているため、FEDが金利を引き上げたとしても、BSPは6月30日から銀行準備金を引き下げたにもかかわらずBSPはFEDほどタカ派ではないことです。

インフレが非常に高かった場合、BSPは預金準備率を引き下げないでしょうし、今後の主な懸念はもちろん両国の金利差になりますが、FEDが利上げを継続し、BSPの政策が据え置かれると、BSPと FED との金利差は縮小します。

昨年ペソが59ペソまで下落したことを思い出してほしいのですが今回は5月頃にBSPはFEDに従わないと決定しましたが、最近のペソは依然として強いままです。 これは良いニュースだと思います。これにより、BSPはFEDに対して政策の独立性を持たせる余地が与えられるということです。

今、フィリピン市場は長期保有として参入する絶好のチャンス!?

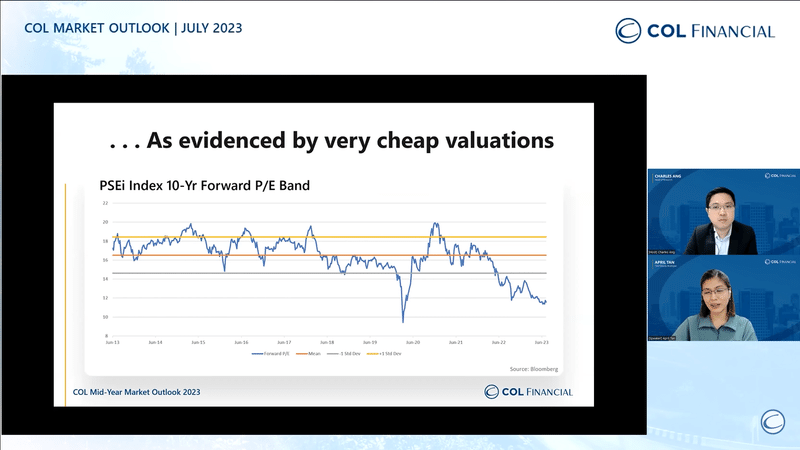

エープリル姉さん:それはさておき、これは非常に重要なチャートだと思います。

マーケットにおいて、私たちは全体のどの局面にいるのかを示しているチャートであり、これによるとつまり弱気市場の終盤にすでに入っている、つまりほとんどの売りが終わっているのと同じことだ言えます。

なぜかというと、まず第一にバリュエーションが非常に安いということです。 私たちは、パンデミックのせいで人々が恐怖を感じた2020年の最低水準を今、再度試しているところです。

最初のロックダウンがあったとき、フィリピン市場は大幅に売られました。現在はPER11倍の水準にほぼ戻っています。

このチャートは2010年以来のものですが、(外国投資家の売り越しチャート)これを見ると、彼らは一貫して売り続けています。

おそらく彼らは、世界金融危機以降に購入したものをすべて売却したのでしょう。

ご存知のように、彼らはすでに去り、フィリピンは極度に過小評価されており、最終的に取引高は減少しています。

これは3か月間の1日あたりの売上高の平均値ですが、歴史的には常に60 億ペソを超えていたことがわかりますが、現在では 3 か月間の平均はすでに80億ペソを下回っています。 もちろん、あなたが市場のクライアントや投資家であれば、出来高がいかに少ないかに気づくでしょう。そしておそらく、以前は毎日アカウントにログインしていたとしたら、週に一度チェックするだけでしょうし、市場への関心の欠如を示すいくつかの兆候があります。

これはリスクとリターンという観点から見てみると、この時期の市場ではリスクが少ないので、潜在的なリターンは非常に大きいと言え、このような時期は株を超安く買える時期です。潮目が変わったときに、多くのチャンスがあることをでしょう。しかし一方でそれがどれ位かかるのか、明確ではありませんが、もし長期間保有するのであれば、今が市場に参入する絶好の機会になるでしょう。

2023年下半期おすすめの投資戦略とは?

チャールズ君:わかりました。これまでの話を踏まえて、投資家へのアドバイスは何ですか?

エープリル姉さん: まずリスクについてお話ししたいと思います。

もちろんいくつかの国内リスクはありますが、私たちは米国市場について話した後、長くて変動するラグについて話したいと思います。

景気後退が遅れて、高金利状態が維持されることが多いと思われますが、BSPがそうなる可能性があることはご存知のとおりです。

また他のリスクは、第2四半期のGDPと各社の決算が期待を裏切る可能性があることです。これは、もちろん、上半期には高インフレと高金利にも苦しんだためです。

次に、フィリピンだけでなく世界的に注目すべき点は、地球温暖化エルニーニョ現象と、これがインフレとフィリピンの電力供給に与える影響です。

この状況では国内のインフレが問題になる可能性がありますが、これによって潜在的な市場の回復が遅れる可能性(ラグ)があります。

だからこそ私が推奨する戦略は上半期の経済ブリーフィングで共有したものと同じで 『保守的』なものとなっています。

私はまだ市場にあるものをすべて購入するために全力を尽くして『積極的』になろうと言っているわけではなく、まだ現金の優先戦略を維持すべきだと考えています。

「押し目で買って上昇で売る」

エープリル姉さん: 株は逃げません。私たちは依然としてバリュー投資を重視しています。株が割高になった場合、バリューは非常に重要だと言えるでしょう。

ある程度の利益が出たら、大型株より人気のある銘柄を保持することに焦点を当てます。

なぜなら、それらの銘柄が最初に上昇する可能性が最も高く、ま、あなたの株が収入や配当をもたらすのであれば、優先されるべきであり、多くのクライアントがそうしていると思います。

すでに顧客調査では、彼らは利益配当やREITを選好していると回答しており、もちろん不況が来た場合にはFEDが格付け引き下げを余儀なくされることは分かっており、BSPもそれに追随するだろうし、それは債券にとっては良いことだといえます。

これは現金を持っているということが何を意味するか知っているということを言いたいだけなので、このタイプのポートフォリオ配分を推奨しています。標準的なポートフォリオが株式60%、債券40% であるとした場合、私たちが現在お勧めしているのは、株式で保有していた資金の一部を現金に再配分することです。 これらのリスクが現実化するとわかっている場合は、より安い価格で購入してください。

2023年下半期:COLストラテジストおすすめの銘柄

チャールズ君:わかりました、はい、それでは、君の選んだ銘柄について説明してくれますか?

エープリル姉さん:これらの銘柄選定ですが、お気づきかと思いますが、基本的にはこれまでと同じです。フォローして頂いている人たちへ毎回共有している戦略リストにある銘柄です。

2023年下半期COLおすすめ銘柄①不動産投資信託、不動産会社

まず第一に、私たちが話題にしている一つは、金利の低下によって誰が利益を得るのかということです。

不動産投資信託(REITS)が恩恵を受ける銘柄であり、私たちのお気に入りは A-REIT と C-REIT です。

また不動産会社も恩恵を受けるだろうと言え、Ayala Landはまさにその筆頭です。

Robinsons Landもお勧めで、収入の約40%がショッピングモールからのものであり、現在モールはフィリピンの経済活動再開の受益者であるからである。

SM Primeも好きですが、問題はそれほど安くないということです。

Robinsons Landは市場価格を遥かに下回っており、PERは1桁です。 これは本当に非常に安く、配当利回りは3%もあります。

2023年下半期COLおすすめ銘柄②電力会社と通信会社

私たちは電力会社や通信会社も気に入っていますが、その理由として電力会社ははるかに高い現金配当が期待でき、通信会社も約5~6%の高い現金配当を提供してくれるからです。

2023年下半期COLおすすめ銘柄(避けるべき銘柄)

それから、第2四半期の GDP 利益が失望を招く可能性があるリスクについて話しましょう。

少しは防御策を講じるべきだと私たちは考えています。

私たちは現在潜在的なGDPと失望感を懸念しているため、ジョリビー(JFC)は今年好業績を上げた銘柄の 1 つであり、投資家にとって今が同銘柄で利益確定するのに良い時期だと考えています。

また、BPIとBDOについても、これらの銀行は今年非常に好調であり、それらの銀行が当社の公正価値に近いため、利益確定するのに良い時期です。

しかしその後まだ銀行に投資したいという場合は、メトロポリタン銀行(MBT)がまだあります。

そして、小売業の消費支出は緩やかで、これらは SM、GT キャップ、ピュアゴールドとして依然として良い評価で取引されていますが、 とにかく、私はただ、期待を裏切ってしまう可能性について話したいだけです。

エルニーニョと商品価格の上昇という私たちが見ているリスクについて先ほど議論したように、もちろん前半のインフレについて話しましたが、そのため消費者企業、特に製造業、消費者企業に対する姿勢が少し弱くなっています。

*****

なお、今回はところどころ詳しい説明があったのですが、かなり端折っていたり、実はこのあとエープリル姉さんよりおすすめ各銘柄について、とくに通信会社やACENなどの人気銘柄についての分析について解説しますが、これも本当に長いので割愛します。

ぜひ、ユーチューブにあるCOLのウェビナー動画を見て頂ければと思います。

まとめ

フィリピンナンバー1オンライン証券のCOLファイナンシャルは引き続き米国経済の後退、不況を見ていて、そうなった場合投資家がフィリピン株を魅力的に感じて投資することで、フィリピンは米国市場をアウトパフォームする予想していて、その理由として、BSPの政策がFEDに対して独理性を持っていることやペソの強さ、フィリピン国内の強い自立型の経済やフィリピン市場の低いバリュエーションを上げています。

さらに今後はそういった米国市場が弱気入りしてフィリピン経済へ資金が流れることを想定して、ポートフォリオは現金率を高め、株が安いうちに買うことを推奨しています。

とくにおすすめな銘柄としては不動産投資信託REITSや不動産会社(ALIやRLC)、電力会社や通信会社です。

一方、今後利確を推奨する銘柄としてJFC、BDOやBPIなどの銀行銘柄、保有を避けるべき銘柄として小売業や製造業を上げています。

今回のウェビナーは3本のうちの1本で、それでも内容をかなり端折っていますので、全部見たいという方はぜひ、ユーチューブにあるCOLの動画をご覧ください。

https://youtu.be/YscF8QOUABI?si=keI0_BuNh9bmnYNp

この記事が気に入ったらサポートをしてみませんか?