連載 インパクト測定・マネジメント(IMM)のフロンティアの探求#02 インパクト創出のために、投資家に何ができるのか?「投資家による貢献(Investor contributions)、アディショナリティ」を考える

インパクト投資の要、「IMM(Impact Measurement & Management、インパクト測定・マネジメント)」を考えるnote連載。第2回は「投資家による貢献(Investor contributions)」について考えます。インパクトを創出するために、投資家にはどんな貢献ができるのか? これは極めて本質的な問いであり、国内でも、国際的にも、よく議論の俎上に上ります。ここでは、国際的な定義や具体的な投資戦略の事例を引きながら、「投資家による貢献」の可能性を探ります。

インパクト投資では、なぜ「投資家による貢献」が問われるのか?

社会・環境課題が地球規模で積み上がり、喫緊の解決を迫られる現代において、金融が果たすべき役割は極めて重要です。その役割の1つがインパクト投資であり、インパクト投資を行うからには、投資家が自らの行動によって本当にポジティブなインパクトを創出できているのかが問われます。「投資家による貢献(Investor contributions)」とは「この投資がなかったときと比べて、追加的に創出することができたインパクト」と定義することができ、ゆえに「アディショナリティ(Additionality、追加性)」とも呼ばれます。

近年、この「投資家による貢献」が注目されている理由は、1つにはインパクト投資の取り組みそのものが増え、質や成果を競うようになっていることが挙げられます。「投資家による貢献」を明らかにすることで、見せかけだけの「インパクトウォッシュ」の懸念も払拭することができます。

IMPがまとめた「投資家による貢献」のための4つの戦略

「投資家による貢献」を考えるとき、よく参照されるのが、2018年にIMP(Impact Management Project、現在はThe Impact Management Platformに移行)がまとめ、現在impact FrontiersのHPで公開されている「Investor Contribution Strategies」です。ここでは、投資家がインパクト創出に貢献するための戦略として、4つの類型が挙げられています。

1つめは「インパクトの重要性を示す(Signal that impact matters)」。インパクトを考慮した上で投資判断を行い、そのことについて投資先企業や市場全体に発信をすることを差します。シグナリングはインパクト投資を行うにあたって最低限必要な行為ですが、それだけでは投資家による貢献を十分に果たしたとは言えないというのが今の業界の共通認識となっています。

2つめは、「投資先企業に積極的にエンゲージメントする(Engage actively)」。今最も注目されている投資家としての貢献方法です。エンゲージメントの手法や深度は様々で、投資先企業の社外取締役就任、経営者のメンタリングなどを通じた個別投資先企業の経営支援に留まらず、インパクト創出のための業界慣行や規制への働きかけも含みます。

3つめは「新たな、またはこれまで十分な資金供給がなかった資本市場を育てる(Grow new or undersupplied capital markets)」。具体的には、インパクトを重視する投資家でなければ見過ごしたかもしれない投資先への投資、一般の投資家では供給できない量の資金、資金調達コストや有利な出資条件の設定、などです。インパクトという視点を持つことによって、新たに優良な投資先企業を発掘できるとしたら、そこに資金を注入して市場を拡大することで、併せて経済的リターンも目指せるかもしれません。

そして、上記のサブカテゴリーに位置付けられる4つめの戦略が「リスク調整後の期待財務リターンに柔軟性を持たせる(下げることも含む)(Provide flexibility on risk adjusted financial return)」。これは、明らかに従来の利益追求型の投資家とは異なるあり方です。

ただし、以上4つの戦略は、すべてのインパクト投資家がすべての戦略を実行しなければならないものではない、ということも明記されています。この点には留意が必要です。

GIINが提示する「投資家による貢献」のPDCA

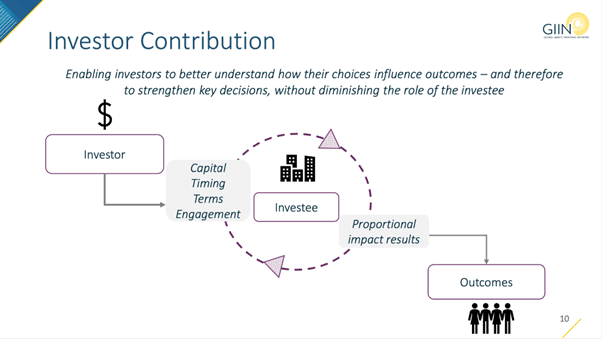

一方、 まだあまり知られていませんが、GIINも「投資家による貢献」の概念図を提示しています(下)。

インパクト投資における、資本の量、出資のタイミング(例えば、まだ先の読めないシード期に出資するなど)、出資条件、エンゲージメントといった投資家の貢献が、実際にアウトカムの増大につながったのか。投資家が、自らの選択がどうアウトカムに影響を与えているかを理解し、その後の意思決定を強化する。GIINの概念図の特徴は、このフィードバックのループにあります。

GIINはインパクトを測定し、そこに投資家による貢献がどう反映されたかを定量化・定性化することを目指しています。ただ、あるアウトカムが生まれるには複雑な要素が絡み合います。なおかつ、投資家は投資先企業を通じて間接的にインパクトの創出を目指すわけですから、どうすれば因果関係を証明できるのかは、極めて難しい課題です。ただ、だからといって把握する努力を放棄していいわけではありません。インテンション(意図)を持って投資を行う以上、インパクトを増大させるためのPDCAは不可欠だと考えています。

「投資家による貢献」はエンゲージメントに限らない

GIINはまた、「投資家による貢献」は「投資先企業の役割を損なわないように」行うべきだと補足しています。インパクトを創出する主体はあくまでも投資先企業ですし、現場の課題や事業の内容をよく知っているのも企業家です。そこに投資家が過度に介入して、ネガティブな影響を及ぼすようなことがあってはなりません。だからこそ、GIINが示すフィードバック・ループのような、自己検証が重要なのだと思います。

他方で、日本では「投資家による貢献」とエンゲージメントが同義で語られることが多いように思います。けれども、インパクト投資家は必ずエンゲージメントしなければならない、というわけではありません。

前述のように、GIINもIMPも、「投資家による貢献」について、エンゲージメント以外にも複数の手法を挙げています。投資家によっては、数多くの銘柄を揃え、その1つ1つには深く関わらないという選択肢だってあるわけです。ただ、その場合は、投資家それぞれが、自らの投資手法や得意分野を活かしてどのように投資家としての貢献を果たすのかの戦略を明確にする必要があるのではないでしょうか。

BlackRockのインパクトレポートに見る、上場株を通じた「投資家による貢献」

特に、上場株式によるインパクト投資において、「投資家による貢献」はよく問題になります。すでに市場で取り引きされている株式を買うことで、インパクトは追加されるのか? 実際に「上場株投資にアディショナリティはありえない」と論じた学者もいます。

BlackRockは自らの上場株インパクトファンドのインパクトレポートの中で、投資家によるアディショナリティを5項目挙げています。

第1に、オーナーシップを持った長期投資。

第2に、インパクトをより強化するエンゲージメント。例えば、単にインパクト情報の開示を求めるだけにとどまらず、投資先企業同士をマッチングして新しい事業機会をつくるようなエンゲージメントを指します。

第3に、インパクト企業が追加資金を必要とする際、新株発行もちゃんと支える。

第4に、インパクト企業が上場する際に受け皿となることで、インパクト志向性のある企業を評価する資本市場をつくっていく。

第5は、インパクトの視点を持って、見過ごされていたインパクト企業を発掘する。

ちなみにこのファンドは、一般のアナリストがカバーしていない銘柄が大半を占めているそうです。

Omidyar Networkによる“セクター”に着目したインパクト投資

「投資家による貢献」の議論は、ともすると「投資先の企業が出すインパクトへの貢献」に偏りがちに思えます。しかし、企業単体を超えて、企業群、あるいは投資先企業が属するセクターや業界に対する貢献を考えることはできないでしょうか。また、投資家同士が連携して、業界のルール、さらには制度に対してアプローチする考え方もありえると思います。

その先駆的な事例と目されるのが、eBayの創始者Pierre Omidyarが自らの資産を元に設立したOmidyar Networkのインパクト投資戦略です。

Omidyar Networkも、設立当初は個々の社会起業家に投資をしていました。しかしそれだけでは、なかなか思うようなインパクトが生まれない。そこである時期に、より大きな規模で社会や環境課題を解決するために新たな産業セクター自体を育てるアプローチへと戦略を変更したのです。

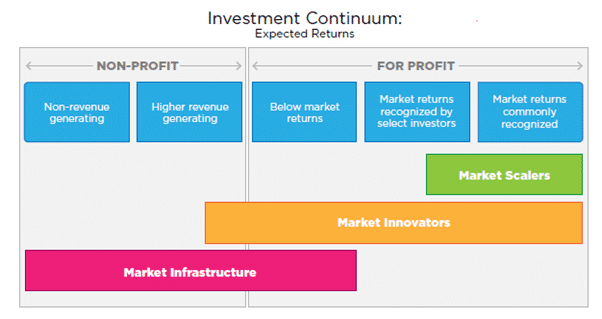

例えば、途上国におけるマイクロクレジット(低所得者向けの少額融資)セクターに対するアプローチでは、マイクロクレジットというビジネスモデルそのものを創り出す先駆者(Market Innovators)と、そのマーケットを支えるインフラ、例えば評価や保証、為替リスクヘッジを提供する組織(Market Infrastructure)の、両方に投資する。さらに、マーケットを定着し拡大するため、先駆者に追随する企業や組織(Market Scalers)にも投資していく。そして、以上3種類のアクターに対して、それぞれ非営利から利益追求まで、異なるリターンを設計しています(下図)。

インパクト投資によって対象のセクターがマーケットとして成立するようになれば、一般の投資家に渡していくこともできます。Omidyar Networkの貢献は、投資先の事業による直接的なインパクトの拡大や深化だけでなく、インパクトを創出するセクターそのものを支える制度や政策にまで及んでいます。個々の事業者に対する「投資家による貢献」の枠を超える事例として注目されます。

投資家による“システムレベルの貢献”というアプローチ

「投資家による貢献」を個別の「投資先の企業が出すインパクトへの貢献」に留まらせないもう一つのアプローチとして私が最近注目しているのが「システムレベルの貢献」です。社会環境課題を生み出す真因となっている既存システム自体を持続的なシステムに変換させていくためのシステミックチェンジに向けて投資家としての役割を果たすという考え方です。

例えば、インパクト投資のファンドマネジメントチームWHEBもまた「上場株におけるインパクト投資」というホワイトペーパーを出しています。

ここでは、「投資家による貢献」が「企業レベル」と「システムレベル」に分類されています。「システムレベルの投資家による貢献」とは、例えば、ファンドマネージャーからそのクライアントである投資家への働きかけ、または投資先を超えた制度や政策への働きかけを指しているようです。

出所:https://www.whebgroup.com/investing-for-impact/about-impact-investing/our-perspective

他にも、例えば、クレディスイスとロックフェラー・アセット・マネジメントによる海洋関連ファンドは、個人による少額出資を可能にし、情報発信に力を入れています。海洋環境の危機的現状とその影響を広く伝えることで、社会と問題意識を共有しようとしているのです。

Domini Impact Investmentsも「システムレベルの投資」を標ぼうするインパクト投資家の一つです。21世紀の投資家が果たすべき役割として、人々の健康、森林、従業員、地球環境、心の平和など様々な構成要素を含む、経済・社会・生態系システムの相互接続性を考慮しながら、投資を通じて世界の生態系システムの強靭性を向上し、システミックリスクを削減させることだとしています。具体的には、まず、「森林」という経済・社会・生態系システムに大きく影響を与える分野について、専門家や活動団体等と対話をしながら、森林破壊をもたらす主要な真因や、逆に森林から新たな価値を生む事業を特定し、それらに基づくKPIを開発し、自らのポートフォリオ全体の「森林」に対するリスクと価値を把握するだけでなく、他の投資家や業界団体とも共有をしています。

出所:https://domini.com/investing-for-impact/strategies/stewardship/systems-level-investing/

繰り返しになりますが、インパクト投資家が、みな同じようにインパクトへの貢献を追求する必要はないと思います。自らの投資行動が、目指すインパクトの創出に好影響を与えられているかどうかを、常に問い続けること。投資家それぞれの強みを活かす貢献方法や、投資家同士、あるいは企業・業界と連携して貢献を目指す方法も考えられます。そのうえで、それぞれの強みを活かして「システムレベル」の貢献を探究することがより求められてくるのではないでしょうか。