連載「今、会いたい投資家」シリーズ vol.3 はたらくFUND(上)新生企業投資株式会社 投資検討段階から起業家と一緒に社会性を整理して考える 「面倒くさい投資家(でも好評)」

「多様な生き方・働き方の創造」を支えるインパクト投資ファンドとして2019年6月にスタートした日本インパクト投資2号ファンド(通称「はたらくFUND」)。邦銀系初のインパクト投資ファンドとして注目を集めた1号「子育て支援ファンド」の後継ファンドです。SIIFもその一旦を担うはたらくFUNDについて、投資先を決めるまでのプロセスを聞きました。

(左)新生企業投資株式会社インパクト投資チーム マネージングディレクター 黄 春梅さん

(中央)同社 シニアディレクター 高塚 清佳さん

(左) SIIF インパクト・オフィサー小柴優子

外部環境が大きく変化し、ESGが主流化してきた

小柴 はたらくFUNDも今年で3年目になりますね。この2年を振り変えると、どのように変化してきていますか?

高塚清佳さん(以下、敬称略) 昨年末に資金調達を終了し、チームとして戦略的なソーシングに注力できる時期になりました。本来の投資活動に邁進できるようになり、より一層体系的・戦略的に取り組めるように進化してきています。

また、2019年のファンド設立当初に比べ外部環境はかなり変わってきていて、圧倒的なESGの主流化を感じているところです。その中で、特にインパクトの質が問われていると感じています。

黄春梅さん(以下、敬称略) インパクト投資・ESG投資を取り巻く環境の変化はすごいですね。ハーバード大学発のインパクト加重会計イニシアティブ(IWAI)を始め、インパクトの開示のあり方が非常に注目され、ベンチャー企業側のESGへの意識も高まっています。海外ではB Corp認証を取得しIPO(株式公開)するケースも増え、インパクトの量と質の両方が求められる外部環境になっています。

振り返ってみると、はたらくFUNDを立ち上げて6件の投資を実行してきて、環境変化に応じ、投資先のステージに合わせ、インパクト投資家としての投資先成長支援の在り方も模索しており、支援内容を拡張しています。IPOを目指す投資先に対し、IPO時に自社のインパクト測定・マネジメント(IMM)の結果をきちんと開示し、経済性と社会性の両立を端的に表現しつつも、エビデンスを以て事業価値を説明できたらいいなと思います。

小柴 ファンド運営側としては具体的にどういう投資先を探していますか?

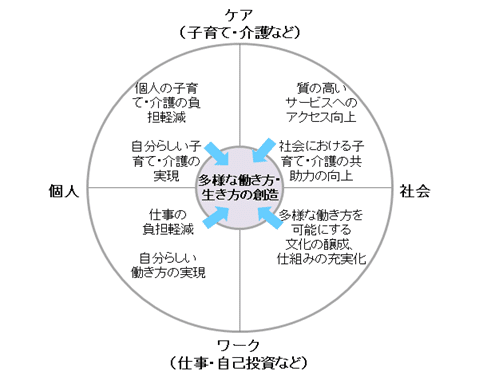

黄 私たちは、ファンドが投資を通してどのような社会課題を解決したいか、ファンドとしてのセオリーオブチェンジ(注1) (以下、「ToC」)を定めています(図1)。

図1

ファンドの通称が「はたらくFUND」なのですが、働き手である私たち自身が、投資家であると同時に消費者でもあり、常に顧客の目線でもサービスや商品を見ています。働き方や生き方をより多様化したいという目的に絞り、子育て・介護、働き方改革、ヘルスケアや次世代人材育成といったテーマを投資対象としています。投資候補先のサービスが、本当にこうした課題を解決しているかどうかを見た上で投資可否を判断します。投資先がファンドのToCの円内にいることが条件であり、成長ステージは問いません。ToCの円内の分野でソリューションを提供していることに加え、経営陣の社会課題解決へのコミットメントが高いこと、そして、事業を通じて、インパクトを出しているかどうかについて、エビデンスを得るべくKPIを設定・測定し、このようなIMMを行うことに共感できる投資先を求めています。

(注1)セオリーオブチェンジ:ある特定の文脈において、どうやって、なぜ、望まれる変化が起こることが期待されるかについての包括的な説明を図示したもの

高塚 社会課題解決の切り口から考える際に、アンダーサーブド(注2)な層にこのインパクト投資を通じて何をどう届けるかという考え方は、軸の一つになると思います。一方で、はたらくFUNDが、必ずしもアンダーサーブドな層だけでなく、広く日本の働き手全般に対する働き方や生き方の改善・多様な働き方の提供にフォーカスを当てているのは、少子高齢化が進む日本では働き手そのものが減少しており、現状維持だと日本経済全体が縮小してしまう状況だからです。現在日本の“平均的な暮らし”をされている層を含め、多様な生き方・働き方を認め実現できる国にしていくことは、日本の喫緊の課題の一つと考えます。ここに金融機関や機関投資家を巻き込むことでリスクマネーが流れ込んでいくきっかけを作りたいと考え、私たちのファンドとしてこのようなテーマを設定しました。

(注2) 低所得者や既存のシステム化ではサービスが行き届いていない、常識的・平均的に受けられるはずのサービスを享受しづらい層

どのように投資判断をするのか?

小柴 今の日本に重要なテーマですよね。このテーマに合致しているたくさんの起業家さんがドアをたたくと思いますが、この中で何が最も重要な社会課題だと考えるかは、それぞれの投資担当者のバックグラウンドにもよるかと思います。100%客観的に判断するのは難しいとは思うのですが、どのように投資決定をするのですか?

高塚 ファンドのToCという形で、ある種の主観の軸をチーム内では可視化し共有できてきていると考えます。もちろん主観を排除することはできませんが、ToCを軸に、案件ごとにどういった側面がToCに沿っているか、ファンドが取り組むべき課題かといった点を議論しながら、投資可否の判断を進めています。

また、マテリアリティ(重要課題)にもつながると思いますが、私たちがよく言うのは、企業が起こしている変容が受益者個々人にとどまらず、それが蓄積したり集合したりすることによって、組織の変容や社会の変容まで繋がることがイメージされるものかどうかということ。長期アウトカムぐらいで社会変容が見えてくるかもしれないと思えた時に、GOサインが出やすいですね。

黄 ToCやマテリアリティの観点に加えて、インテンションナリティ(意図)、アディショナリティ(付加価値)とメジャラビリティ(測定可能性)も見ています。

まず、経営陣は課題解決に対してどこまで熱意があるか、意図を持って事業を推進しているかを伺っていきます。

そして、アディショナリティの観点では、彼らのサービスが課題に対して有効なツールか。なぜ彼らでないといけないのか。彼らの想定するインパクトは十分発揮されているか、拡張できるか。同時に、私たち投資家としてのアディショナリティも含まれ、なぜ私たちでないといけないのか、投資家としてどう貢献できるかも深掘りします。Why youと同時にWhy usを問うています。

そして、メジャラビリティの観点では、インパクト投資はインパクトを測定しなくてはいけないので、インパクトは測定可能化、評価できるかをみます。

なお、インパクト測定のツールとしては、グローバルでも広く採用されているIMP(インパクト・マネジメント・プロジェクト)の5ディメンションズ(What・Who・How much・Contribution・Risk)という切り口を活用しながら、投資先が解決したい社会課題と事業を通じて創出するアウトカムを分析し、理解を深めています。

小柴 「Why you?」と問われると言葉に詰まりますね。

黄 分かりやすく言うと、「あなたたちだからできることは何ですか」ということを、起業の経緯や原体験を含めて聞いていきます。

高塚 「Why you」と言うと厳しく聞こえるかもしれませんが、起業家さんなら絶対に考えていますよね。特に私達は既に事業化されているものを拝見するのですが、ビジネスモデルを考え事業を推進しようとした時、差別化は必ず考える要素の一つだと思います。それを事業の面からも当然伺いますし、インパクトの面からも伺います。多くの場合は事業とインパクトの回答は同じことの表裏です。他社と差別化されたサービスを提供できることと、この受益者の困りごとに自分たちの事業だから役に立つはずだということは、多くの場合、似た議論になります。

黄 本当に起業家さんはそこを真剣に考えて起業し、全力投入してやっているので、このあたりを引き出して、ロジックモデルなどで一緒に整理することが投資検討のスタートポイントです。

高塚 投資家面談だからと身構えることはなくて、起業家さんが何をしてきたかを聞いているだけです。その切り口が、多くのVCは資金面ですが、私たちはそれに加えて社会課題面からも聞く。でも、そのほとんどは起業家さんによって既に考えられてきたことか、もしくは考えるべき要素であることが多いと思います。起業家さんにとって、自分たちが大事に築いてきた事業の船に一緒に乗ってもらうのだから、価値観に合う人に社員として入ってもらって、価値観の合う投資家から投資を受けるのが良い。私たちとの社会課題面からの整理によって、会社の価値観を可視化・言語化し、これを可能にしていければと思います。

黄 会社がどういった社会課題にチャレンジして、どういったマーケットで、自分の優位性は何か。改めて一緒に図表化してみると、外部の人間が入ることによって新しい発見もある。その中で、投資先候補にとって、この評価のツールが有効だとか、開示の仕方が有効だと感じることが、お互いに合えば、お見合いみたいに次に進むのではないかなと思います。お互いに持っているものを抱き合わせて新しいものをつくる。私たちのデューデリジェンスや投資後のモニタリングは、それを加速化するプロセスです。

一般的なVCとは会話の量が違います

小柴 SIIFの担当者に話を聞くと、投資家と投資先という関係はもちろんあるんですけど、その投資先が目指しているゴールに投資家も乗って一緒に頑張っていくみたいなスタンスなのかなと感じています。

黄 そうですね。主は彼らなのですが、彼らが目指す姿を、私たちのリソースを使って加速化するのが、投資家の役目です。だから、すべての支援は彼らを主軸において設計しないといけないと思います。

小柴 スタートアップ側とすると、インパクト投資ファンドと一般的なVCは何が違うのでしょうか。

黄 まず会話の量が違いますね。私たちが投資を検討させていただくフェーズは、当初事業を設計した時から数年経っているケースが多いので、もう一度原点に戻っていただいて、ロジックモデルによる可視化を活用しながら会話の中で事業を見つめ直すことができるのが一番大きな違いではないかなと思います。

高塚 投資前のデューデリジェンスでは、その会社がやっていることを検証させていただくようなアプローチが多くなります。経済性は従来のVCと同様のスタンスでご質問をしますが、会社さんは、社会性という観点から質問を受けて回答した経験があまりない場合が多い。私達が質問して回答を受けるというだけではあまり進まなかったり、こちらの質問の意図が分からなかったりすることもあります。その場合に、私たちには社会性を整理するツールがあるので、デューデリジェンスの段階ではありますが、社会性に関しては、私達も会社さんと一緒に議論しながら手を動かして整理させていただくというプロセスが特徴的ですね。「デューデリジェンスで一緒に資料を作ってくれる投資家に初めて会った」とおっしゃっていただいたことがあります。その意味で、面倒くさい投資家であることは間違いないですが、そういう過程が今後の会社成長を考える上で意味があると思える起業家さんであれば、インパクト投資を受けることに向いているかもしれないと思います。

黄 状況に応じて、僭越ながら、投資決定後に投資先にデューデリジェンスの結果をフィードバックすることもあります。投資決定にあたり経済性と社会性の観点で評価させていただいたポイントや、社会性の設計で工夫が必要と思われるところなど、投資先のご要望があれば情報として共有しています。誰よりもマーケットや事業を知り尽くした会社さんに、にわか理解の私たちの観点がお役に立てるかは正直悩ましいところもありますが、私たちはデューデリジェンスの手間が2、3倍かかるので、第三者的に見てまとめたものを率直にフィードバックすることでお役に立つかもしれないと考えてもいます。その辺りも、他の投資家と違うかもしれませんね。

高塚 なので、こうしたことを一緒にやってみたいと思われたらインパクト投資家を選んでもらえばいいし、そうでなければ選ばないという選択をする。そこは志向や相性もあると思います。ただ、今のマーケットの投資家はそういった社会性、サステナビリティといった要素も見始めています。パブリックマーケットを含む企業の資金調達環境で社会性への関心が高まっていることは間違いないので、仮に経済性だけを考えて行動しようとしたとしても、多様なステークホルダーを意識し、社会性の分析がどこかで必要な世の中にはなっていると思います。

この記事が気に入ったらサポートをしてみませんか?