個人投資家のすそ野と個人によるインパクト投資を拡大するには

SIIF ナレッジ・デベロップメント・オフィサー 織田 聡

なぜ個人投資家の拡大が望ましいのか

本年8月にSIIFが実施した「インパクト投資に関する消費者意識調査」をベースに、今月は個人投資家の拡大を取り上げたいと思います。

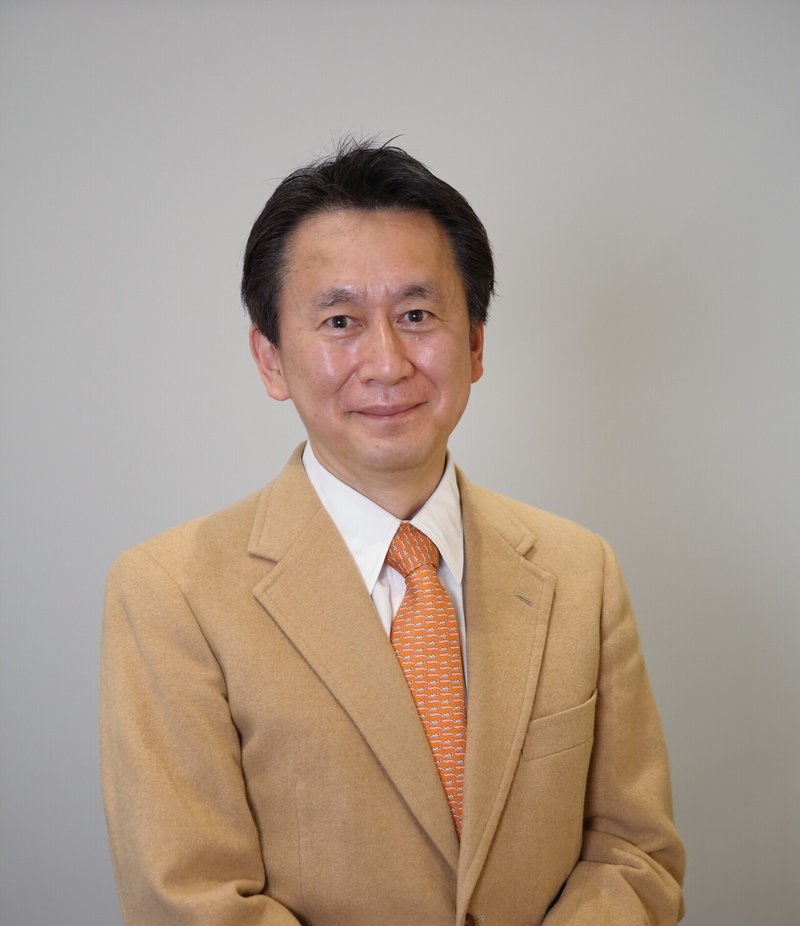

インパクト投資の認知度、および実際にインパクト投資を実施する関心度に関する設問でも、投資経験ある人は、投資経験のない人に比べて高い数値を示しています。確かに今まで株式や投資信託などの投資を手掛けたことのない人にインパクト投資を薦めても、「えっ、投資? 怖そう」と引かれてしまう可能性が高そうです。

ですので、インパクト投資の個人顧客を増やすにはそもそもの下地として個人投資家のすそ野を広げていくことが望ましいといえます。

図表1 投資経験の有無と、インパクト投資の認知度の相関

2025年に向けた取り組み

SIIFが事務局を務めるGSG国内諮問委員会では2015年に「社会的インパクト投資拡大に向けた提言書」を発行しました。その後2020年4月には続編として「インパクト投資拡大に向けた提言書2019」をリリースし、2025年に向けてわが国で求められる取組みを「インパクト投資の拡大に必要な8つの取組み」としてまとめました。

(1)投資およびインパクト投資に関するリテラシー向上

(2)金融商品や資金供給チャネルの充実

(3)投資家への情報提供の充実・投資家の行動変容の促進

(4)事業者の成長の機会づくりとそれを支える組織・機関の充実

(5)社会的インパクト評価およびマネジメントの手法の確立・普及

(6)インパクト投資の概念的整理の充実、クオリティの維持

(7)社会実装と普及に向けた枠組みづくり

(8)多様な担い手のつながりの強化とコミュニティ形成の促進

消費者を啓発し、個人投資家を拡大することは(1)に該当します。

個人投資家はどれくらいいるのか?

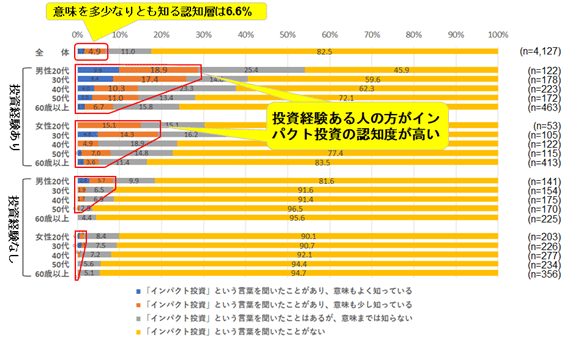

「2021年版インパクト投資に関する消費者意識調査」では、投資経験者比率は47.6%といまだ半数を下回っています。

図表2 投資経験率

投資しない理由は?

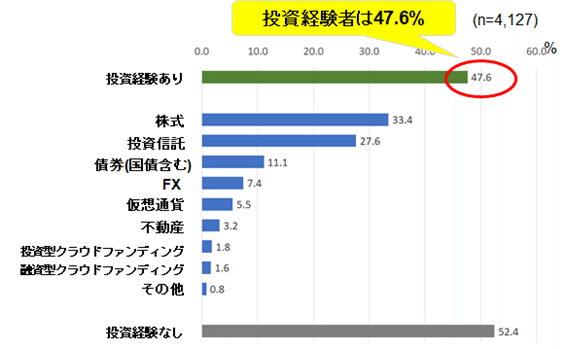

このように投資経験のない人が過半数を占めていますが、ではなぜ投資をしないのか、その理由を尋ねてみました(分母は投資経験ある人も含めた全回答者)。

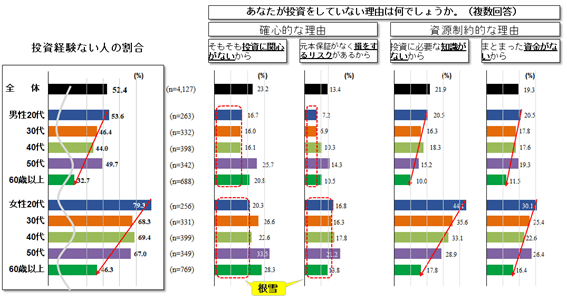

図表3 投資しない理由(複数回答)

上記理由のうち10%以上を占める上位4つの選択肢に着目してみましょう。トップの「そもそも投資に関心がないから」と、4位の「元本保証がなく損をするリスクがあるから」とは確心的理由であり、これらの人に投資を勧めても受け入れられる可能性は低いでしょう。

一方、「投資に必要な知識がないから」、「まとまった資金がないから」という回答は資源制約的理由であり、知識や資金の資源制約が緩和されれば投資人口にシフトする可能性が高いといえます。

ではどうすれば投資にシフトさせられるか? その手がかりを探るため、上位4つの選択肢の回答を性別と年齢帯別にクロス集計したグラフを示します。

図表4 投資しない理由(性別および年齢帯別)

ここでの発見は非常に面白いのですが、「そもそも投資に関心がないから」と「元本保証がなく損をするリスクがあるから」といういわゆる確心的理由を挙げた人は男性、女性とも、年齢帯による変動が少なく、50代を除いて安定的な数値を示しています。いわば投資を呼びかけても溶けない「根雪」的な人たちが一定層いることが分かります。

一方で、「投資に必要な知識がないから」、「まとまった資金がないから」という資源制約的理由を挙げた人は年齢帯の上昇とともに減少し、それに伴いグラフ左端の「投資経験ない人の割合」も減少(=投資経験率が上昇)します。特に退職金というまとまったお金が入る60歳以上のセグメントで「投資経験ない人の割合」は一気に減少します。面白いのは60歳以上になると「まとまった資金がないから」という理由のみならず「投資に必要な知識がないから」の回答率も10ポイント以上減少することです。投資機会の出現を目の前にして勉強に励む姿が想像できます。

この減少トレンドは特に女性で顕著であり、女性の「20代」と「60歳以上」の回答率を比べると

「投資に必要な知識がないから」44.1% → 17.8% (▲26.3ポイント)

「まとまった資金がないから」 30.1% → 16.4% (▲14.7ポイント)

投資しない人の割合 79.3% → 46.3% (▲33.0ポイント)

となり、投資知識、投資リテラシーの習得が投資開始の主たる推進材料と考えられます。

投資人口のすそ野を広げるにはどうするか

鶏と卵の関係のようですが、投資非経験者を投資に一歩踏み出させるためには、知識、資金が揃ってから初めて投資に踏み出させるというより、知識や資金といったハードルを意識させずにまずは何らかの形で投資を経験させることが有効ではないでしょうか。いったん投資経験者になれば、「知識がない」、「資金がない」といった心配が実は杞憂だったことが分かります。

その意味で少ない資金で始められ、徐々に投資に関する知識習得につながるつみたてNISAやiDeCoは良いきっかけです。また投資信託も資金面でのハードルは低いというメリットがあります。今年の消費者意識調査でも判明したように男性に比べ女性は損失回避志向が強いので、価格の変動が大きい個別株式よりはつみたてNISA、iDeCoや投資信託を入り口にするのが良いでしょう。

インパクト投資の普及促進の観点でいえば、インパクト投資を盛り込んだ投資信託の商品組成を促進することで、投資への一歩と社会課題解決への一歩のハードルを下げることができます。このとき、せっかく社会課題解決の手法としてインパクト投資を選択したのであれば、投資商品の組成条件や非財務情報開示などをきちんと確認し、インパクト・ウォッシュ投資商品と選別できるようになりたいものです。金融機関においては、市場ルールを整えていく必要がありますが、SIIFはこのルール整備面で貢献ができるものと考えています。

長期的な視点では、 学校による投資リテラシー教育の重要性を訴えたいと思います。2022年度から高校の家庭科の授業で投資教育がなされることが決定されています。いまだ教育関係者の中には「教育の現場でお金の話をするなんて」、「生徒に投資を教えるなんて」とアレルギーを示す向きもありますが、短期トレードや投機ではなく、企業を長期的な視野で応援することの重要性を若年のころから教えることは、知識不足による投資への恐怖を鎮め投資人口のすそ野を拡大するうえで非常に重要です。インパクト投資のように「社会課題解決のために資本市場を通じて一人一人のお金を役立てる」ことの意義を前面に立てれば教育関係者の反発も薄められると期待できます。

おわりに

日本人は預貯金志向が強く投資にはなかなかお金が向かわないと言われていますが、本当に投資に背を向けている「根雪」層は3割程度であり、知識、リテラシーや資金のハードル意識をクリアすれば投資人口は大きく増やせる余地があります。いわゆる年金2000万円不足問題に象徴されるような資産運用面での訴求だけでなく、「環境問題など社会課題解決のために投資は有効」との訴求を行うことで、社会意識が高いZ世代、ミレニアル世代や、子や孫の将来を思うシニア世代を投資に向かわせ、ひいてはインパクト投資の市場を拡大できるものと考えます。

SIIF HPはこちら>>

この記事が気に入ったらサポートをしてみませんか?