(米国株式市場12月27日〜31日)年末最終週の合戦の振り返り!閑散としたなかS&P500は史上最高値を記録して締めくくり。利上げ折り込みは進展せず金利水準も落ち着いて推移。

(全文無料で読めます)

皆さん明けましておめでとうございます。新年そうそうおはぎゃあございます。

幸先が悪いかもしれませんが、米国では2021年12月31日の下落なので2022年はまだスタートを切っていません笑

まさか新年早々週報を書いていることになるとは昨年には考えていませんでした。本年度もマネリテ軍を何卒よろしくお願い申し上げます。

最終週ということでイベントもなかったが、早速2021年の締めくくりをしていこうと思う!

さすがに初詣や親戚めぐりとかもあり土曜日にだせず2日となり申し訳ない。4の項目で2022年に焦点となってくる量的引き締め(QT)についても取り上げておるゆえご覧あれ!

1. 今週の合戦の要約

・S&P500はまたも史上最高値を記録して締めくくり。ナスダックは50MAとの攻防に。出来高はクリスマス明けで年末ということもあり閑散。

・今年のリターンはSP500→ナスダック→ダウ→ラッセル2000の順

・AD LineはSP500は右肩上がりでナスダックは右肩下がりで全く異なる様相

・市場の利上げ折り込みは先週からは進んではいない。金利も株式市場同様参加者が少ないこともあり大きくは動いていない。

・2022年から懸念されている量的引き締め(QT)の観測も出始めている。

・オプション市場での動きも落ち着いている

・来週金曜日に雇用統計が控えている。

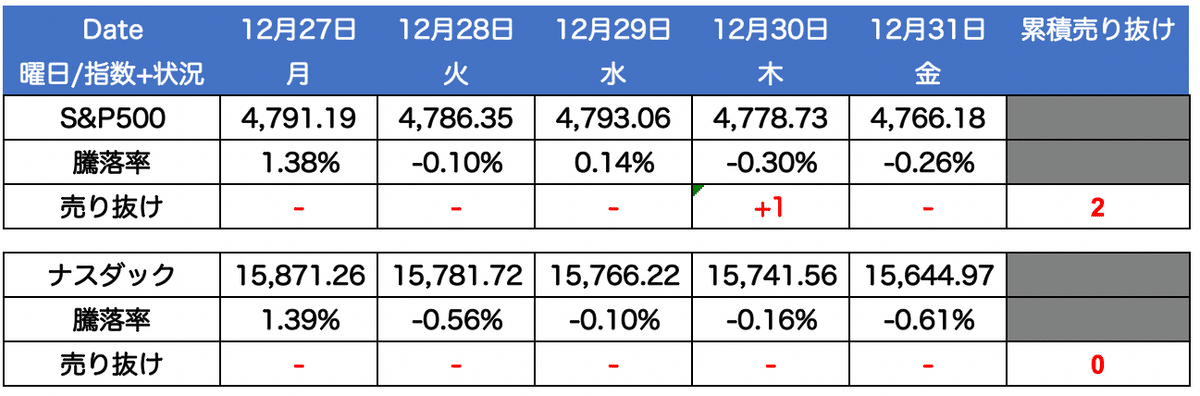

2. 代表株価指数動向(&強気相場 or 弱気相場判定)

□ 各株価指数の動き

S&P500指数は今週最高値を更新しています。最終週で更新見事ですね。一方、ナスダックは50MAとの戦いとなってきています。

2021年のドル建トータルリターンは以下の通りとなります。

S&P500(黒):26.89%

ナスダック(黄):21.39%

ダウ平均(紫):18.73%

ラッセル2000(緑):13.70%

では構成銘柄数が多く注目されるS&P500指数とハイテク銘柄が多く存在しているナスダック総合指数を詳しくみていきたいと思います。

□ S&P500指数

今年は50MA(赤)と100MA(緑)に支えられながら綺麗に右肩上がりを実現していきました。

Advance-Decline lineもS&P500指数も右肩上がりで上昇していきました。Advance-Decline lineは株価が上昇した銘柄数と下落した銘柄数がどちらが多いかわかる指標です。

AD line

=

(今日上昇した銘柄数 - 今日下落した銘柄数 ) + 昨日のAD Line

つまりAD Lineが上昇していれば上昇した銘柄数が多く、下落していれば下落した銘柄が多いということになりますね。S&P500指数は9月から11月にかけて停滞していましたが上昇に転じています。つまり全体として上昇した銘柄が年末にかけて多かったということですね。

S&P500に関しては構成上位10銘柄の構成比率が30%を超え21世紀にはいって最高水準になっています。今年はGAFAMをはじめとした大型株が牽引した相場であったといえるでしょう。

ただ、だからといって危険ということはありません。1980年以前はそれ以上の時もありましたし、何より上位のハイテクコングロマリッド企業がプラットフォームを展開しEPSの躍進も凄まじいからです。

SP500に占めるトップ10銘柄の比率がITバブル超え。だから危険なのか?

— 信太郎🏯オニール流投資で再び天下を狙う (@nobutaro_mane) December 31, 2021

と言われるとそうでもないと思うんよの。GAFAMがプラットフォームになってるゆえ、ただただ総取りしてEPSもついてきておるからの。

期待感だけで上がってたITバブルと同列にはならんと思う。 https://t.co/tICte6aM0V

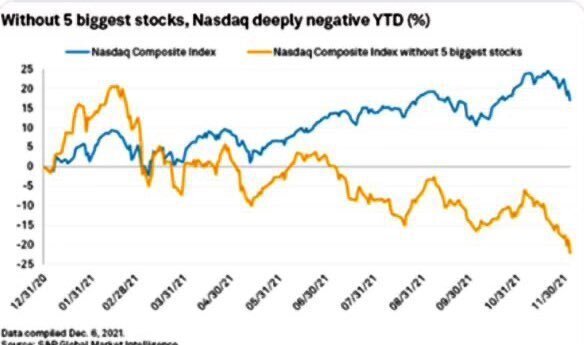

□ ナスダック総合指数

ナスダック総合指数は何度か100MA(緑)を割り込むことがありましたが、200MA(黒)を一度も割り込むことなく上昇していきましたが、直近停滞感は否めません。

ただ、AD LineはS&P500指数とまったく異なる形を示しています。以下の通り株価が上昇している局面でもAD Lineは右肩下がりとなっています。

つまり下落している銘柄が多い局面でも株価が上昇しているということを意味しています。これは明確にGAFAMTの大型ハイテク銘柄が支えていたということができます。

実際GAFAMを除いたナスダックの2021年12月中盤までのリターンは▲20%となっています。

GAFAMがこけてたらなかなか厳しい結果になっておったということじゃな。GAFAMの決算は今後も引き続き全集中していかねばなるまい

□現在は強気相場?弱気相場?

先週金曜日23日に「Confirmed Uptrend(確固たる上昇相場)」に回帰しており、今週も維持しています。

ただ、今週はクリスマス明けということもあり出来高はどの指数も少なく本格的な上昇相場に回帰しているのかという判断をするのは難しい状況です。

売り抜け日は引き続き低い水準ですので、しっかりと精査してチャートタイミングを迎えた銘柄がでてきたらリスク量を考えながら買っていくという形で相場と向き合う状況ですね。

(売り抜け日とは?)

売り抜け日カウントが以下を満たせば天井圏の下落警戒となります。

● 前日より出来高が増加し且つ指数が0.2%以上下落する売抜日カウントが4週間-5週間で3-5日起こる。(上昇中に発生)

● 2-3週間という短い期間で売抜日が4日あっても注意が必要。

(売り抜け日カウント数とは?)

前日比で0.2%以上のマイナスを前日以上の出来高ともなって記録した日を「売り抜け日」とカウント。4-5週間で4-5日あれば天井から下落の可能性あり。2-3週間という短期間で売抜日が4日ある場合も注意が必要。

「フォロースルー日」を迎えたらカウントはリセット。「フォロースルー日」は下落局面で前日比プラスで引けた日から4-7営業日後に出来高を伴って大幅に上昇した日のことを指す。また、カウントから25営業日経過後にも消滅する。

ただ、上位の条件を満たさなくても売り抜け日がカウントされることもあります。これは「指数が失速する」という意味のカウントとなっています。

指数が活発な出来高の中で上昇していくなかで、前日と同じような出来高なのに停滞した場合にカウントがなされることがあります。

3.セクター別(1week)

□ S&P500

TGT+4.72%、HD+4.52%、WMT+3.73%

CCL▲5.09%、AMZN▲2.54%

物理店舗を有する小売関連銘柄が強かったですが、派手な動きは特段ありません。

□ セクターETF騰落率 Highlight(1week)

XHB:ホームビルダー+2.94%

XLU:公益セクター+2.67%

XLB:素材セクター+2.60%

XBI:バイオテック▲5.29%

地味なセクターが強いという最終週でした。

4. FRB動向

(FRBの金利動向に気をつける)過去を振り返ると、FRBの金利が引き上げられたことがきっかけで弱気相場が始まり不景気に突入した歴史があります。弱気相場が終わるのは金利が下げられた時が多いです。最も簡単で役に立つ金融指標はFederal Fund(FF)レート(政策金利)。

コンピューターによる自動売買や様々なヘッジサービスによってリスクの高い弱気相場で発生する株価の下落から資金を守るために、ポートフォリオの大部分をヘッジするファンドが現れました。金利が急騰する場面は相場が下落しやすい仕組みになっています。

□ 先週のイベント(12月20〜23日)

◇ 米住宅販売(米連邦住宅抵当金庫)

2021年の米住宅販売が7.1%増加するとの見通しを示した(従来予想は+5.3%、20年の実績は+7.3%)

22年の住宅販売は-1.4%、23年は-3.8%となる見通し。供給の制約や住宅ローン金利と住宅価格の上昇が影響するとのこと。

◇ 米失業保険申請(米労働省)

18日までの1週間の新規失業保険申請件数(季節調整済み)は前週比でほぼ変わらずの20万5000件(予想に一致)。

パンデミック(世界的大流行)前の水準を引き続き下回った。

◇ 米個人消費支出(米商務省)

11月の個人消費支出は前月比0.6%増と堅調な伸びとなり、米経済が年末に向けて力強く推移していることが示された。

内訳はサービスの消費が0.9%増と全体の伸びのほぼ全てを占めた。住宅や公共事業が牽引。

コア個人消費支出(PCE)価格指数は前月比0.5%上昇。

□ 今週のイベント(12月27〜31日)

◇ 米失業保険申請(米労働省)

25日までの1週間の新規失業保険申請件数(季節調整済み)は前週比でほぼ変わらずの19万8000件(予想は20万6000件)。

パンデミック(世界的大流行)前の水準を引き続き下回っている。

今週は特段大きなイベントはありませんでした。

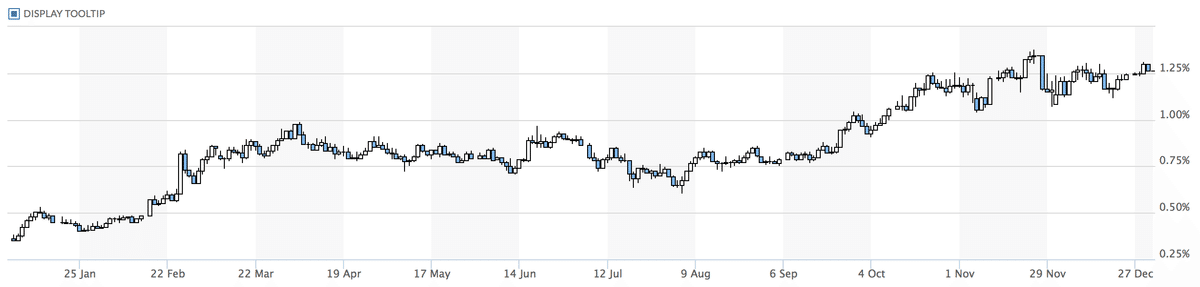

□金利動向 (2年&5年&10年)

金利をみると以下の通りとなっています。政策金利の影響をうける2年と5年の金利は上昇してきて現在高止まりしていますが、10年金利はピークからは下落しています。

2年債

5年債

10年債

イールドカーブは10月から政策金利引き上げを見込んで短期は上昇して、長期は下落しておりツイストフラット二ング化しています。つまり政策金利は引き上げられるが長期的な経済見通しに対してマーケットが悲観的にみていることを意味しています。

□ブレークイーブンインフレ率

ブレイクイーブンインフレ率とは、債券市場が期待するインフレ率を意味します。

この1年間「5年ブレークイーブンインフレ率」と「10年ブレークイーブンインフレ率」は上昇基調で進んできましたが、5月に入り一服、6月に入り下落。11月に入り下落基調が継続していましたが今週再び立ち上がり始めています。

(2020/01/01-2021/12/31)

期待インフレ率が急騰しはじめると利上げの回数も引き上がってきますし、最も注意すべきQT(量的引き締め)が現実味を帯びてきます。

□ FF先物金利/市場の利上げ織り込み

3月16日時点の利上げ確率:

12月3日時点28.6%→23日時点56.5%→本日時点56.55月4日時点の利上げ確率:

12月3日時点49.7%→23日時点70%→本日時点71%6月15日時点の利上げ確率:

12月3日時点75.3%→23日時点91.2%→本日時点100%

1回利あげ:20.7%

2回利あげ:44.3%

3回利あげ:28.5%

3月会合と5月会合時点での利上げ確率はほぼ変わらずですが、6月時点の利上げ100%となっています。

テーパリングが終了する3月時点での利上げの可能性が上昇してきています。今後は3月の利上げ折り込みの進展と2回目以降の利上げ可能性をみていく必要がでてきます。

現状6月会合で2回目以上の利上げが行われる可能性は以下の通りとなっています。

1回利あげ:20.7%

2回利あげ:44.3%

3回利あげ:28.5%

4回利あげ:6.3%

□ FRBのバランスシート(BS)拡大・縮小動向

BSが拡大するということは、市場に流通する資金が増大して、景気を加熱させることに繋がります。

FRBは金利を引き上げる前に、まずはバランスシート(BS)の縮小(テーパリング、資産買い入れプログラムの変更)を実行します。すでにテーパリングは始まっていますが、グラフではまだクリアにわからないですね。

̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄

※資産買い入れプログラムについて、現在では米国債を月800億ドル(約8兆4千億円)、住宅ローン担保証券(MBS)は同400億ドルのペースで買い入れています。こちらのペースを下げることを「テーパリング」といいます。

̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄

繰り返しになりますが、12月のFOMCでテーパリングが決定しました。来年3月まで段階的に実行されます。米国債月200億ドル、MBS月100億ドルのペース(ペース調整あり得る)で実施されます。つまりこのベースでは2022年3月にテーパリングが終了することになります。

バランスシートに関しては今後は縮小する時期がいつになるのかという議論が重要性をましてくるな。BS縮小は間違いなく株価には下押し圧力じゃからな。。次の項目で触れていこうと思う。

□ (重要)バランスシート縮小QT観測について

量的緩和で購入した債券などが償還された時に再投資しない場合はFEDのバランスシートが縮小していくことになります。このようにバランスシートを縮小することをQT(Quantitative Tightening)といいます。

コロナショック以降は量的緩和によって市場に資金が大量に供給され株価が上昇していったのでQTはその逆流を意味します。

実際、前回2018年に実施されましたが2018年はQTが始まったところでと最中に大きな調整を経験しています。

基本的には金融緩和は以下の順序で引き締めされていきます。

テーパリング

↓

利上げ

↓

QT

現在はテーパリングの最中で、3月にテーパリングが終了してから利上げが実施されることが見込まれています。そしてある程度利上げが進んでからQTが実施されます。前回は4回利上げがおこなわれたあとQTが実施されました。

そして、12月のFOMCでFOMCメンバーの2022年の利上げ回数が3回との見通しが示されました。前回に比べて経済が堅調でインフレが進んでいることを考えると4回到達までにQTが実施される可能性があります。

その前提で2022年のスケジュールをGoldman Sachsが示したのが以下のスケジュールとなります。

3月、6月、9月に3回利上げがおこなわれて12月にQTが実施されるというスケジュールですね。このシナリオ通りに動くのであればQTが意識される時期になると要注意ですね。

GSによると平均毎月60bnの償還が予定されてるので年間720bnのペーストなります。(量的緩和は毎月80bnだったのでQTも相当な規模となる)

仮にウォーラー理事の以下の発言を元に考えると、それでも5年間QTを行うことになります。

バランスシートの規模について同理事は、国内総生産(GDP)の約35%となっている現状から20%前後まで縮小させるのが好ましいとの認識を示し、住宅ローン担保証券(MBS)に対し米国債の比重を高める姿勢を重視すべきだと述べた。

ただ、前回のQTも2018年に大きく株式相場が下落したVIXショックを受けてQTを中止しているので、必ずしも上記の目標まで行うわけではありません。

□ 一方、RRPの過剰流動性は待機している

ただQTで2018年のようなショックが起きるとは一概にはいえません。

現在リバースレポ(RRP)が1.5兆ドル待機しており、この砲撃によってある程度支えられる可能性があります。RRPは2013年から始まった制度ですが以下の通り前回のQTの局面より大幅に多い水準になっています。

リバースレポとは、米連邦準備制度理事会(FRB)が実施している金融調整手段の1つであり、FRBは債券などを担保に民間金融機関から資金を借り入れます。期間が1営業日の翌日物リバースレポは2013年から毎日実施されており、金融システム全体でみた場合、短期金融市場の資金がFRBに吸い上げられる形となります。巨額の資金が量的緩和で供給されながらも、翌日物リバースレポで吸収されていることから、短期金融市場は極端な「カネ余り状態」と考えられます。

バズーカーとして蓄えられているリバースレポを市場に放出することでリスク資産の下落を防ぐことが期待されています。QTとの綱引き相場ということになる可能性があります。

5. プットコールレシオ

ここでは年初来からの比率(%)を観察します。直近の投資家心理を確認します。

プットコールレシオ = Put売買金額 /Call売買金額

⑴プットコールレシオ > 1 = Putの売買代金が大きい = 投資家が株式相場下落を期待(悲観的)

⑵プットコールレシオ < 1 = Callの売買代金の方が大きい = 投資家が株式相場上昇を期待(楽観的)

で算出されます。つまりプットコールレシオが1を超えているということはPutの売買代金の方が大きく下落を警戒する投資家が多いことを意味します。これは相場が悲観的なことを意味しており相場の底局面ではプットコールレシオが高くなる傾向があります。

一方、プットコールレシオが1を下回っているということはCallの売買代金の方が大きく上昇を期待する投資家が多いことを意味します。ただ、これは楽観的であるということを意味しており、相場の高値圏ではプットコールレシオは低くなる傾向があります。

S&P500のプットコールレシオは0.824となっています。1を下回っています。以下に当てはまります。楽観的な状況にありますが極度に楽観というわけではありません。

⑵プットコールレシオ < 1 = Callの売買代金の方が大きい = 投資家が株式相場上昇を期待(楽観的)

6. Volatility index(VIX指数/恐怖指数)

VIXとは市場で取引されている価格から逆算された「株式市場のボラティリティ」のことを指します。株価指数は上昇時は緩やかに上昇し、下落時は急落します。市場参加者が高いボラティリティを見込んでいるということは、市場に対して不安を抱いていると想像できます。

VIX指数は株価の先行きにどれほどの振れ幅(ボラティリティー)を投資家が見込んでいるかを示す「株価変動率指数」のうち、米国株を対象にした指数。通常、株安が懸念される局面で上昇し、20を超えると不安心理が高まっていると解釈される。その場合、「株価が今後1年間に約7割の確率で上下20%の範囲で変動する」と投資家が予想していることを示す。

2008年の金融危機の際にVIX指数が80超に上昇して注目を集めた。18年2月と10月にもVIX指数の上昇をきっかけに米国株が下落する場面があった。VIX指数の上昇に連動して機械的な株売りを出す「リスク・パリティ」などと呼ばれるファンドが存在するからだ。

S&P500指数(VIX:青)とNASDAQ(VXN:ピンク)のVIX指数の5年推移は以下となります。

S&P500は17.21、ナスダックは21.20と非常に落ち着いた水準ですね。

7. 空売り比率 (Short Volume)

空売り比率・ショートボリュームはNYSE(ニューヨーク証券取引所)で空売りされている株式の数をNYSEの総出来高との割合で示したものです。

この比率が高ければ投資家が市場をネガティブに見ていることが読み取れます。(「空売残」はShort Interestです。ここでは触れません)

特に暴落局面で注視するのが有効で弱気相場が底をつける時というのは空売りの「急増を示す数値の上昇」が通常2回か3回現れると成長株の巨匠・オニール氏は言及しています。

それではまずS&P500指数の空売り比率は以下となります。S&P500指数で最も取引Volumeが多いETFである「SPY」で見ていきます。

そこまで大きな急増を示す数値の上昇は今週はありませんでした。ナスダックについても取引ボリュームが大きいQQQでみていきたいと思います。

こちらも問題なしですね。

8. アクティブファンドマネージャーの動向(NAAIM Number)

次にNAAIM Numberです。NAAIM Numberはアクティブファンドの投資動向です。100を超えるということはアクティブファンドがレバレッジをかけていることを意味します。

12/22時点で85.71、先週末時点は67.02でしたので急激に回復しています。クリスマス明けて新年に向けて本腰を入れ始めたという様子がみてとれますね。

9. 注目経済指標の動向

以下が今週の経済指標発表でした。いつも参照しているマネックス経済カレンダーがシステムメンテナンス中であるため、Yafoo financeで取得しています。

年末ということもあり特段重要な指標は発表されていませんでした。来週金曜日は2022年1発目の雇用統計の発表となっています。

10.来週の決算

来週の決算は以下です。年初から決算を出すくら寿司には頭が下がります。

まとめ

・S&P500はまたも史上最高値を記録して締めくくり。ナスダックは50MAとの攻防に。出来高はクリスマス明けで年末ということもあり閑散。

・今年のリターンはSP500→ナスダック→ダウ→ラッセル2000の順

・AD LineはSP500は右肩上がりでナスダックは右肩下がりで全く異なる様相

・市場の利上げ折り込みは先週からは進んではいない。金利も株式市場同様参加者が少ないこともあり大きくは動いていない。

・2022年から懸念されている量的引き締め(QT)の観測も出始めている。

・オプション市場での動きも落ち着いている

・来週金曜日に雇用統計が控えている。

ここから先は

¥ 400

この記事が気に入ったらサポートをしてみませんか?