【医師×SPXL】実践編③運用期間を考える。

今回は、SPXLの過去の長期データから、

運用期間によって、リターンにどのような差が出るのかを検証したいと思います。

過去の長期データの計算方法については、こちら↓

比較対象としている仮想インデックスの詳細については、こちら↓をご覧ください。

今回の検証では、1954年から2020年までの

長期データを用いて、運用期間ごとのリターンを分析します。

たとえば、1年リターンであれば、

1954年7月1日〜1955年7月1日

1954年7月2日〜1955年7月2日

というように、1日ずつ運用期間をずらすことによって、1年間のリターンを分析します。

そのようにして、

1年、5年、10年、20年、30年、50年の

リターンを検証しました。

50年という運用期間は、やや非現実的かもしれませんが、

参考までにご覧ください。

また、今回の記事では、リターンは

基本的に年率換算で表記しています。

1.期待リターン

まず、期待リターンですが、

運用期間を変えても、年率換算した

幾何平均リターンが変わることはありません。

何年間運用しようが、年率期待リターンは

以下の通りです。

仮想インデックス 9.1%

SPXL 12.2%

こちらは以前の記事で

計算したものですね。

2.リスクと運用期間

次に、リスクについて検証しますが、

その前に、基本的なリスクと運用期間の関係についておさらいしておきます。

運用期間が長くなればなるほど、

年率換算したリスクは小さくなっていきます。

しかし、それは長期運用によって

結果のばらつき(リスク)が小さくなるということではありません。

たとえば、ある商品に投資した時、

1年間のリターンが−10%〜+20%の間に収まるとします。

そして、これを5年間運用した場合のリターンが、

年率換算で、−5%〜+10%の間に収まるとします。

数字だけを見ると、リスクが小さくなり、

リターンが収束しているように見えますが、

それは誤りです。

5年間の最終リターンは、それぞれを5乗したものになりますので、実際には、

−22.7%〜+61.1%です。

運用が長期になればなるほど、

結果のばらつき(リスク)は大きくなります。

ここを勘違いしていると、

データの意味を誤解してしまいますので

ご注意ください。

3.リスクの検証

それでは、ここから実際のデータを見ていきます。

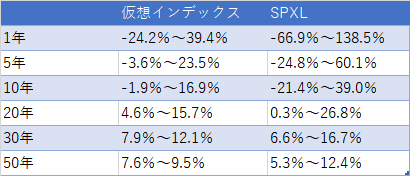

今回は、リスクとして±2SDを推定しました。

以前の記事でも言及しましたが、

±2SDとは、

95%の確率で、その範囲に結果が収まる

ということを意味します。

投資の世界では、想定すべきリスクとして、

しばしば使われる指標です。

それでは、結果をどうぞ。

やはり、下限のリターンは仮想インデックスが高く、

上限のリターンはSPXLが高いという結果になりました。

また、興味深いのは、

SPXLは50年運用しても、

リスクがかなり大きいということです。

30年を超える運用では、もはや大きく変化しないのかもしれません。

それにしても、SPXLの10年運用で

年率-21.4%の

可能性があるというのは非常に恐ろしいです。

これはトータルリターンで、−91.0%になることを意味します。

10年運用し続けた結果、元本が1/10以下になることも

覚悟しなければいけないということです。

リスクを分かりやすくするために、

上記の結果をグラフにしてみます。

まずは、仮想インデックスのリスクです。

幾何平均リターンに向けて、きれいに収束していきますね。

30年程度運用すると、かなりまとまっているように見えます。

次にSPXLのリスクです。

こちらも全体としては概ね同じ形ですが、

縦軸が異なることに注意してください。

SPXLも、30年以上運用すると、

かなり安定するようです。

4.リターンの時系列

ここまでの結果を踏まえて、

それぞれの年率リターンを

時系列グラフにしてみます。

グラフの本数が多くなってしまうので、

5年、20年、30年をピックアップしました。

まずは仮想インデックスです。

5年では、ある程度の動きがありますが、

20年になるとかなり安定するようになり、

30年ではさらに動きが小さくなっています。

次にSPXLです。

これでもかなり縦軸を調整しているのですが、動きが非常に激しいことが分かります。

やはり、運用期間が長くなると、動きは小さくなります。

これからの米国株のリターンは下がる

という意見をよく耳にしますが、

私はあまり信じていません。

グラフを見ると、1954年からリターンの水準は

ほとんど変わっておらず、

上下に波を繰り返しているだけです。

長期的には同じようなリターンを生み続けるでしょう。

5.勝敗

最後に、仮想インデックスと、SPXLの

勝敗について検証してみましょう。

仮想インデックスと、SPXLに

同じ期間、同じ金額を投資したとしても、

どちらのリターンが大きくなるかは

その時期によって異なります。

いくら過去の平均リターンが優れていても、

時期によって、負けてしまう期間が生まれることは避けられません。

平たく言ってしまえば、

自分が運用する期間に、どちらが勝つかは

運次第ということになります。

過去の同じ期間に、同じ額を運用した場合、

どちらの方が勝率が高いのか、

運用期間ごとに検証してみました。

1年リターンであれば、運用開始可能な16362日すべてに勝敗がつくことになります。

それでは、結果をどうぞ。

運用期間が長くなると、

SPXLの勝率が上がるかと思いましたが、

そうでもありませんでした。

6割前後はSPXLが勝つことが多そうですが、

負け越している運用期間もあり、

評価が難しいですね。

もちろん、10年ならSPXLが有利で、20年なら不利ということは言えません。

6.まとめ

今回は運用期間に着目して、

SPXLのリターンを検証しました。

SPXLも、インデックスと同様に、

長期運用によって、年率リターンは

ある程度収束することが分かりました。

個人的な予想では、3倍レバレッジの

年率リターンが収束するには

50〜60年程度の運用期間が

必要かと思っていましたが、

そういうわけではないようです。

30年である程度収束すること、

そして50年でもあまり変化がないことは、

大きな収穫でした。

30年の年率リターンが、±2SDで6.6%以上というのも、良かったと思います。

15%以上のリターンの可能性を持ちながら、

悪い時でも6%程度得られるというのは、

かなり良い結果だと思います。

逆に10年以下の運用では、マイナスリターンの確率が高すぎると感じました。

今回の結果からは、

最低でも20年、可能なら30年以上

の運用期間をお勧めします。

最後までお読みいただきありがとうございました。

スキボタン、サポート押していただけますと励みになります。

この記事が気に入ったらサポートをしてみませんか?