ダブル・スコープ(6619)の企業分析 「業績予想と適正株価の考え方」

こんにちは、上原です。

今回は個人投資家の間でよく話題に上がっているダブル・スコープ(6619)について詳細な企業分析noteを書きました。「機関投資家だったらダブル・スコープに投資をする時にどんな分析をするのか?」という視点で書いているので、ダブル・スコープに投資している投資家や、業績予想の作り方や適性株価の計算方法に興味がある方には参考になると思います。

このnote、全部で16,000文字近くもあります。長いです。でも、全部無料で読めますし、業績予想の作り方もできるだけ丁寧に解説したつもりです。ぜひ、最後までお付き合いいただけると嬉しいです。

ダブル・スコープが今注目されている理由は、子会社であるWCP社が韓国で上場することが決定したためです。ダブル・スコープの時価総額は1,000億円強ですが、WCP社の時価総額は3,000億円を超えるとも言われており、上場承認のニュースが出てからダブル・スコープの株価が急騰しました。

今回の企業分析noteでは、ダブル・スコープの基本的な情報(事業内容や強みなど)について簡単にまとめた後に、WCP社上場のニュースを振り返りつつ、今後の業績見通しや適性株価についても考察しています。

noteは有料に設定していますが、無料で全て読むことができます。有料部分は特典パートとして「ダブル・スコープは売上900億、利益率20%を達成できるのか?」という考察を載せていますが、ご購入いただかなくても感想をツイートしていただいた方には無料で差し上げています。特典パートの受け取り方について詳しくは、noteの最下部をご覧ください。

ここからがnoteの本題になります。

前半はダブル・スコープの基本的な情報になるので、子会社上場の話や業績見通しについてすぐに知りたい方は、前半は飛ばして「ダブル・スコープの適正株価を考える」の章まで飛んで下さい。

長文noteとなりましたが、最後までお付き合いいただけますと嬉しいです。感想RTなども大大大歓迎です。今後の執筆モチベにつながります。

※このnoteは2022年8月14日時点までの情報をもとに執筆しています。15日の週にダブル・スコープの決算説明会があると思うので、そこで新しい情報が出たら、noteの内容を修正する可能性があります。

ダブル・スコープの会社概要

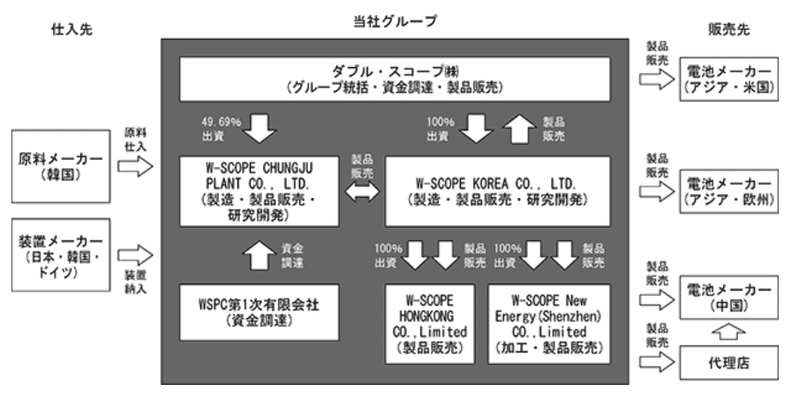

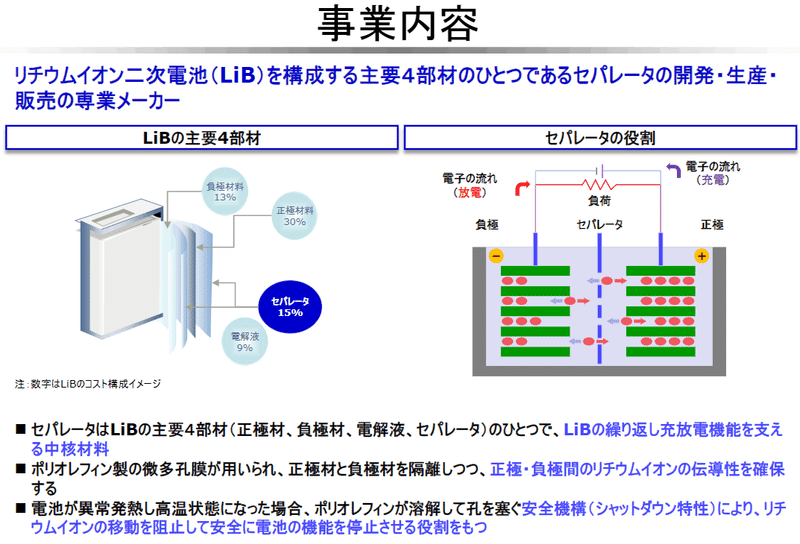

ダブル・スコープはセパレーターというリチウムイオン電池(LiB)の材料を作っている会社です。2005年にサムスン電子出身の技術者によって設立され、2011年に東証マザーズに上場、2015年に東証一部に指定替えされました。資金調達を日本で行ったため日本の株式市場に上場していますが、製品の製造・開発拠点は韓国にあり、実質的には韓国企業です。

セパレータの市場シェア・競争環境

ダブル・スコープはセパレータの専業メーカーです。セパレーターはLiBの電池の正極と負極の間に設置され、電気を通すためにリチウムイオンを透過しつつ、正極と負極が接触するのを防いでいます。セパレータの役割についてはこちらのサイトをご覧ください。

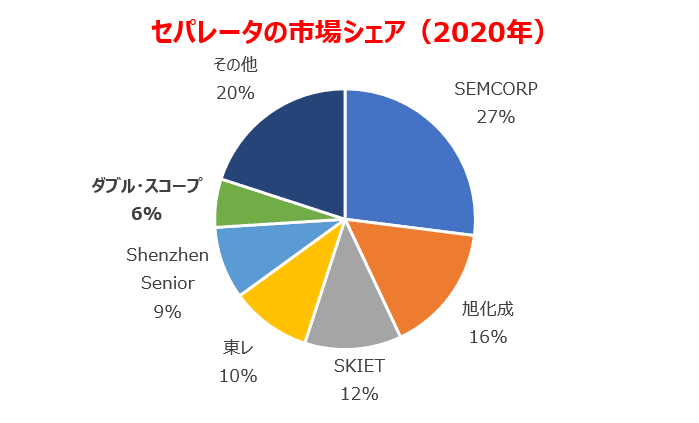

ダブル・スコープは2005年に設立された比較的新しい会社で、セパレーター市場では後発組です。ダブル・スコープが参入した当時は、旭化成が世界トップシェア、2位が東燃ゼネラル石油(現在は事業譲渡により東レ)でした。

現在の世界シェア1位は中国のSEMCORP(上海エナジー社)で、3位のSKIETは韓国バッテリー大手のSK Innovationの子会社、5位のShenzhen Seniorは中国の上場企業です。ダブル・スコープはSenior社に次ぐ6番手となっています。

昔は日本企業の市場シェアがもっと高かったんですが、電池市場で中国メーカーがシェアを上げており、中国の電池メーカーにセパレーターを販売している中国企業がシェアを上げてきています。中国系のセパレーターメーカーは品質も向上しており、中国以外の電池メーカーにも拡販が進んでいるようです。

ダブル・スコープのセパレータ事業の特長

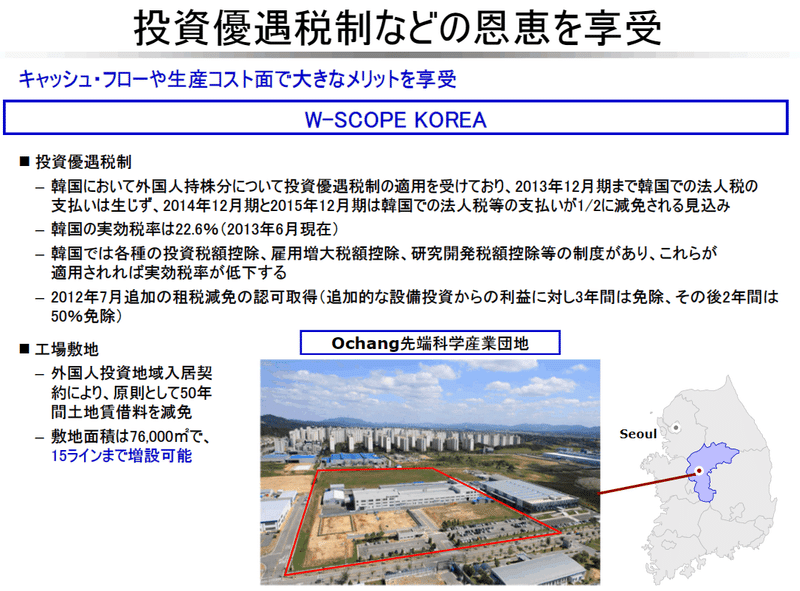

ダブル・スコープの強みはコスト競争力の高さです。外資系企業(日本の企業)として韓国に工場を設立したため、工場用地の借地費用が50年間免除されたり、法人税が大幅減免されるといった優遇を受けています。

また、ダブル・スコープのセパレータは「逐次二軸延伸法」という製造プロセスで作られており、旭化成や東レが採用している「同時二軸延伸法」と比べて生産コストが安くなるそうです。

セパレータは原材料のフィルムを薄く伸ばして作られますが、同時二軸延伸法では縦と横に同時に伸ばされます。同時二軸延伸法は品質管理がしやすくセパレータの品質では優位性があるようですが、縦横それぞれ6倍ずつ、面積では36倍までしかフィルムを引き伸ばすことができません。

一方でダブル・スコープの逐次二軸延伸法では、フィルムを横方向に伸ばして、その後に縦方向に伸ばします。縦横それぞれ10倍まで伸ばせるので、フィルムの面積は100倍まで広がります。フィルムの厚さにムラが出やすいので品質管理は難しいですが、逐次二軸延伸法の方が生産性が高く、コスト競争力があります。

逐次二軸延伸法で安定した品質を出すのは非常に難しく、もともとLG化学が逐次二軸延伸法でセパレータを生産しようとしたんですが、歩留まりが10~20%しか出ずに生産を断念しました。ダブル・スコープはLG化学のセパレータ生産ラインを2015年に取得し、その後改善を重ねて90%以上の歩留まりまで向上させたそうです。

※ダブル・スコープがLG化学から生産ラインを取得(2015年10月15日)

ダブル・スコープの業績推移と顧客別の売上高

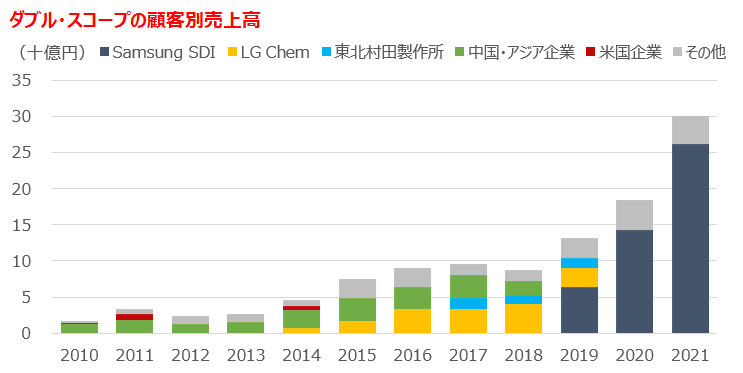

ダブル・スコープの2021年度の連結売上高300億円のうち、Samsung SDIグループ向けの売上高が262億円もあります(構成比はなんと87%)。

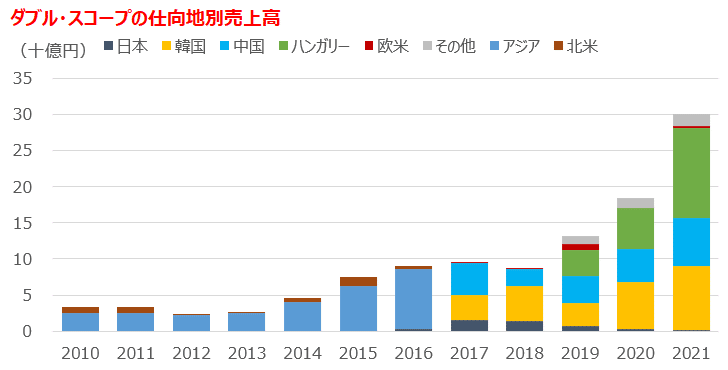

しかし、Samsung SDI向けの売上高が伸びてきたのはここ数年の話で、ダブル・スコープの顧客は過去大きく変化してきました。次のグラフはダブル・スコープの仕向地別売上高と主要顧客別売上高の推移です。ここからはダブル・スコープの過去の業績推移について整理します。

2011年までは米国のA123 Systemsや中国のXuran Electronicsなど米中向けの売上高がメインでした。電気自動車(EV)の市場はまだ立ち上がり始めたばかりという状況で、この頃のダブル・スコープの売上高は民生向け(スマートフォンなど)がほとんどでした。

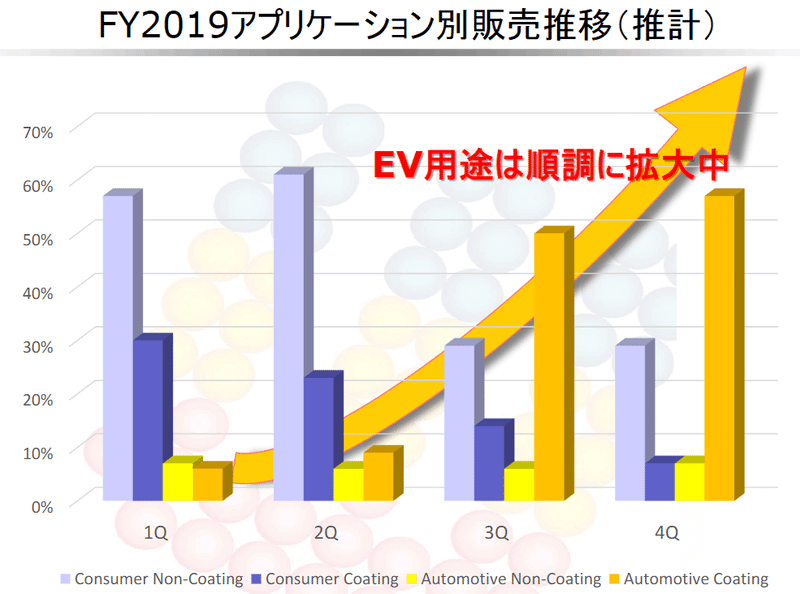

2012年は米A123 Systemsの破産によって売上高が大きく落ち込みますが、2013年からは中国向けの売上高が拡大しました。また、この頃からEV向けの売上高も少しずつ増え始めています。LG化学向けの売上高が大きく増えたのが2014年で、2015年にはLG化学からセパレーターの生産ラインを取得して、2018年まではLG化学向けが成長を牽引しました。

2019年から、主要顧客がLG化学・中国メーカーからSamsung SDIへと変化し、用途別で見ても自動車向けの成長が飛躍を始めます。2019年度の2Qまでは民生用が売上の半分以上を占めていましたが、3Qからは売上構成比が逆転して、車載向けの方が大きくなります。地域別の売上高では、Samsung SDIがバッテリーを収める欧州EV向けの需要が増えて、ハンガリー向けの売上高が急拡大しています。

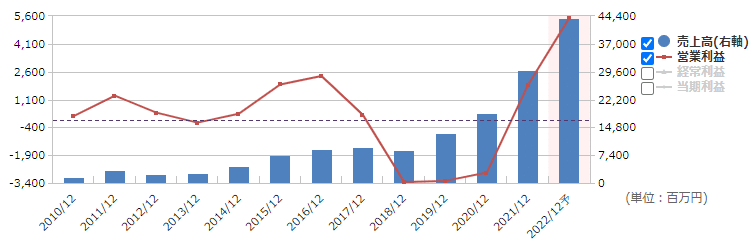

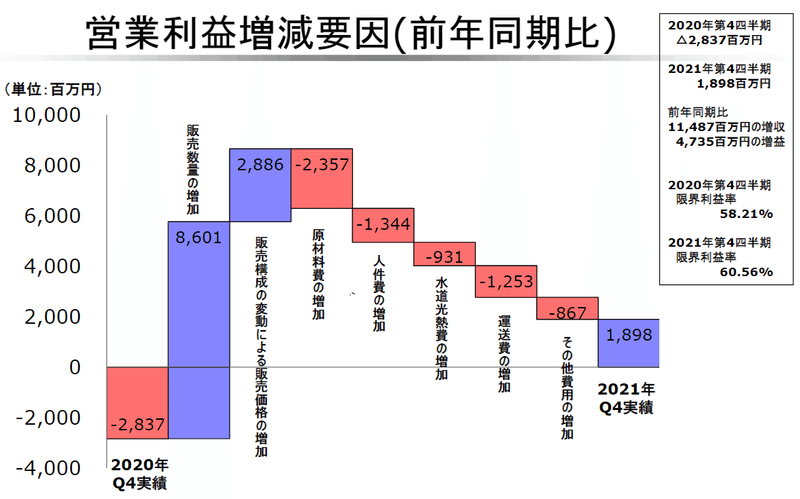

売上高と営業利益の推移を見ると、2018~2020年度は営業赤字が続いていました。2019年度からEV向けの需要が急増すると見込み、設備投資や研究開発費が先行して増えていたのが原因です。しかし、セパレーターは限界利益率が非常に高いビジネスなので、売上が増えれば利益もしっかりと拡大します(会社の資料によると限界利益率は60%程度)。

2021年度は韓国顧客向けの売上高が車載・民生用途ともに大きく増えて、(70%の増収)、4年ぶりの営業黒字19億円(利益率6%)を達成しました。

ダブル・スコープの投資チャンスはいつだったのか?

余談ですが、先行費用で赤字が続いていた2018~2020年頃にダブル・スコープに投資をしていたら儲かったのかな、とふと思って株価と四半期利益の推移を見比べてみたんですが、全然そんな事はありませんでした。

赤字が拡大していた2018~2019年前半は株価が下がって当然としても、赤字額が減り始めた2019年度後半も株価が下がり続けていますね。2020年はコロナ影響もありますが、2020年度4Qに12四半期ぶりの営業黒字を達成しても、株価はあまり再評価されませんでした。

2021年度に入ってから営業黒字を出せるようになりましたが、株価はレンジ横ばいで推移。今から振り返ると、EV向けの成長が見込める中で四半期の黒字が定着してきたのに、赤字で苦しんでいた時と株価が変わっていないこの頃が絶好の投資チャンスだったんですね。

この後詳しく解説する韓国子会社の上場の話も2021年3月から出ているので、今後の成長見通しや子会社の価値をしっかりと分析できていれば、この頃に投資できていたのかもしれません。こんなことは後から振り返れば誰でも言えるわけですが。

ダブル・スコープの適正株価を考える

あの時投資しておけば、、、なんて後悔してても始まらないので、ここからはダブル・スコープの適正株価を考えてみようと思います。2022年に子会社上場の話が具体化して株価が急騰しましたが、今でもまだアップサイドは残っているのか。逆にダウンサイドリスクは何があるのか。子会社上場の影響や今後の業績予想を考えながら、ダブル・スコープの適正株価を試算します。

EVの市場見通しは、自動車メーカー各社が今後の販売計画を出しているので比較的予想しやすいです。EV市場の成長は確度が高いものだと思いますが、そこに対してダブル・スコープや競合他社がどんな投資を計画しているのか考察しながら、業績予想を組み立てていきます。

業績予想を考える前に、ダブル・スコープの韓国子会社の上場について話を整理していきましょう。

2022年に韓国子会社が上場予定

ダブル・スコープがマーケットで注目されているのは、EVの普及によってセパレータの売上成長が見込めるというのはもちろんあるんですが、それよりも韓国子会社の上場の話が出ていることが大きいです。

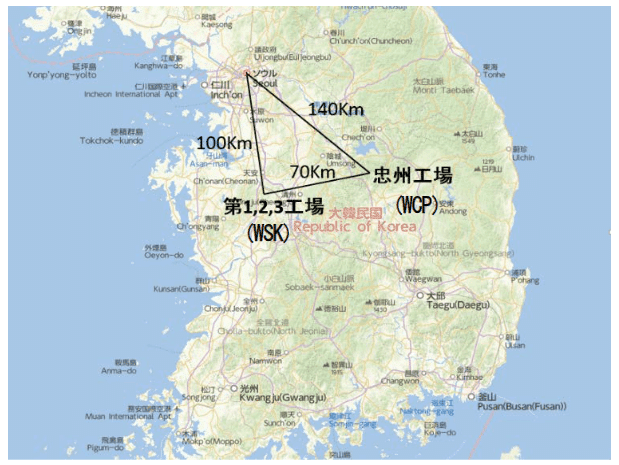

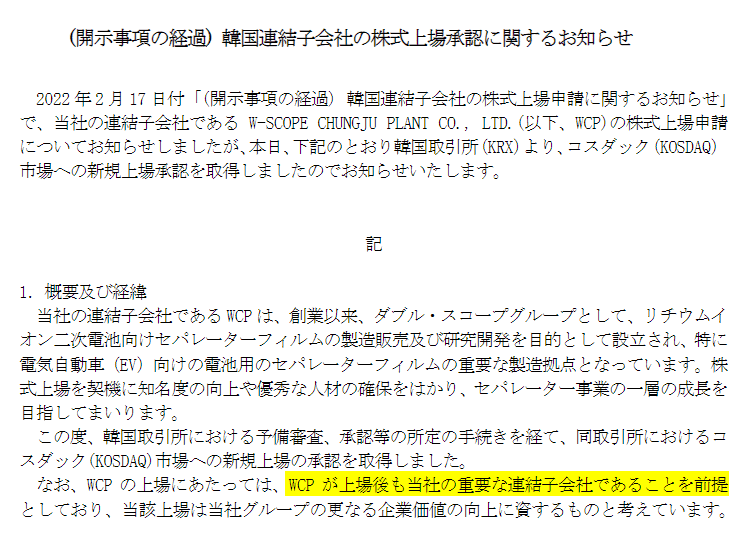

上場する予定なのは韓国にあるW-SCOPE CHUNGJU PLANT(WCP社)という連結子会社で、忠州(Chungju)工場でセパレーターを生産しています。2021年3月11日に韓国証券市場(KOSDAQへの上場準備を始めたと公表。上場目的は「WCPの生産能力増強を進めるため資金調達手段の柔軟性を確保する」とされています。

その後しばらくは追加のニュースがなかったんですが、2022年1月7日に「WCP社が上場予備監査を請求する計画」と韓国紙で報道され、株価が急伸しました。上場後の企業価値は4兆ウォン(4千億円)を大きく上回ると見込まれ、時価総額1,000億円強のダブル・スコープに対する期待値も高まりました。

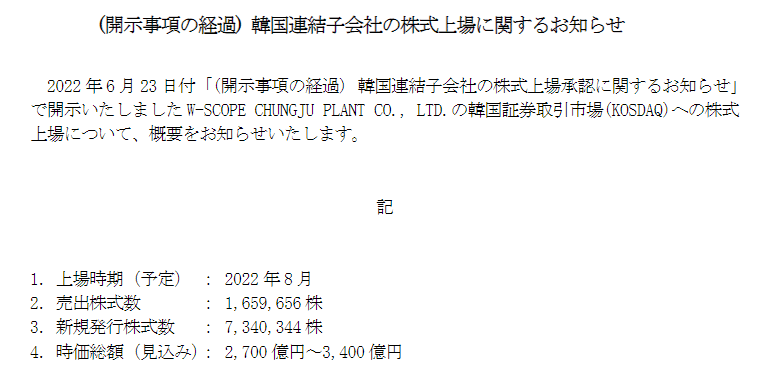

そして2月17日にダブル・スコープから「韓国取引所に上場申請した」と正式にリリースが出て、6月23日に上場が承認されました。

その後、7月7日に売出株数や時価総額などの詳細が公表されたものの、7月27日に上場時期を8月から9月に変更されました。2022年度上期の業績が好調なので、決算発表後の方がバリュエーションが高くなりやすいと判断したようです。

WCP社におけるダブル・スコープ持ち分の価値

WCP社はダブル・スコープの100%連結子会社として2016年に設立されました。もともとW-SCOPE KOREA(WSK社)という子会社の梧倉(Ochang)工場でセパレーターを生産していたんですが、WCP社は忠州(Chungju)工場の新設のために設立された新会社で、2018年から量産が開始されました。

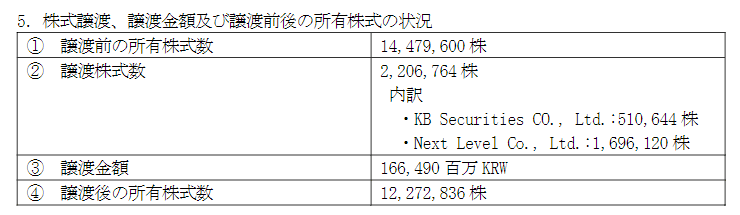

WCP社は2020年12月末の時点ではダブル・スコープの100%連結子会社だったんですが、2021年9月30日に2,206,764株(発行済株式の15.24%)をKB Securities社とNext Level社に譲渡しています。株式譲渡によって得られた資金は借入金の返済に充てられました。譲渡金額は166,490百万ウォン(約157億円)だったので、この時のWCP社の時価総額は1,092,418百万ウォン(約1,000億円)だったことがわかります。

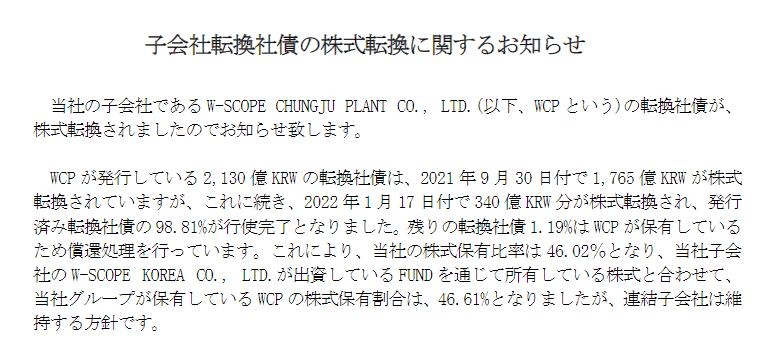

また、WCP社はこれまでに転換社債を発行して資金調達を行ってきました。WCP社が発行した転換社債の総額は2,130億ウォンで、2022年1月までにすべて株式への転換または償還処理が行われたため、ダブル・スコープが保有するWCP社の株式保有割合は46.02%まで減っています。

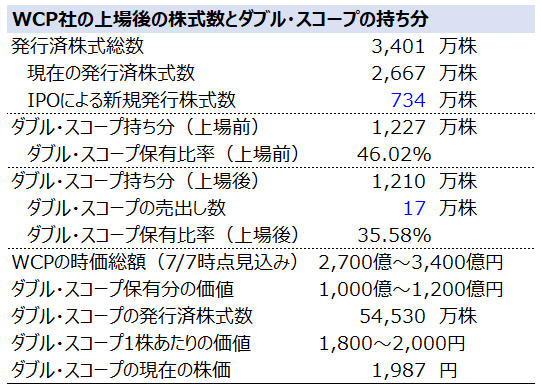

そして、今回の上場では734万株の新株が発行されて、WCP社の発行済株式数は3,401万株に増加します。ダブル・スコープはこのうち1,227万株を保有していますが、WCP社の上場目論見書によるとダブル・スコープからも17万株が売り出されるようなので、ダブル・スコープの保有株式数は1,210万株(保有比率36%弱)まで低下することになります。

連結子会社?持分法適用子会社?

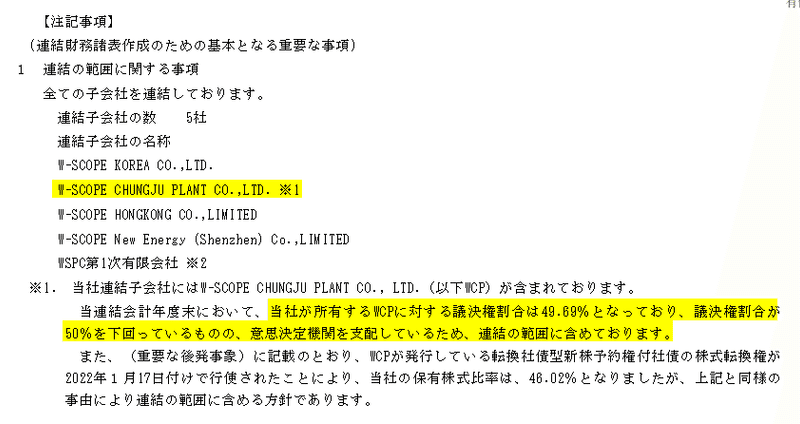

WCP社に対するダブル・スコープの持ち分はすでに50%を下回っていますが、意思決定機関をダブル・スコープが支配しているため、引き続き連結子会社として扱われています。

ダブル・スコープの持ち分は今回の上場によって36%まで減ることになりますが、6月23日の上場承認のリリースによると、上場後も引き続き連結子会社であることが維持されるようです。

ダブル・スコープへの業績影響の考え方

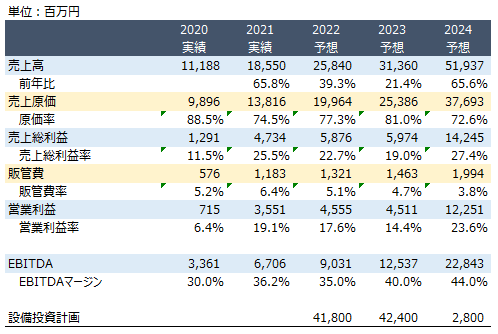

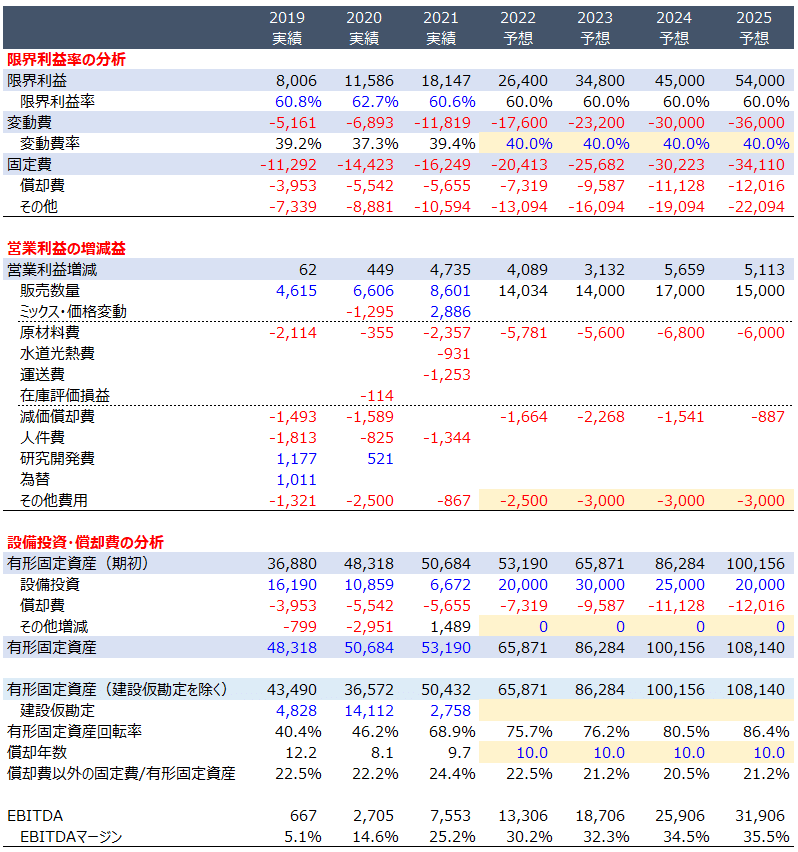

こちらはWCP社の上場目論見書に掲載されている業績見通しです(1韓国ウォン=0.1円で日本円に換算しています)。

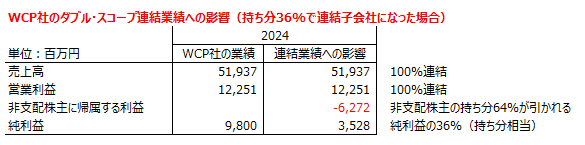

ダブル・スコープの持ち分が36%で連結子会社が維持されると、売上高や営業利益はそのまま100%ダブル・スコープ単体の損益計算書に足されることになります。しかし、WCP社の株式の64%は他の株主(非支配株主)の持ち分なので、他の株主に帰属する分の利益は「非支配株主に帰属する純利益」として当期純利益から引かれます。

純利益の計画は掲載されていませんでしたが、仮に税率を20%として営業利益×80%が当期純利益になるとすると、WCP社の2024年の純利益は98億円です。純利益98億円のうち、非支配株主の持ち分64%に相当する63億円が非支配株主として純利益から引かれて、連結純利益への影響は35億円(98億円-63億円、ダブル・スコープ社の持ち分36%に相当)となります。

バランスシートへの影響は、WCP社が連結子会社になる場合、WCP社のバランスシートがそのままダブル・スコープ社の単体に足されて、WCP社の純資産の64%が非支配株主持分として引かれることになります。WCP社が持分法適用子会社になる場合、ダブル・スコープの投資有価証券にWCP社の持ち分が反映されますが、こちらは時価評価ではなく取得原価で表示されることになります。このあたりの会計処理について詳しくは、こちらの記事がわかりやすいです。

WCP社が上場することで、ダブル・スコープが保有するWCP社の価値が見える化されます。しかし、WCP社はダブル・スコープの連結子会社になるので、WCP社の業績は損益計算書に反映されます。なので、ダブル・スコープの株価にWCP社株式の価値をそのまま足してしまうと、「WCP社の連結利益への貢献額」と「WCP社株式の価値」をダブルカウントすることになってしまうので、注意して下さい。ダブル・スコープの株価は今後WCP社の株価を意識して動くことになると思いますが、理論株価はあくまでも連結利益(またはキャッシュフロー)をベースに考えるべきだと思います。

子会社上場で調達した資金の使い道

WCPの公募価格がいくらになるかはまだ分かりませんが、7月7日のリリースにある通り時価総額2,700~3,400億円の範囲になるとしたら、WCP社は734万株の新株発行によって580億~730億円の資金を調達することになります。

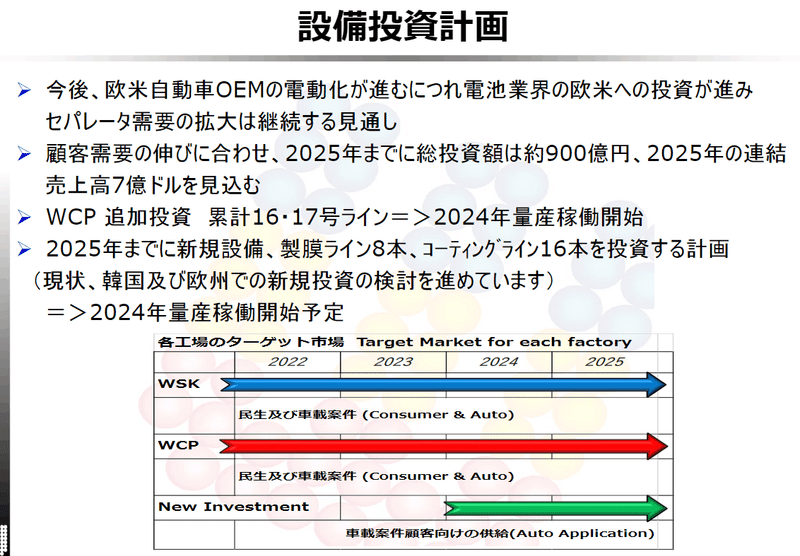

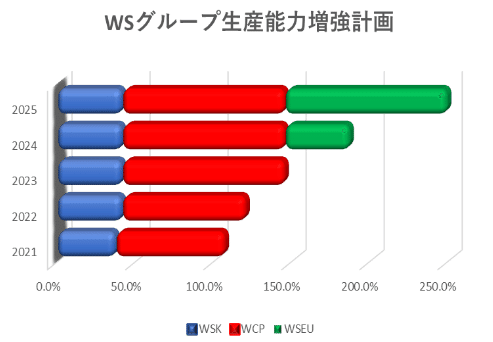

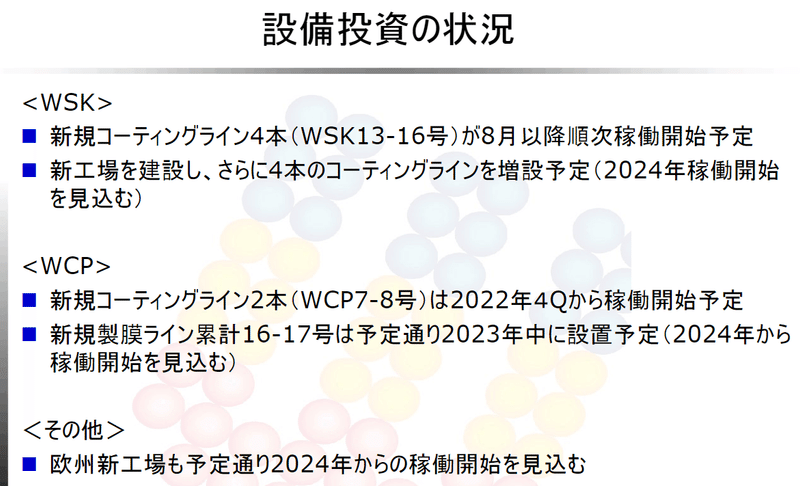

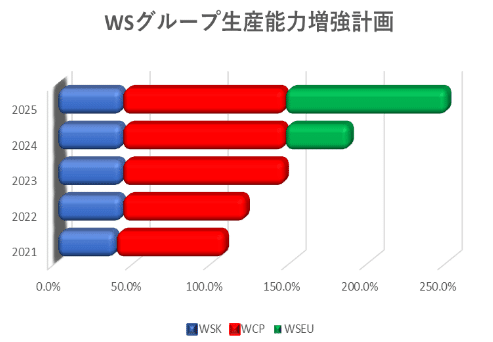

ダブル・スコープは2021年10月14日に今後の設備投資と欧州法人の設立を公表しており、今回調達した資金は能力増強投資に充てられる予定です。

今後の設備投資の内容は以下の通りです。

韓国WCPに120億円の投資で2本の成膜ラインを設置→2024年に量産開始、成膜ラインは合計8本になる

欧州法人(WCPの100%子会社)を設立し、2025年までに成膜ライン8本をを投資する予定→2024年に量産開始

2021~2025年の5年間で総額900億円の投資を予定

これらの投資により、2025年には年間7億ドルの売上貢献を想定

生産能力は2021年末から2倍強になる予定

ダブル・スコープの業績見通し

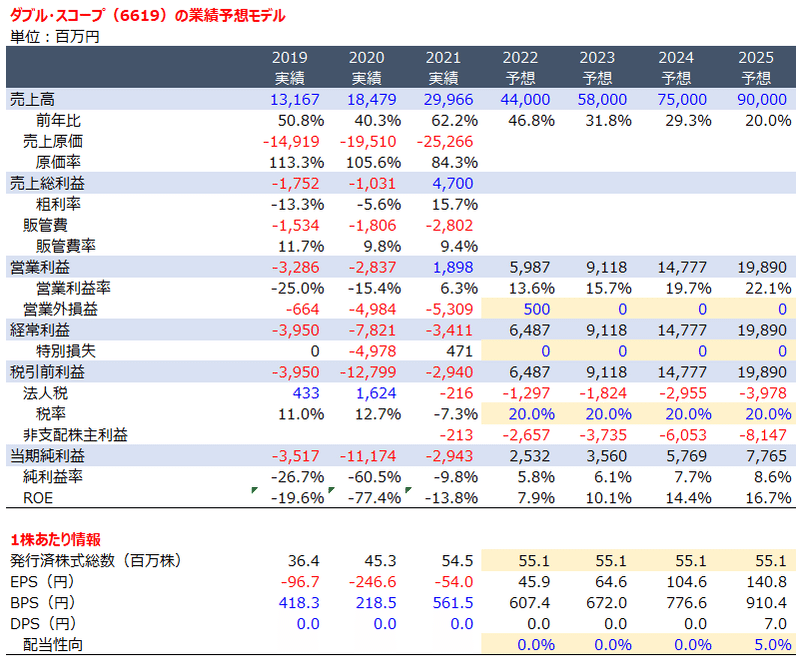

ここまで、子会社上場による影響や今後の投資見通しについてまとめてきました。これらの情報を元に考えたダブル・スコープの長期業績予想がこちらです。

ここからはこの業績予想の考え方を簡単に解説しますが、こういった業績予想を自分で作れるようになりたいという方は、バリュー株投資アカデミーの「業績予想の作り方講座」がおすすめです。業績予想の作り方について、個人投資家の方でも実践できるように具体的に解説しています。

「証券アナリストが教える業績予想の作り方講座」はこちら

業績予想の前提条件

上記の業績予想の考え方を1つずつ解説していきます。

まずは売上高ですが、ダブル・スコープの設備投資計画の資料に「2025年までに900億円を投資して、2025年の連結売上高7億ドルを見込む」とあったので、2025年の売上予想を900億円としました(7億ドル×130円だと910億円)。本当に900億円も売上高を出せるの?という根拠については、有料の特典パートに掲載しています(有料パートは感想RTしていただいた方には無料でお送りします)。

営業利益の予想は、会社の過去の増減益要因を参考に固定費と変動費を予想して作成しました。増減益要因というのは決算資料に掲載しているこういう階段チャートですね。

ダブル・スコープの業績予想における増減益要因の前提がこちらです。

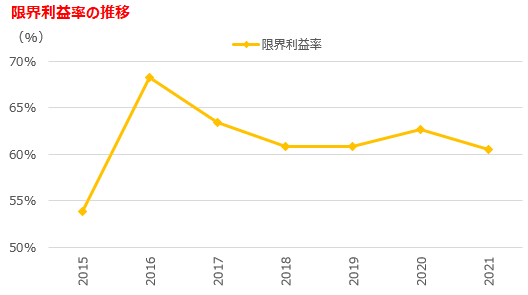

売上高に対する変動費の比率は40%で一定としています。過去の決算資料を見ると、限界利益率は60%前後で安定しています。「限界利益率=(営業利益+固定費)÷売上高=1-変動費率」なので、限界利益率が60%で安定しているということは、変動費率も40%程度で安定しているということを意味します。

また、WCP社の上場目論見書でも「湿式セパレーターの主要原料であるポリエチレンは世界的に供給能力が増加しているので単価が安定している。セパレーターの面積当たりの材料投入量も変わらない。」とあったので、変動費率を横ばいと仮定しても問題ないと考えました。

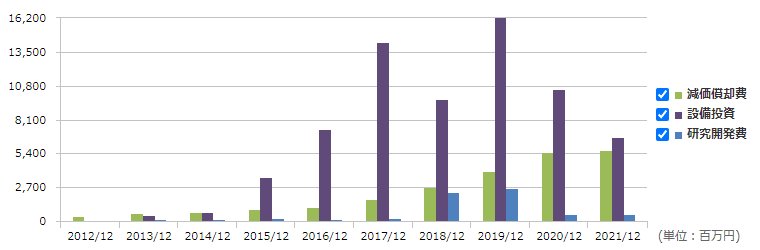

そして固定費については、わかりやすいのは減価償却費の増加ですね。こちらは2025年までに900億円の設備投資を実施する前提で、過去の有形固定資産と償却費の関係を参考に予測をしました。具体的には、有形固定資産の平均的な償却年数を10年として償却費を予測しています。

その他の固定費は今回の予測の中で一番適当な部分ではあるんですが、増減益要因の中の一番下にある「その他費用」の部分で予測をしています。「償却費以外の固定費÷有形固定資産」が大きく動かないように、償却費以外の固定費が生産能力の増強に伴って増えていくように予想を作成しました。

法人税率は20%として、連結利益の8割をWCP社が稼いでいるという前提で、WCP社の利益の64%を非支配株主に帰属する利益として純利益から差し引きました。こちらのダブル・スコープの生産能力の見通しで、WCP(韓国工場)とWSEU(ハンガリー工場)の生産能力が占める割合が2025年で7~8割程度に見えたので、WCP社が連結利益に占める割合は8割程度と考えました。

こんなことを考えながら作成した業績予想に基づくと、「2025年で売上高900億円、営業利益199億円(営業利益率22%)、純利益78億円、EPS 141円」という見通しになりました。本当に売上高900億円、営業利益率22%を達成できるのかという点については、有料の特典パートのところで詳しく解説しています。

業績予想の解説はいったんここまでにしておいて、次にこの業績予想に基づいた適正株価の計算に移ります。

ダブル・スコープの適正株価を考える

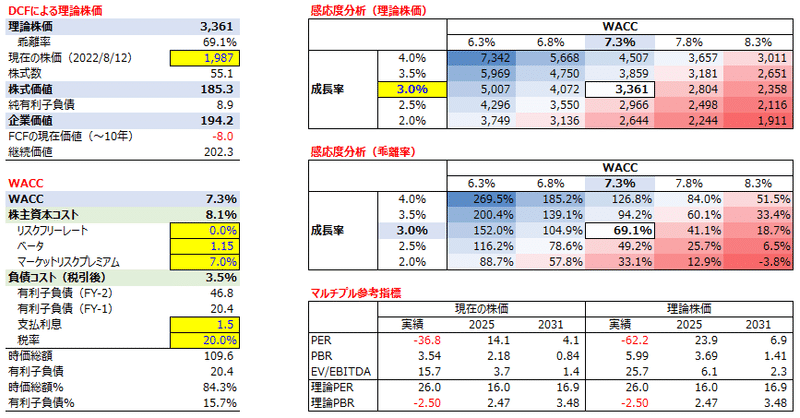

今回は足元で利益が出ていない一方で、長期的な成長が見込める会社の適正株価の計算なので、王道のDCFで適正株価を計算してみました。DCFは「ディスカウント・キャッシュ・フロー法」の略で、将来のキャッシュフローの見通しを現在価値に割り戻して企業価値を算出するモデルとなります。

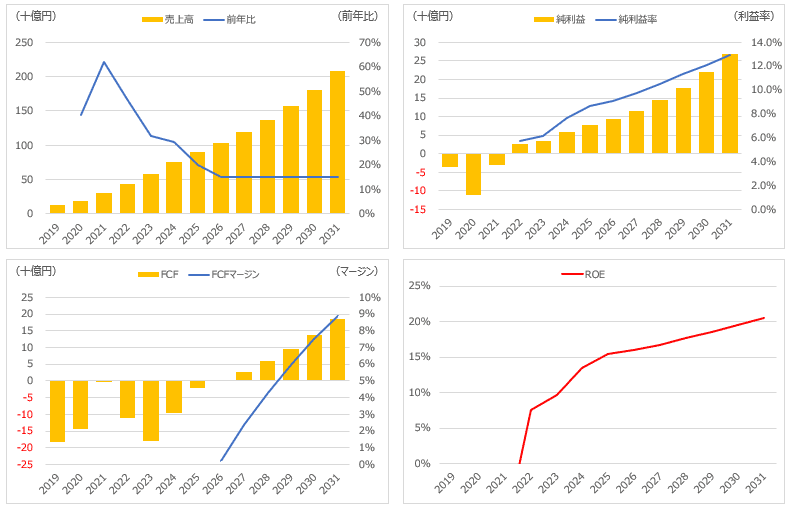

DCFで目標株価を計算するのに業績予想が2025年までだと短すぎるので、10年分(2031年まで)の業績予想も考えました。2026年以降については、WCP社の上場目論見書にあるセパレーター市場の見通しを基に売上高を予想しています(年率15%の売上成長)。

下のグラフが2031年までの売上高、純利益、フリーキャッシュフロー(FCF)、ROEの予測です。2025年までは投資先行でFCFは赤字が続き、2026年にようやくプラマイゼロになって、2027年からはFCFの黒字拡大フェーズになると考えました。ちなみに、2025年までに900億円の設備投資を実施する計画ですが、2026年以降も15%の売上成長を継続するために、毎年200億円の設備投資が必要だと試算しています。

DCFで理論株価を計算した結果がこちらです。永久成長率を3%とすると、理論株価は3,361円で、今の株価(1,987円)からは70%弱のアップサイドがあることになります。ただ、永久成長率を2%にすると理論株価は2,644円となり、アップサイドは33%しかない計算になります。DCF法の欠点ではありますが、永久成長率や資本コストの前提をいじると理論株価が大きくブレるので、これはあくまでも参考程度に、という感じです。

理論株価の妥当性を検証するために、右下の表で現在の株価と理論株価のマルチプル(PER、PBR、EV/EBITDA)も掲載しています。

現在の株価は、2025年の業績予想に基づくとPER 14.1倍、EV/EBITDA 3.7倍なので、市場平均と比べてPERだと少し割安、EV/EBITDAだとけっこう割安、といった感じです。2025年だとまだ償却費の負担が大きいフェーズなので、EV/EBITDAの方がPERよりも割安感が大きくなります。

理論株価だと2025年予想ベースでPER 23.9倍、EV/EBITDAで6.1倍です。日本市場の平均と比べると割高感がありますが、電気自動車の市場は2026年以降も高い成長が期待できるので、わりと妥当な水準だと感じました。

これらのマルチプルが割高なのか割安なのかというのはかなり感覚的なもので、理論的にピシッと「何倍が適正値だ」というのは決められません。よく「株価バリュエーションはアート(芸術)の世界だ」と言われますが、いろんな企業のバリュエーションを見比べてみて、自分なりの感覚をぜひ磨いてみてください。

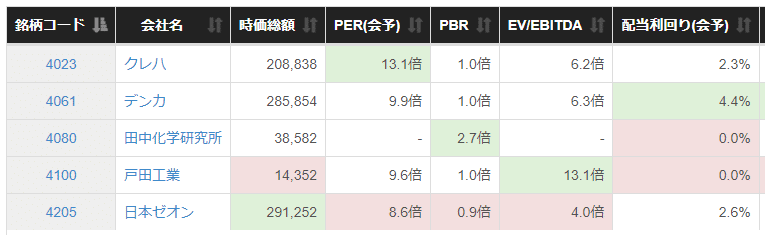

通常であれば対象企業の過去の水準や同業他社のバリュエーションを比較しながら適正なマルチプルの水準を考えるんですが、ダブル・スコープの場合は過去の利益が出ていないので過去データは参考になりませんし、日本にはLiB材料専業のメーカーが他にないので、同業他社との単純比較ができません。参考までにLiB比率が高い日本企業のバリュエーション一覧を載せてみましたが、どの会社も汎用的なビジネスも大きいのでバリュエーションが低くなっており、こちらを基準に考えるとミスリーディングだと思いました。

他社水準で参考になりそうなのは、SBI証券のアナリストレポートですね。アジアのLiB材料メーカーのバリュエーション一覧が掲載されています。口座開設をすれば誰でも無料で見れるので詳しくはそちらを見ていただければと思いますが、2023年のコンセンサス予想ベースで、LiB材料メーカーの平均がPER 29倍、EV/EBITDA 17倍となっていました(2022年6月30日時点)。

ちなみに、2031年の業績予想に基づくと、今の株価でPER 4.1倍、EV/EBITDA 1.4倍とかなり割安な水準になります。ただ、2031年の業績予想を株価が織り込むには、まだ時期尚早だと思います。2025年までであれば電気自動車の新モデルに採用される部品・部材がある程度決まっていると思いますが、2026年以降も年率15%の高い成長率を維持できるかどうかはまだ不透明です。

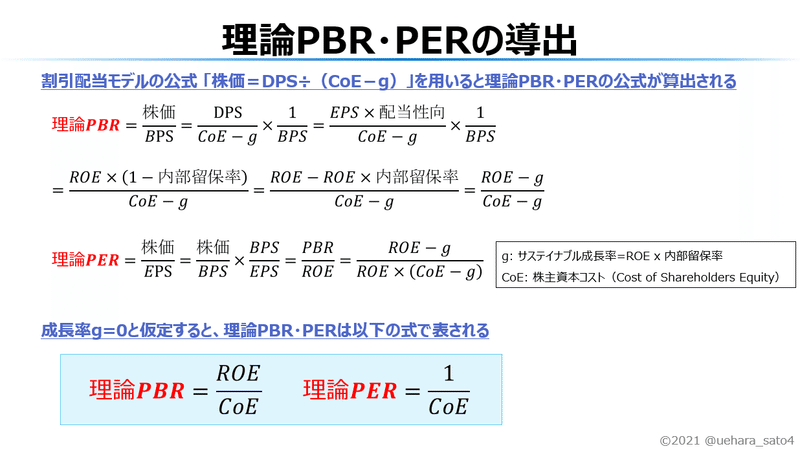

また、参考までに表の下段に理論PERと理論PBRの数値も掲載しておきました。理論PER、理論PBRは以下の式で計算されます。

結論としては、2025年までの業績予想を考えると、今のダブル・スコープの株価には割安感がまだ残っているが、「めちゃくちゃ割安」というレベルではない、というのが率直な感想です。リスクリワードで見ると、ダウンサイドリスクもそれなりに高い銘柄だと思います。

ダブル・スコープに投資をする上での最大のリスクは中国企業との競争だと思います。世界シェアトップのSEMCORPは2025年に向けて大規模な能力増強投資をしてくる見込みです。SEMCORPの現在の売上高は主に中国企業向けですが、ダブル・スコープの主要顧客であるSamsung SDI向けでもいずれは競争が激化してくると思います。競合他社の能力増強計画については、特典パートでも触れています。

ちなみに、上原はダブル・スコープに投資をしていません。中国企業との競争が激化している会社はリスクが高いという判断になりますが、2021年に子会社上場のニュースが出た時にもっと詳しく調べておけば、、、という後悔は少しあります。Twitterを見ていると急騰前からダブル・スコープを保有していた投資家さんをチラホラ見かけますが、流石です。

今回は企業分析のネタとして学びが多い事例だったので、業績予想の作り方と適正株価の計算方法を解説する資料として取り上げてみました。

以上でダブル・スコープの企業分析noteはおしまいです。長々とお付き合いいただきありがとうございました。

ここからは有料の特典パートとなりますが、その前に特典パートを無料で受け取る方法についてもお知らせいたします。

有料の特典パートを無料で受け取る方法

有料の特典パートでは「2025年に売上高900億円、営業利益率20%以上を達成できるのか」という点について考察を行っています。WCP社の上場目論見書の中で重要そうなデータもいくつか引用しています。おまけ程度の内容なので、投げ銭感覚でご購入ください。

このnoteにイイネを押して、感想をTwitterでご投稿いただいた方には、有料部分を無料でお送りします。感想は以下のツイートに対する引用RTでお願いいたします。投げ銭をしていただかなくても特典パートは無料で読めるので、感想の投稿をぜひお待ちしております。

ダブル・スコープ(6619)の企業分析noteを書きました。

— 上原@外銀→投資家 (@uehara_sato4) August 14, 2022

韓国で上場する子会社WCP社の影響を整理して、長期の業績予想と適正株価を考察しました。ダブル・スコープに投資している方や、業績予想と理論株価の考え方に興味がある方には参考になると思います。すべて無料です。https://t.co/TQQ1aSzEBU

特典パートの受け取り方は、以下の通りです。

【特典パートの受け取り方】

①このnoteにイイネをおす

②引用RTでnoteの感想を投稿する

③フォームから特典を申請する

※特典申請フォームはこちら

また、今回の分析で使った業績予想モデルのエクセルファイルは、バリュー株投資アカデミーの中でも無料配布しております。アカデミー生の方は有料の特典パートも無料で読めるので、以下のページよりログインをして、エクセルファイルと特典パートのダウンロードをしてください。

「バリュー株投資アカデミー」で業績予想モデルと特典パートをダウンロードする

それでは、ここから先は有料の特典パートとなります。

ここから先は

¥ 1,000

この記事が気に入ったらサポートをしてみませんか?