FMC(FMC)Q4 2023 カンファレンスコール和訳

注釈

このカンファレンスコール和訳については最新決算のものではなく、その一期前の決算。

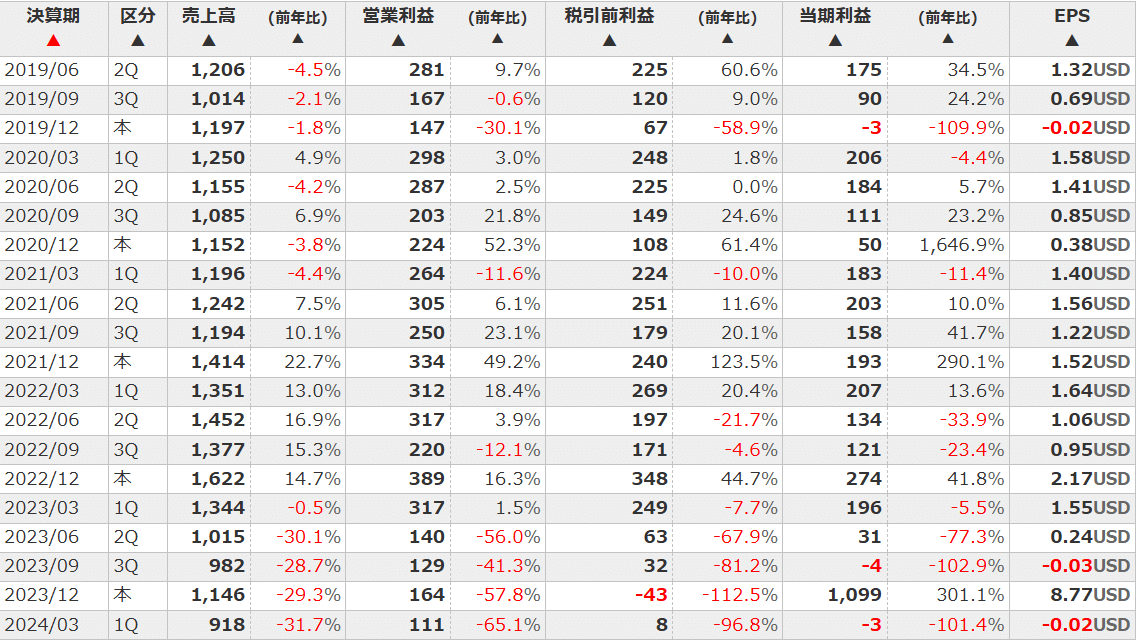

売上高、営業利益が下がっているにも関わらずなぜEPSが8.77ドルと上昇していたのか見極めたい。

決算概要

オペレーター

皆さん、おはようございます。FMCコーポレーションの2023年第4四半期決算説明会にようこそ。本イベントは録音されており、参加者の皆様は聴講のみとなっております。それでは、FMCコーポレーションのインベスター・リレーションズ・ディレクター、ザック・ザキさんにお願いしたいと思います。どうぞ。

アビザール・ザキ

ブルーノ、ありがとうございます。FMCコーポレーションの第4四半期決算説明会にようこそ。

本日は、社長兼最高経営責任者のマーク・ダグラスと、取締役副社長兼最高財務責任者のアンドリュー・サンディファーが出席しております。マークが第4四半期の業績を振り返るとともに、2024年第1四半期および通年の見通しをご説明します。続いて、アンドリューが一部決算の概要を説明します。

準備された発言に続き、質問を受け付けます。

決算発表資料と本日のスライドは当社ウェブサイトでご覧いただけます。

本日のプレゼンテーションとディスカッションには、業績発表や証券取引委員会への提出書類に記載されている要因を含む(ただしこれに限定されない)、特定の要因に関するさまざまなリスクや不確実性を伴う将来の見通しに関する記述が含まれることをご承知おきください。記載されている情報は、現時点での理解に基づく当社の最善の判断を表しています。実際の結果は、これらのリスクや不確実性に基づいて異なる可能性があります。本日のディスカッションおよび補足資料には、調整後EPS、調整後EBITDA、調整後営業キャッシュフロー、フリーキャッシュフロー、有機的収益成長率への言及が含まれますが、これらはすべて非GAAPベースの財務指標です。本日の説明では、利益および調整後利益、EBITDAは調整後EBITDAを意味することにご留意ください。これらの用語の調整表および定義、ならびに本日の電話会議中に言及する可能性のあるその他の非GAAP財務用語は、当社ウェブサイトに掲載されています。以上をもちまして、通話をマークに移します。

マーク・ダグラス

皆さん、おはようございます。第4四半期および2023年通期の業績についての詳細はスライド3から6をご覧ください。第4四半期の市場環境とバイヤーの行動はほぼ予想通りでした。例外は中南米でした。

継続的なチャネルの調整に加え、ブラジルの干ばつが業績に悪影響を及ぼしました。この影響は、市場環境にもかかわらず引き続き回復力を示している差別化製品の販売好調によっていくらか相殺されました。当四半期のジアミドブランド製品の売上は5%増加し、全地域でほぼ横ばいまたは増加しました。

過去5年間に上市された製品はポートフォリオ全体を上回り、売上高全体の14%を占めた。チャネル在庫の調整は各地域で様々なペースで進行しており、2024年前半まで続くと予想しています。

しかし、この業界における事業の基本的なファンダメンタルズは引き続き堅調です。第三者機関のデータと当社のコマーシャル・チームからの情報によると、作物保護製品は引き続き安定した割合で散布されている。

第 4 四半期の売上高を地域別に見ると、北米の売上高は、2022 年の第 4 四半期が記録的であったことから予想された通り、販売量の減少により前年比 37%減となった。中南米では、販売量の減少と2桁台前半の価格下落により、売上高は38%減(為替を除くと41%減)となった。ブランド ジアミドは、ブラジルでプレミオ・スターの上市に成功したこともあり、ほぼ前年並みとなりました。

また、メキシコでは新製品の販売増に支えられ、堅調な伸びを示しました。アジアの第4四半期の売上は、殺菌剤と生物学的製剤の両方が在庫調整を効果的に相殺し、前年同期並みとなりました。同地域のジアミドブランド製品の売上は前年同期並みでした。欧州・中東・アフリカ(EMEA)の売上高は、主に除草剤の数量減により24%減、為替変動を除くと22%減となった。価格面では、同地域が引き続き価格イニシアチブを効果的に実施したため、1桁台前半から半ばの利益となりました。ジアミドブランドは、スペインでのベリマークとトルコでのプレスティコールの上市により、20%以上の高い伸びを示しました。EBITDAに話を移します。第4四半期の業績は、主に売上高の減少により前年同期を41%下回りました。コスト面では、投入コストの減少が寄与し、販売管理費および研究開発費の支出を真摯に抑制したことが大きな追い風となりました。

2023年度通期の業績はスライド6に記載の通り。EBITDAマージンは約22%となり、約240bp低下しましたが、業界トップレベルを維持しています。これは効果的な支出管理と、多くの地域で価格を維持または引き上げることによって達成されたもので、特にEMEAでは年間2桁前半の値上げの恩恵を受けました。通期では、販売数量の減少により相殺される以上の大幅なコスト改善効果がありました。2023年下半期に需要の減少に対応して実施した営業コスト削減策により、6,000万~7,000万ドルの目標を大幅に上回るコスト削減が実現した。通年のジアミド売上高は約15%減の18億ドルでした。

しかし、当社ブランドのジアミドの売上は好調で、7%の減少にとどまりました。当社のポートフォリオ全体では、より革新的な新製品が、需要が低迷する環境下でも高い回復力を示しました。NPI売上高はわずか2%減で、総売上高の13%強を占め、2022年の10%から年間新記録を達成した。

この業績を牽引した新製品には、大豆用殺虫剤「プレミオスター」、サトウキビ・大豆用除草剤「ボーラルフル」「ストーン」、新有効成分フルインダピルをベースとした大豆用殺菌剤「オンスバ」など、ブラジルにおける多数の製品が含まれる。

また、キャノーラ用殺虫剤「コラゲンMaX」、果実・野菜用殺虫剤「アルタコールEvo」、穀物用除草剤「オーバーウォッチ」なども好調です。

2024年に話を移す前に、チャネル在庫の可視性を高めるために実施したいくつかのアクションを紹介したいと思います。ヨーロッパでは、最も重要な9カ国で調査を実施し、数百の流通業者と生産者を対象として、特に当社製品の在庫状況を把握しました。アジアでは、インドを含む大規模な国々で、独自のデジタル・プラットフォームを活用し、流通業者から小売業者、そして生産者に至るまで、チャネル全体の在庫の動きをリアルタイムで追跡している。メキシコでは、小売業者とのシステム統合の最終段階にあり、これにより在庫の売り切れをリアルタイムで把握できるようになる。

ブラジルでも同じシステムとアプローチを試験的に導入しています。アルゼンチンでは、在庫追跡システムのデータ更新頻度を高めています。そして最後に、米国では予測プロセスをディストリビューターだけでなく、小売業者にも拡大しています。この拡張されたデータセットは、需要予測プロセスに組み込まれる予定です。

2024年の予想に移ります。

通期のガイダンスとコメントはスライド7から10に掲載しています。2023年を終え、2024年に向けてのスタート地点を設定したことで、現在、中間点で2.5%増の45億ドルから47億ドルの売上を見込んでいます。

上半期は軟調に推移し、下半期には過去の一桁台前半の成長が再開すると予想されるため、通年の世界市場は横ばいから一桁台前半になると予想している。この見通しの例外はインドで、ここでは主に、不順なモンスーンが何シーズンも続いた結果、業界全体が抱えているチャネル在庫のため、通年の市場は減少すると予想している。2024年のFMCの売上成長は、NPIが牽引する数量成長が中心であり、2023年に5億9,000万ドルの売上を計上した後、2024年には約2億ドルの成長を見込んでいる。NPIの成長のほぼ半分は、2024年に発売される製品によるものと予想される。NPI売上高の増加を牽引する主な製品には、アルゼンチンおよび米国での殺虫剤「コラゲンeVo」、ブラジルでの殺虫剤「プレミオスター」、オーストラリアでの除草剤「オーバーウォッチ」、ブラジルとアルゼンチンでの殺菌剤「オンスーバ」などがある。

年内の価格圧力は緩やかで、上半期に最も大きな影響を受けると予想している。また、為替も通年では若干の逆風となる見込みである。EBITDAは9億ドルから10億5,000万ドルの間となり、中間値では2023年まで横ばいとなる見込みです。新製品の成長と構造改革による効果は、前年からの繰越在庫のコスト増、固定費吸収率の低下、および小幅な価格圧力によって相殺される見込みである。更新された売上高の範囲は、11月に発表した暫定的な見通しよりも中間点で1億5,000万ドル低いものです。このレンジは現在、2023年の実績値を反映している。EBITDAレンジの中間値は、主に2024年の売上高見込みの減少および売上総利益率に対する若干の追加的な逆風により、事前の見通しより1億ドル低い。調整後の1株当たり利益は3.23ドルから4.41ドルとなる見込みで、支払利息と研究開発費が低いため、中間値では1%増加します。11月のインベスター・デイでは、FMCは2023年下半期の市場の課題に積極的に対応したが、より広範な対応が必要であったことを認めた。FMCは2023年下半期の市場課題に積極的に対応してきたが、現在の市場の実情に即した事業運営を行うためには、より広範な対応が必要であった。

私たちは、組織のあり方、事業展開の場所、働き方など、事業モデルを根本的に変革するグローバルなリストラ計画を迅速に進めています。これは、短期的な費用と長期的な構造的費用に焦点を当てた多面的なアプローチであり、事業モデルを再構築するものです。このような構造改革は、2024年以降、2026年の目標に向けて成功するための布石となります。スライド9に、私たちが取っている措置の詳細を示しています。グローバル・リストラクチャリング・プログラムは現在進行中で、ブラジルでは第1四半期末までにほぼ完了する予定です。

また、米国では自主的な離職プログラムを通じて力強い前進を遂げ、全社的な追加人員削減の準備を進めています。役割の統合とチーム編成の調整に着手しており、合わせて従業員の約8%が影響を受けることになります。間接費の削減も、不要不急の支出や新たな戦略的調達戦略の実施など、多くの重要な分野での取り組みを加速させているところです。非農作物のグローバル・スペシャルティ・ソリューションズ事業の売却計画はすでに発表しています。

この2ヶ月間で準備を進め、マーケティングを開始する準備が整いました。そして最後に、私たちは会社のグローバルおよび地域的なフットプリントを検討しています。

当社の立地戦略は、FMCの全体的な変革において重要な柱であり、これまでのところ、分析は順調に進んでいます。これには、オフィス所在地、製造拠点、研究センターの検討も含まれます。

これは長期的な作業の流れですが、今年中に発表するマイルストーンがあります。

念のため申し上げておきますが、このリストラ計画により、2024年には5,000万ドルから7,500万ドルのコスト削減を見込んでいます。これらのコスト削減は、インフレやその他の逆風を差し引いたものであることに留意していただきたい。

2025年末までに1億5,000万ドルのコスト削減を見込んでいる。このリストラを完了し、コスト削減を実現する一方で、植物衛生事業、生産者とのさらなる関わり、新製品イノベーションを含む研究開発など、重要な成長分野への投資を引き続き優先する計画です。スライド10は、当社のガイダンス範囲内でEBITDAの結果が異なる要因の一部を示したものです。市場の回復ペースは依然として最大の決定要因です。

我々の基本的な想定では、年央には、生産者による着実な施用率に助けられ、どの地域も在庫を望ましい水準に管理するために、1回の完全な生育期を過ごしたことになる。回復は地域によって異なるかもしれませんが、年後半には市場全体が成長すると見ています。スライド11は第1四半期の見通しです。予想売上高は9億2,500万ドルから10億7,500万ドルで、中間値で前年を26%下回りますが、これは過去3四半期の減収と一致しています。減収の主因は販売量であり、中南米とアジアにおける価格圧力が二次的な逆風となる。当四半期のEBITDAガイダンスは1億3,500万ドルから1億6,500万ドルの間であり、前年同期比で減少している主な要因は、売上の減少と2023年から繰り越された高コストの在庫です。スライド12は、第1四半期のガイダンスが前年同期を下回っていることを考慮し、残りの四半期で通期ガイダンスを達成するための橋渡しをするものです。第2四半期から第4四半期にかけてのEBITDAの伸びの最大の要因は、新製品の販売数量の増加です。これらの製品は、困難な市場環境下でも売上を達成した実績があるだけでなく、利益率の向上にも貢献し、ミックスにプラスの影響を与えます。

2024年のNPI売上高は2億ドル以上の成長を見込んでおり、その大部分は第1四半期以降に発生する。また、下半期の市場回復もEBITDAの成長に寄与するでしょう。さらに、リストラクチャリング・プログラムによる利益も期待でき、これはイニシアティブの実施に伴い、年間を通じて構築されることになります。

お分かりのように、私たちは主に私たちがコントロールできる要素に基づいて計画を立てており、ガイダンスを達成するために市場の大幅な回復に依存することはありません。それでは、アンドリューに電話を回します。

アンドリュー・サンディファー

マーク、ありがとう。今朝はまず、損益計算書の主要項目のレビューから始めたいと思います。第4四半期の為替レートは、ブラジルレアル、メキシコペソ、ユーロが上昇し、トルコリラ安で一部相殺されましたが、増収に1%の追い風となりました。

2023年通年では、為替は全体として1%の逆風となり、最も大きな逆風はアジア通貨と欧州通貨によるもので、ブラジルレアル高とメキシコペソ高によって一部相殺された。

2024年を展望すると、為替による逆風は引き続き小さいと思われる。

2024年第1四半期については、主にトルコ・リラとパキスタン・ルピーによるもので、ユーロ高により一部相殺されている。第4四半期の支払利息は5,670万ドルで、前年同期比1,190万ドル増加した。2023年度通期の支払利息は2億3,720万ドルで、前年同期比8,540万ドルの増加となりました。米国金利の大幅上昇が通年の支払利息増加の圧倒的に大きな要因であり、借入残高の増加が二次的要因であった。

2024年を展望すると、通年の支払利息は2億2,500万ドルから2億3,500万ドルの範囲になると予想され、前年より若干減少する。

2023年度通期の調整後利益に対する実効税率は予想を若干上回る14.5%となった。これは、主要事業会社の利益構成が予想よりやや良好であったことによる。第 4 四半期の実効税率 13.3%は、第 3 四半期までの税率 15%から通年の税率に引き上げたことによるものです。

決算発表のスケジュールからお分かりのように、第4四半期のGAAP基準の法人税等引当金に影響を与える2つの特別事象がありました。

ひとつは、スイスの子会社がOECD第2柱に準拠した新たな税制優遇措置を受けたことです。

その結果、これらの優遇措置に関連する将来の税額軽減の見込みを反映するため、評価性引当金控除後で約8億3,000万ドルの繰延税金資産を計上しました。これらの税制優遇措置により、FMCは、第2税制の実施にもかかわらず、少なくともあと10年間は有利な税制を維持することができます。

第二に、ブラジルの税法改正により、ブラジルにおける長年の評価性引当金のポジションが解消され、約2億2,000万ドルのタックス・ベネフィットが生じました。その他の項目と合わせ、GAAPベースの法人所得税ベネフィットは約12億ドルとなった。

2024年の税率は14%から17%の範囲となり、中間値で前年比1%ポイント上昇すると予想しています。中間点の上昇とガイダンスの幅の拡大は、柱2の実施に関連する税務上の損失の変化や、スイスの新たな税制優遇措置に関連する過渡的な影響に伴う不確実性を反映しています。

次にバランスシートとレバレッジについて。年末時点の総負債は約40億ドルで、前四半期から1億5,800万ドル減少しました。年末時点の総負債の12ヵ月後EBITDAに対する比率は4.0倍、純負債のEBITDAに対する比率は3.7倍であった。通期平均では、EBITDAに対する総負債は3.6倍、EBITDAに対する純負債は3.2倍でした。レバレッジを分子と分母の両方で調整したレバレッジ規制との比較では、レバレッジ規制が6.5倍であるのに対し、当グループのレバレッジ規制は4.17倍であった。

なお、レバレッジ規制は6月30日まで一時的に6.5倍に引き上げられた。9月30日には6.0倍に引き下げられ、12月31日には再び5.0倍に引き下げられる予定です。

年度半ばには前年比EBITDAがプラスに転じ、フリー・キャッシュ・フローの創出や、グローバル・スペシャリティ・ソリューションズ事業の売却による収入を通じて負債を削減するため、レバレッジが改善し、年度が進むにつれて、これらの制限の下で、十分なヘッドルームが確保されると予想しています。

年末までにレバレッジは3.5倍を下回ると予想している。当社は引き続き、レバレッジを目標とするBBB/BAA2以上の長期信用格付けに見合う水準に戻すことに全力を尽くします。

11月のインベスター・デイでお話ししたように、中期的なレバレッジ目標は現在、4四半期平均でネット約2倍です。

2024年末時点でもこの水準を大幅に上回る見込みですが、EBITDAの成長と規律あるキャッシュ・マネジメントにより、2025年には目標レバレッジに達すると確信しています。

スライド13のフリー・キャッシュフローに移ります。2023年のフリー・キャッシュフローは5億2,400万ドルのマイナスでした。調整後の営業キャッシュフローは前年比で9億6,000万ドル減少しましたが、これは支払債務とEBITDAの大幅な減少によるもので、売掛債権と在庫によるキャッシュ支出の減少により一部相殺されました。現金利息および税金も営業活動による現金収入にとって逆風となった。新規有効成分導入に対応するための生産能力拡大への継続的な支出により、設備投資およびその他の投資活動は前年比2,500万ドル増の1億4,400万ドルとなった。レガシーおよびトランスフォーメーションへの支出は、2022年の非稼働施設の売却による一時的な収入を除いた後、3年連続でほぼ横ばいでした。11月のガイダンス中間値と比較すると、フリー・キャッシュフローは2億2,500万ドル以上改善し、この改善はほぼすべて、純債権が予想を上回ったことによるものです。

スライド14の2024年のフリー・キャッシュ・フローの創出と展開についてご説明します。

2024年のフリー・キャッシュフローは4億ドルから6億ドルと予想しています。このレンジの中間点では、2023年の業績から10億ドル以上の変動があります。この予想の基礎となる調整後の営業キャッシュフローは6億7,000万ドルから8億5,000万ドルで、中間値で10億ドル以上の増加を見込んでいます。この増加は、買掛金の再構築と在庫の削減による大幅な現金放出が原動力となっていますが、売上高の増加による売掛金の増加で一部相殺され、現金利息などその他の項目は小幅な改善となっています。資本増強は9,500万ドルから1億500万ドルで、現在のレバレッジを考慮して資本投資を厳しく管理しているため、中間点で約4,500万ドル減少しています。とはいえ、今後数年間にわたる新規有効成分の導入に対応するため、必要な生産能力拡張のための資金調達を継続しています。レガシーとトランスフォーメーションの現金支出は1億5,500万ドルから1億6,500万ドルとなる見込みで、レガシーの基本的支出は概ね前年並み、リストラクチャリング・プログラムには約7,500万ドルを支出します。このガイダンスにより、2024年のフリー・キャッシュフロー換算は中間値で104%を見込んでいます。

キャッシュの配分の面では、2024年に現在のレートで2億9,000万ドルの配当を見込んでいます。残りのフリー・キャッシュ・フローと売却収入は、負債の返済に充てる予定です。以上をもちまして、マーク・ダグラスに電話を戻します。

マーク・ダグラス

ありがとう、アンドリュー。

第1四半期のガイダンスは、過去3四半期に見られた販売台数の減少とそれに伴うEBITDAへの影響を反映したものです。第1四半期以降、在庫調整のトレンドは横ばいになり、回復に向かうと見ています。

2024年については、当社がコントロールできる要素を中心に計画を立てています。

第一に、NPI売上は、前年度にすでに回復力を示した後、今年も増収を牽引すると予想される。

当社は過去数年間、この利益率の高いセグメントを成長させてきた実績がある。

2024年の市場成長だけを当てにしているわけではありません。第二に、昨年開始したリストラ・プログラムは順調に進行中であり、これもFMCが過去に強力な実行力を示した分野です。また、システムの導入と生産者との関係強化を組み合わせることで、生産者レベルだけでなく、チャネルにおける在庫の可視性を高めるための措置も講じています。今年は作物用化学品市場にとって転換期となる年ですが、私たちは中長期的な目標を達成するために必要な行動をとっています。2024年のガイダンスは更新されましたが、2026年の見通しに変更はありません。

世界的なチャネル在庫のリセットから立ち直り始めるには2024年までかなり時間がかかるかもしれませんが、私たちの業界と事業の推進力は依然として強いままです。また、高コスト在庫の処理など、今年直面している課題の多くは一時的なものです。

25年と26年にはより正常な市況に戻ると予想され、革新的な製品のポートフォリオと豊富なパイプラインにより、今後の力強い成長が見込まれます。それでは、質問を受け付けます。

質疑応答

オペレーター

皆さん、これより質疑応答を始めます。

最初のご質問は、キーコープのアレクセイ・イェフレモフさんからです。

アレクシー・イェフレモフ

マーク、ジアミド事業について教えてください。先発品のジアミドの売上が好調とのことですが、非先発品についても最新の状況を教えていただけますか。そちらの状況は?また、見通しはいかがですか?

マーク・ダグラス

はい、もちろんです。この2つの事業はまったく異なるものですから、意図的にそうしているのです。このことについては過去に何度も議論してきました。

私たちのブランドビジネスは、11月にお話ししたように非常に好調に推移しており、コンスタントに新製品を発売しています。特に最新のものでは、ブラジルのプレミオ・スターが発売第1四半期で非常に好調でした。これらはディアマイドのフランチャイズを拡大する製品です。

私たちのパートナーは、私たちや他の業界がやっていることとまったく同じことをしています。

そのため、彼らは23年にこれを実施し、現在の予測では、在庫を引き下げるにつれてさらに減少するとしています。ある時点でそれは終わりを告げ、我々は前進することになる。しかし、24年のパートナーからの収益は、23年に起こったことと非常によく似ています。

アレクシー・イェフレモフ

続けてお聞きします。ジアミドのパートナー・バージョンの消費は順調ですか。また、パートナーの販売価格についても教えてください。

マーク・ダグラス

はい。パートナー企業の収益成長目標や成長状況について話すことは不可能です。私たちにはそのようなことはわかりません。私たちがしているのは、場合によっては完成した製剤を提供すること、あるいはもっと重要なこととして、実際の技術的な有効成分を提供することだけです。そして忘れてはならないのは、パートナーの多くがこれらの製品を種子処理用途に使用しているということです。

ですから、別個の市場として扱ってください。私たちはそれに関与しません。私たちは原料を提供する。そう考えています。

オペレーター

次の質問はVRPのケビン・マッカーシーです。

ケビン・マッカーシー

マーク、あなたの準備された発言の中で、2024年には価格設定による中程度の逆風が予想されるとおっしゃっていたと思います。地域別の価格設定について、楽観的なところとそうでないところの予想について教えてください。また、特に第1四半期については、第4四半期に計上したマイナス5%よりも価格が良くなるとお考えですか、悪くなるとお考えですか?

マーク・ダグラス

そうですね、ケビン。2023年の前半は非常に好調な価格設定でした。明らかに、今年を通過するにつれて、値上げが始まりますので、その差は少し違ってきます。EMEA(欧州・中東・アフリカ)については、23年もそうでしたが、2024年も引き続き注目すべき地域です。北米も価格面では好調で、最も逆風が予想されるのは中南米です。

これは主に第1四半期に発生するものですが、年を追うごとに軽減していくと予想しています。

ですから、中南米はブラジルが中心だと考えてください。第1四半期に関しては、価格面での逆風についてお話しました。パーセンテージで言えば小さい数字です。

ですから、今おっしゃった5%よりも小さいと思います。ブラジルではすでにそうなっています。

ですから、これは第1四半期の見通しの一部です。

ケビン・マッカーシー

わかりました。次に、アンドリューさんにお伺いしたいのですが、在庫を含めて2024年に引き出せる運転資本の額についてお聞かせください。また、在庫を取り崩すことで、固定費吸収の課題が生じると思いますが、それが収益にどのような影響を与えるとお考えですか?それは本当ですか?また、もし在庫を引き下げていなかったとしたら、指針はどのように変わるでしょうか?

アンドリュー・サンディファー

ありがとう、ケビン。もちろんです。

24年のフリーキャッシュフローを考えると、運転資本、特に買掛金と、それほどではありませんが、在庫が2024年のキャッシュリリースの大きな要因になると思います。これは、年内に生産と在庫のバランスを調整することを想定しているためでもあります。

過去2四半期から第1四半期にかけては、意図的にかなり厳しく生産を絞ってきました。第2四半期から第4四半期にかけては、生産活動の回復が期待されます。これは買掛金を増やすのに役立つでしょう。同時に、高水準にある在庫の売却も進めており、これには過年度からの高コストの繰越在庫も含まれています。

つまり、キャッシュフローの観点からは、買掛金が2/3、在庫が1/3ということになります。損益面では、特に第1四半期は、昨年からの高コストの在庫の繰り越しによる影響を受けています。

年度が進むにつれて、より低いコストで購入しています。より低コストの素材や在庫があり、それを削減することになります。そして生産を再構築すれば、現在の在庫よりも良いコストになると期待しています。

ですからこれは、残念ながら今期も四半期ごとに顕著に見られる傾向の一部です。

今期を終えれば、在庫と支払債務とのバランスは正常化し、在庫は現在の市場コストに対してより正常化したコストとなるでしょう。

ですから、2025年に向けて逆風がなくなることは、今後を見通す上で強力な追い風になるはずです。

オペレーター

次の質問はBMOキャピタル・マーケッツのジョエル・ジャクソンです。

ジョエル・ジャクソン

第1四半期と通年を比較した場合、どのような流れになるのか、もう少しお聞きしたいと思います。先ほど、EBITDAの縮小が今年半ばには成長に転じると予想するコメントがありました。もしそうだとすれば、975ドルの中間点を達成するためには、過去3四半期のEBITDA成長率が約30%プラスになる必要があるように思われます。第2四半期は興味深い四半期になると思いますが、具体的にはいつごろになりそうですか?第2四半期はどのような四半期になりそうですか?まだ縮小している -- 四半期の終わりには成長し始める?縮小から成長への橋渡しをしていただけると助かります。

マーク・ダグラス

ええ、もちろんです。アンドリュー、君はどうする?

アンドリュー・サンディファー

もちろんです。私たちは以前から、このチャネル在庫の調整が底を打つにはどの市場でも1年はかかると考えています。

私たちはまだその1年を迎えていません。この現象は2023年第2四半期の後半から始まっています。従って、第1四半期の減収は、チャネル在庫調整の動きがあった過去3四半期とほぼ同じでした。

ですから、2024年の軌道を考えると、第2四半期が本当の転換期になると思います。

第2四半期には成長への転換が見込まれます。大幅な成長とはならないかもしれませんが、この現象が始まった最初の落ち込みを記念して、成長を見込んでいます。ご指摘の通り、確かにこの3年間、つまり第2四半期から第4四半期にかけては、我々のガイダンスではトップラインが約16%の成長、失礼ですがトップラインが約15%の成長、ボトムラインが約30%から32%の成長を見込んでいます。これは第2四半期から始まり、後半に加速していきます。マークが準備したコメントで述べているように、これは新製品の投入によるものです。中間時点で1億1,500万ドル程度の総収益成長しか見込んでいない年に、新製品投入で前年比2億ドルの成長を達成できたことは、いくら強調してもしきれません。これは大きなミックス・ベネフィットであり、下半期に大きく傾きます。

ですから、非常に後手に回ったプロファイルであることは理解しています。しかし、明確なロジックがあると思います。第1四半期は、チャネル在庫調整の初年度を終え、その記念すべき年を過ぎようとしています。

前年度の高コスト在庫の二日酔いです。第2四半期は比較対象がプラスに転じ、下半期は新製品の投入により加速すると見ています。

ジョエル・ジャクソン

2ヶ月ほど前に、非常に包括的なインベスター・デイを開催されましたね。2026年のEBITDA目標を12億ドルから15億ドルとしていますね。つまり、あなたは今、明らかにその目標を維持しているということです。3ヵ月後に大きな変化があるとは思っていません。マラソンで言えば、24年大会の3分の1がマラソンのようなものです。25年、26年にどのように追いつき、あなたが思っていたようなマラソンの努力をすることができるか、話してもらえますか?

マーク・ダグラス

そうだね。ジョエル、聞いてください、つまり、私たちにとっては、申し上げたように、24年はちょっとした過渡期の年だと思います。たしかに24年通年では下げたが、それは基本的に1つのことに起因している。23年は予想よりも低い数字で終わりました。単純なことです。そこから数字が流れてくる。11月に言ったからといって、非現実的だと思う数字を維持するつもりはなかった。それがこのビジネスを運営する正しい方法だとは思っていない。

25年と26年、特に25年を見ると、アンドリューが非常に重要なことをコメントしていました。それらは消えていくでしょう。

まず、高コストの在庫です。この影響は第1四半期が最も大きく、第2四半期には小さくなります。そして下半期に入ると、その影響はなくなります。

また、販売しているすべての新製品によるミックスの影響もあります。2億ドルのNPIは当社にとって平均を上回るマージンです。

そのため、年間を通じてミックスが変化します。

このような部分と、現在進めているリストラ計画を合わせると、25年末までに1億5,000万ドルを実行する予定です。

このように、今年1年を通して、これらの計画をすべて構築していくことで、25年、26年とキャッチアップしていくことができるのです。そしてもちろん、市場そのものも。この9ヵ月間、そして今年の前半にかけて、市場は信じられないほど低迷している。しかし、この状態が続くことはないだろう。市場は戻ってくる。通常の一桁台前半の成長率で成長するだろう。その時期に入れば、25年に向けて大きな追い風が吹く。

だから、追いつけると思う。だから、私たちはそれを変えていないのです。

展望はある。私たちはこれから何を発表するのかを知っている。それは我々にとって重要な見解だ。

ですから、これらの要素が25年、26年の期間を構成すると考えてください。

アンドリュー・サンディファー

ジョー、アンドリューですが、1つだけ補足します。私たちは11月にこれらの目標を設定しました。26年の収益CAGRを6%から9%、EBITDA CAGRを9%から14%としました。

2023年の業績低下と2024年のスタート鈍化による調整で、実際には1%ポイント上昇するだけですよね?本日の更新スライドに示したように、トップラインのCAGRは7%から10%、ボトムラインのCAGRは10%から15%です。

ですから、決して根本的な転換ではありませんし、私たちが目標としていた成長率ではありません。マークがここで説明したように、私たちはどのようにそれを実現できるかを考えています。

オペレーター

次の質問は、モルガン・スタンレーのヴィンセント・アンドリュースさんからです。

ビンセント・アンドリュース

もうひとつ、固定費吸収の問題ですね。それが今、あなたを苦しめているのは明らかです。固定費吸収率が改善するレベルまで工場稼働率が回復するのはいつ頃だとお考えですか?また、それを定量化する方法はありますか?

マーク・ダグラス

ヴィンス、それからアンドリュー、あなたからもコメントをお願いします。

私たちには、個々の製造ラインや合成ユニットで構成された製造施設が数多くあります。これらの合成ユニットは絶えず増減しています。第2四半期に入ると、より多くのラインが戻ってくると思います。現在、すでに在庫が不足しているケースもあります。

ここ6、7カ月で在庫を大幅に減らしており、在庫数にもそれが表れています。これは今後も続くでしょう。

販売と需要予測の間には常に乖離があります。

ですから、今はその緊張状態が続いています。それが私たちの変化です。

ここ6、7ヶ月はこのようなことはありませんでした。

そのため、特定の主要エリアでは在庫レベルが低下し、再びいくつかのユニットを稼働させなければならなくなる兆候が見え始めています。それが第2四半期に起こると期待しています。

それではアンドリュー、今後どのような影響があるか話していただけますか?

アンドリュー・サンディファー

そうですね。

ヴィンス、昨年からのコストへの影響について考えるとき、その一部は固定費吸収のための債券変動によるキャリーオーバーだと思います。この影響は第1四半期が最も大きく、第2四半期はそれほど大きくありません。

マークが説明したように、今年前半から後半にかけて、より幅広く生産量を増やしていくことで、固定費未吸収の逆風は克服できるだろう。しかし、第1四半期のEBITDAが売上高の減少以上に落ち込んでいるのは、それが一因であることは確かです。

ヴィンセント・アンドリュース

なるほど。それから原材料についてお伺いします。通期では横ばいになるとのことですが、これは高コストの在庫を抱えることによるものだと思われます。アンドリューさんは、現在、原材料の請求書発行額が費用計上額を下回っているとおっしゃっていましたね。

ですから、それをどのように定量化するのか、あるいは私たちにどのような感覚を与えてくれるのかわかりません。しかし、もし原材料価格が現在と同じで、今年から来年にかけても横ばいで推移するとしたら。生産が完全に軌道に乗れば、どのようなデフレの恩恵が受けられるでしょうか?

アンドリュー・サンディファー

ヴィンセント、このトレンドは明確で現実的なものだと思う。なぜなら、明らかに今年の残りの期間次第だからです。しかし、その通りだ。私たちが言ったとおり、また私たちが見ているところでは、私たちが購入している素材は、在庫として持っているものの原価かそれ以下で購入しています。

ですから、今年を乗り切れば追い風となり、年を越すにつれて改善していくでしょう。25年に向けての追い風の実際の大きさがどの程度になるかは、今年の残りを見てみないとわかりません。

オペレーター

次の質問は、シーポート・リサーチ・パートナーズのマイク・ハリソンです。マイク、ただいま回線を開いています。

マイケル・ハリソン

新製品についてもう少し詳しく教えていただければと思います。ここ2、3年の間に発売されたいくつかの製品について、商業的な牽引力について少しお話しいただけますか?また、2024年にはどのような新製品を発表する予定ですか?

マーク・ダグラス

はい。私たちはこのことについてよく話していますが、これは明らかに私たちの成長の大きな原動力であり、収益性の観点からも重要だからです。

ここ数年、私たちが行ってきたことは、ジアミドの分野でお分かりのように、製品の拡張と呼んでいるものを本当に混ぜ合わせて行ってきたと思います。つまり、プレミオ・スターについて話し続けているのです。多くの競合他社が通話を聞いているので、正確な数字は申し上げられません。しかし、第4四半期だけで、数千万ドルの新規ビジネスがありました。

これは、大豆などブラジルの主要作物におけるジアミド・フランチャイズの拡大です。

このような製品が成長を牽引しているのです。2024年の新たな成長見込みは約2億ドルです。そのうちの約1億ドルは、年内に発売される製品です。

億ドルというのは、通常、年間ベースで1億ドルから1億5,000万ドルのことです。私たちはそれを追跡しています。

ですから、新製品発売に対する私たちの期待は、市場がいかに厳しい状況にあるにもかかわらず、これまでの実績から外れたものではありません。

ですから、私たちはこれらの新技術を販売できると思っています。生産者は常に害虫と闘うための新しい選択肢を探しています。アジアを筆頭に、ラテンアメリカ、ヨーロッパ、北米と、どの地域もほぼ同様の傾向です。

つまり、さまざまな地域でさまざまな作物への応用が進んでいるということです。

だから、1つの分子の大きなヒットによって新製品が成長するとは考えていない。それが良いニュースだ。これが私たちのやり方です。

もうひとつは、新しい殺菌剤フルインダピルです。これは牽引役となっています。ブラジルで発売しました。アルゼンチンでも販売を開始しました。

今年中に大きく成長すると期待しています。これは、ブラジルのアジア大豆さび病と呼ばれる市場への本格的な参入第1号です。ブラジルのアジア大豆さび病と呼ばれる市場への本格参入はこれが初めてで、20億ドル規模の市場です。

ですから、これも私たちが真新しい製品を、ある地域と市場スペースに投入した一例です。

マイケル・ハリソン

なるほど。とても参考になりました。それから、インドのチャネル在庫についてもう少し詳しくお聞かせください。第4四半期に問題になったようですが、2024年まで続くと思われます。もう少し詳しくお聞かせください。

マーク・ダグラス

はい。チャンネル在庫は高水準です。

我々は高いチャンネル在庫を抱えています。

我々だけではありません。決算説明会では他の人たちもインドに注目しています。

少なくとも3年間はモンスーンが悪く、害虫も少なかった。

そのため、多くの在庫を処理する必要があります。天候パターンにもよりますが、24年中、そしておそらく25年までかけて在庫を減らしていくことになるでしょう。

天候が良ければ、いくらか加速できるかもしれない。そうでなければ、しばらく時間がかかるだろう。

ですから、今年から来年初めにかけて、おそらく四半期ごとにインドの話をすることになるでしょう。そのような話をするのは私たちだけでしょう。

オペレーター

次の質問はゴールドマン・サックスのアダム・サミュエルソンです。アダム、ただいまより承ります。

アダム・サミュエルソン

はい。通年の価格に関する前提について少し明確にしていただきたいのですが、また、価格競争のように思われますので、地域別に少し分けてお聞かせください。中南米やインドではより厳しいかもしれません。

通年の価格コストバランスはどのように考えていますか?また、25年に向けての収益性の変化について考えるとき、もし価格設定が変わらなかったら、おそらく価格コストバランスは再び好転しなかったと思いますが、そのリスクをどのように考えますか?

マーク・ダグラス

はい、アダム、まず私たちが世界の価格と数量のミックスについてどのように考えているか、その概要からお話ししましょう。アンドリューは、価格とコストの要素についてコメントしてください。このような環境下において、私たちは量を追い求めるようなことはしないと決めています。それはマージンにも表れています。

今年のマージンは約22%です。業界最高水準です。

どの会社にも言えることではありません。そして重要なのは、価格を慎重に管理し、量のないところに量を追い求めず、バランスシートも管理しているということです。

ですから、価格に関するFMCの戦略をどう考えるかについては、それらすべてを考慮に入れる必要があります。FMCの価格戦略についてどう考えるかについては、それらすべてを考慮しなければなりません。また、ブラジルのように価格競争の激しい市場もあります。

ブラジルの値下げについてお話しするとき、その約半分は、高価格帯の在庫を抱えるお客様を支援するための活動であることを忘れないでください。

そのため、ご覧いただいているリストシートの価格がすべて値下げになるとは限りません。

ですから、その点はご留意ください。FMCについて考えるとき、数量を見て、価格を見て、マージンを見る。それが私たちの経営方針です。そしてそれは、今年後半に入り、この時期を乗り切ったときにも役立つと思います。また、2025年まで加速していく中で、しっかりとした価格をベースとしたマージンを確保し、その後、販売量が戻ってくれば、当社の製品はその販売量に応じて成長していくでしょう。それがこの問題に取り組む最善の戦略だと考えています。アンドリュー、今年のコスト価格についてコメントをお願いします。

アンドリュー・サンディファー

もちろんです。

価格ダイナミクスについては、第1四半期は1桁台前半から半ばの価格逆風で、中南米が大きく、アジアが少しです。

今年いっぱいはほぼ横ばいです。マークが説明したように、第3四半期と第4四半期に若干の価格引き下げがありますが、その多くは割戻しインセンティブであり、必ずしも定価の変更ではありません。

そのため、下半期は逆風がなくなり、市況が安定すると見ています。

そのため、通期では1桁台前半の逆風となります。しかし、通期を通した場合、在庫コストの高騰を乗り越えれば、投入コストは追い風に変わり始めるでしょう。また、リストラを実施することで、さらに追い風が吹くでしょう。

ですから、今年の価格とコストの関係はプラスです。

オペレーター

次の質問はバンク・オブ・アメリカのスティーブ・バーンです。

サルバトール・ティアーノ

スティーブの代理のサルバトール・ティアーノです。

まず最初に、第2四半期から第4四半期にかけての前提についてもう一度触れておきたいと思います。

先ほどおっしゃったように、第1四半期以降は前年同期比で15%の増収を想定しているようですね。また、今おっしゃったようなフラットな価格や、NPIによる恩恵の大部分を考えても、レガシー事業ではおそらく2桁の数量増を想定しているように見えます。それは正しいですか?私が見落としている要素はありますか?また、市場全体が少し落ち込むというあなたの予想に対して、何がそのような力強い成長を促すのでしょうか。私が方程式から除外したNPIを除いて、どのように市場を凌駕するのでしょうか?

マーク・ダグラス

アンドリュー、どうする?

アンドリュー・サンディファー

もちろん、私たちは......これまで話してきたように、下期は新製品によるかなり力強い成長を期待しています。

上半期は全体的に落ち込んでいます。

ですから、第2四半期から第4四半期にかけての成長は、通年の成長よりも力強いものです。

ですから、コア・ポートフォリオの成長は間違いなくあります。第2四半期から第4四半期にかけての新製品による成長は、10%台半ばというよりはむしろ1ケタ台後半というところでしょう。

パーセンテージについては少し注意が必要だと思います。2023年に市場が大きくリセットされ、チャネルが落ち着き始め、在庫が正常化するにつれて、私たちが話している増加成長という意味でのドル額は、私たちのコア・ポートフォリオや、歴史的にかなり好調なコア・ポートフォリオが意味するドル成長について考えると、決してひどいものではありません。

ですから、かなり合理的なバランスだと考えています。しかし、繰り返しになりますが、この強力な基盤と新製品による強力な牽引力が、第2四半期から第4四半期にかけての収益への加速とテコ入れを後押ししているのです。

サルバトール・ティアーノ

わかりました。完璧です。ブランド以外のジアミドについても確認したいのですが。パートナーを持つというのは、それを拡大するということですよね。

契約を結べば、ある時点で直接競合することを防げるので、保護範囲を広げることができます。しかし、あなたがおっしゃったように、それは別のビジネスです。

あなたは彼らが何をしているのか、まったく見ることができません。なぜ最初から、彼らのセルスルーや市場での販売量を把握しようとしないのか、私にはよくわかりません。チャネルにおけるジアミドの全体的な消費量を把握するために、もっと理解を深めたり、彼らにより多くの情報を求めたりする計画はありますか?

マーク・ダグラス

はい、非常に妥当な質問だと思います。

彼らの在庫からまだ市場に製品を販売していることを忘れてはなりません。私たちは在庫を補充しているわけではありません。それはまさに、私たちがサプライヤーに対して行っていることであり、顧客が私たちに対して行っていることなのです。その市場の大きな部分を占めているのが種子処理です。ジアミドが世界中の種子処理にどれだけ使われているか、過小評価しないでください。膨大な量です。また、ジアミドは、地理的なものであれ作物ベースのものであれ、私たちが必ずしもアクセスできない市場でも事業を展開しています。

繰り返しますが、農薬市場は700億ドル以上もの規模があり、非常に細分化されています。農薬の行き先がわからないことも珍しくない。

しかし、わかっているのは、ジアミドに有用性を見いだし、FMCの技術を使っているということです。

それが私たちにとって重要なことなのです。

もうひとつ忘れてはならないのは、私たちが話しているのは現在の見通しの位置についてだということです。

予想は変わりうるし、頻繁に変わる。昨年もそうだった。パートナーが1月に発表した予想は、9月に発表されたものとは大きく異なっていた。9月の予想も8月の予想も、現在とは異なる可能性がある。

いずれわかることだ。

我々にとって、パートナーは非常に貴重な存在だ。2017年に資産を購入して以来、彼らは非常によく働いてくれているし、これからもよく働いてくれるだろう。彼らは私たちと同じ現象を経験しているだけです。

オペレーター

次の質問はROTH MKMのブライアン・ライトです。

ブライアン・ライト

プラントの健全性の見通しと、2024年に反映される範囲について、少し最新情報を教えていただけますか?

マーク・ダグラス

はい、もちろんです。2023年のプラントヘルスは落ち込みましたが、これは主に当社が参入しているセグメントによるものです。

ブラジルのある特定のセグメントへのエクスポージャーが大きかったのですが、それが減少しました。世界の他の地域では成長が見られました。2024年にはプラントヘルスが通常の成長率に戻ると見ています。その成長率は10%台後半から20%台前半です。生物学的製剤については、それよりもいくぶん高い成長率を見込んでいます。

ですから、種子・植物健康事業が通常のペースに戻ることを期待してください。また、私たちはインベスター・デイで述べたことも実行しています。この事業の新しいビジネスモデルに投資しています。そして、私たちが行っているすべての変更にもかかわらず、私たちはブラジルで植物健康事業の新たなビジネスモデルを構築することができました。

そのため、純粋に植物健康事業に特化した事業が、今日行っているような幅広いポートフォリオを獲得した後、どのような業績を上げ始めるのか非常に興味があります。

ですから、2024年には植物健康事業が非常に良い成長を遂げることを期待しています。

オペレーター

次の質問はジェフリーズのローレンス・アレクサンダーです。

ローレンス・アレクサンダー

ジアミドをめぐる論争を踏まえて、ジアミンのマージンが事業全体と比較してどのように推移しているかを教えてください。次に、今年後半の反動減について、ジアミドを含む新製品の反動減は平均的な事業よりも早いと予想されますか、それとも遅いと予想されますか?最後に、種子処理のお話が出ましたが、種子処理の規模はどの程度ですか?世界のジアミド販売量に占める種子処理の割合はどのくらいですか?10%から20%くらいですか?

マーク・ダグラス

そうです。私たちは......ローレンス、最後の部分については、内訳を明らかにしていません。ジアミドについて、どのような論争をされているのかわかりません。私たちはこのビジネスを愛しています。一般的に利益率は高い。この事業を買収して以来ずっとそうだし、これからもそうだ。マージン、プロフィール、非常に強い。ご質問の真ん中あたりだったと思いますが、ジアミドが続くと、インド事業がどうなるのか、チャネル在庫を抱えることになるのではないかと思います。それが足かせになるかもしれません。パートナーはすでに申し上げましたが、もっと下がるでしょう。その他のブランドについては、今年を加速していく中で見ていくことになります。新製品の投入は間違いなく他よりも速い成長でしょう。これが私たちのビジネスの見方です。強力なフランチャイズであることに変わりはありません。

オペレーター

次の質問はRBCキャピタルのアルン・ヴィスワナサンです。

アルン・ヴィスワナサン

もし聞き逃したら申し訳ありませんが、長期的な見通しについて質問させてください。

3年先の見通しを改めて示されましたが、25年の井戸についてどのようにお考えか、もう少し詳しくお聞かせください。

つまり、24年のEBITDAは975ドル程度で、25年には12億ドル程度に成長し、26年には14億ドルの中間値に達するということでしょうか。そして、25年の成長は本当に1億5,000万ドルのランレートの節約になるのでしょうか。現時点での中長期的な見通しについてはどのようにお考えですか?

マーク・ダグラス

そうですね。聞いてください、私は2月の25年をガイドするつもりはありません。私たちが見ている成長は新製品の導入に関連したもので、トップラインではより通常の市場の成長です。

その後、構造改革プログラムの効果がボトムラインに現れ、現在のような逆風がなくなれば、それらは反転し、来年のEBITDAの成長に寄与することは明らかです。アンドリュー、もう少し詳しく教えてください。

アンドリュー・サンディファー

そうですね。マークが言う通り、25年の見通しを具体的に示すのは少し早いと思います。しかし、カーブの形という点では、25年は大きな加速になると予想しています。

リストラ効果や高コストの在庫の解消など、複合的な要因もあるとおっしゃいました。しかし、それでも2026年には非常に力強い成長が続きます。

つまり、現時点でのカーブの一般的な形は、25年にかなり大きくステップアップし、26年も力強い成長が続くということです。

オペレーター

次の質問はバークレイズのアンドリュー・ケチェスです。

アンドリュー・ケチェス

アンドリュー、キャッシュフローの季節性、特に年初についてお聞かせください。通常、キャッシュフローは季節的にかなり大きく変動します。

過去のパターンと比較した場合のキャッシュフローの大きさについて、ハイレベルなご意見をお聞かせください。コベナンツ・レバレッジは通常、EBITDAに対する純債務の比率を上回りますから。

ということは、GSSの売却の前提も含まれているのでしょうか?

アンドリュー・サンディファー

その質問にお答えします。

今年のキャッシュフローの季節性という点では、季節的に非常に異なるキャッシュフローのプロフィールが予想されます。通常であれば、第1四半期は在庫の積み増しによって運転資本が大幅に増加するはずです。

ですから、第1四半期の運転資本の増加はかなり限定的なものになると予想しています。

そのため、第1四半期のフリー・キャッシュ・フローのマイナスはかなり限定的なものになるでしょう。

年内いっぱいは、もう少し加速すると思います。

私たちは通常、特に第4四半期の下半期はフリー・キャッシュフローが多くなります。しかし、第1四半期のような多額の資金流出が今年も繰り返されることはないでしょう。

コベナンツ・レバレッジに関するご質問ですが、コベナンツ・レバレッジは3.5倍未満を想定しています。これは、下期のある時点でGSS事業の売却が完了することを前提としています。そのプロセスは今始まったばかりです。

マークが指摘したように、私たちは準備を終えて、その物件を正式に市場に出す準備をしています。この物件には多くの関心が寄せられました。

このようなプロセスを経て、レバレッジ規制3.5倍を下回るためには、GSSの売却益が必要となりますので、引き続き更新していきます。

オペレーター

次の質問はウェルズ・ファーゴのリチャード・ガルキトリーナです。

リチャード・ガルチトレナ

素晴らしい。

チャネル在庫の可視性を高めるために実施した新しい施策について触れたいと思います。今のところ、ディストリビューターが自らの在庫を管理する方法に変化は見られますか?また、今後、自社の在庫管理やサプライチェーンのあり方について、何かお考えはありますか?

マーク・ダグラス

ありがとう、リチャード。流通業がどのように自社のサプライ・チェーンを管理しようとしているのか、すでにいくつか見えてきました。そして、明らかに流通業は在庫レベルを下げています。生産者レベルでも小売店レベルでも、おそらく最も進んでいると思われます。

だから、1カ月ほど後に始まるアメリカでのシーズンに向けて、どのような展開になるのか興味深い。残りのピースは整った。私は、ヨーロッパがより良い見方をすることを期待している。私たちが実施した調査はかなり包括的なものです。ヨーロッパはこれからが本番です。第1四半期と第2四半期はヨーロッパにとって大きな成長分野です。

ですから、第2四半期が終わり、シーズン終盤に差し掛かったときに、この調査が何を教えてくれるのか、とても興味があります。

申し上げたように、この調査は非常に包括的です。ヨーロッパ中の何百もの小売業者と、さらに重要なのは生産者です。

ですから、私たちはそこで良い見解を得ることができるでしょう。

オペレーター

これ以上のご質問はありません。以上で本日のFMCコーポレーションの電話会議を終わります。ご清聴ありがとうございました。

これより回線をお切りください。ありがとうございました。

結論

当期限りの一時的な税制優遇による利益であった。

リリースにおいても以下のような記述があった。

通期の純利益は13億2,000万ドルで、前年比78%増となった。

これは第4四半期に計上された1回限りの税制優遇措置によるものである。

一時的な税制優遇を受けた実績PERでは5倍程度と割安であるが、最新の会社側調整・希薄化後1株当たり利益見通しは3.23ドルから4.41ドル。

中値3.82ドル、6月21日付株価56.39ドルで計算し予想PERを出すと14.76倍となる。

この記事が気に入ったらサポートをしてみませんか?