持ち家は資産か?負債か?

こんにちわ、よっしーです。(インスタグラムはこちら)

不動産業界に身を置いてもうすぐ10年目に突入します。

前回書いた記事の「持ち家か賃貸か?って議論やめない?」の延長に「持ち家は資産か負債か?」というものがある。

きっと賃貸派の方々に言わせれば、

「持ち家という負債を買うなんてアホなのか?そんなヤツの気が知れないぜ。まったく。」

というご意見が多いのだろうが、今回はこのテーマをバッサリ斬ってみたい。

結論から言うと、

「持ち家は資産だから買ったほうが良い」or「持ち家は負債だから買わないほうが良い」

このような視点で考えること自体、本質的な議論ではない。

そもそも資産とは?負債とは?

前回の「持ち家か賃貸かって議論やめない?」の記事でも少し触れたが、1997年初版の投資家のバイブルと言われる書籍「金持ち父さん貧乏父さん」の著者:ロバート・キヨサキの出版したシリーズ作品には、

「資産とは、自分の財布にお金を呼び込むもの。負債とは、自分の財布からお金を奪うもの。」という旨の有名なセリフが度々登場する。

「今日働くのをやめても、資産はお金を入れてくれるが、負債はお金をとっていく。負債を資産だと言う人が多すぎる。」

という、ロバート・キヨサキの唱える資産と負債の定義で考えれば、自分が住んでいる間はお金を産まない持ち家は「負債」という考えになるのかもしれない。

・・・・、本当にそうだろうか・・・?

では、毎月10万円を支払って、「純金」を購入し続けた場合、「純金」自体はお金を産まないという理由で「純金は負債」という扱いになるのだろうか?

ちなみに僕もこのロバート・キヨサキの考えに賛成派だったが、今回の記事を書くにあたって、気付いたのは「持ち家」は、まぎれもなく「資産」だということだ。

会計上、持ち家は「資産」 住宅ローンが「負債」

持ち家を購入する時、大半の方々が住宅ローンを利用して物件を購入する。

前述のロバート・キヨサキの定義では、「自分の財布からお金を奪っていくものは負債」ということだった。

果たしてお金を奪っていくのは「持ち家」だろうか?

答えは「NO」。

持ち家自体ではなく「住宅ローン」がお金を奪っていく「負債」なのだ。

会計上の考え方では、土地や建物は「固定資産」と名の付くように「資産」の扱いとなる。

「負債」となるのはあくまで有利子の借入れである「住宅ローン」のこと。

つまり、住宅ローンを使って持ち家を購入した場合は「資産」と「負債」を両方持つことになる。というのが会計上の考え方のようだ。

ロバート・キヨサキは投資と浪費を分かりやすく区別するために、あえて「持ち家は負債」という表現を強調したのかもしれない。

だが、ここまで読んで「持ち家はやっぱり資産だ!やったぜー」と喜ぶにはまだ早い。

世の中に売られている大半の不動産には、「資産」と一緒に「いらないもの」が付いてくる。

含み損と含み益の概念。

住宅ローンで不動産を購入する場合、以下の3パターンに分けられる。(※説明の便宜上、購入諸費用もローンに含めるものとする)

①相場よりも高く購入してしまった場合。「資産」と合わせて「含み損」を抱えることになる。郊外の大型開発分譲地や、ワンルーム投資用マンションなどがこの状態になりやすい。買った瞬間に損失が発生し、すぐ売りたくても売れない状態。(←絵心がなく申し訳ない)

②相場通りの金額で購入した場合。

イメージはこんな感じ。(←絵心がなく申し訳ない)

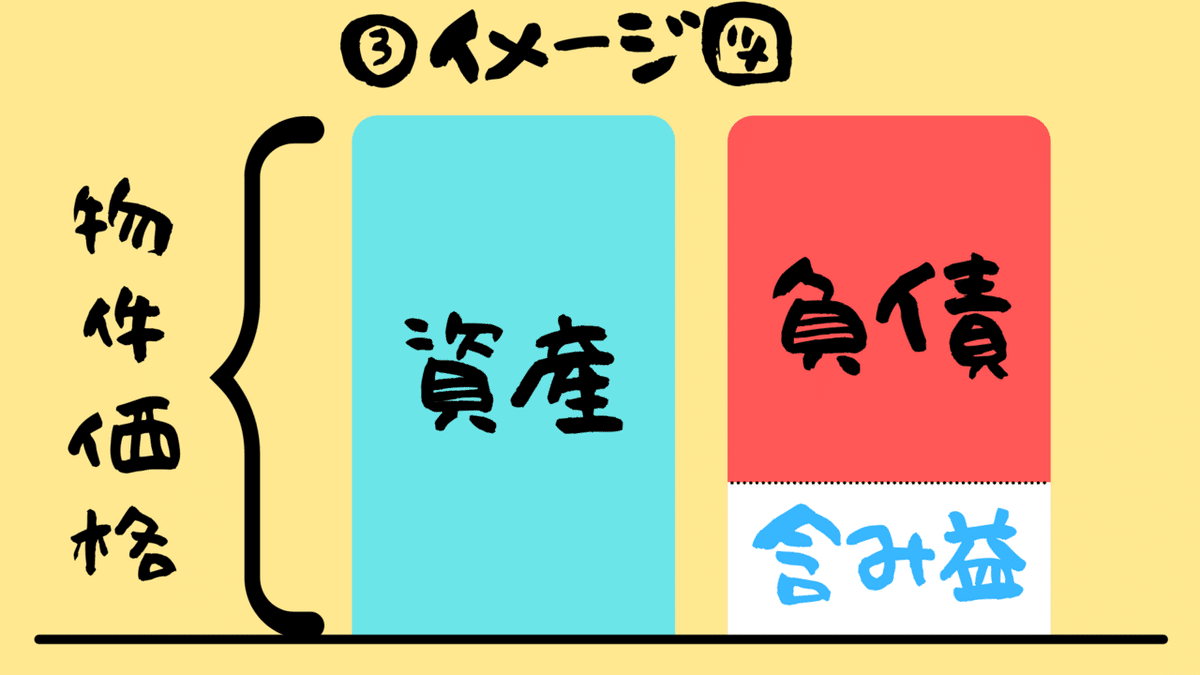

③相場より安い金額でいわゆる「割安」な物件を購入できた場合はこうなる。

買って即売っても利益が出るような「含み益」の状態。(←絵心が…ry)

そして、残念ながら、売りに出ている物件の大半が①に該当する。

「持ち家は資産です。」という言葉だけを信じて購入すると、大きな「含み損」を一緒に背負ってしまい、好きな時に自由に売ることもできない。

「資産」を持っていながら、自分の意思で自由に現金化することができないのだ。

つまり、「持ち家は資産か負債か?」という議論自体は全く本質的な議論ではなく。

シンプルに「負債額が資産の価値を上回る状態(負債>資産)」に陥ることが問題なのだ。

(極端な例をあげると、「1億円の価値がある家が、5000万円で買えるなら、無理に借金してでもみんな買うよね」という話なのだが、世の中に売られている物件の大半がこれの「逆」になっている。)

ちなみに僕の肌感覚では、①が約95%くらい、②が約4.7%くらい、③は約0.3%くらい。1000件に3件(「千三つ(せんみつ)」と呼ぶ。)くらいのイメージ。

市場に出ている物件のほとんどが、そのまま買えば「含み損」を背負うことになる。

では、どうすればいいのか?

答えは簡単。

「割安でないならば、割安にしてしまえばよい」

欲しい物件があったのならば、自分が希望する割安な価格まで指値(価格交渉)をして申し込みしてみればいい。

もちろん、それで売るかどうかは売主次第なのだが、これをやるかやらないかで物件探しのスピードは格段に違いが出る。

すべての不動産は、それぞれの売主に「価格の決定権」がある。

人間、誰しも、自分の資産は1円でも高く売りたい。

こと不動産となれば金額が大きい分、なおさらだ。

つまり売主は、「高く買ってくれる人がいればラッキー!」という心理状態で売り出し当初の価格を設定する。

しかも、「指値(価格交渉)が入るかもしれない」という前提のもとで販売をスタートする。

僕らは、ファミマでファミチキを買う時も、AppleでiPhoneを買う時も、テスラで車を買う時も、当たり前のように「提供する側」が設定した金額に疑いを持たない。

なぜならば、「みんなその値段で買っている」から。

「周りのみんなが定価で買っているのに、自分だけ安く買えるはずがない。」と考えるし、実際値引き交渉をすることはできないだろう。

これは、同じ財がいくつも提供可能な状態であるが故に起こる状態だ。

では、不動産はどうだろう?

たとえ同じマンションであっても「全く同じ物件」というものは存在しない。

階数も、間取りも、眺望も、売主も、売却理由も違う。

つまり、不動産を含む「一点モノ」と呼ばれる財はすべて、「提供する側」と「購入する側」が1対1で対等な立場で取引を進めることができる。

「価格」もその例に漏れない。

売主と買主が合意すれば「何だってアリ」だ。

表示されてる物件価格が売主の希望額ならば。

買主側も購入希望額を提示すべきだ。

それを断られたからといって買主側には「その物件が買えない」以外にデメリットは何もない。

(中には「この金額じゃ売主へ申込書を持っていけません」と言う仲介担当者もいるが、本来その間を取り持つのが仲介の役目であって、これはただの職務放棄だと思っている。)

今回のまとめはこんな感じ。

少し話が本題から脱線してしまったが、ここまでの話を整理すると。

「持ち家は資産か負債か?」という議論に意味はなく、本質的な議論とは言えない。

なぜならば、住宅ローンを利用して購入すると「資産」と「負債」を両方合わせ持つことになるためだ。

それよりも、考えるべきは購入する持ち家が「資産>負債」の状態になっているのか?という視点の方が大事だ。

たとえ負債を抱えてたとしても

「いつでも売却して現金化できる状態(流動性が高い状態)」なのであれば、持ち家も、株や金、その他有価証券と同様、流動性の高い資産と捉えることができる。

ただし、世の中に売りに出ている大半の物件はそのままでは購入と同時に「含み損」を抱えることになる。

表示されている物件価格は「売主の希望値」であるということを理解して、買主側も購入価格の希望値を積極的に提示し、なるべく割安に近い状態で買えるように能動的に働きかけることが上手な物件探しの方法と言える。

こんな感じのまとめだ。

割安で買う難しさ。

「いやいや、そうは言っても、価格交渉含め、割安な物件なんてそんな簡単に買えないでしょ。」という声が聞こえてきそうだ。

たしかに、「安く買って高く売ること」を専業にしているプロの不動産業者が多く存在するのは事実だし、素人が容易に割安な物件を買うことは正直かなり難しい。

これはメルカリやヤフオクで「せどり」を専業としているプロがいるように、どのような業界でも「マーケット」が存在する限り必ず「プロ」が現れる。

このようなプロと競合した場合は、資金力やスピードで素人よりも圧倒的に有利なため、基本的に勝つことは難しい。

なので今回は、「多少の割高は時間が解決してくれるから心配するな」ということもお伝えしておきたい。

「持ち家か賃貸かって議論やめない?」では、どのような持ち家を買うべきかというポイントを書いた。

一言で言えば「価値が下がりにくい物件」だ。

これを間違えなければ、仮に①の状態で購入したとしても落胆する必要はない。(下記図を再登場させる恥ずかしさよ)

ローンの残債は毎月払い続けていけば徐々に減少していく。

35年間の住宅ローンであれば、35年後には残債がゼロになる。

賃貸ではなく、持ち家をローンで買った人達には、必ず支払いが終わる日が来る。

仮に相場よりも高く購入してしまい、1000万円の含み損を抱えてしまっても、いきなりあなたが1000万円を支払わなければならないワケではない。

含み損はいつか売る時まで、その損失を繰り延ばすことができる。

むしろ、売りたくなければ保有し続けてもよい。

そして何よりも、持ち家の場合は自分が住み続ける限りはそこに住むことによって得られる「便益」を享受できる。

その「便益」を家族と、パートナーと、幸せいっぱいに享受しながら、時間と共にローンの返済が進む。

資産価値が落ちにくい(あるいは下落が緩やか)な物件を購入し、負債が徐々に返済されていけば、いずれは②の状態へと移行する。

(下記図を再登場させる恥ずかしさと言ったらもう・・・)

さらに住み続ければ、「資産>負債」の状態③にいずれ移行する。(住むことによって得た便益を「含み益」と捉えるかどうかは賛否ありそうだが、確実に負債は減っていく。)

ここまでくれば、「いつでも売れる」状態になる。

つまり、持ち家は購入時点で派手に失敗してしまっても、購入する物件の資産価値が落ちにくいもの(あるいは下落が緩やか)であれば、住宅ローンさえ返していけば、厄介な「含み損」も時間が解決してくれる。

「多少割高だが、心の底から惚れる物件に出会ってしまった…。」

という方にも、少しでもこの記事が参考になればと思う。

「2年間探し続けた結果、やっと割安な物件が買えました!」では、探している間の2年分の「賃料」と、2年もの間、家探しに費やした貴重な「時間」は絶対に返ってこないのだ。

割安にこだわって探すのは間違いではないが、行き過ぎるとむしろ「金銭的にも時間的にもより多くのコストを支払う」ことになるかもしれない、ということだけは肝に銘じておいてほしい。

筆者(よっしー)について

新卒から業界最大手の不動産仲介会社で6年半売買営業を経験。その後、創業期のスタートアップの立ち上げメンバーとして参画。

新卒時代から、不動産業界全体の風潮である「駅前路面店舗&多額の広告費」で大きな費用を掛けて大量に集客し、取引終了と共に疎遠になるような旧来的な不動産屋のスタイルに疑問を抱く。

たずさわる人ひとりひとりに対して個別の最善策を提案し、不動産をきっかけに「将来に渡って人生の繋がりを築けるような、本音で語り合えるエージェント」の必要性を感じ結果、毎月課せられる過酷な売上ノルマもなければ、過度な広告費や人件費、高額な事務所固定費等も不要な【一人起業】というミニマルな道を選択。

現在はSNSの繋がりから「紹介&リピーター」中心の会社経営を実現中。サラリーマン時代含め、今までに300組以上の不動産売買取引を経験。

その経験から住宅にまつわる不動産知識やノウハウなどをInstagramで毎日発信中。(この記事がおもしろかったら、フォローお願いします!)

インスタグラムはこちら

この記事が気に入ったらサポートをしてみませんか?