【感想】ファイナンシャルジャパンのFPによる資産運用相談

こんにちは、るみです。

今回は、投資知識の浅い私がファイナンシャルジャパンのFPに資産運用相談をしてみた感想を書いたnoteになります。

時系列等を私なりにきちんと整理しつつnoteに書き進めたら、浅く、だらだらとした内容となりました!

ちなみに、今回の件については、録音やメモ等は一切取っていないので、私の記憶を頼りにしています。予めご了承ください。

それは1本の電話から始まった

2月1日の正午前。

私は寝ようとしていました。夜勤が終わって、寝る準備を整えて、また夜勤に備えて寝るためです。

つまりは、超絶クソ眠い時に、新生銀行からその電話はかかってきました。

で、電話の内容を簡単に箇条書きにすると。

① ファイナンシャルプランナー(=FP)とカフェなどの好きな場所で、資産運用などの相談をできるサービスの案内

② 相談が終わる時には、ライフプランニングシートを作成し渡している

③ サービスをしているのは、新生銀行のグループ会社である、ファイナンシャルジャパン

④ 商品を無理に勧めることはなく、完全無料。カフェで相談する際は自分の分の飲食費は払ってね。

って感じでした。

以前、コールセンターで働いたことある私は、なんとなくこの電話でサービスの程度は察しました。

あ、そうそう、コールセンターからの営業電話で提案されるサービスは、基本全部断りましょう!!

コールセンターで提案されたサービスが気になったら、コールセンターでは資料請求だけに留めたり、1回ググってみたりすると、もっとお得なキャンペーンを発見できたり、無駄なお金を支払わなくて済みます。

まぁ、今回は新生銀行のサービスではなく、グループ会社のサービスを提供したくてかけている営業電話で、検討する時間が取れるため、サービスを受けるということで話を進めました。

よくあるパターンなのですが。

電話をかけてきた会社がサービスを提供する会社とは違う場合、

① 電話をかけてきた会社がサービスついて興味があるかを顧客に確認

② 顧客から情報共有の了承を得た後に、電話をかけてきた会社がサービスを提供する会社に興味を示した顧客情報を共有

③ サービスを提供する会社のコールセンターがサービス内容を再度確認し、意思確認

④ サービス提供

という流れになります。

今回は、

電話をかけてきた会社

=新生銀行

サービスを提供する会社

=ファイナンシャルジャパン

という感じなので、新生銀行からファイナンシャルジャパンにサービスに興味のある顧客情報を共有した後に、ファイナンシャルジャパンから電話がかかってきてサービス内容確認をして、サービス提供が決まります。

実際、今回も「夕方18時以降にファイナンシャルジャパンから電話をして、それで予約日程を決める」との旨を案内されました。

(そこでもう1回考えてみて、やばそうな雰囲気を感じたら、やっぱりやめます、と断ろうと思っていました。)

ってことで、会社概要を見て、めちゃくちゃやばそうな雰囲気ではなかったので、眠りにつきました。

夕方にファイナンシャルジャパンの説明を聞き、新生銀行のコールセンターと相違がないことを確認した後に予約を決めました。

ファイナンシャルジャパンって?

ファイナンシャルジャパンがどんな会社なのかを知っている人なら、この時点でどんな資産運用相談になるかが想像できると思います。

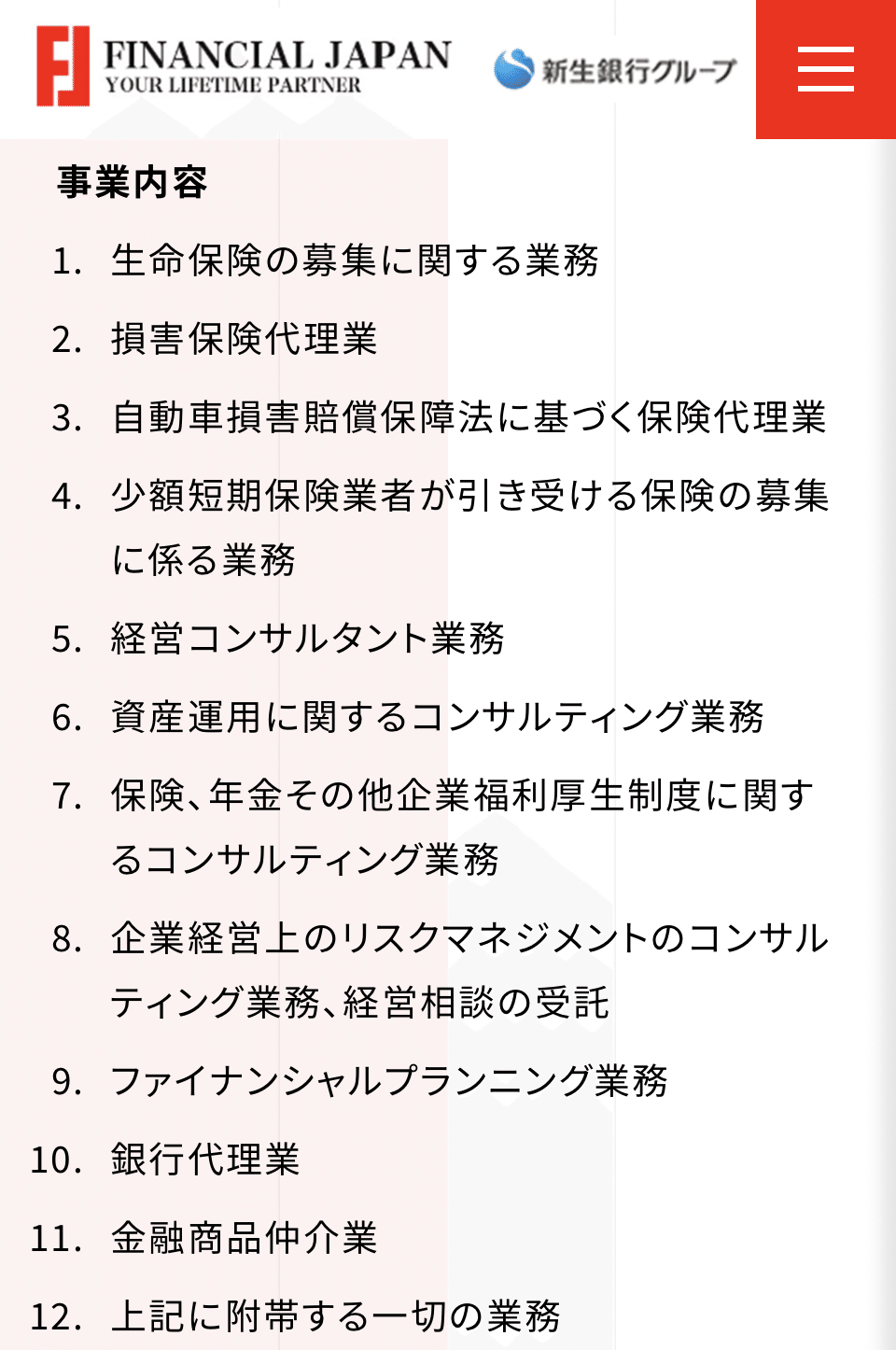

私みたいにファイナンシャルジャパンを知らない人のために載せると、ファイナンシャルジャパンの事業は↓みたいな感じ。

気づいたでしょうか?

事業内容が12あるうちの、5つは保険に関することです。つまり、主に保険を取り扱う会社となります。

そんな会社が力を入れて勧めたいのは、当然ながら保険というのは、なんとなくわかりますよね。

私は、「あ、これなら普段より馬鹿っぽく現状伝えておけば、保険は向こうから諦めてくれるか」と思い、相談の対策終了!!

↑頭はそんなに良くないので、私は基本馬鹿っぽいのがデフォルトです。

ちなみに私がFPによる資産運用相談を受けたのは「FPがどんな提案などをするか」というのが気になったからです。

いざ、相談!!

2月6日お昼過ぎ。

家の近所……といっても、私が指定したのは家から徒歩20分程度かかるカフェ。

そこでFPの方と会って、相談スタート!!

FPの自己紹介みたいなのが10分程度続き。相談したい内容を質問されました。

私が相談したい内容として答えたのは

話題A

マンションの一室を買おうか悩んでいるが、今の給料で住宅ローンは組めるのか?

(時間稼ぎ用の話題に。家を買うつもりは今のところありません。)

話題B

将来設計が曖昧なまま株とかをやっているので、将来にかかるお金がいくらくらいなのかを知りたい。

この2点です。

話題Aについては、ちょっと計算が大雑把すぎるのと、知識不足を感じました。

まぁ、計算が大雑把過ぎるのは、恐らく私が馬鹿っぽいからですね。いくらくらいまで住宅ローンが組めるかみたいな計算で、100万円くらい多く案内しても大丈夫だろう…的な感じだったのか、私が事前に計算した金額よりも100万多く住宅ローン組めますよ、と案内されました。

で、知識不足についてはFP自身も、「得意分野ではなく、ユーザー目線レベルでの話」としていたので、あまり触れずにしておきます。

(そもそも私の不動産に関する知識もそこまで深くないので、突っ込んだら盛大にブーメランが返ってきそうな気がします。)

話題Bについては、「マジでウケるんですけどwww」レベル……といえばわかるでしょうか?

ここに重点を置いてFPは話を進めてきました。想定通りなので、話が思わず弾んでしまって。。

保険の提案をしたいFPの説明は、保険以外をさりげなくディスるのに必死でした。

具体的に説明されたこと

さて、FPに具体的に説明されたことをちょっとだけ。

①

保険のメリットは「必ず増える」こと!?

FPについてまだ勉強があまり進んでいないこともあって疑問なのですが、保険ではお金が「必ず」増えると言ってしまっていいんですかね??

場合によっては、保険でも元本割れしますよね??(中途解約とか…)

かなり疑問に思いましたが、「え、そうなんですか!!すごいですねぇ!(←棒読み)」と馬鹿っぽく反応しておきました。

普段の私なら、「は?中途解約の時だと元本割れすることもあるのに、そういう説明ってして大丈夫なの?どうなの?」とちょっと強めに返していると思います。

②

投資信託の手数料は、幅はあるものの一般的に約3%

このFPの話を聞いて、思わずポカンと口を開けてしまったのは仕方ないと思います。マスク越しだったから、多分FPには見えてないと思うので、本当マスクには助かりました。

投資信託がわからない人用に、私がメインで保有している投資信託、eMAXIS Slim 全世界株式(オール・カントリー)の手数料を↓に載せると…

あれ……???

えっと、3%……???

※注意ですが、人が買っているからといって、必ずしも読者の方に合うとは限りませんし、投資は損をすることもあります。

※このnoteに出てくる投資信託はあくまで参考例としてあげているだけであり、購入を勧めるものではありませんので、ご注意ください。

さらに言えば、私の持っている投資信託の中で手数料が1番高いのは↓。

3%には全然足りないような……??

(この商品は、ハイリスク商品であり、商品内容を理解できない場合には購入を避けた方がベターなので、ファンド名は伏せます。)

投資信託について全く知らない人であれば、ここまでの内容で「このFPの案内、間違ってるよ!?」と思ったことでしょう。

でも、FPの「投資信託の手数料は3%くらい」というこの紹介の仕方は、あながち間違ってもいないんですよね。

例えば、こんな手数料↓。

上の画像を見ると「新生銀行のグループ会社」に所属するFPという立場からしたら、きちんとした案内ですよね。

新生銀行の店頭で買うと、確かに2.2%の販売手数料がかかりますし、それにプラスで信託報酬率の1.72%が投資信託を保有している間、ずっとかかることを考えれば、「まぁ、確かに…」と納得できます。

そう、「銀行の店頭で購入する時」と前書きを付け加えれば、「銀行の店頭で投資信託を購入すると、手数料は一般的に約3%」となるので、辻褄はなんとなく合いますよね。

これを省略して、投資信託の手数料は一般的に約3%なのです。

ちなみになぜこの投資信託の手数料を見たかというと、

ここに載っていたから。(笑)

※再度注意ですが、人が買っているからといって、必ずしも読者の方に合うとは限りませんし、投資は損をすることもあります。

※このnoteに出てくる投資信託は、あくまで参考例としてあげているだけであり、購入を勧めるものではありませんのでご注意ください。

このランキング……。

私的には色々ツッコミたくなるのですが、私の投資知識は大したことがないため、ツッコミの説得力が欠けてしまうと思います。

投資に詳しい人がツッコミをどんどん入れてくれると嬉しいです。

私の個人的な投資判断(投資信託ver.)でいうと、

一つ、

投資する額を増やすために販売手数料無料のファンドを選ぶ。

二つ、

信託報酬は投資信託を持っている間かかるため、信託報酬率は1%以内の安めものから選ぶ。

三つ、

毎月分配型は、投資した元本から取り崩されている場合がある他、分配金の受け取りに税金が差し引かれるため避ける。

という感じです。(結構普通…というか、信託報酬率の判断基準が高めです。)

私の投資基準に全く引っかからないものが、このnoteのここまでで出てきたような気がしますが、きっと気のせいですね。。

途中、積立NISAの1年の満額を44万とFPが間違えて案内する場面もあり、爆笑しそうになりましたが、なんとか堪えました。

(このnoteを書いている2022年2月時点での正解は、積立NISAの1年間の枠は40万円ですね。)

そして、案の定、保険を勧めるような流れにも少しなりましたが、FPも流れ的にわかっているのでしょう。

あんまり保険の話にはならずに、2時間ほどで終わりました。

相談後の個人的な感想

コールセンターで案内を受けた時にあった、ライフプランニングシート。

あれ、作成してもらってないので、渡されてもいないんですよね。

作成されたら、Twitterやこのnoteにもあげたかったのですが。

何かを感じて作らなかったのか、サービスに元々なかったのか。

どちらにしても、聞いていた内容と実際のサービス内容が違うので、当然ながらサービスの評価としては、マイナスになります。

そしてサービス内容としても、「保険契約」を目的とした資産運用相談という風に私は受け取りました。

そのため、「保険」について全く考慮していない人にとっては、無駄な2時間となりますのでおすすめできません。

逆に、保険に加入しようと思っている人、もしくは、いま加入している保険を変えようか悩んでいる人には、この資産運用相談会は参考になることでしょう。

ただし、きちんとした知識がないと、ファイナンシャルジャパンやFPにとって都合のいいものを勧められてしまう可能性が考えられますので、その場で契約等の話には持っていかない方がいいかと思います。

また、投資に関する知識があまりない人にとっては、投資信託の手数料を高めに案内(……というよりは、銀行での店頭販売時の手数料を前提に案内)しているため、「どこで購入しても約3%の手数料がかかる」と誤認識を招く可能性も少なからずあるかな、と思いました。

この誤認識があると、新生銀行側としても、後々投資信託を勧めるような機会があっても、店頭販売しやすくなりますからね。

あと、終始「保険」について話しを持っていけるよう進めているので、聞く人によっては投資信託への評価を必要以上に下げてしまう恐れのある内容も見受けられました。

(長期間の投資を前提としている上に、手数料がずっとかかるため、投資信託に投資をしている人で、利益が出たと喜ぶ人は少数……、など。)

保険の話がしたいために公平性に欠けた内容になっているので、投資知識がある方にとっては、ツッコミどころ満載の資産運用相談コントが完成することとなるでしょう。

と、私の個人的な感想は以上です。

以下は、蛇足なので特に読まなくても大丈夫です。

今後営業電話がかかってこないようにしたい!!

これ、実は知ってはいたけどやっていません。(面倒だったのと、100%なくなるとは言えないため。)

新生銀行の場合↓のようなのがありますので、そこから手続きをするといいと思います。

100%なくなるわけではないというのは、コールセンターの経験上…という感じです。リスト管理がコールセンターによってまちまちなので。

リスト管理がしっかりしていないと、数年前に解約した顧客がリストに載っていたり、こういう手続きをしていても、リストに分かりにくく載っているため、営業電話がかかってきます。

(私がコールセンターで働かなくなってから5年以上は経ったので、改善していると信じたいですが…。)

リスト管理がしっかりしていても、営業電話がかからないように手続きをしたばかりだと、リストに反映されていなくてコールセンターから電話をかけてしまうことがありますので、予めご了承ください。

元コールセンター勤務からのお願い

営業電話がかかってきても、電話の向こうにいるのは読者の方と同じ人ですので、あまり怒鳴らないであげて下さい。

怒鳴らずに一言、「こういう電話は迷惑なのでやめて下さい。」とお伝えください。

たまに、強引に話しを続けるテレアポの人もいますが、そういう時にはガチャ切りするなり、担当を変わってもらってクレームをいうなり、問い合わせフォームにクレーム入れたり、色々やりようはあるので。(←強引な話をした人の名前はメモしときましょう。)

あと、私みたいに営業電話がかかってこないようにする手続きをせずに電話無視する人も多いですが、営業電話がかかってこないようにきちんと手続きをした方がいいですよ。

リストにすぐ反映されずに、営業電話がかかってきた場合、電話に出られるのであれば、電話に出て断った方が電話がかかってくる回数が少なくて済む場合もあります。

私の場合は、「テレアポの練習台になるかー!!」的なノリなので、営業電話お断りの手続きをしてないだけです。(でも、ここしばらく多すぎなので、流石にそろそろ手続きしようと思います。)

浅いのに、無駄に長い感想をここまで読んでいただきありがとうございます。

以上、るみでした!!

この記事が気に入ったらサポートをしてみませんか?