【2】専業トレーダーによる『トレード論』

このnoteは無料で読むことができます。

2022/3/14

『すべての章のまとめ』追加。

目次から飛んで頂くことで最短5分程度でこのnoteを読むことが出来ます。お忙しい方、結論だけを読みたい方はそちらをご覧ください。

こんにちは。rumaです!

今回はトレードをする前に知って欲しい事をいくつかまとめたnoteになります。初心者、中級者さん共に参考になるnoteになったと思いますので是非読んでみて下さい!

このnoteを読むにあたってできる限り【第一章】から順番に読んでほしいですが、今回は1つの章で独立しているので、興味が無ければ目次から好きな数字に飛んで頂いても構いません。

今回のnoteは所々『ライン理論1』を読んでいる前提で話が進んでいる場合がございますので、よければ『ライン理論1』を読んでからこちらのnoteをお読みください。

今回もかなり良書になったと思うので一部分は有料化したり、場合によっては内容の変更、非公開にする可能性があります。

そこはご了承ください。。

ちなみにですが私の考える事すべてが相場の正解ではありません。細かい部分で色々な感想があると思いますが、あくまで私個人の話であると思ってください。

【注意事項】

・本記事の内容を著者承諾なく情報の全部または一部を引用、複製、転送などにより利用することを禁じます。

・本記事は、情報の正確性、完全性、適時性等を保証するものでは一切なく、情報の内容を予告なく変更する場合があります。

・また本記事の情報利用によって生じたいかなる損害についても、一切責任を負うものではありません。投資、投機の最終判断は、ご自身で行ってくださいますようお願いします。

・本記事はあくまで参考となる情報の提供を唯一の目的としており、あくまで著者の個人的見解でしかありません。断定的な判断の提供や特定の金融商品の売買等の勧誘を目的としたものではありません。

【第一章:急騰急落の飛び乗りは期待値が低い】

《1-1》 急騰急落の飛び乗りをしてしまう理由

*ここからは急落を想定してお話していきます。もちろん急騰の場合でも同じですのでその点を念頭においてお読みください。

恐らく多くの方が想定外の急落を経験したことがあると思います。

相場で生きているトレーダーさんの多くが「飛び乗りはダメ!」と仰っていますよね。

ですがその言葉を守った結果、どんどん下落していき

「エントリーしていれば爆益だった。」

恐らくそんな機会損失の経験を全員した事があると思います。その体験があるからこそ多くの人は飛び乗ってしまい、その時に限って損をしてしまうわけですね。

それ以外にも『皆さんが明確な説明を受けていないから』こそ飛び乗ってしまうと私は考えています。

仕事でも

「これはやってはダメだよ。」

と言われるよりも

「このような理由があるからやってはいけないよ。」

と理由を明確に知っている方がミスは少ないと思います。

なのですべてのトレーダーさんが同じことを考えているかわかりませんが、私が解説してみようと思いますので是非読んでみてください。

《1-2》 飛び乗りが駄目な理由

何故飛び乗りが駄目と言われているのか、それは『損切、利確はどうするの?』という部分にあると思います。

例えば多くの人はある程度下落した段階で急落に気づきます。

そして人間の性質上、急落を見ると

「結構落ちていくのではないか?」

という錯覚に陥ります。焦っていれば尚更ですね。

つまりまだ落ちるのであれば、ここでエントリーしても利益が出る!という短絡的な考え方になります。

だからこそ急落急騰を見るとチャンス!と感じてしまうわけですね。

ですが画像を見てもらうとわかる通り、ここに根拠は1つもありません。ただ感情的になって自分の都合の良い解釈で相場を分析しています。

これが飛び乗りの悪い点①『感情に起因して行動している』ですね。

そもそも明確な根拠を元にトレードしているのであれば悪い飛び乗りにはならないのです。

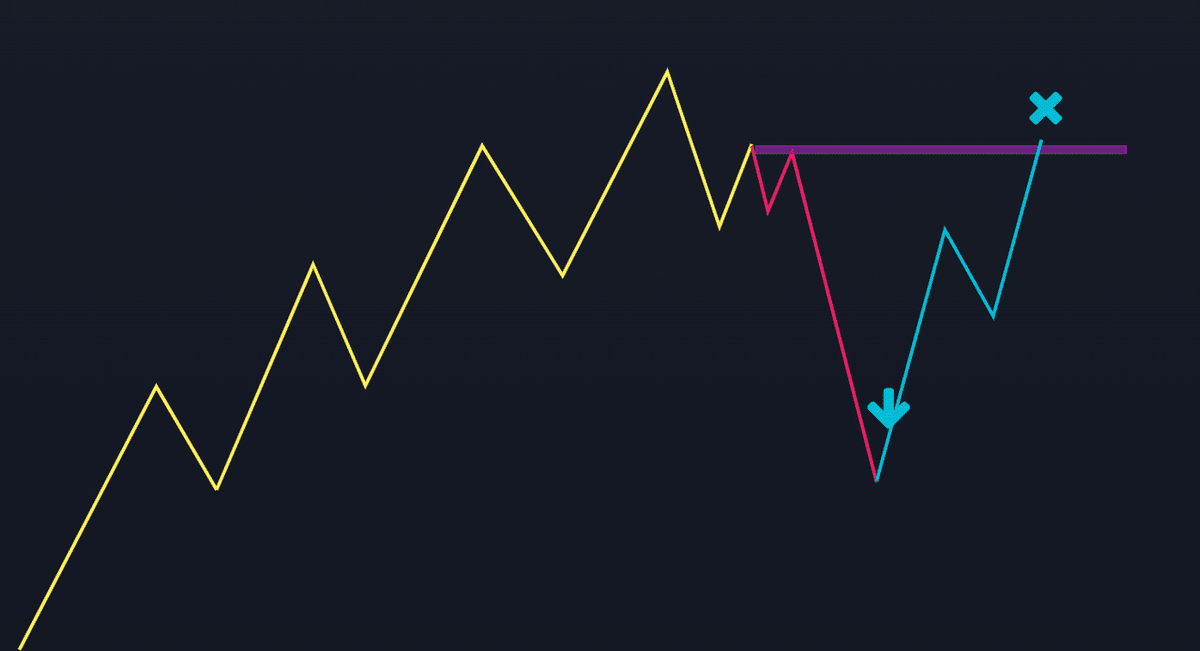

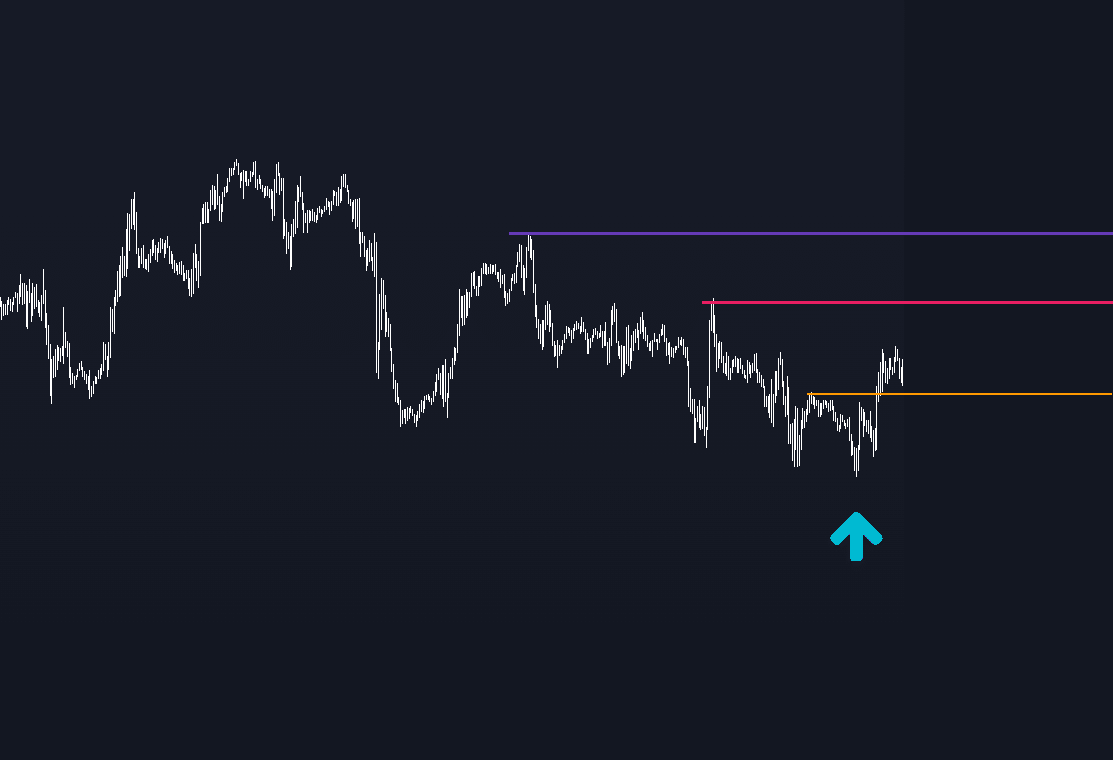

では、あえて飛び乗りエントリーをしてみましょう。今回は下画像のようなチャートでエントリーしてみます。(ピンクが急落部分)

すると損切は急落前の価格帯にしなければいけません。

何故なら損切は『根拠が否定された時』にするものだからです。大前提にそれ以外で損切をしてはいけません。

そう考えると

この紫ラインを超えた場合、急落をすべて打ち消しているので『急落が無かった事になる』わけですね。

*ちなみにもう1つ損切するべき理由があるのですが、それは【第五章:ダウ理論が意外と使えない理由】にて話しています。

つまり急落という根拠が否定された紫ラインで損切をすることができます。

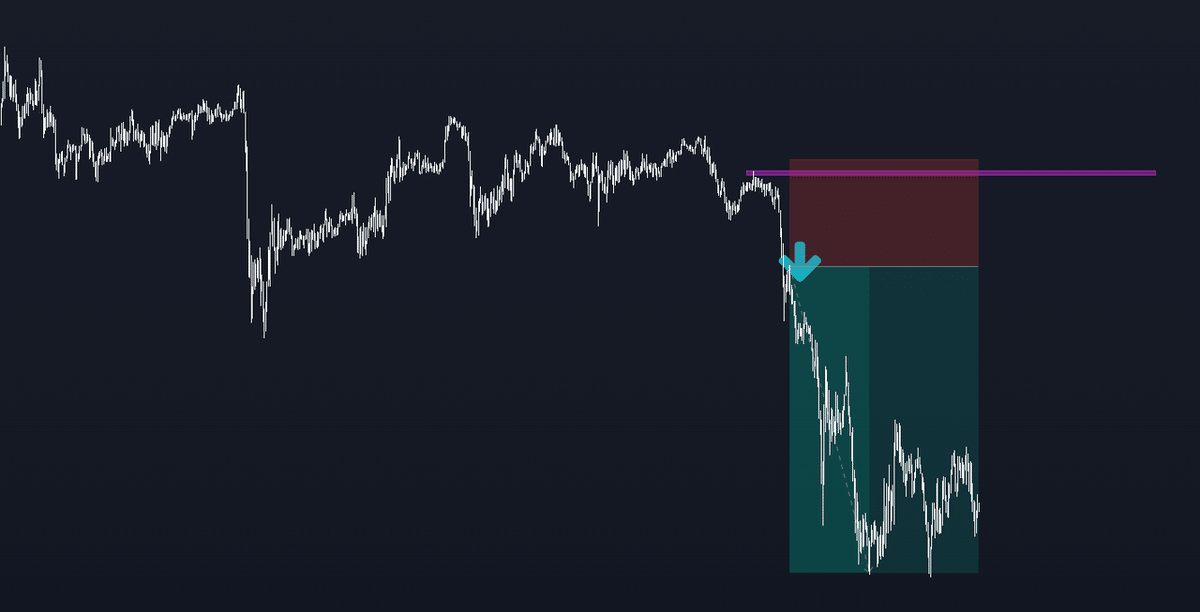

実際の相場で見てみるとこのような感じです。(もしかしたらもっと手前で急落に気づくかもしれません。)

時間足にもよりますが大体吹き出し辺りで『この下落がかなり強い事』に気づき、飛び乗ります。すると最低でも紫ラインを超えた場所(今回は約60pips)が損切になります。

結構『遠い』ですよね。

このようなエントリーでなくても飛び乗りは大体損切が遠くなるように出来ています。このパターンで恐ろしいのがGOLDですね。

GOLDなんかはボラが大きいのでこの損切幅でも100pisp超えてるなんてことは全然あります。

そうなるとGOLDに慣れていない人は含み損に耐えられず、損切ラインに届く前に損切してしまいます。

このような場合では、根拠が否定されている訳ではないので急落前の価格帯まで戻る事は無くトレンド継続、、

なんて事ももちろんあるわけです。

実際にこのポンド円でもその現象が起きています。

大前提に

急落が否定されるまでは必ず急落のトレンド継続です。

つまり急落は、損切が遠くなる為『大損』や『ビビり損切で結局機会損失になりやすい』

というのが悪い点②です。負けた時の傷は色んな意味で大きくなりやすいわけですね。

ただ、この相場のような急落を見て

「でも損切幅があるとはいえ、そこからエントリーしたら利益になるのに勿体ないな~」

と思う方もいらっしゃると思います。

ここで③の問題が発生します。それが

『利確はどこでするの?』

という問題です。

焦って飛び乗った時に利確場所を決めている人はほとんどいないと思います。逆に、損切&利確の場所を想定していればそこまで悪いトレードではありません。

『雰囲気で入ったポジションは雰囲気で利確する』

これは私が昔から思っていることなのですが、雰囲気でエントリーしてしまうと必ず雰囲気に押されて決済してしまいやすくなります。

私は他のトレーダーさん以上に根拠を煮詰めるタイプなのですが、その理由の1つが適当に入らない為です。

為替相場は相場の中でもランダム性が高いものだと私は思っていますので、エントリーを待ちすぎて丁度良いとも思っているわけです。

まぁこれはケースバイケースですが根拠を持つことは本当に大事です。

つまり急落の雰囲気に押されて入ったポジションは、必ず上昇の雰囲気で決済してしまいます。

先ほどあった、含み損に耐えられず損切してしまう事と似たような感じですね。

利確も少し反転の雰囲気を醸し出せば、すぐ決済してしまうと思います。私が実際そうでした。

例えば先ほどのポンド円

このような反発を見せられると「やばい!利確しないと!」となってしまうと思います。

何故なら急落の雰囲気に押されてエントリーした人なのですから、急騰の雰囲気に押されて決済してしまうのはおかしな事ではありませんからね。

これも含めて早期利確をしてしまいやすい状況とも言えます。結果、利益になったとしても

「意外と利益出てないな、、」

となるわけです。ついでにリスクリワード(RR)も見ておきましょう。

この時点の相場ではありますが、完璧にとってRR1:3以下です。

一見高RRに見えますが、これは奇跡的かつ綺麗に取れた場合の話であり、完璧に取れてやっと本来の私のトレードと同じくらいなのが問題なのです。

そして大前提に急落で一番注意しなければいけない点は、ポジションが急激に偏ることです。これが悪い点④ですね。

ポジションの偏りとは:例えば急落は売りばかり入る事なので、必然的に売りポジションを持ってる人が買いポジションより多くなります。これにより利確決済の買いが入る量も多くなるので急騰する可能性が高いと言えます。

ポジションが偏ると一気に決済が入りやすくなり、逆に急騰急落を見せる場合があります。

結果このようにすぐ反転して底になる場合もあるわけです。

実際の相場では

コロナショックなんかがその典型ですね。

つまり急落後は急騰しやすい相場環境と言えるのです。

結局、急落が継続するか分からない状態である『急落時』にエントリーすることがそもそも危ないと言えます。

それよりも

急落後の相場に合わせてリスクを限定しながらエントリーした方が賢く、利益になりやすく、RRも良くなりますよね。

≪急騰急落の飛び乗りは期待値が低いまとめ≫

飛び乗りの悪い点は4つある。

①感情が起因してエントリーすることが多い。

②損切場所が遠くなり、大損、ビビり損切が出やすい状況。

③利確場所もわからないから雰囲気で利確してしまいやすい。(結果リスクリワードも悪くなる)

④そもそも急落相場は急騰しやすい環境でもある為危ない。

以上の点から急落は全然チャンスではありません。チャンスに見えてるだけです。

そもそもですが

想定外の急落という想定外の相場である以上、触らない方が良いに決まっていますよね。

重要なのはその後の展開と覚えといてください!

【第二章:リスクリワードと勝率どちらが大事?】

《2-1》 リスクリワードとは?

トレーダーの間でよく使われている『リスクリワード』という言葉。

FX界隈以外ではリスクリワードレシオ(比率)と言います。

*計算方法*

リスクリワード比率=勝ちトレードの平均利益/負けトレードの平均損失

*リスクリワードレシオの意味が大体わかる人はこの説明は読まなくて大丈夫です。

勝ちトレードの平均利益の額と、負けトレードの平均損失の額が同じであれば、リスクリワードレシオは「1」となります。

リスクリワードレシオが1よりも上であるならば、その取引が「勝ちトレードの利益額の方が大きい」状態にあります。逆にリスクリワードレシオが1よりも下の場合は、「負けトレードの損失額の方が大きい」状態にあることを示しています。

ですが実際にTwitterなどの主にFX界隈では

1回の取引における 損失:利益 の『目標』比率

のような形で説明されることが多いです。実際に私もそうですから。ですが先ほど説明したようにGoogleなどで調べていただくと、大体は本来の計算方法が出てきます。

これを見るとFXで言うリスクリワードの考え方は『想定』、本来のリスクリワードレシオの考え方は『結果』であることがわかります。

では何故、FX界隈で本来の意味とは逆の『想定のリスクリワード』が生まれたのでしょうか?

それは単純にこの想定がFXでは大切だからだと思っています。

そんなFX界隈で使われている『1回の取引における 損失:利益 の目標比率』を元にしたリスクリワード(RR)と勝率の関係を今回は解説していきます。(想定のリスクリワードの方ですね)

先にお伝えしておきますが、

リスクリワードは『結果論』です。

ですが初心者さんに向けて言うのであれば

FXは勝率よりリスクリワードを高くすることの方が大切と言えます。

この言葉の真意は後程解説していきますが、その前にリスクリワードと勝率の関係について解説していきます。

《2-2》 トレードは期待値がすべて?

*恐らく本来は『リスクリワード 1 』と表すと思いますが、わかりやすくする為ここからは『リスクリワード 1:1 』と書かせて頂きます。基本的に手数料等は計算に含まれていません。

≪リスクリワードが 1:1 の場合≫

例:ここでエントリーすると利益として100pipsが期待でき、その時の想定損失が100pipsである可能性の場合。(損失100pips:利益100pips)

上記の条件でトレードを10回繰り返す場合、最低でも勝率50%無いとマイナスになってしまいます。利益を積み上げるのであれば勝率55%以上欲しいですね。

では、リワード(利益)を大きくしてみます。

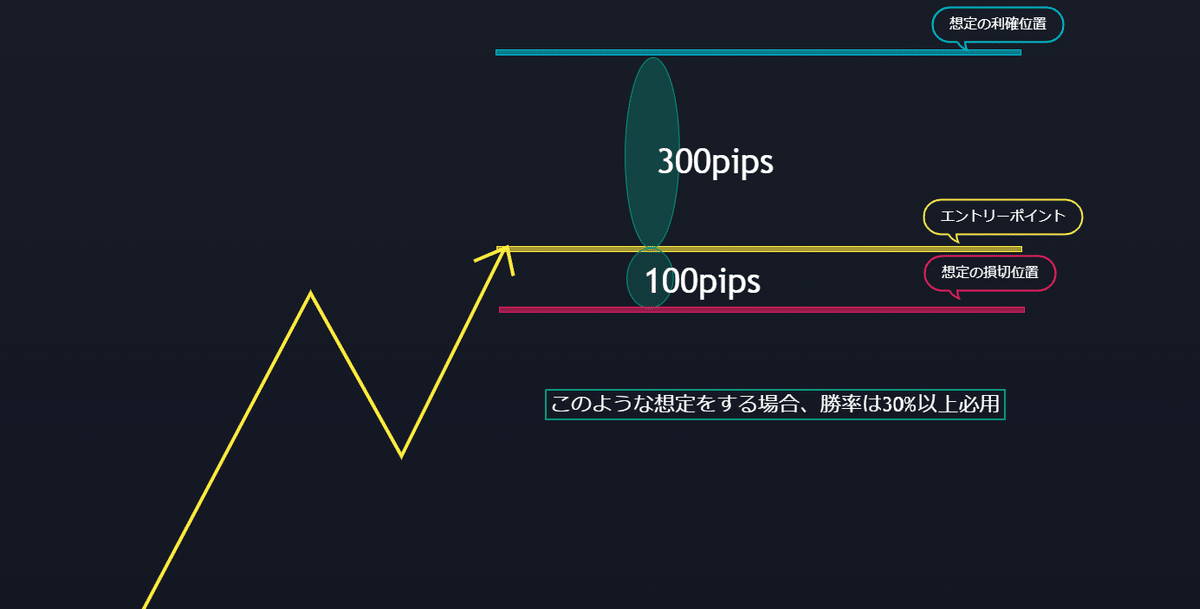

≪リスクリワードが 1:3 の場合≫

例:ここでエントリーすると利益として300pipsが期待でき、その時の想定損失が100pipsである可能性の場合。(損失100pips:利益300pips)

この場合は、最低でも勝率25%以上をキープできなければ損失です。増やしていくのであれば勝率30%以上欲しいところです。

では、逆にリスク(損失)を上げていきましょう。

≪リスクリワードが 8:1 の場合≫

例:ここでエントリーすると利益として100pipsが期待でき、その時の想定損失が800pipsである可能性の場合。(損失800pips:利益100pips)

この場合は、勝率85.5%以上をキープできれなければ損失です。増やすためには勝率90%以上欲しいですね。ほぼ負けは許されない状況です。

この3つを紹介しましたが、極端に言えばこの3つどれでも計算通りの勝率とRRを出せば損益はプラスになり『期待値がプラスである状態』となります。

一般的にこの期待値がプラスのトレードを繰り返すことで資産は増えていくとされています。

私の説明ではなくとも調べて頂ければブログ、サイト等、色々解説していますので、一度調べてみるのも良いかもしれません。

と、ここまで詳しく解説してきましたが

残念ながらこの期待値計算は机上の空論です。

つまりリアルのトレードでこの計算はそこまで意味のあるモノではありません。

『RR1:1の勝率55%は期待値プラスで利益が積み重なる』

と先ほどお伝えしましたが、実際のトレードでは意外とうまく行かず、トータルが損失で終わることも結構あります。

では何故なのでしょうか。

理由は大きく分けて2つあります。

*ここからは期待値プラスのトレードとして『RR1:1勝率55%』を例にしてお話していきます。

《2-3》 期待値プラスが期待できない理由①

①数字を固定しなければいけない

まずは先ほどお伝えしたリスクリワードと勝率の例をご確認ください。

≪リスクリワードが 1:1 の場合≫

例:ここでエントリーすると利益として100pipsが期待でき、その時の想定損失が100pipsである可能性の場合。(損失100pips:利益100pips)

上記の条件でトレードを10回繰り返す場合、最低でも勝率50%無いとマイナスになってしまいます。利益を積み上げるのであれば55%欲しいですね。

これを見てもらうとRR1:1の場合は損失100:利益100(pips)となっています。そして更にそれを10回繰り返してエントリーしていますよね。

正直、実際はそんなトレードしません。

もっと細かく言いますと、pipsで損切や利確を決めません。何故なら損切は『根拠が否定される場所』でするものですし、利確場所も場合によって変わります。

つまり損切、利確場所はpipsで決めてはいけないという事です。これは多くのトレーダーさんが仰っていることですし、色々拝見しても肯定的な意見が多いです。

では何故pipsで決めてはいけないのでしょうか。

それはpips固定の優位性がチャートには存在しないからです。

図を使って説明していきます。

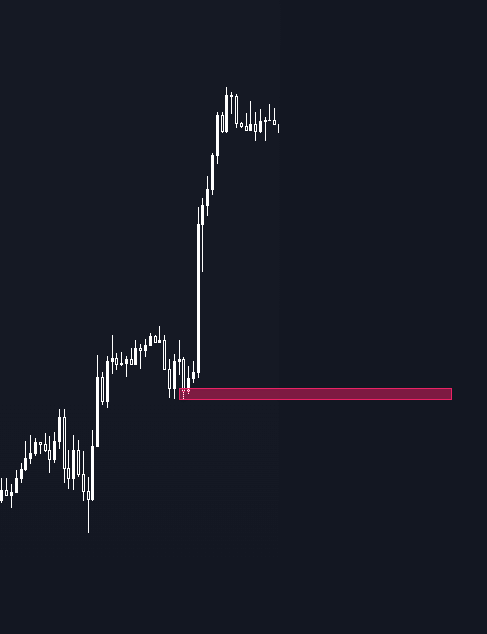

例えばこのように下図のトレードの場合、根拠が否定される場所としてピンクラインが挙げられます。

(ポジションは保有する価値が無くなったら手放すのが正しいと言えます。その価値が無くなった瞬間が『根拠が否定された場所』つまりはピンクラインになるわけですね。)

先ほどの例では毎回100pips固定でしたが、毎回損切を25pips、利確を25pips固定にしてみましょう。すると、すべてで下図のようなことが起こるわけではありませんが

このように根拠が否定される前に損切にかかっててしまう場合があります。結果、根拠が否定されているわけではないので

その後普通に伸びて行きます。これでは意味の無い損切になってしまっていますよね。

逆に損切場所を80pips、利確場所を80pips固定にしてみましょう。

この場合は根拠が否定されているので一見正しい損切に見えますが、

この赤○部分の値幅が無駄です。根拠が否定されてるのにこの赤○部分の損失を被る必要はありません。

≪結果≫

①根拠が否定される前に損切してしまう。

②その場合は機会損失が発生してしまい、後のトレードにも響く。

③赤○部分の値幅分の損失が無駄になってしまう。

④赤○の部分で保有している時間が無駄になってしまう。これで資金が捕まり、その間他のポジションが取れないなんてことがあれば目も当てられない。

pipsを固定するだけでこのような4つのデメリットが発生してしまいます。私が『損切は根拠が否定されたときだけ』と話すのはこれが理由ですね。

利確も似たような感じですが、利確だけで言えばpips固定も一理あるので損切で説明させていただきました。

*ただ利確も根拠を持って決済した方が良いです。それについては次の【第三章】でお話します。

つまり基本的に『○○pipsで利確したい。○○pipsで損切したい』は

個人の願望であり、相場に一切関係ありません。

毎回根拠が否定される場所で損切した方が合理的であり、資金効率も良いので結果として賢い選択です。

*ファンダメンタルズをトレード根拠の主軸とする場合や、株などではpips固定もアリだと思います。完全テクニカルのみの方はpips固定は辞めた方が良いという話ですね。

まずは『pips固定は良くない事』と覚えておいてください。

ではpipsを固定できない事がわかった段階で、あえてこの文章⇩のRR1:1は固定、pipsを固定せず根拠通りにトレードしたらどうなるか試してみます。

≪リスクリワードが 1:1 の場合≫

例:ここでエントリーすると利益として100pipsが期待でき、その時の想定損失が100pipsである可能性の場合。(損失100pips:利益100pips)

上記の条件でトレードを10回繰り返す場合、最低でも勝率50%無いとマイナスになってしまいます。利益を積み上げるのであれば55%欲しいですね。

例:買いでエントリーしたい場所を見つけました。そのエントリー根拠が否定される場所は25pips下です。では利確も25pipsにしてRR1:1にしましょう。

結果1lot買い、25pipsの利益となりました。

次にまた買いエントリーしたい場所が見つかりました。この場合の根拠が否定される場所は50pips下です。利確場所は同じく50pips先。

結果1lot買い、50pipsの損切になりました。

この2つの結果を合わせると『RR1:1を想定して勝率50%ですが結果 -25 pips』です。

先程はRR1:1かつ勝率50%あればマイナスにはならないとお伝えしましたが、RR1:1で勝率50%なのに損失になってしまっています。

言うまでもなくそりゃそうですよね笑

これは実践回数が2回かつ極端な例ですが、獲得pips損失pipsが違えば同じRR、同じ勝率でも結果は変わるということになります。

極端と言いましたが通貨ペアやGOLD、上位足下位足でpipsの差は出るので、有り得ない事ではありません。

≪ここまでのまとめ≫

①pips固定の優位性が相場には無い。

②pipsを固定せずにRR1:1を作るとpips差でマイナスになってしまう可能性がある。

ただ、これに関しては一応の解決策があります。

それがpipsを固定するのではなく、損益額を固定するというものです。

先ほどまでは『損失100pips利益100pipsでRR1:1』としていました。そこを『損失1000円、利益1000円でRR1:1』とすればロットの変更で解決することが出来ます。

例えば

1ロット=10000通貨と仮定

①1ロットで10pipsを取った場合、利益は1000円です。(利確目標10pips)

②1ロットで30pipsを失った場合、損失は3000円です。(利確目標30pips)

結果、勝率50%で計-2000円となっていることが問題なわけですね。

なので②の『1ロット』の部分を『0.33ロット』にすることでリスクをほぼ一定にすることが出来ます。(ちなみに1ロットの基準はFX会社によって変わります)

①1ロットで10pipsを取った場合、利益は1000円です。(利確目標10pips)

②0.33ロットで30pipsを失った場合、損失は990円です。(利確目標30pips)

勝率50%でプラス10円となっているので結果的にほぼRR1:1勝率50%の計算通りとなります。

ただ『損益額でRRを固定する方法』にはデメリットが4つあります。

1つ目は毎回の計算が面倒臭いというものです。

ただこれは調べれば計算ツールがありますし、資金管理をする場合は皆さん通る道だと思います。

2つ目に厳密に損益を一定にすることは出来ない事です。

先ほどの『990円』の様に1000円には固定できません。更にスプレット(手数料)や設定できるロットも会社によって変わりますので一定にするのは難しいかもしれません。

3つ目に計算に時間がかかることです。

時間がかかると言っても秒単位ですが、スキャルピングなど1秒を無駄にできないトレーダーさんには難しいかもしれません。

4つ目に金額も結局は変わる点です。

たとえ損益額でRR1:1に固定したとしても、いつかは金額を上げるときが来ます。1000万円に資金が増えてきても常に損失1000円:利益1000円でトレードする人は居ませんよね。

その場合、いきなり1000円から1500円に上げる人も居れば、可変ロットで少しづつ上げる人もいます。

可変ロットとは:証拠金が増えたらその分取引ロットを引き上げ、 証拠金が減ったら取引ロットを引き下げる方法。

こうなるとやっぱり数字は変わってしまうんですよね。pips固定が難しいように金額固定も意外と計算通りにはいきません。

可変ロットなどの複利で計算する場合、必要な利益率も変わってしまいます。

つまり『RR1:1』として固定するのは難しいのです。

それもあって改めて色々なFXトレーダーさんを拝見しましたが、RRを金額で固定している人はほぼいませんでした。(正確には金額を隠している人も居るのでわかりませんが)

*リスクを資金の1~5%以下に抑える為に資金管理をしていらっしゃる方は沢山いました。

つまりFXにおいて数字(RR、pips、lot、金額)を固定することは難しいといえるわけです。

pips固定はできない、金額固定も難しい現状を考えれば期待値プラスでも資産を増やしていけるとは限りません。

≪期待値プラスが期待できない理由①まとめ≫

①まずpipsを固定することは、決済根拠を持てなくなります。なのでpips固定を前提とした期待値計算は間違っています。

②RRの固定はpipsではなく金額であればできますが、複数のデメリットや制約により簡単にできるものではありません。なんならこれをしている人は私が見た限りではほとんど居ませんでした。

結果、期待値計算のプラスとリアルトレードでのプラスはまた別なのです。

ですがここまで話しても金額固定であればギリギリどうにかできそうですよね。これ以上に期待値プラスが難しい理由があります。

それが『勝率』の部分です。

《2-4》 期待値プラスが期待できない理由②

②期待値通りの勝率を出さないといけない。

基本的に期待値通りの結果を得るには『勝率をキープする』か『月間、年間で期待値通りの勝率にする』必要があります。

まず、勝率を高くする、低くする以上に難しいことがキープです。何故なら相手は為替相場であり、相場は変化するからですね。

為替相場は流動性が高く株などに比べてもランダム性が高いものであると考えています。なので、どう頑張っても一定の勝率をキープすることが困難です。

FXで起こる事象には必ず要因がありますが、それをすべて把握する事は不可能であり、分からない部分(ある意味運)が絡みます。

その結果、相場を経験しているとわかりますが、勝率が高い手法だとしても連続で負けるときが来ます。

更に人間である以上、感情的になる可能性、飛び乗ってしまう可能性、間違いを起こす可能性、などなど色々な要因が発生するわけです。

なので10回トレードをして勝率が8割だとしても100回、1000回と長い期間続けていれば様々な事象が絡む余地も増えて行くので勝率は変動します。

逆に検証1000回ではトータル勝てていても、いざ自分がトレードする日からの月間、年間ではマイナスになることもあります。

私たちはトータル10回や1000回で利益を出すことではなく、月間プラスで終わる事、年間プラスで終わる事を目標にしなければいけません。

月に何回トレードするのか、年に何回トレードするのか、そこも考慮して考えなければいけませんが、それも月々で変わってしまいます。

結局何が言いたいのかといいますと、

一番安定から遠い職業がトレーダーということです。

*余談:先ほどお伝えした『相場は変化する』というキーワードですが、初心者さんにはわかりにくいと思いますので実際の相場で軽く説明致します。

見てみると

青四角の相場は『比較的上下に動いており、順張り、逆張り両方である程度勝てる相場』になっています。

ですがピンク四角の相場は『ほぼ上昇のみのトレンド』で逆張りではほぼ勝てません。

つまり青四角内で使えた『逆張り手法』がピンク四角ではほぼ使えなくなっていることがわかります。(狙う値幅にもよりますが)

*逆にピンク四角の上昇相場は考えなくても買い続ければ儲かる相場であり、初心者さんが1番儲かる相場です。ですがその次に青四角のような複雑な相場が来た時には対応できず、ぼろ負けして退場していきます。

これが『相場は生き物であり、変化するものだ』という理由です。ピンク四角の上昇相場は極端に勝率が上がるので『自分が上手いと勘違いしやすい期間』とも言えますね。

つまり『手法が使えなくなる事』や『連敗が起こる現象』は相場である以上当たり前なのです。

話を戻しますが、結局このような相場で勝率をキープすることは難しいと私は考えます。

では勝率をキープはできなくても月間、年間であれば期待値通りの勝率に近づける事ができるのでしょうか。

その解決策として『大数の法則』が挙げられます。

大数の法則とは:例えばサイコロであれば振る回数を増やせば増やすほど出る出目の平均値3.5に収束していくという法則。

つまり勝率が上振れたり、下振れたりしても、試行回数を重ねれば期待値通りの勝率に収束してくと考えられるわけです。

ですが、残念ながらこれもFXでは適応できないと思います。

何故なら私たちは1カ月で30回もトレードしないデイトレーダーだからです。(1日1.5エントリー計算)

30回前後のトレードでは期待値通りの勝率に収束するまでの試行回数が取れるとは言えません。

逆に試行回数を増やすトレードが出来れば良いのですが

そもそも相場のチャンスはかなり少ないです。

相場はわからないが9割以上占めているので、そもそも試行回数を増やせないのです。スキャルピングであれば可能に見えますが、初心者さんには難しいのでおススメはしません。

(スキャルピングをおすすめしない理由は次の【第三章】でも詳しくお伝えしています。)

更に言うのであれば先ほど『数字の固定は出来ない』とお伝えしました。

サイコロであれば、でる出目が変わる事がありませんが、FXでは数字(RR、pips、lot、金額)が常に変化しているので大数の法則が適応できるかと言うと微妙です。

つまりまとめますと

①相場によって手法が使えなくなる可能性。

②連敗、大敗の可能性。

③試行回数を増やせない可能性。

この3つの事象により『RR1:1で勝率55%』でも結果マイナスになってしまう可能性が大いにあります。

そう考えると『RR8:1勝率90%』のように1トレードのリスクが高いと期待値がプラスでもかなり危ないですね。

つまり私たち専業トレーダーは上記の『3つの事象が起きても生存できる状況』を作ることが求められています。

≪期待値プラスが期待できない理由まとめ≫

理由①計算上、損益額(pips)を固定しなければならないが、実際は相場によって変わる為固定できない。

理由②勝率のキープはできず、計算した勝率に近づける為の試行回数もFXでは増やせない。

結果、期待値プラスと言われている手法でも勝てないトレード手法が多い。

相場の本質は『人』です。

自動売買なども増えたとはいえ、人間の思惑で動いている以上計算や確率だけでは勝てません。その本質を理解しているからこそライン理論1では『多くの人が意識しているから』という『人を主軸』にしています。

ここまででお伝えしたかったことは『期待値プラスはそこまで期待できない』ということです。

と、ここまで話してきて皆さんが結局知りたいのは

『では、どうトレードすれば良いのか?』ですよね。

この答えとして重要なキーワードが『高リスクリワード』になります。

《2-5》 高リスクリワードの優位性

まず先ほどお伝えした様に 相場のチャンスはかなり少ないので『試行回数が少なくても良い』トレード方法を考えないといけません。

そう考えると1トレードのリスクを下げ、リターンを大きくすることが賢いですよね。何故なら月のエントリーが30回以下として損切幅が極端に大きいと数回負けただけで取り返せなくなりますから。

これ以外の事は後程お話ますが、まず結論として目指すべきは『RR1:2以上で勝率40%』です。(専業であればRR1:3以上は欲しいですね。)

RRは1:2と固定するのではなく、1:2以上とします。つまり相場に合わせて1:2でも1:3でも変更することを目標とします。先ほどは『数字が固定できない』と言いましたがこのトレード方法では数字を固定しない事がメリットになります。

「これは勝率も55%以上とは言えるのでは?」

とも考えられますが、勝率の上下はほぼ運であり、自分ではコントロールすることができません。

私たちは相場にトレードをコントロールされるのではなく、自分で『トレードをコントロールする力』が必要になります。

基本的に勝率は相場に握られているので、勝率だけ高くしても結局は相場の気まぐれで大負けてしまう事があるわけです。

それに対し高リスクリワードは基本的に利益の方が大きいので相場の気まぐれに多少は対応できます。

ここからは『自分でコントロールする』というイメージがついていないと思いますので、詳しく解説していきます。

《2-6》 高リスクリワードの狙い方

一見高RRを狙う事は難しそうに見えますが

チャネルを使えば1:2くらいはそこまで難しくはありません。

図で見てみましょう。

ここで下図のような『ピンバー複数本』や『下位足でチャートパターンが発生』し、エントリーしました。

その場合損切場所は

①安値を超えることによる下落トレンド継続

②トレンドラインを割る事による長期上昇トレンドの否定

この2つによって一番遠くても

この場所になりますよね。この時、利確目標は

このような場所ではなく

この場所を狙ってください。そうするとRRを明確に図らなくともRRが良い場所であると認識できます。

つまりこの場合は高RRを狙っているのではなく、飽くまでチャネルトレードをするという事です。

*チャネルトレードをすれば大体RR1:2以上になると思います。(15分足以上)ちなみに私の場合1:3以上になることも多いです。

実際の相場で見ていきましょう。

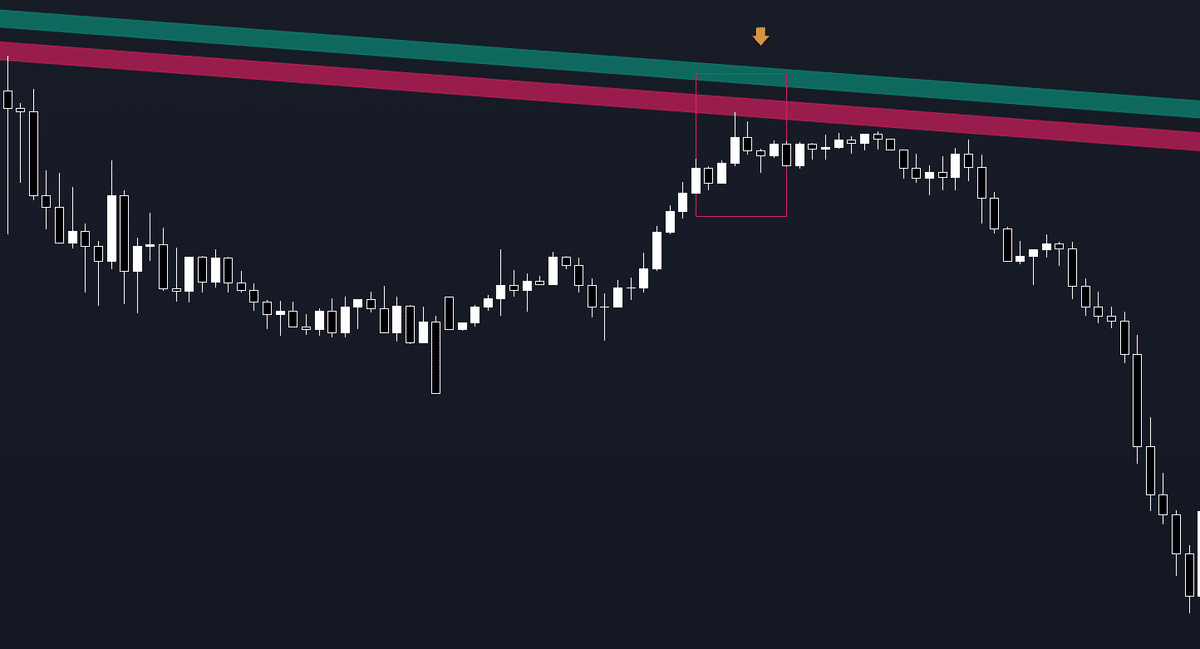

こちらの画像では上限に2つのラインが発生しています。私の場合はこれを1本の太い線として見るのですが、今回は一応2種類に分けています。

この場合、どちらのラインも3回ずつの反発が発生しています。つまりある程度『歴史のあるライン』ということですね。

反発回数が増えるにつれて抜けやすくなるのですが、もちろん反転する場合もあります。その点を考慮しながらオレンジの矢印の部分を拡大してみましょう。

このピンクラインにタッチした時に下画像の様な『ピンバー2本』が発生していることがわかります。(陽線ピンバー ⇒ 陰線ピンバー)

同一足に該当するサインですね。なのでエントリーすることができます。

損切は一応遠めに設定し、緑のトレンドラインを完全に超えたらとしましょう。そして利確ですが

ピンクのトレンドラインをそのまま平行移動させてチャネル化させ、その下限で利確します。この時のリスクリワードは1 : 3ほどでした。ちなみに保有時間は8時間です。

今回のようにしっかり損切幅を取っていてもRRが良いトレードをすることができます。(毎回ではありませんが)

①トレンドの見極め

②サインの見極め

③マルチタイムフレーム分析(MTF分析)

この3つが出来ることが条件ですが、不可能とまではいかないと思います。

マルチタイムフレーム分析(MTF分析)とは:複数の時間軸で分析を行う方法。実践的な例えで言うと、4時間足で環境認識して15分足でエントリーするなど。

更にこの場合は順張りなのでその後のリワード伸ばしもできます。

例えばですが

このようにエントリーしたとき

パッと見でも高RRを期待できますが

場合によってはエントリーした後も、上位足やその他テクニカルからまだ伸びそうと判断できれば『更に保有』又は『半分決済、半分保有』のような選択を取る事ができます。

これは一見上振れに見えますが、環境認識が上手くなれば誰でもできます。やっていることはMTF分析ですからね。

高RRの強い点はこのようにMTF分析を使って伸ばすべき所を伸ばすことができる点です。つまり1トレードの利益(リワード)を大きくすることができます。

ただリワード伸ばしは、必要以上に保有時間が伸びるのでそれだけ戻ってくる可能性も高くなります。

そのリスクを限定する為にも

ここにあったストップを

上に持ってきてください。

この場合、すぐ戻って利確されるかもしれませんが、運が良ければしっかり伸びてくれます。

そもそも赤ラインを上に持ってきた時点で本来の目的は達成されているので、ノーリスクでギャンブルをすることが出来ます。

私は『FXでギャンブルをしてはいけない』と常日頃から言ってるのですが、無料で貰えるスクラッチは削るべきです。

もちろん最初は

①決められた時間軸で

②あらかじめ決めた利確位置で

の決済を出来るようになってからリワード伸ばしはやってください。

リスクリワード1:2の場合、勝率は33.3%以下でマイナス、増やしていく為には40%くらい必要になりますが、

チャネルでのトレードは毎回リスクリワードが変わるので、1:2.5の時もあれば、1:3以上の時もあり、MTF分析を使えば1:10以上なんてこともあります。

なので多少勝率が下がっても増やせていけますし、試行回数が少ないからこそ1つのトレードのリワードを大きくするわけです。

*ちなみに毎回RR1:3とれれば勝率は30%で増やせていけます。

相場の面白い所は酷い下振れもあれば何故か連勝する期間もあることです。

高RRは1トレードのリワードが大きいので、少しでも上振れれば利益がかなり大きくなります。

つまり高RRは①下振れを限定的に、②上振れは大きく取れます。

そして環境認識や技術を上げれば③RRはもっと伸ばすこともでき、④勝率も少しずつ上げていく事ができるわけです。

そして⑤建値などストップ上げもしやすくなります。

結局、相場の違いはあれど

この様にRR1:1以下を想定できるような場所でエントリーしようとするのではなく、一目でRRが良さそうな所でエントリーしてほしい

というのが『高リスクリワード』の意味になります。

逆に下画像のように、

中途半端な所でエントリーすればRRが比較的悪くなりやすくなります。(損切場所にもよりますが)

今回はチャネル内でのトレードをお手本として例にしましたが、これ以外にもRRの良い場所はいくつかあります。

RRの良さそうな所で検証や観察をしてください。

大切なのは『低RR、高勝率』『高RR、低勝率』の2択から考えるのではなく、そもそも『高RRの場所で検証して勝率を探る』ことです。

上記の様にどんなサインであればチャネル上限に来やすいか、上位足がどんな状態であればチャネル上限に来やすいかを考える必要がありますね。

ただ、このトレードも完璧ではありません。高リスクリワードのデメリットとして『保有時間が伸びる』点が挙げられます。なので

①このよう建値に来た後、RR1:1で利確すればよかったとか、、

②危ないから早めに決済して結果低RRとか、、

のように上手くいかない事もあります。なので

「勝率は相場に握られていると言っていたけど、リワードこそ相場に握られているのでは?」

と思われても仕方ありません。

確かにこのような事もあります。ですがこの下振れは勝率と違って損をしていませんし、保有時間がある分、建値などのストップ上げもしやすいと言えます。

つまり勝率と違って自分でトレードをコントロールすることが可能なわけです。

どんなトレード手法でもデメリットはあります。大切なのはデメリットと、どう付き合っていくかですね。

*この長期保有デメリットの改善については『【3】一番トレーダーに必要な技術』と『【4】感情的にならない思考法』でお話しているので是非読んでください。

結局、相場はどのような動きをするかわかりません。

わからないからこそ高勝率が難しく、キープすることが難しいのです。

なので勝率の低下などの最悪を想定して高RRを取る立ち回りが大切ですね。

では最後に今までのまとめをしていきます。

≪リスクリワードと勝率どちらが大事?まとめ≫

FXは期待値プラスのトレードを積み重ねるのが良いとされる。

だが期待値計算はFXに適応しにくい。理由は大きく分けて2つあり

①pips固定には相場での優位性が無い。金額の固定も難しく、制約もある。つまり複利で増やす事も考えると本来固定されるべきRRは固定できない。

②計算通りの勝率キープはできず、計算した勝率に近づける為の試行回数もFXでは増やせない。

この2つを改善しつつ目指すトレードは『高リスクリワード』になる。

①数字を固定できない点はリワードを大きくする事である程度対応できる。

②試行回数が増やせないからこそ、リスクを限定し、取れる時にリワードを大きく取るトレードが月間、年間でプラスにしやすい。

③大前提に根拠を元にトレードする事が大切。(今回はチャネル)

と、私は結論づけました。

最近はリスクリワードが軽視されがちですが

『損小利大』と『リスクリワード』

トレードの基盤としてこの言葉があるのは偶然ではなく、チャンスが少ない相場で生き残る為の先人の知恵なんですよね。

そもそもリスクを限定した場合、勝率は60%をキープすることだって難しいと思います。相場の中では生き残る事が正義であり、最悪の想定は常にしないといけません。(専業であれば尚更ですね)

最後にお伝えしたいことは、正直このトレード法は簡単ではありません。

ですが本来初心者用の簡単なトレード法とかは無く、相場は退場か生き残るかしかありません。

なので本当に生き残りたいのであれば是非リスクリワードも意識してください。

と、ここまで話しても、

『そこまで長期間保有できない』

と思う方もいらっしゃると思います。そのような方々について少しですが次の章で話させて頂きます。

【第三章:1番トレーダーに必要な技術】

《3-1》 利確が難しすぎる問題

リスクリワードを良くすればするほど、必要になる技術は『保有』になります。

今まで『損切は絶対にする』や『エントリーは待つことが大事』など色々な情報を主にTwitterやnoteで発信してきました。

ですが、飽くまでこれらは初心者さんに向けたスタートラインに立つ為の技術でしかありません。これらが出来なければそもそも相場に居続ける事さえ困難ですからね。

そのようなスタートラインを超えた先に高くそびえ立つ壁が利確であり保有です。

専業など、トレードで食べていく為にはこの保有の技術が必須になります。

トレーダーの多くが『利確が一番難しい』と話している通り、利確、又は保有がトレーダーの技術として一番難しいものだと私も思います。

何故なら未来の事だからです。

例えば損切であれば

過去の事実から明確に損切を決める事ができますが、

利確は未来です。もちろん過去の事実からある程度目星はつけられますが、直近の事実で決められる損切に対して

直近で決めているわけではない利確の方がやはり不確定要素が多いと言えると思います。

この分からない空間が非常に厄介でして、わからないという事は小さな反発(ピンバーなど)でも

『もしかしたら転換してしまうかも、、』

と小さなピンバー1本でさえ誘惑に乗って決済してしまいやすくなります。

そして何より自分が明確に決めた値位置まで来て利確したとしても

結局それ以上に伸びて行くことがあります。

その結果、良いポジションを取れたのに機会損失を感じてしまい、どうしても『きっちり値幅を取りたい』という気持ちが強くなるので先ほどのように

「もしかしたら転換してしまうかも、、」

と誘惑に負けて早期に利確してしまう完璧な悪循環に陥ります。

まず大前提に覚えてほしい事は

損切に正解はあっても、利確に正解はありません。

*損切の正解は根拠が否定される場所です。

正解が無いからこそトレーダーとしての上手さが出るのが『保有』であり、トレーダーが一番必要な技術です。

*『保有=どこで利確するか』だと思うので利確も含めて保有と考えています。

一番必要だからこそ皆さんが必ずできるようにならなければいけません。

ちなみに

「保有は難しいからスキャルピングにしよう!」

と考えている方は注意が必要です。

そもそもデイトレード、スイングトレードが出来ない人がスキャルピングで勝てるとは思えません。何故ならより感覚的に近いからです。

大前提に相場のチャンスは1日に何回も来ません。なので回数を増やすという事はそれに伴い根拠の薄いトレードをしなければいけません。

結果、より感覚的になりやすいと言えます。

もう1つ付け加えるのであれば勝てるトレーダーは『生涯トレーダー』です。

有名なトレーダーさんを見ても、死ぬまで遊べそうなお金を持っていながら投資家としては引退しませんよね。

つまりは儲かっているうちにトレードを辞めるのは難しいと思います。

そう考えると皆さんは年齢を重ねてからも感覚、体力が必要なスキャルピングをずっと続けられると言えますでしょうか。

私は必ず中長期トレードに移行すると思います。

その時になって保有が出来なければスキャルピングで得た利益もしっかり無くなります。

私たちは相場で勝つ事を目標とするのではなく、飽くまで長期目線の『勝ち続ける事』を目標としなければいけません。

だからこそ『保有』がトレーダーにとって一番必要な技術なのです。

なので是非ここで勉強してからトレードに望んでください。ここからは私が考える利確の基礎を話していきます。

《3-2》 利確の基礎

まず先ほどもお伝えしたように利確に正解はありません。

なので基本自由ですが、私は『pipsで決める』より『根拠を持って利確する』方が良いと思います。

何故なら一貫性を保てるからです。

トレードメンタルに必要なのは一貫性です。一貫性からぶれた行動をしてしまうとそれだけ上手くいかないトレードになってしまいます。

*例えば飛び乗りは期待値が低い行為ですが、大きな利益になる時もあります。ですが痛い目を見る事が多いので『飛び乗らない一貫性』を保つことでメンタルを安定させ、無駄な損失も減らす事ができます。

つまり損切を『根拠の否定された場所』でするのであれば、利確も『根拠が無くなるタイミング』でするべきと考えるわけです。

これが一貫性ですね。

何回もチャネルの例を出して申し訳ないのですが

チャネル内でトレードする理由は

前提事実に『チャネルを規定してトレンドが進行している』からです。

つまりチャネルを形成してトレンドが進行している事実があるという事は、その後もチャネルに推移してトレンドが進行する可能性があると考えることが出来ますよね。

なので私たちは『チャネルで推移している事実』+『その他根拠』からトレードする優位性があると考えるわけです。

そう仮定すると損切場所がチャネル下限抜けであるなら、利確場所も基本的にチャネル上限であるべきです。

何故ならチャネル上限が得れる最大値幅だからですね。

チャネルから出てしまえば前提環境がすべてが崩壊します。それは下抜けでも上抜けでも関係ありません。結果、根拠が否定されればポジションを保有する価値がなくなります。

ちなみに【2】章のリワード伸ばしは根拠が否定されているのではなく、短期チャネル⇒中期チャネルに移行しているという考え方です。

そのような根拠から明確な利確位置を選ぶことで『何故自分が保有するのか』という問いを明確にします。

結果、理屈を知っている方が利確位置までの保有力(握力)が強くなると思います。

すべては根拠、理屈を元に行動する。

この言葉が利確場所までの保有を遂行する為には必要だと私は思います。

≪利確の基礎 まとめ≫

①利確はpipsで決めるより一貫性の観点から根拠で決める方が良い。

②利確も損切も保有する価値が無くなったタイミングで決済するのが良い。

③根拠を元に行動すれば感情の入る余地も多少減る。

と言ってもやはり感情的になって早期に利確してしまう事はあると思います。

特に高RRを目指す場合は相対的に保有時間が増えます。

そして保有時間が長いとそれだけ『感情的になってしまう場面』も多くなってしまいますよね。そのための感情的になりにくくなる方法をこれからいくつかお伝えしますが大前提に

ここは自力で頑張るしかありません。

今までに無い抽象的な発言で申し訳ないのですが、ここは唯一『自分の問題』です。

自分自身が誘惑に負けなければ保有できますし、負ければ早期利確してしまいます。

『高勝率のキープ』のような物理的に難しい事ではないので、今は保有が出来ない人でも改善できる可能性はあると思います。

それも含め次は『感情的にならない思考法』をいくつかお話していきます。

【第四章:感情的にならない思考法】

《4-1 》 難しい問題

『感情』はトレードで一番必要の無いものであり、多くの人が試行錯誤しても突破できない大きな壁でもあります。

そして何よりこの問題の厄介な点は、私がアドバイスしたから治るものではない事です。

だからこそ難しい問題と言えますよね。

ただ対策として考えられることは2つあります。

①理屈を知る事。

②感情をルールで縛る事。

理屈を知ることは先ほども少し話しましたが、ここからもう少し詳しく話していきます。

この2つだけで『感情的にならなくなる!』とは言えませんが、少しづつ変わるとは思いますので是非お読みください。

《4-2》 ①理屈を知る。

理屈を知るとはつまり何故やるのか、やってはいけないのかを知るということです。

例えば【第一章:急騰急落の飛び乗りは期待値が低い】でお伝えしたような『急落の飛び乗り』は詳しく知っていれば期待値の低い行動だと理解できます。

ですが、『急落に飛び乗ってはダメだよ』の言葉だけではいざという時に、自分は大丈夫だ、今回だけは大丈夫だと考え、飛び乗ってしまいます。

これを確証バイアスと言います。

確証バイアスとは:自分がすでに持っている先入観や仮説を肯定するため、自分にとって都合のよい情報ばかりを集める傾向性のこと。

つまり理屈を知らなければ人はいざとなると間違いを起こしてしまいます。

プロが飛び乗らないのは基本的に理に合わない行動だと理解しているからです。

なので私たちが使っているテクニカルの中身を把握することが非常に大切です。

例えばラインをただの線と認識するのではなく、大衆心理など『大衆の視点があるからこそ優位性も増す』という中身をしっかり知れば更にラインを信用することができます。

構造をしっかり理解できれば『根拠の弱いラインでエントリーする』などの無駄な行為が減り、自信のある場所でのみエントリーすることができます。

結果、保有力も強くなります。

つまり『理解と自信=保有力』になるわけです。

自分の考えている根拠に自信がない人ほど無駄なトレード、決済をしてしまいますからね。(急騰急落の飛び乗りもその1つです)

つまり検証などで『何故やってはいけないのか』を言語化をしていくと行動に理を持つようになります。

例①何故飛び乗らないか ⇒ リスクの方が高いから。

例②何故チャートをシンプルにするのか ⇒ 情報オーバーロードを回避する為。

このように理屈を元に行動する習慣をつけることで感情の入る余地を少なくしていきます。

曖昧な知っているではなく、明確な理解はトレードメンタルの基盤になりますし、一貫性にも繋がりますので是非中身(本質)まで学ぶ意識を持ってください。

《4-3》 ②感情をルールで縛る事。

これは例えば『エントリー後TPSLを決めて出来る限り相場を見ない。』などですね。

TPとは:テイクプロフィットの略(簡単に言うと利確場所)

SLとは:ストップロスの略(簡単に言うと損切場所)

基本的に感情的になりやすいのは『ポジション保有中』が多いです。人間は『お金』と『命』が絡むと合理的な判断ができなくなると言われています。

そのお金が明確に賭けられていると感じる時間はポジション保有中なのです。そして私たちは普通に生きていれば目の前で損益が上下するなんて状況はありません。

つまり慣れていないわけですね。

それを含め

保有中は人が合理的な判断が一番出来ない時と言えます。

この理屈を理解しているからこそ私はエントリー前に決めていたTPSLを大切にしています。

ポジション保有中の考えは自分の都合の良い解釈をしてしまいがちなので、私自身5割減の信用度で分析しています。(あくまで5割減はイメージです。)

つまり早期利確をしてしまう人は、合理的な判断が出来ない時に沢山考えているからなのです。

なので『エントリー後TPSLを決めて出来る限り相場を見ない。』事が無駄な思考を増やさない為にも必要だと思います。

他にもトレードには感情的になる状況として、負けトレードの後があります。負けた後というのは『負けを取り返したい』『負けを認めたくない』などの自分の感情からドテンやナンピンなどあまり良くない行動をとりやすいと言えます。

その様な感情からくる行動を縛る方法として

if-then プランニング

というものがあります。

これは目標達成の為の手段なのですが、トレードでも応用することができます。

次はそのif-then プランニングについて解説していきます。

《4-4》 if-then プランニングについて

if-then プランニングとは

①(if)もし,「A」だったら、

②(then)「B」する。

というものです。

これをわかりやすくトレーダーがよく使う方法で置き換えるのであれば

「A」連続で負けたら(怒り) ⇒ 「B」チャートを閉じる。

「A」連勝したら(楽観) ⇒ 「B」ロットを落とす。

「A」わからなくなったら(不安) ⇒ 「B」手仕舞い。

などなどです。

このように行動後の行動を先に決めておく方法になります。これは人間の脳の仕組みに起因しておりまして、人間の脳は『AならばBを実行する』という指示に反応しやすくなっています。

そのため、Aが起きるタイミングで自然とBに意識が向くようになり、トレードで言えば感情的になってもBを見落とすリスクを大幅に減らすことができます。

更に、脳は無駄なエネルギー消費は回避し、節約しようとする性質があります。

つまり繰り返し行われる行動はパターン化し⇒無意識に行うようになり⇒最終的には習慣化されていくという流れになります。

最終的には習慣にすることが私たちの目標です。習慣に感情を挟む余地は少ないですからね。

このように感情から来る異常を感じた場合の行動を予め設定することによりその後の『危ない行動』を防ぐことができます。

私がやっていたのは

「A」3回負けたら ⇒ 「B」チャートを閉じて歩くですね。

一見変な行動にも見えますが、まず椅子から立つことでチャートから離れる事ができます。そして私は歩く方が脳が働く(というより皆さんも?)ので、できれば外に出て一旦反省します。

これにより感情的になって決済直後に根拠の薄いエントリーをしなくて済みます。

もし感情的になりやすい状況を見つけたならば、その場面に行動を紐づけましょう。トレードと同じように『自分に課すルール』ですね。

これは感情的になった時以外でももちろん使う事ができます。

例えば

①朝8時になったら ⇒ チャート分析

②電車に乗ったら ⇒ チャートをチェック

③トレード決済後 ⇒ トレードノートを書く

④エントリーを決める ⇒ TPSLを決める

このように行動と行動を紐づける事が習慣の鍵にもなります。ちなみにこれによって実行できる確率は3倍に上がるそうです。

なので是非if-thenで感情を乗り切り、習慣化させてください。

≪感情的にならない思考法まとめ≫

感情的になりにくくなる思考法は2つあり

①理屈を知る事

⇒曖昧な知っているではなく、理屈を理解をすることで突発的なエントリーを減らす。

②感情をルールで縛る事

⇒エントリー前にTPSLを決めておくことで保有中に感情が入る余地を無くせる。トレード後は『if-then プランニング』で感情を縛り、無駄な行動を減らす。

これで『エントリー』『保有中』『決済後』3つの感情的になりやすいタイミングで感情的になりにくくなる方法をご紹介しました。

これで感情的にならなくなるとは言えませんが、ご紹介した2つの事を継続していくことで少しづつ変化していくと思います。

是非今日から!お試しあれ!

【第五章:ダウ理論が意外と使えない理由】

《5-1》 みんな知っているダウ理論

ダウ理論は相場で生きている人のほぼすべてが知っている理論であり、トレードの基盤ともされています。なので人によっては

『ダウ理論だけで勝てる!』などダウ理論をトレードの主軸に置く方も沢山います。

ですが皆さんも薄々お気づきだと思いますが

意外とこの『ダウ理論』トレードでは全然使えません!笑

と、これだけでは誤解をされてしまうので、何故使えないと言えるのか、順を追って詳しく解説していきます。まずは基礎からです。

≪5-2≫ ダウ理論の基礎

まずダウ理論は6つの法則から成り立ちます。

①平均はすべての事象を織り込む

②トレンドは3種類ある

③主要トレンドは3段階からなる

④平均は相互に確認されなければならない

⑤トレンドは出来高でも確認されなければならない

⑥トレンドは明確な転換シグナルが発生するまで継続する

このダウ理論6つの法則はテクニカルの基盤となる理論ですので、必ず覚えてください。

ですが今回はすべてを解説すると長くなってしまうので、皆さんが主にテクニカルで使うであろう『⑥トレンドは明確な転換シグナルが発生するまで継続する』について話していきます。

使えないと言った部分がこのダウ理論⑥ですね。

このダウ理論⑥はトレンドを判断する方法としてかなり有名な理論です。

皆さん知っていると思いますが、これも軽く説明していきますね。

大前提にダウ理論では、上昇トレンドは『高値と安値がそれぞれ切り上がり』、下降トレンドは『高値と安値がそれぞれ切り下がる』と定義されます。

これがトレンド継続のサインです。そしてこのトレンドは『明確な転換シグナル』が発生しない限り続くとされます。

では、その『明確な転換シグナル』とはなんでしょうか?

そのシグナルとされているのが上昇トレンドにおける安値切り下がり、下降トレンドにおける高値切り上がりになります。

つまり押し安値、戻り高値を超えた場合を『明確な転換シグナル』とするわけですね。

細かい所では間違っているかもしれませんが、大まかにはこのような感じです。

ではこの理論、実際使えるか、使えないかで言うと

実は『使える理論』だと思っています。

はい。さっきと言っていることが違いますよね。笑

早くも矛盾していますが、私自身ダウ理論を使って勝ってきたトレーダーでもありますし、『大衆が認識している=相場で通用する』と思っているのでほぼすべての人が知っている理論が使えないわけがありません。

では何故先ほど使えないと言ったのか、ですよね。

それは『初心者さんがほとんど知っている理論でありながら、初心者さんが扱えない理論』だからです。そもそもダウ理論はエントリーで使うものではありませんし、シンプルが故にかなり難しい理論です。

なので私が使えないというよりは皆さんが使えていないだろうなと思っている事になります。実際にDMでいくつかご質問は頂いていました。

では何故、初心者さんにはダウ理論が難しいと言えるのか、詳しく解説していこうと思います。

《5-3》 ダウ理論が難しい理由①

そもそも勘違いしている方もいらっしゃると思いますが、『明確な転換シグナル』が発生したからと言って相場が転換するとは限りません。

『トレンドが終了する』だけです。

『トレンドは明確な転換シグナルが発生するまでは継続する』

これはつまり逆を言えば、明確な転換シグナルが発生した場合はトレンドが継続できなくなるという事になります。

『トレンドが継続できない=転換』

と捉えられがちですが、そうとは限りません。トレンドは1つだけではありませんから。

*ここからはダウ理論⑥が転換シグナルで否定された事を『ダウ否定』と統一していきます。

先ほどダウ理論の6つの法則をお伝えしました。

①平均はすべての事象を織り込む

②トレンドは3種類ある

③主要トレンドは3段階からなる

④平均は相互に確認されなければならない

⑤トレンドは出来高でも確認されなければならない

⑥トレンドは明確な転換シグナルが発生するまで継続する

その中に1つ面白いことが書いてあります。それが

『③主要トレンドは3段階からなる』

です。つまり第1のトレンドが主要トレンドである場合、終了しても第2、第3のトレンドが発生する可能性があります。

上画像の様にトレンドが終了したからと言ってそのまま転換するとは限りません。

実際の相場を見ても、ダウ否定されたからと言ってトレンドが転換してない場合も多いです。

なのでダウ否定に合わせてエントリーしてもトレンドが間違っていれば利益になりません。

上昇ダウ否定 ⇒ 上昇トレンド終了 ⇒ ① or ② or ③

①第2の上昇トレンド開始

②下落トレンド開始

③レンジ相場突入

この3つのどれかになります。

つまり使えない理由①として『そもそもダウ否定はトレンドが転換するサインではない』という事です。

トレンドが切り替わる瞬間を表しているに過ぎません。

《5-4》 ダウ理論が難しい理由②

そして2つ目の理由が、見る人によって高値安値が違う点です。

皆さん上画像を見て次の質問に答えてください。

Q. 青矢印から見た場合、戻り高値はどの色のラインになるでしょうか?

正解は『すべて』です。

何故なら見る人によって戻り高値の捉え方も違うからです。

ピンクラインで値動きを見ている人、青ラインで値動きを見ている人など様々な視点があります。

逆に水色矢印もっと拡大して見てみますと、

選択肢に無かったオレンジラインが戻り高値と言え、すでに超えてるとも言えますよね。

つまり短期で見る人(5分足など)、中期で見る人(1時間足など)、長期で見る人(日足など)によって戻り高値は変わるという事です。

もちろん同一足でも変わります。

結果、戻り高値としての意識が分散させられてしまうという事になります。

このような場合でピンクラインを超え、『ダウ理論的に転換だ!』と考えても紫ラインで見ている人はまだ転換していないと考えているので

意外と決済やポジションが入らずトレンド継続のようになります。

つまり『ダウ理論はシンプルすぎるが故に、人によって大幅に解釈が変わる理論』なわけです。(ここが1番重要です)

なので、転換シグナルは沢山出ますが騙しも沢山出ます。その結果、わかりにくい場所も強引に判断して多くの人は失敗してしまいます。

実はこれとよく似た現象が起こるテクニカルがあります。

それがラインです。ライン理論1でも話していますが、『多くの人が意識しているから』こそラインは反発します。

反発回数が少なかったり、1分足のラインであれば意識は集中していないのでラインとしての効力が弱いと言えますよね。

つまりダウ理論も同じく大衆が意識しなければほぼ機能しません。

ダウ理論は『ほぼすべての人が知っているアドバンテージ』がありますが、実際には足並みが揃わないので意外と使えない理論と言えるわけです。

≪ダウ理論が使えない理由まとめ≫

①そもそもダウ理論⑥の否定は転換するサインではない。

②各々の戻り高値(押し安値)の見方が違う為、意識されず、根拠として弱くなる。

なのでダウ理論単体で語ると正直使えないと言えます。

では何故先ほど『使える理論』と話したのかには理由があります。

先ほどお伝えしたようにダウ否定は『ここを超えたらトレンドが変わる』と言える節目が曖昧なわけです。

ですが、逆を言えば何か大衆が意識するような要因があれば使えます。

『ダウ否定が発生したら転換』と考えるのではなく『どのような環境でダウ否定が発生したら転換するのか』を考えてあげると良いです。

つまり、元々大衆の認知があるアドバンテージを持っているダウ理論が相場で使える形になればかなり強力な武器になるということです。

それが『rumaの手法&トレード解説』に書いてある手法なわけですが、ここで書くわけにはいかないので今回はその基盤になる考え方をご紹介します。

《5-5》 ダウ否定の考え方

ダウ否定は基本的に『目線の切り替え』として使うのが本来の正しい使い方です。

このようにトレンド継続のサインが出れば、そのサイン通りのトレンド目線で取引をし、

このように否定されるのであれば、逆張り、又は次の大きなトレンドの為の準備期間とするのが正しい使い方ですね。

*上昇トレンド中にダウが否定されるのであれば、その後の再上昇に向けて準備するといった感じです。

ですが先ほどお伝えしたように認識が人によって曖昧な為、ある工夫が必要です。

と、その説明をする前に利確についてお話します。

稀にですが、ダウ否定は目線だけではなく、利確として使用を推奨されることがありますが正直おすすめはしません。理由は2つあります。

1つ目はわかりやすいダウ否定とわかりにくいダウ否定があることです。

例えばこのピンク四角ではわかりやすくダウ否定をしていますが、2つの黄四角はリアル相場で見るとダウ否定と言って良いのか意外とわかりにくい相場です。

先ほども言ったようにわかりにくいダウ否定は根拠として弱いです。

なのでダウ否定を基準に利確をしてしまうと全然上手くいかないので何が正しいのかわからなくなります。それでも

「ダウ否定で利確したい!」

と言う人が居るのであれば、ダウ否定よりもラインの方が圧倒的におすすめです。

それが理由2つ目になるのですが、ダウ否定の利確は遅い事が多いからです。

例えばですが

水色ラインを超えた場所(ダウ理論⑥のトレンド継続サイン)でエントリーしたとします。その場合明確なダウ否定は黄線かピンク線になると思います。

すると上画像のような値幅を取ることが出来ます。ですが

ラインを使ったチャネルで利確した方がダウ否定で利確するよりも保有時間が短縮され、更に値幅も綺麗に取れています。(水色矢印ならどこで利確しても良いという意味で3つあります。)

なので『理由①ダウ特有のわかりにくさ』と『理由②否定されるまでの遅さ』から利確には向かないと考えます。

これとほぼ同じ理由で損切でも使用はおすすめしません。あまり損切で使うというのは聞かないですけどね。

結果、ダウ否定は『利確、損切』や『エントリーサイン』として使うものではありません。目線&目線の切り替えとして使うのが正しいというのが結論です。

ただ先ほどお伝えしたように『ここを超えたらトレンドが変わる』と大衆が思える根拠や意識が必要になります。

なのでここからはダウ否定が目線としてわかりやすくなる場所はどんな場所か3つお伝え致します。

《5-6》 押し安値、戻り高値がわかりやすい場所

1つ目は長期足です。

ライン理論でも書いている通り、すべてのテクニカルは時間足に依存します。

つまり長期になればなるほど意識され短期になればなるほど意識されにくくなります。

何故なら長期足の方が見てる人が多く『多くの人が意識しているから』ですね。

更に言うとトレンドが大雑把になるという利点もあります。(語彙力が無くてこのような言い方になって申し訳ないです笑)

例えばドル円の1時間足では

このようなトレンドになっていますが、これを月足で見ると

トレンドがほぼ押し目無しに動いているように見えます。

つまり月足がトレンドを大雑把にしてくれることにより、ある程度押し目の認識が統一されやすくなります。

逆に長期足でも確認できる押し目は、短期足でも意識されやすくなると言えますよね。

例えば月足で確認できる押し目は下位足の週足、日足でも確認できますから。

この2つの理由から長期足になればなるほどダウ否定としての意識が集まりやすくなると言えます。

2つ目は三尊、逆三尊です。

先ほどの様に何も目印が無ければどこを押し安値として見て良いのかわかりません。ですが三尊、逆三尊が出れば話は変わります。

普段のダウ否定と違いここでは2つの意識が生まれます。

1つ目が『逆三尊』です。

これは言うまでもなく転換パターンのお手本ですので綺麗な三尊であれば意識が集中し、大衆の三尊⇒転換という安易想像でポジションが増えます。

2つ目が『ダウ否定』です。

ピンクラインを超える事によって戻り高値を超えるのでトレンドが終了します。三尊も発生していると考えると、更にこのネックラインに意識が集中します。

つまりこの逆三尊には2つの意識が集まる事によりダウ否定だけの根拠よりは大衆に意識されると言えるわけです。

ですがこれは結局ただの逆三尊でしかなく、これだけで転換するとは言えません。ここで言いたい事としましては、チャートパターンなど複合して見た場合、戻り高値が大衆として一致していれば効力は増してくという事です。

これはライン理論1、2を読んだ方がわかりやすいかもしれませんね。

3つ目が急落前(急騰前)の価格帯です。

急騰、急落前の価格帯は基本的に意識されやすい場所であると言えます。

例えばですが

このチャートではトランプラリーでの急騰前の価格帯が意識されコロナショックの急落が止まっています。

これは何故かと言いますと『インパクトのあった価格帯であるから大衆が意識している』事もそうですが、わかりやすい押し安値だからでもあります。

先ほども見て頂いた黄四角は押し安値がかなりわかりにくいのでダウ否定の判断も難しいとお伝えしました。

ですが急騰急落であれば話は別です

極端に言えばこの水色ライン以外に押し安値が無い状態なわけです。誰もがこの場所を押し安値と認識することが出来ます。

実際の相場で見るとこんな感じです。これだけ幅があると同一足限定でありますがここが押し安値として大衆も見ます。

この理由もあり【第一章:急騰急落の飛び乗りは期待値が低い】では急落前の価格帯を超えたら損切するとお伝えしていたわけです。

このようにダウ否定がわかりやすければ、大衆の思惑も一致しその後の上昇していく可能性も高くなり、抵抗帯としても強くなるということになります。

つまりダウ理論もテクニカルである以上『多くの人が意識しているから』は大切ですね。

≪ダウ理論が意外と使えない理由まとめ≫

ダウ理論がエントリーでは使えないと考えられる点は2つある。

①そもそもダウ否定は転換するサインではないこと。

②各々の戻り高値(押し安値)の見方が違う為、意識されず、根拠として弱くなる。

そしてダウ否定がわかりにくく、タイミングが遅くなる為『利確、損切』としても使う事が難しい。結果、目線として使うのが賢い。

わかりやすい場所は3つあり

①長期足。

②三尊などのチャートパターン。

③急騰急落前の価格帯。は意識されやすい。

つまりダウ理論はトレードの基盤ですが、それ以上に『多くの人が意識しているから』がトレードの基盤だと私は思います。

ここまでかなりダウ理論を使えないと言っていますが先ほどもお伝えしたように、ほとんどの人が知っているダウ理論を手法に昇華できればかなり強力な武器になります。

ダウ理論をどのように手法として落とし込むのか、どんなトレードをするのか気になる方は是非読んでみてください⇩

ローソク足の知識を知りたい人はこちら(期間限定無料)⇩

【すべての章まとめ】

第一章:急騰急落の飛び乗りは期待値が低い

飛び乗りの悪い点は4つあります。

①感情が起因してエントリーすることが多い。

②損切場所が遠くなり、大損、ビビり損切が出やすい状況。

③利確場所もわからないので雰囲気で利確してしまいやすい。(結果リスクリワードも悪くなる)

④そもそも急落相場は急騰しやすい環境でもある為危ない。

以上の点から急騰急落は全然チャンスではありません。トレードをする場合は急騰急落後の戻りまで待ちましょう。

第二章:リスクリワードと勝率どちらが大事?

FXは勝率よりリスクリワードを良くすることの方が大切と言えます。

何故ならトレードの優位性を確認する為の『期待値計算』は机上の空論と考えられるからです。理由は2つあり

理由①計算上、損益額(pips)を固定しなければならない

⇒まずpipsを固定することは、決済根拠を持てなくなります。なのでpips固定を前提とした期待値計算は間違っています。

⇒RRの固定はpipsではなく金額であればできますが、複数のデメリットや制約により簡単にできるものではありません。

理由②期待値通りの勝率を出さないといけない。

⇒勝率のキープはできず、計算した勝率に近づける為の試行回数もFXでは増やせない。

結果、期待値プラスと言われている手法でも勝てないトレード手法が多いのが現状です。

この場合、目指すトレードは『高リスクリワード』になります。理由は3つあり

①数字を固定できない点はリワードを大きくする事である程度対応できる。②試行回数が増やせないからこそ、リスクを限定し、取れる時にリワードを大きく取るトレードが月間、年間でプラスにしやすい。

③大前提に根拠を元にトレードする事が大切。

トレードは『損小利大』を必ず意識してください。

第三章:1番トレーダーに必要な技術

トレードで1番難しい技術は保有(利確)です。

⇒何故なら損切に正解はあっても利確に正解は無いから。

利確の正しい考え方

①利確はpipsで決めるより一貫性の観点から根拠で決める方が良い。

②利確も損切も保有する価値が無くなったタイミングで決済するのが良い。

③根拠を元に行動すれば感情の入る余地も多少減る。

第四章:感情的にならない思考法

感情的になりにくくなる思考法は2つあります。

①理屈を知る事

⇒曖昧な知っているではなく、理屈を理解をすることで突発的なエントリーを減らす。

②感情をルールで縛る事

⇒エントリー前にTPSLを決めておくことで保有中に感情が入る余地を無くせ、トレード後は『if-then プランニング』で感情を縛り、無駄な行動を減らす。

これで感情的にならなくなるとは言えませんが、継続していくことで少しずつ変化していくと思います。

第五章:ダウ理論が意外と使えない理由

ダウ理論がエントリーで使えないと考えられる点は2つあります。

①そもそもダウ否定は転換するサインではないこと。

②各々の戻り高値(押し安値)の見方が違う為、意識されず、根拠として弱くなる。

そしてダウ否定がわかりにくく、タイミングが遅くなる為『利確、損切』としても使う事が難しいと言えます。

結果、目線として使うのが賢い選択です。

逆にわかりやすい場所は3つあり

①長期足。

②三尊などのチャートパターン。

③急騰急落前の価格帯。

は意識されやすいです。

結論を言いますと、ダウ理論はトレードの基盤ですが、それ以上に『多くの人が意識しているから』がトレードの基盤だと私は思います。

以上がすべての章のまとめになります。

これで一旦今回のnoteは〆させて頂きます。

「為になった!続きを読みたい!」と仰って頂ける方はハートマーク押し&noteアカウントのフォローをしてくださるとうれしいです!

私のモチベーションになります!

以上で終わります。誤字脱字報告、質問等もDMで是非是非お待ちしております。

では皆さんが相場で生き残ることを切に願っています。

この記事が気に入ったらサポートをしてみませんか?