【解説#02】Advanced Course in Asset Management

前回はポートフォリオの期待リターンと分散を算出し、マーコヴィッツのフレームワークでポートフォリオ最適化問題を定式化すると上手く2次計画問題に落とし込むことができ、最適化計算ができるといった内容でした。今回はその続きからとなります。

マーコヴィッツフレームワーク

あるリスク愛好度$${\gamma}$$における最適解$${x^*(\gamma)}$$の下での、期待リターン$${\mu(x^*(\gamma))}$$とボラティリティ$${\sigma(x^*(\gamma))}$$はそれぞれ、$${\mu-problem}$$の最適値$${\mu^*}$$と$${\sigma-problem}$$の最適値$${\sigma^*}$$と等価です。

$${\mu(x^*(\gamma))}$$と$${\sigma(x^*(\gamma))}$$はそれぞれ$${\gamma}$$について単調増加であるので、二分法を用いて最適な$${\gamma}$$を求めることができます。

2分法とはある方程式$${f(\gamma) = c}$$を満たすような$${\gamma}$$を求めるためのアルゴリズムで、基本的には最初に決めた2点の中間点が$${c}$$より大きいか小さいかを判定し、その結果によって最初に決めた2点のどちらか一方を修正するといったことを繰り返して解を求めるものです。

$${\mu-problem}$$と$${\sigma-problem}$$をそれぞれ解いた結果はスライドのテーブルのようになっています。

ターゲットとなる期待リターンまたはボラティリティが高ければ高いほど、リスク回避度は小さくなっていく様子が分かるかと思います。

制約条件の集合を$${\Omega}$$として、ポートフォリオ最適化問題にいくつか制約式を追加することを考えます。

古典的な制約条件としては以下の2つがあります。

空売り禁止制約:$${x_i \geq 0}$$

上限制約:$${x_i \leq c}$$

制約条件を追加すると効率的フロンティアは図のように変化します。

いずれも、元の制約条件なしの場合に比べて内側に入り込むようなかたちで効率的フロンティアは縮小します。

制約条件下での$${\sigma-problem}$$の最適解の結果ですが、空売り禁止制約を入れたら負のウェイトは0に張り付くようになりますし、上限制約もきちんとワークしている様子が分かるかと思います。ただし、その分期待リターンは制約なしに対して多少劣後してしまっていますね。

話を制約なし(フルインベストメント条件のみ)に戻して、解析解を導出します。

解析解はラグランジュ乗数法を用いて、一階の最適性条件を用いることで導くことができます。

最適解はスライドの式のように若干複雑ですが求めることができました。

ここで、リスク回避度$${\phi}$$を無限大に飛ばして、期待リターンを無視してリスクのみを最小化したい問題についての解を考えると先の解析解の第2項が消えて、Remarkにあるように

$$

x_{mv} = x^*(\infty) = \frac{\Sigma^{-1} \textbf{1}_n}{\textbf{1}_n^\top\Sigma^{-1} \textbf{1}_n}

$$

となります。これを大域的最小分散ポートフォリオと言います。

空売り禁止制約のみを考慮した場合も、ラグランジュ乗数法を用いて解析解が導出できます。ただし、空売り禁止制約は不等式制約なので、1階の最適性条件に加え、Kuhn-Tucker条件も考慮する必要があります。

資本資産価格モデル(CAPM)

ここからは、ファイナンス理論において最も重要な理論といっても過言ではないCAPMについての話に移ります。

マーコヴィッツのモデルでは、リスク回避度によってさまざまな最適ポートフォリオが存在していました。

一方で、「無リスク資産の存在下では、一つの最適ポートフォリオのみが他のすべてに対し支配的である」とトービンは主張しました。

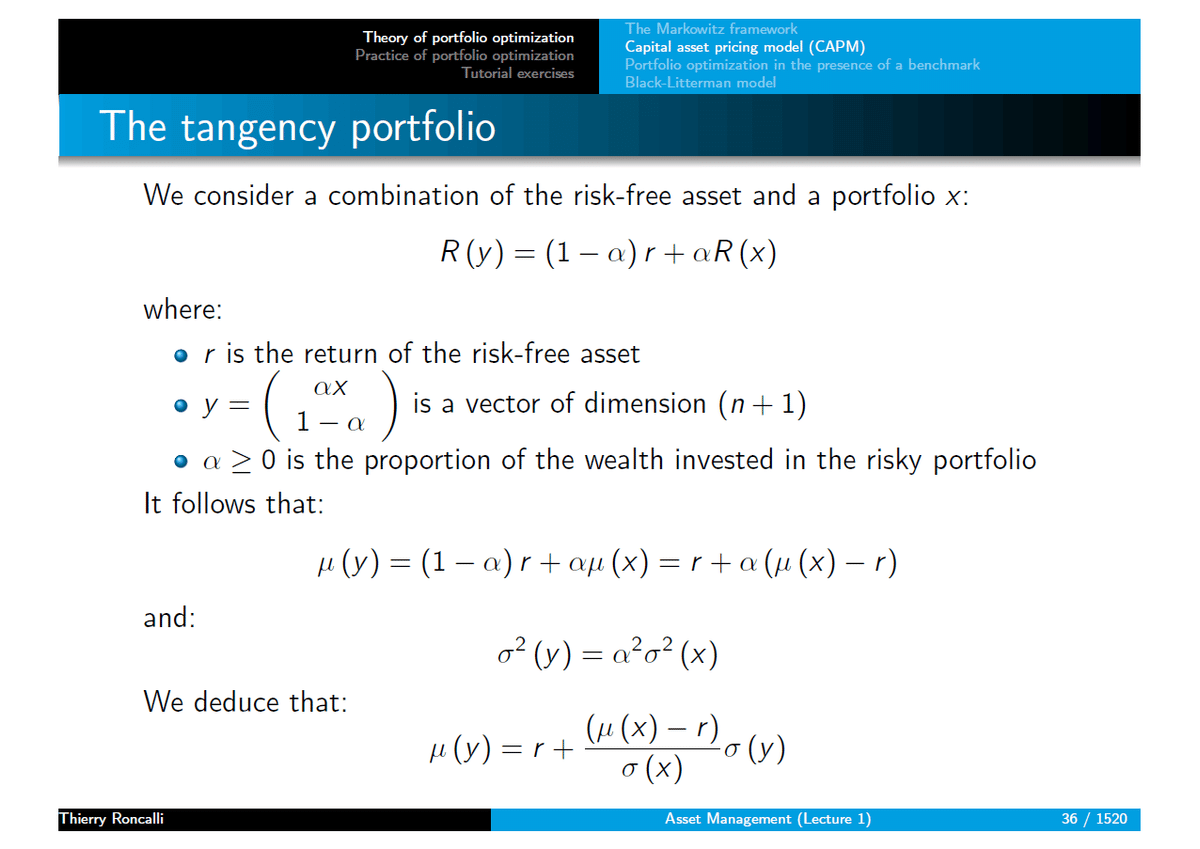

先のポートフォリオ$${x}$$に無リスク資産を$${1-\alpha}$$だけ組み入れた新たなポートフォリオ$${y}$$について考えるとそのリターンは以下のようになります。

$$

R(y) = (1 - \alpha)r + \alpha R(x)

$$

このポートフォリオ$${y}$$の期待リターンを分散を考えるとそれぞれ、

$$

\mu(y) = (1 - \alpha)r + \alpha (\mu(x) - r) \\

\sigma^2 (y) = \alpha^2 \sigma^2 (x)

$$

となります。

この二つの式から$${\alpha}$$を消去すると、

$$

\mu(y) = r + \frac{(\mu(x) - r)}{\sigma(x)}\sigma(y)

$$

というように書くことができます

これは、ポートフォリオ$${y}$$の期待リターン$${\mu(y)}$$が、切片$${r}$$で傾き$${\frac{\mu(x) - r}{\sigma(x)}}$$のボラティリティ$${\sigma(y)}$$に関する一次関数であることを意味します。

先の関係を平均標準偏差平面上で描くとスライドの図のように、切片$${r}$$から効率的フロンティアに向けて接線を引いたようなグラフになります。

この接線を資本市場線といい、接点のポートフォリオをそのまま接点ポートフォリオを言います。

接点ポートフォリオは、切片$${r}$$とリスク資産のポートフォリオを結んだ直線の角度$${\theta}$$ないしは傾き$${\tan{\theta}}$$(シャープレシオ)を最大化するポートフォリオと等価となります。

したがって、接点ポートフォリオはリスク資産のシャープレシオを最大化するポートフォリオに一致します。

以前の例1で無リスク資産のリターンを1.5%とすると、接点ポートフォリオはスライドのように求めることができます。

無リスク資産を加えたポートフォリオ最適化問題をマーコヴィッツの$${\gamma-problem}$$で考えてみましょう。

RPB(講師がしてしているIntroduction to Risk Parity and Budgetingという教科書のこと)の13-14ページのように結果として、リスク資産のポートフォリオの最適ポートフォリオと無リスク資産の組み合わせで、全体の最適ポートフォリオを表現することができます。(2基金分離定理)

制約条件がある場合の効率的フロンティアを求めるとスライドのようになります。

今日はここまでにしたいと思います。最初の方は結構マイナーな話でしたが、接点ポートフォリオは超重要トピックです。無リスク資産を導入すると効率的フロンティアが元のフロンティアへの接線に変化し、持つべきリスク資産のポートフォリオは接点ポートフォリオのみを考えれば良いというのは、単純ですがかなり強烈な結果かと思います。これらの話は次回以降CAPMを考える上でも大事な話になってくるので、是非とも覚えておきたいですね!ではまた!

この記事が気に入ったらサポートをしてみませんか?