「円の実力」の低下は「もはや国境や国籍にこだわる時代は過ぎ去りました」の帰結

《有料設定はサポート機能の補完で全部読めます》

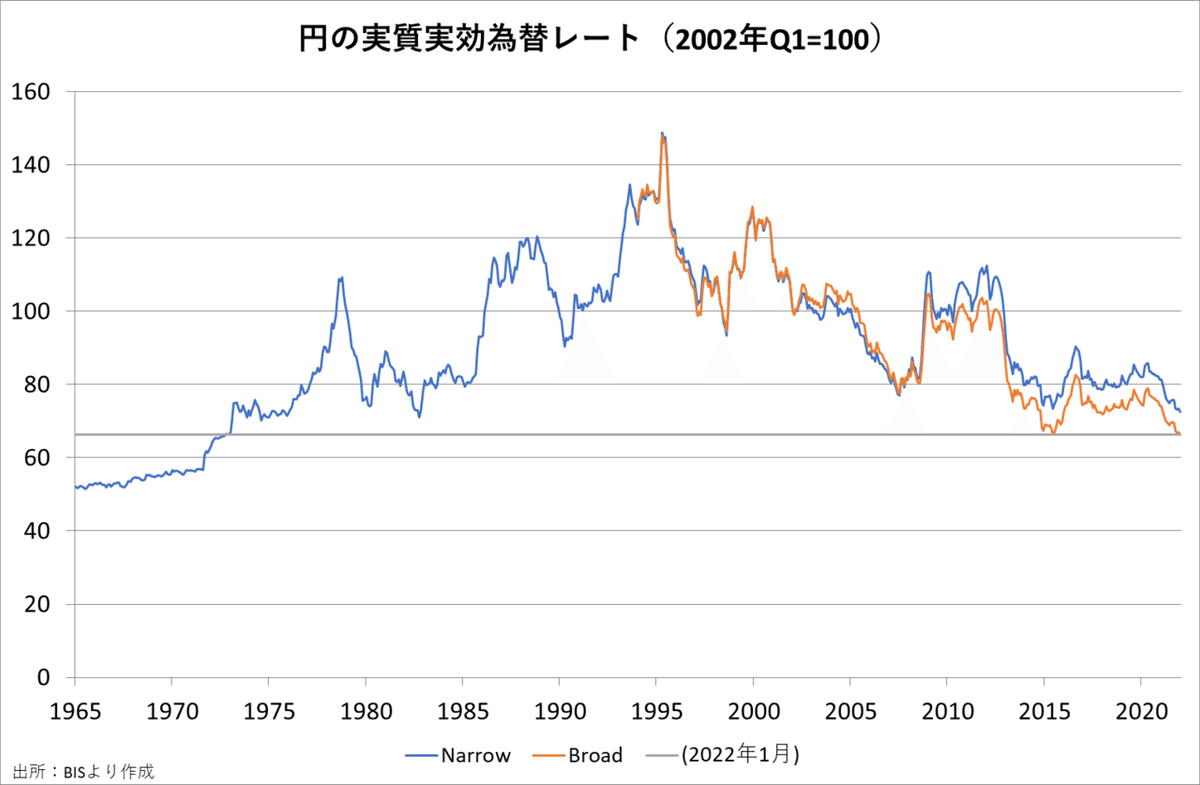

海外との相対的物価水準(→購買力)を示す実質実効為替レートが半世紀前の水準に低下した。

円の実力50年ぶり低さ 実質実効値、円安進み購買力低下https://t.co/e09B8fX4w3

— 日本経済新聞 電子版(日経電子版) (@nikkei) February 17, 2022

円の通貨としての実力が約50年ぶりの水準に低下しました。国際決済銀行(BIS)が17日発表した今年1月時点の円の「実質実効為替レート」(2010年=100)は67.55となり、1972年6月(67.49)以来の円安水準に。https://t.co/7uPyhq3lyG

— 時事ドットコム(時事通信ニュース) (@jijicom) February 17, 2022

ほぼ適正水準だったと推定される2002年Q1=100としたものが下のグラフ。Narrow指数は先進27か国・地域、Broad指数は60か国・地域が対象。

Broad指数の2022年1月の水準は、Narrow指数では変動相場制移行(1973年2月)直前の1972年10月~1973年1月に相当する。

日本円の使い出、実質実効為替レートでの円安進行が話題になっているが、対策は簡単です。政府がお金を出せば良い。政府が緊縮をはじめた1990年代後半から円の使い出の減少も日本の衰退も始まったのですから。pic.twitter.com/bC9jW9m6dH

— シェイブテイル (@shavetail) February 18, 2022

円の購買力がこれほどまでに低下した構造的要因はこれ👆ではなく、

金融ビッグバンとグローバリゼーション

↓

技術立国から低賃金労働への路線変更

である。経済がグローバル資本の論理で動かされるようになった結果、日本経済は技術と資本ではなく労働に依存する「再版農奴制」的経済構造へと退化させられてしまったわけである(ユンカーに相当するのが企業と株主)。

1990年代半ばからの構造改革とは、日本経済を「国民経済」から「トランスナショナル(グローバル)」の枠組みへと改造することだった(日本改造計画)。

経済的枠組みとしての「国民経済」の特徴を析出してみよう。

①国内においてほぼフルセットの内部成長型産業構造が確立されていること。

②国内市場に重点をおいた価格形成メカニズム(ナショナル・プライシング)の維持。それを許容する市場の構造。

③主権国家によって「国民的産業」(national industry)の育成を目指す経済的制御とマクロ経済政策が実施されること。

「国民経済」の日本的形態を開発し、実現させることによって、日本経済は高度成長し、明治維新以来の国家目標である先進国型「国民経済」を達成したのである。

「企業の国際化」とは、企業の経済活動を国内に限定せず、海外に直接投資を行い、海外に子会社をいくつもつくって、いわゆる多国籍企業になることを意味している。

ナショナルなインタレストよりもトランスナショナル(transnational)な企業のインタレストの方が重視される――これが「企業の国際化」である。

改革の仕掛け人たちは、外国の需要と資本を取り込むことでバブル崩壊後の日本経済が再活性化すると目論んでいたのだろうが、起こったのはその逆で、国際競争力の担い手だったG型企業は企業のインタレストを最大化するために海外に軸足を移し、国内に取り残されたL型企業は低賃金・非正規雇用で生き残りと収益力アップを図る方向に進化した。

冨山和彦「東京にある企業のほとんどは日本の経済成長に貢献していない」 グローバル企業は雇用を生まない https://t.co/p59LtKxCGt

— PRESIDENT Online / プレジデントオンライン (@Pre_Online) April 14, 2021

1996年11月11日、時の総理橋本龍太郎は官邸に三塚博大蔵大臣と松浦功法務大臣を呼び、日本の金融システム改革(いわゆる日本版ビッグバン)を2001年までに実施するように指示したのでした。実はこの金融システム改革を仕掛けたのは、当時国際金融局長だった筆者と証券局長だった長野厖士でした。官邸での会合には筆者も長野も同席しました。

1999年に日本銀行の速水総裁(当時)は講演で

「経済のグローバル化が進み、資本が国境を越えて自由に移動するようになる中で、資本蓄積の最も進んだ日本は、資本にとって居心地の悪い場所になってしまった」

資本移動が自由化された下では、海外の投資家だけでなく国内の投資家ですら、日本企業への投資を躊躇するということになると思います。

と述べていたが、高い資本蓄積と低い潜在成長率という投資に不向きなファンダメンタルズは変えられないので、そこにグローバル資本の論理を導入すれば、G型企業の海外流出と国内経済の「資本から(低賃金)労働へ」の構造転換圧力が強まるのは必然だったと言える。

日本経済は「Free, Fair, Global」「もはや国境や国籍にこだわる時代は過ぎ去りました」の改革によって産業空洞化→衰退を加速させたわけである。

思考の枠組みをトランスナショナルな経済にまで拡大したとき、ケインズがかつて「国民経済」の枠組みの中においては解決可能であると確信していた「経済問題」(貧困、分配不平等、不況)がにわかに巨大な難問としてわれわれの眼前にその実体を現すだろう。

👆この予測は的中した。財政赤字拡大では解決できない。

だが同じく明らかなのは、20世紀後半の経済停滞とそれに対する政治的反応は国内の情勢や選択だけがもたらしたものではないということだ。社会契約が書き直されたのはアメリカ国内だけではない。日本、スウェーデン、スペイン、その他数多くの国々でも、それぞれに国内の社会経済政策に則って社会契約が修正されていた。その際に働いた力は国境を越えるもので、世界的な視点から見なければこの時代を理解することはできない。

ここから先は

¥ 100

この記事が気に入ったらサポートをしてみませんか?