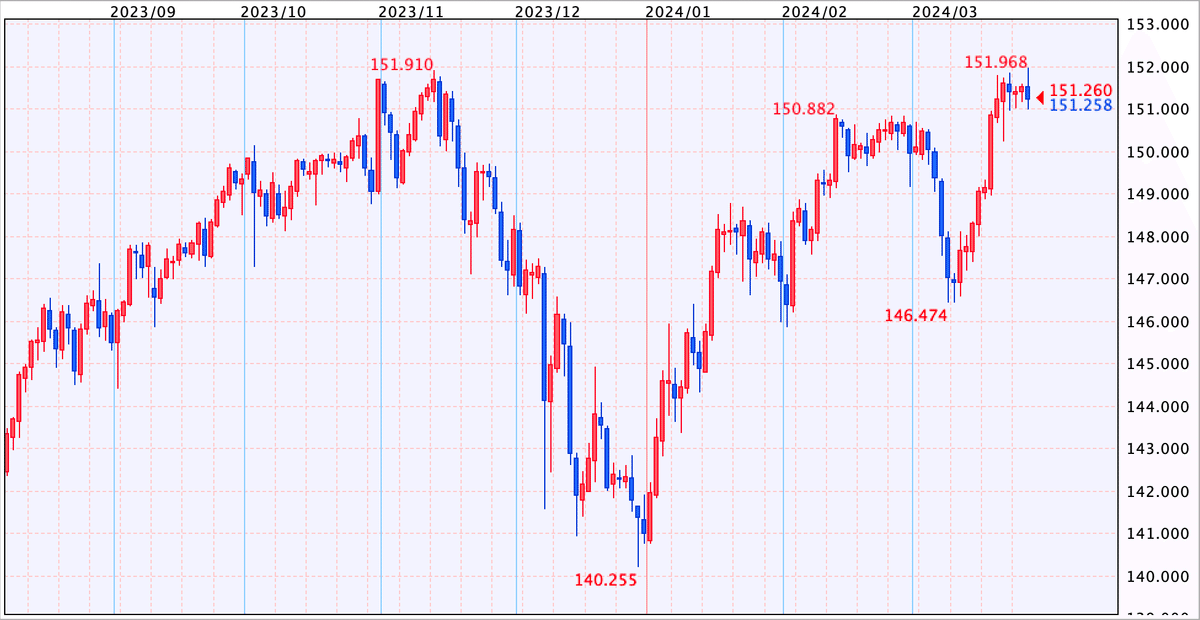

34年ぶり円安で3者会合に!1ドル=152円が防衛ライン?/3月27日

神田財務官は嘘つき!3者会合の予定はないって言ってたじゃないですかぁ!!

鈴木財務相「日銀・金融庁、ジェットストリームアタックをかけるぞ!」

為替について声明の予定ない、3者会合も開かず=神田財務官 https://t.co/iHCxY1QCkL

— ロイター (@ReutersJapan) March 27, 2024

この発言の3時間後に3者会合の一報が。ちなみに3者会合とは、財務省・金融庁・日銀の3者による情報交換会合で、相場にとって好ましくないことが起こりそうな時に行われます。

為替介入の前兆のような印象ではありますが、米国の民間銀行の破綻といった時にも行われたりしています。まぁ今回は冒頭にもあるように円安の影響ですけどね。

ちなみに、口先介入や為替介入について詳しく知りたいという方は、下記の動画をご覧いただければと思います。

最近、YouTube始めました。びんちゃんのためにもチャンネル登録、グッドボタンお願いします。登録者が増えないとYouTubeは詰むシステムですので。

また、興味のあるサービスがあれば、ブログのバナーから口座開設いただけると嬉しいです。やはり動画作成にはそれなりにコストがかかるので、皆様のご協力よろしくお願いします。今後も分かりやすい動画を作っていけますので↓

◆今日の流れまとめ。断固たる措置発言で一段と介入テンションが高まる

1ドル=152円が最終防衛ラインかどうかは別として、少なくともここでスピード調整させることを意図した行動をしていることは確実でしょう。まぁそもそもとして、口先介入はもちろん、為替介入であってもスピード調整、時間稼ぎにしかならないことは明白ですからね。

ここ最近は、毎日のように口先介入があったことで、市場もなれて円売りが止まらず、2022年の水準をわずかに超え、1990年以来の円安に。

その後、鈴木財務相が「行き過ぎた円安には断固たる措置をとる」とし、2022年の為替介入以降で初めて断固たる措置という表現を使い為替介入を示唆する場面もありました。

これの発言後、やや円高になりましたが、再びジワジワと戻して1ドル=151.80円台へ。さらに、先ほど3者会合となって、ドル円は1円幅の急落となっています。神田Shine!(輝け)

ちなみに、会合後の神田財務官のテンションはそれほど高くなく、「あらゆる手段を排除せず」としただけで、為替介入を示唆する「適切に対応」という表現はなし。

この辺の決まり文句は、結構重要なので、いきなり介入ということはないのかなといった印象です。

◆2022年と2023年を振り返る。為替介入の有無はどこで決まったのか?

為替介入するか否か、また、どこでやるかはまだ難しい問題を残しています。というのも、2023年は3者会合をしつつも、結局は為替介入をやりませんでしたからね。

2023年は円安を受け、5月30日に3者会合をしましたが、結局は為替介入は行なっていません。一説には、円安による株高で不満がなかったことや、変動(円安)のスピードが2022年ほどではなかったことなどが指摘されています。

まぁ為替介入というのは、政府が市場に介入するわけですから、決して褒められたことではありませんからね。特に先進国では、市場に任せるものとのことで一致しており、米国などは為替操作国認定するほど嫌っている行為でもあります。かなりのハードルの高い行為なんですよね。

一方で、2022年はご覧のように9月8日の3者会合後、9月22日に為替介入を行なっています。もっとも、その後も円安が止まらなかったため、10月21日、24日も為替介入を実施しました。

まぁこの時は2022年1月時点の1ドル=113円から、急激に円安が進んで140円に達したこともあり、劇的な変動ということで米国からの理解も得やすかったことが背景にあるでしょう。

◆最終防衛ラインは1ドル=152円か、それとも155円か?あるいは160円も?

鈴木財務相が「断固たる措置」と表現したことからすると、為替介入をどこかでやることを念頭に置いているのは確実でしょう。

ただ、直近の値動きを考えると、そこまで過度な値動きということもなく、1ドル=152円で為替介入があるかというと、その可能性は低いのかなと。

また、あったとしても何度も繰り返している通り、一旦は全戻しのボーナスなので、あればあったで自信を持って買うだけですけどねw

2022年、2023年も高値となった151.90円台というのは、象徴的な防衛ラインという認識はありそうですけどね。ただ、1月から3ヶ月かけて10円という円安幅ですから、急激といった感じはないわけで。果たして、ここで為替介入は米国から許されるのかって話なんですよね。

というわけで、個人的には1ドル=152円前後での為替介入の可能性は、依然として低いと考えています。もし介入があるのであれば、まずは146-147円台レベルで買ってみるイメージですね。まぁ昨年と同規模であれば、せいぜい5円幅でしょうから。

どっちにしろ、為替介入にはトレンドを変えるほどの力はありません。ドル円だけで毎日50-100兆円の取引があるので、日銀が5兆円規模の介入をしたところで、一瞬で飲み込まれて終わりですね。単なるボーナスゴチっすwww 2022年はこれだけで500万円ぐらい抜きましたからね。

ちなみに、今持ってるポジションは、レートチェックのタイミングで一旦逃げようと思います。レートチェックとは、日銀が民間銀行に対してレートの確認を行う作業で、いわゆる為替介入のGOサインですね。この後、落ち着いたタイミングで一旦ポジションを決済・損切りする予定です。

押し目追加だああああ!! pic.twitter.com/QflIX3Gq2b

— 往復びん太@FXアライ軍 (@araisanfx) March 27, 2024

がんばれびんちゃん!びんちゃんがんばれ!!フォローよろしくなのだ→@araisanfx

◆152円が防衛ラインだった場合、日経平均もボチボチ天井か…😭

152円程度が防衛ラインになると、日経平均もボチボチ天井感が出てきそうだなぁというのはありますね。ついに岐阜さんも買い出してしまいましたし…。

【極秘有料情報】

— 岐阜暴威 (@gihuboy) March 27, 2024

ショートよりロングの方が儲かる pic.twitter.com/dbDek2akcM

究極の曲師が日経平均ロング…オワッタ…。

円安が日経平均上昇のドライバーであったことは間違いないので、ぼちぼち天井も意識しながら、どこかで抜けることも想定してトレードしたいですね。

まぁ為替介入はスピード調整にしかならないですが、概ねトレンド転換の時期に差し掛かってるタイミングで時間稼ぎでやりますからね。米国の利下げからドル安、円高という流れは当然想定されるわけで、それに合わせて日経平均も萎んでいく可能性は十分あるでしょう。目先は40,000円割れなら押し目買いで追加ですが。

米国の利下げ直前の5月ぐらいまでは引っ張れそうですが、それ以降はわっかんねーな感。特に為替介入があると、一旦上値は止められそうなので注意は必要でしょうか。

まぁとりあえず、円高トレンドになった場合は、米国株を買うチャンスなので、そうなったら日本株から徐々に米国株にシフトしていけば良いと考えています。

目先は日本株、日経平均で利幅を稼ぎつつ、徐々に米国株にシフトすることを意識してトレードしていただければと思います。

それでは、今日も最後までお読みいただきありがとうございました。まぁ為替介入自体は非常に大きなボーナスですから、積極的に活用していただければと思います。まずは、FX会社の口座を開設して為替介入ボーナスに備えましょう↓

この記事が参加している募集

この記事が気に入ったらサポートをしてみませんか?