給与計算実務能力検定試験1級 計算⑪

以下の事例で令和5年分年末調整を行った場合の差引超過額又は不足額を求めよ

〇年間給与等総額:11,985,000円

〇同上の給与等に対する徴収税額:890,262円

〇同上の給与等から控除した社会保険料等:2,000,135円

〇支払った生命保険料のうち旧契約の一般生命保険:4,8000円

〇支払った地震保険料のうち地震保険料:12,200円

〇妻 38歳:昭和58年3月2日生 給与収入 942,000円

〇子 20歳:平成15年4月3日生 無収入

<資料>

所得金額調整控除額

(給与等の収入金額(1,000万円を超える場合には1,000円万)-850万円)×10%=

所得金額調整控除額(1円未満の端数があるときは切上げ)

資料が多いですね💦年末調整の問題は複合問題なので多くなります。求める事項について、どの資料を使用するか素早く判断しないとですね。

では年末調整の流れです。

まず総所得控除後の給与等の金額を求めます。資料は「年末調整等のための給与所得控除後の給与等の金額の表」を使用します。

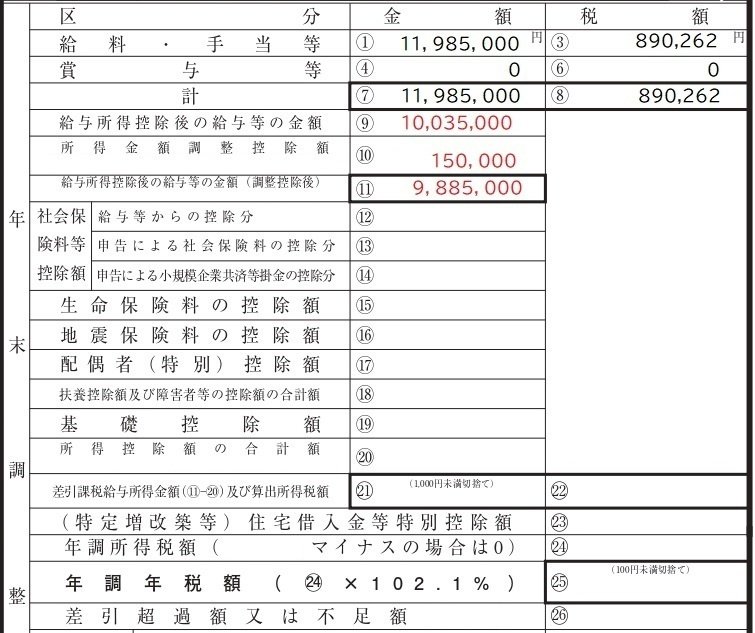

〇年間給与等総額:11,985,000円なので表にあてはめて

11,985,000円は8,500,000円~20,000,000円の範囲なので

給与所得控除後の額は11,985,000円-1,950,000円=10,035,000円

(ここでチェックポイント)所得金額調整控除に該当していないか?

以下条件にあてはまると所得金額調整控除に該当しさらに控除可能です。

〇 年収850万超の給与所得者で次のいずれかに該当

①23歳未満の扶養親族がいる

②本人が特別障害者

③同一生計配偶者か扶養親族のいずれか一人が特別障害者

この事例の人は①に該当しますので所得金額調整控除の計算をします。資料に計算式がありますので当てはめます。

所得金額調整控除額

(給与等の収入金額(1,000万円を超える場合には1,000円万)-850万円)×10%=

所得金額調整控除額(1円未満の端数があるときは切上げ)

所得金額調整控除額は(1,000万円-850万円)×10%=150,000円

給与所得控除後の額10,035,000円から所得金額調整控除額150,000円を引いて9,885,000円が調整控除後の給与所得控除後の給与等になります。

いったん解答用紙に記入してみます。

続いて社会保険料です。

〇同上の給与等から控除した社会保険料等:2,000,135円

社会保険料は全額控除なので2,000,135円を記入します。

生命保険料は、

〇支払った生命保険料のうち旧契約の一般生命保険:4,8000円

旧契約とありますので資料にあてはめます。

生命保険料控除は4,8000円×1/2+12,500円=36,500円となります。

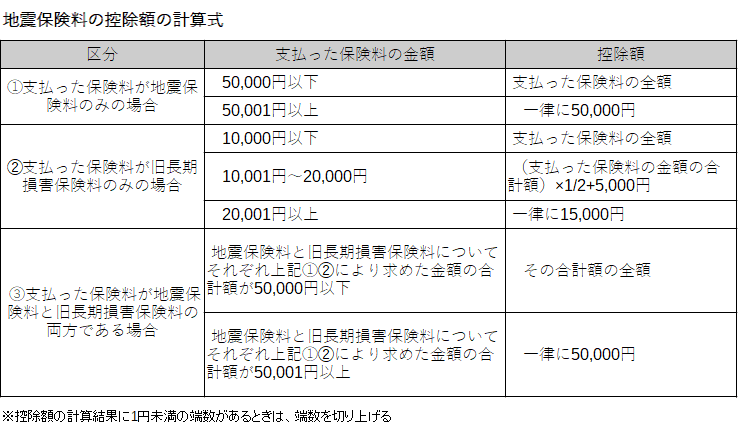

地震保険料は、

〇支払った地震保険料のうち地震保険料:12,200円

50,000円以下は全額控除ですので12,200円

続いて人的控除に移ります。

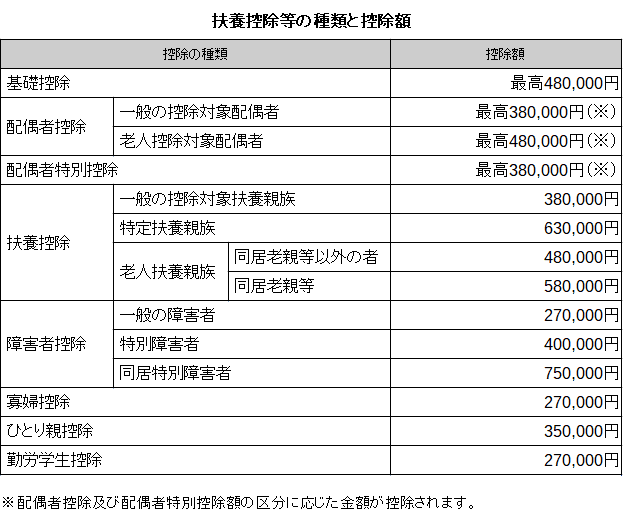

〇妻 38歳:昭和58年3月2日生 給与収入 942,000円

妻に給与収入がありますね・・・資料にあてはめて

942,000円-550,000円=392,000円となり妻の所得は48万以下となりますが、そもそも本人の所得が1,000万円を超えていると配偶者控除、配偶者特別控除は共に受けることが出来ません。よって配偶者控除:0円

〇子 20歳:平成15年4月3日生 無収入

子は年齢に注意です。19歳以上23歳未満は特定扶養親族になります。資料から

よって扶養控除額は630,000円

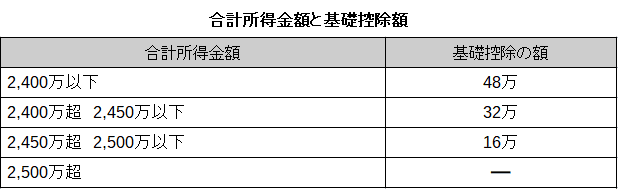

忘れてはいけない本人の基礎控除。資料にありますが合計所得が2,400万以下だと480,000円です。この数字は暗記しましょう。

所得控除の計算が終わりました!所得控除額の合計額を出します。

社会保険料等控除額+生命保険料控除額+地震保険料控除額+扶養控除額+基礎控除

2,000,135円+36,500円+12,200円+630,000円+480,000円=3,158,835円

差引課税給与所得金額を求めます。式は

給与所得控除後の給与等の金額-所得控除額の合計額です。

9,885,000円-3,158,835円=6,726,165円が差引課税給与所得金額となります。ここで忘れてはいけない端数処理です。1,000円未満は切捨てます。

差引課税給与所得金額は6,726,000円

算出所得税額を資料の速算表より求めます。

算出所得税額は6,726,000円×20%-427,500円=917,700円

住宅借入金等特別控除額はありませんので、この額がそのまま年調所得税額となり復興特別所得税(102.1%)を乗じます。

年調年税額は917,700円×102,1%=936,900円 ※100円未満切り捨て

長い長い計算がほぼ終了しました。後は給与から徴収された税額と比べて少なければ差引超過、多ければ不足しています。

〇給与等に対する徴収税額:890,262円

〇年調年税額:936,900円

936,900円-890,262円=46,638円の不足です。

解答:不足額 46,638円

年末調整の総合問題の見落としがちな所まとめ

① 所得金額調整控除に該当していないか?本人給与所得850万超

②生命保険控除(一般・介護医療・個人年金)が複数ある場合は合算して12万円を超えるようであれば上限12万円

③配偶者(特別)控除は本人の所得が1,000万円超だと受けられない

④扶養控除の年齢に注意する。70歳以上?19歳以上23歳未満?16歳未満?

⑤70歳以上の老人扶養親族は同居か別居か?

⑥障害者だと16歳未満でも控除が可能

⑦源泉徴収簿をよく見て端数処理を行う

お疲れさまでした(^^)/

記事を読んで頂きありがとうございます。今後ともよろしくお願いいたします。