【最新】サイバースフィアの支配者 マイクロソフト(MSFT)決算&財務諸表を分析(2023年10月)

マイクロソフトの株は買うべき?

最近、アメリカのオープンAIのCEOのサム・アルトマン氏がマイクロソフトに入社するて、話題になったけど、マイクロソフトの業績や財務状況どうなの?

マイクロソフトの株を買うべきか、業績や財務状況に基づいて、客観的に判断したいけど、どうすればいいか分からない。

この記事では、最新のマイクロソフトの決算内容、PERや財務諸表を分析します。

この記事を読めば、誰でも、マイクロソフトの現在の業績や財務状況を把握することができ、企業の成長性や財務の安定性、株価の変動などのリスクを評価することができます。

このブログでは、企業の決算、PERや財務諸表についての情報を発信していますので、フォロー&スキを押していただければ嬉しいです。

ただし、フォロー&スキを押す必要はありません。記事の内容を見て、「有益だな」と思ったら、フォロー&スキを押して頂けたらと思います。

動画で内容を確認したい方はこちら

マイクロソフトとは?

マイクロソフトは、ソフトウェア、パーソナルコンピュータ、Microsoft Office365などの消費者向けエレクトロニクスなどの開発、製造、ライセンス供与、サポートを行っている多国籍企業です。

マイクロソフトの主要な製品としては、以下のものが挙げられます:

Windowsオペレーティングシステム:最も広く使用されているPC用オペレーティングシステムの一つです。

Microsoft Office365:Word、Excel、PowerPointなどのオフィス用アプリケーションが含まれています。

Azure:クラウドコンピューティングサービスで、多くのビジネスや組織に利用されています。

Xbox:ビデオゲームコンソールシリーズで、ゲーム業界において大きな影響力を持っています。

Surface:タブレット、ラップトップ、2-in-1デバイスなどを含むパーソナルコンピュータのシリーズです。

LinkedIn:プロフェッショナル向けのソーシャルネットワーキングサービス。

Bing:インターネット検索エンジン。

最新の決算、PERや財務指標

まずは、最新のマイクロソフトの決算内容、PERや財務指標を確認しましょう。

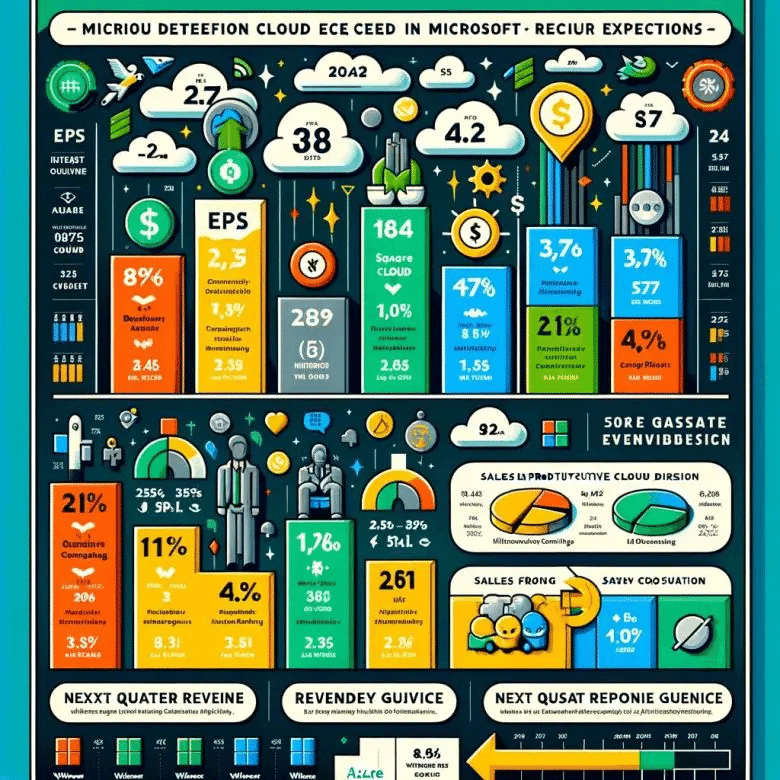

最新の決算

2023年10月にマイクロソフトは2024年第1四半期決算を発表しており、

EPS:アナリスト予想2.65ドルに対し結果2.99ドルで、アナリスト予想を上回る。(〇)

売上高:アナリスト予想545億ドルに対し結果565.2億ドルで、アナリスト予想を上回る。(〇)

次期四半期売上高ガイダンス:アナリスト予想609億ドルに対し結果604億ドルから614億ドルで、中値609億ドルがアナリスト予想に一致。(△)

Azure(アジュール)などを扱っているインテリジェント・クラウド部門の売上:アナリスト予想234.9億ドルに対し結果242.6億ドルで、アナリスト予想を上回る。(〇)

Microsoft 365などを扱っているプロダクト・ビジネスプロセス部門の売上:アナリスト予想181.9億ドルに対し結果185.9億ドルで、アナリスト予想を上回る。(〇)

Windows、Xboxなどを扱っているパーソナルコンピューター部門の売上:アナリスト予想128.5億ドルに対し結果136.7億ドルで、アナリスト予想を上回る。(〇)

という結果でした。

マイクロソフトが支援する新興企業OpenAIのソフトウェアで強化されたクラウド上の新しいAIツールには、顧客が殺到している、と報告されています。

特にAzure OpenAI Serviceの顧客数は、7月の1万1000社から1万8000社に増加しています。

また、EPSについて、詳しく知りたい方は下記の記事をご覧ください。

EPSとは?

EPSとは? EPSを見る際の注意点、投資への活用方法を解説

過去1年間と過去3年間の平均PER

2023年11月25日時点のマイクロソフトのPERについては、financecharts.comによると下記のとおりです。

過去3年間の平均PER: 32.14倍

過去3年間の平均株価(DILUTED TTM EPS10.33で算出): 332.01ドル

過去1年間の平均PER:32.28倍

過去1年間の平均株価(DILUTED TTM EPS10.33で算出):333.45ドル

2023年11月25日時点のPER:36.54倍

2023年11月25日時点の株価:377.43ドル

となっています。

総合的に見ると、マイクロソフトの株価は、同社の安定した業績と市場での地位を反映しています。

過去3年間の平均PERは32.14倍、過去1年間の平均PERは32.28倍で、これは業界内でのマイクロソフトの位置づけや業績の安定性を示しています。

しかし、2023年11月25日時点でのPERが36.54倍に上昇しており、これは過去の平均を上回っています。

同日時点の株価は377.43ドルで、過去の平均株価よりも高い水準です。

高いPERは将来の成長に対する市場の期待を示していますが、同時に株価が割高とみなされる可能性もあります。

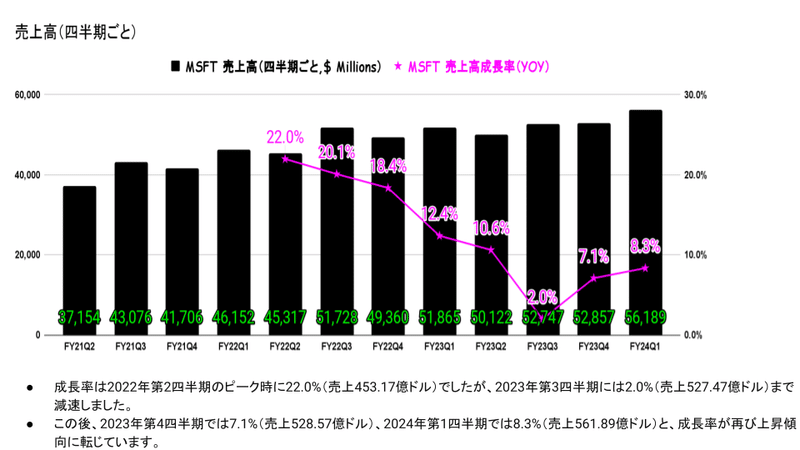

売上高

総合的に見ると、マイクロソフトの売上高は2021年第2四半期の371.54億ドルから着実に増加し、2024年第1四半期には561.89億ドルに達しています。

しかし、成長率は2022年第2四半期のピーク時に22.0%(売上453.17億ドル)でしたが、2023年第3四半期には2.0%(売上527.47億ドル)まで減速しました。

この後、2023年第4四半期では7.1%(売上528.57億ドル)、2024年第1四半期では8.3%(売上561.89億ドル)と、成長率が再び上昇傾向に転じています。

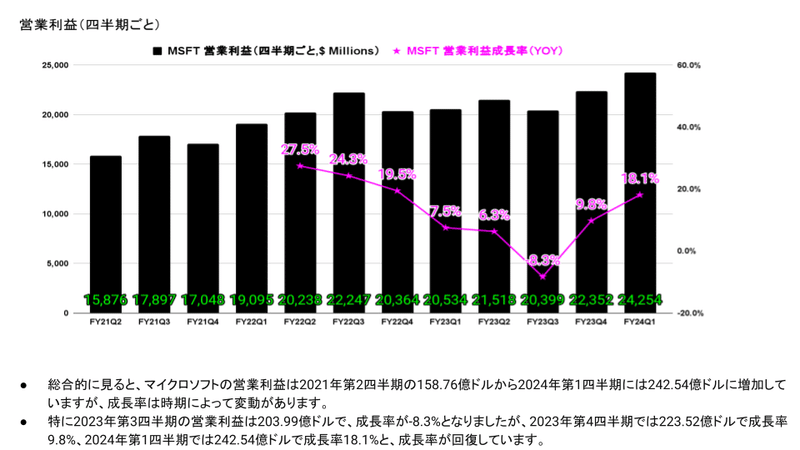

営業利益

総合的に見ると、マイクロソフトの営業利益は2021年第2四半期の158.76億ドルから2024年第1四半期には242.54億ドルに増加しています。

2022年第2四半期では202.38億ドルで成長率27.5%、2022年第3四半期では222.47億ドルで成長率24.3%、2022年第4四半期では203.64億ドルで成長率19.5%、2023年第1四半期では205.34億ドルで成長率7.5%でした。

特に2023年第3四半期の営業利益は203.99億ドルで、成長率が-8.3%となりましたが、2023年第4四半期では223.52億ドルで成長率9.8%、2024年第1四半期では242.54億ドルで成長率18.1%と、成長率が回復しています。

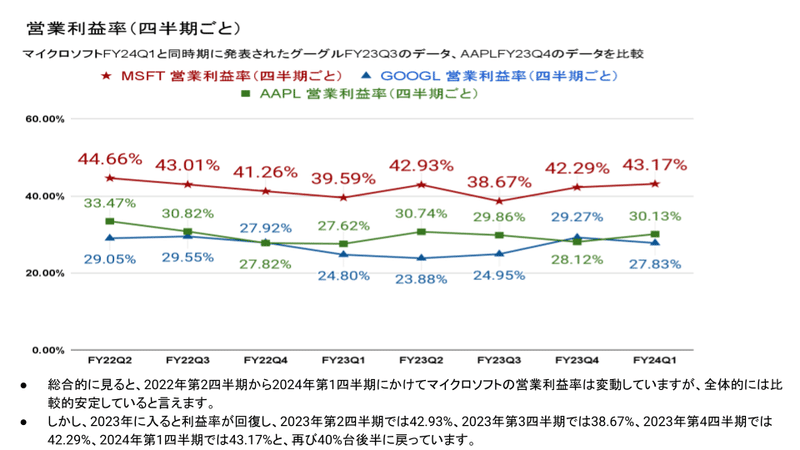

営業利益率

総合的に見ると、2022年第2四半期から2024年第1四半期にかけてマイクロソフトの営業利益率は変動していますが、全体的には比較的安定していると言えます。

2022年は利益率が徐々に低下し、2022年第2四半期では44.66%、2022年第3四半期では43.01%、2022年第4四半期では41.26%、2023年第1四半期では39.59%となりました。

しかし、2023年に入ると利益率が回復し、2023年第2四半期では42.93%、2023年第3四半期では38.67%、2023年第4四半期では42.29%、2024年第1四半期では43.17%と、再び40%台後半に戻っています。

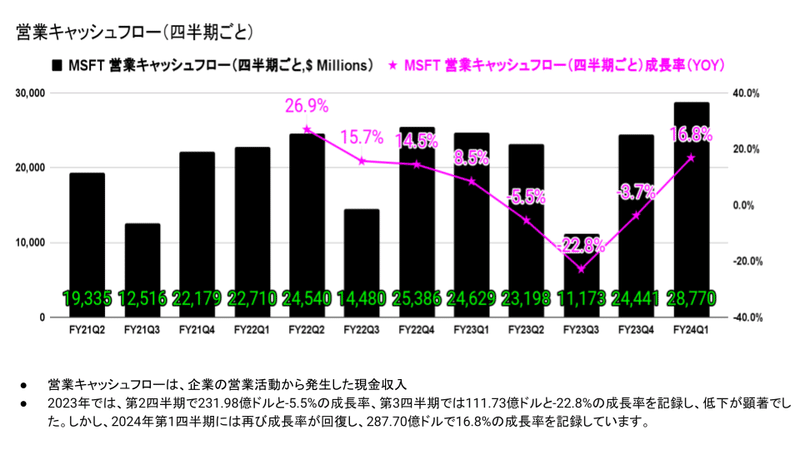

営業キャッシュフロー

営業キャッシュフローは、企業の営業活動から発生した現金収入です。

総合的に見ると、マイクロソフトの営業キャッシュフローは2021年第2四半期の193.35億ドルから2024年第1四半期には287.70億ドルに増加しています。

2022年第2四半期では245.40億ドルで26.9%の成長率を記録しましたが、2022年第4四半期では253.86億ドルで14.5%の成長率に減速しました。

特に2023年では、第2四半期で231.98億ドルと-5.5%の成長率、第3四半期では111.73億ドルと-22.8%の成長率を記録し、低下が顕著でした。

しかし、2024年第1四半期には再び成長率が回復し、287.70億ドルで16.8%の成長率を記録しています。

営業キャッシュフローマージン

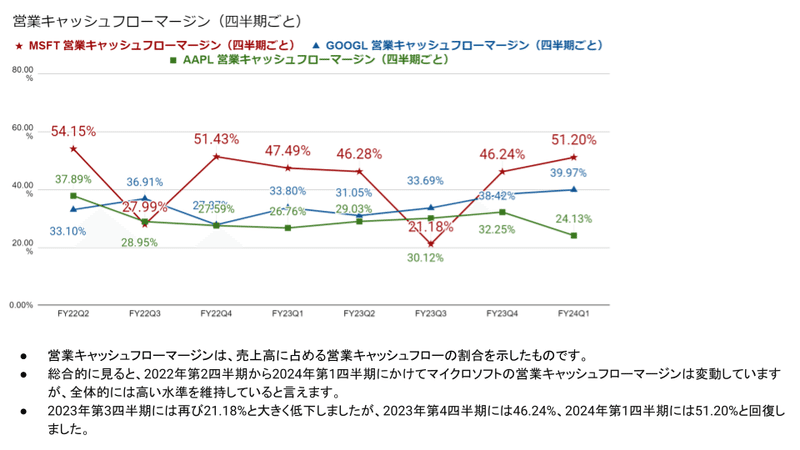

営業キャッシュフローマージンは、売上高に占める営業キャッシュフローの割合を示したものです。

総合的に見ると、2022年第2四半期から2024年第1四半期にかけてマイクロソフトの営業キャッシュフローマージンは変動していますが、全体的には高い水準を維持していると言えます。

2022年第2四半期では54.15%と高いマージンを記録しましたが、2022年第3四半期には27.99%と大きく低下しました。

その後、2022年第4四半期には51.43%、2023年第1四半期には47.49%、2023年第2四半期には46.28%と比較的安定したマージンを維持しています。

しかし、2023年第3四半期には再び21.18%と大きく低下しましたが、2023年第4四半期には46.24%、2024年第1四半期には51.20%と回復しました。

全体として、営業キャッシュフローマージンの高い水準は、マイクロソフトの強固な財務状態と効率的な資本運用を示しています。

なお、「MarketHack流 世界一わかりやすい米国式投資の技法」によると、営業キャッシュフローマージンは、理想として15%から35%程度あると素晴らしいとされています。

アクルアール

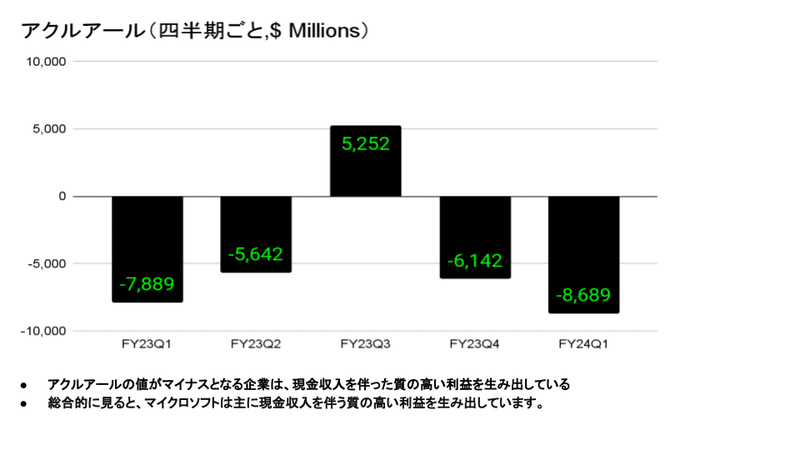

アクルアールは、会計上の利益である純利益を実際の現金収入である営業キャッシュフローで引いた値です。

アクルアールの値がマイナスとなる企業は、現金収入を伴った質の高い利益を生み出していると判断されます。

一方で、アクルアールの値がプラスとなる企業は、会計上の利益に対して実際の現金収入が少なく、現金収入を伴わない質の低い利益しか生み出せていないと判断されます。

総合的に見ると、マイクロソフトは現金収入を伴う質の高い利益を生み出しています。

これらの値は、会計上の利益である純利益が実際の現金収入である営業キャッシュフローよりも低いことを意味し、現金収入を伴った質の高い利益を示しています。

しかし、2023年第3四半期ではアクルアールが52.52億ドルとなり、純利益が営業キャッシュフローを上回ることを意味し、現金収入を伴わない利益が生じています。

全体的には、マイクロソフトは現金収入を伴った堅実な財務状態を維持していると言えます。

なお、アクルアールなどの基本的な財務諸表の読み方については、「たった10日で決算書がプロ並みに読めるようになる! 会計の教室」という本で、会計初心者向けに分かりやすく解説されていますので、より詳しい内容を知りたい方はそちらをご覧ください。

自己株式調整済み負債比率

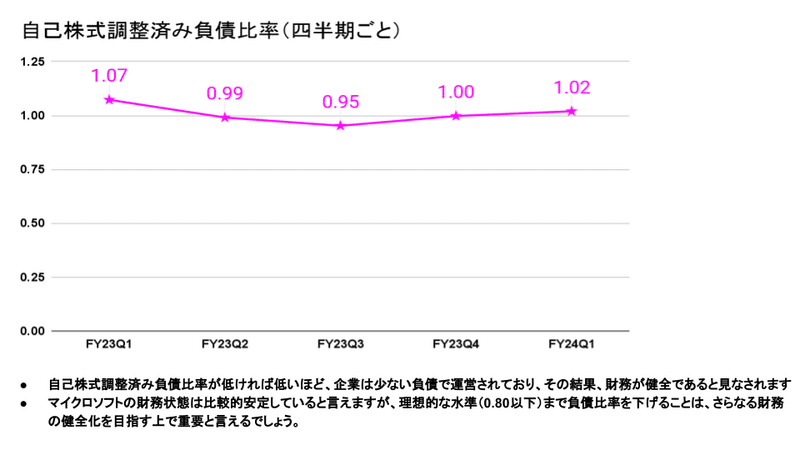

自己株式調整済み負債比率は、企業の抱える負債が純資産(自己株式を除く)に対してどれだけの割合を占めているのかを表す指標です。

この比率が低ければ低いほど、企業は少ない負債で運営されており、その結果、財務が健全であると見なされます。

「史上最強の投資家 バフェットの財務諸表を読む力」によると、自己株式調整済み負債比率が0.80を下回ることが望ましいとアメリカの著名な投資家である、ウォーレン・バフェットは言います。

総合的に見ると、マイクロソフトの自己株式調整済み負債比率は2023年第1四半期に1.07で始まり、2024年第1四半期には1.02となるまで1.00近辺で推移しています。

これは理想とされる0.80の基準を超えているため、マイクロソフトはある程度の負債を抱えて運営されていると言えます。

これらの数値から、同社の財務状態は比較的安定していると言えますが、理想的な水準(0.80以下)まで負債比率を下げることは、さらなる財務の健全化を目指す上で重要と言えるでしょう。

固定長期適合率

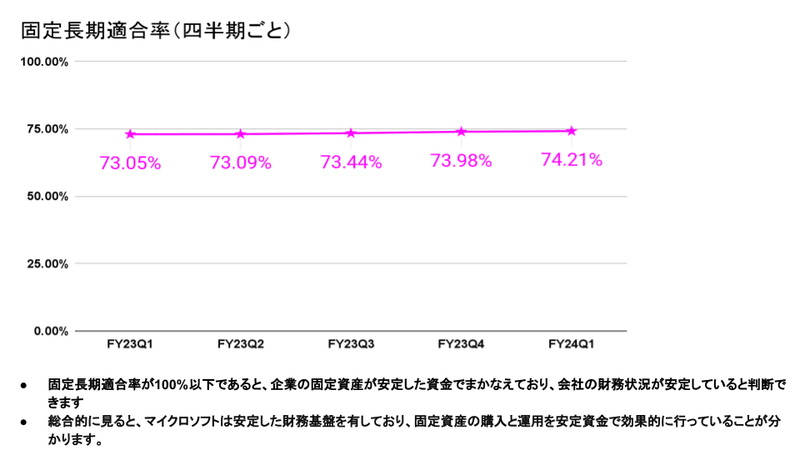

固定長期適合率は、企業の固定資産の購入費用が、安定した資金で賄えているかどうかを示す指標です。

一般的に、この比率が100%以下であると、企業の固定資産が安定した資金でまかなえており、会社の財務状況が安定していると判断できます。

総合的に見ると、マイクロソフトは安定した財務基盤を有しており、固定資産の購入と運用を安定資金で効果的に行っていることが分かります。

マイナスの値は一貫して100%以下を維持しており、マイクロソフトが固定資産の購入に対して安定した資金を効率的に確保していることを示しています。

総合的な評価

マイクロソフトの決算内容、PERや財務諸表の内容を踏まえて、マイクロソフトを評価します。

マイクロソフトの総合評価は、S,A,B,C,Dのうち、「A」ランクとします。

「A」ランクは、同社が業界内での優れた業績と財務の健全性を示していることを意味します。

この評価は、同社が継続的な成長を遂げており、その業績がアナリストの予想を上回っていること、安定した財務基盤を持っていること、そして市場の高い期待を獲得していることを反映しています。

また、新しい技術への投資が市場で注目されており、将来的な成長ポテンシャルも高いと見なされています。

ただし、「A」ランクは最高ランク(Sランク)には及ばないことを意味し、現在の株価が割高である可能性や、将来に向けたさらなる成長の必要性など、考慮すべき要素も含んでいます。

分析して欲しい米国株・日本株のリクエストを受け付けています

最後までお読みいただきありがとうございました。

もし、この米国株・日本株を財務分析して欲しいなど、リクエストがあれば、youtube・tiktokのコメント欄やX(旧twitter)などで教えていただければ幸いです。

*記載しているAmazonのURLは、アソシエイトリンクを使用しています。

この記事が気に入ったらサポートをしてみませんか?