2023/09/19(火)=ソシエテ株急落などで英欧株反落/FOMC前に米株小幅高/日経平均は290.50円安の33242.59円/TOPIXは連日バブル後の戻り高値更新/日経先物12月限、240円安の3万3040円で日中取引終了

―――【総まとめ】―――

米9月NAHB住宅市場指数は45と予想以上に低下、4月来の50割れ。住宅ローン金利上昇響く

ロンドン株式市場は反落し、主な要因はソシエテ・ジェネラル(ソジェン)の新CEOの新計画に関する投資家の失望。ソジェンの株価は12.1%急落

STOXXユーロ圏銀行株指数は1.85%、STOXX欧州600種不動産株指数は2.59%それぞれ下落。欧州中央銀行の政策金利引き上げとタカ派的な発言が影響

米連邦準備理事会は20日に政策金利の据え置き見込み、イングランド銀行は21日に15回連続の利上げが予想される

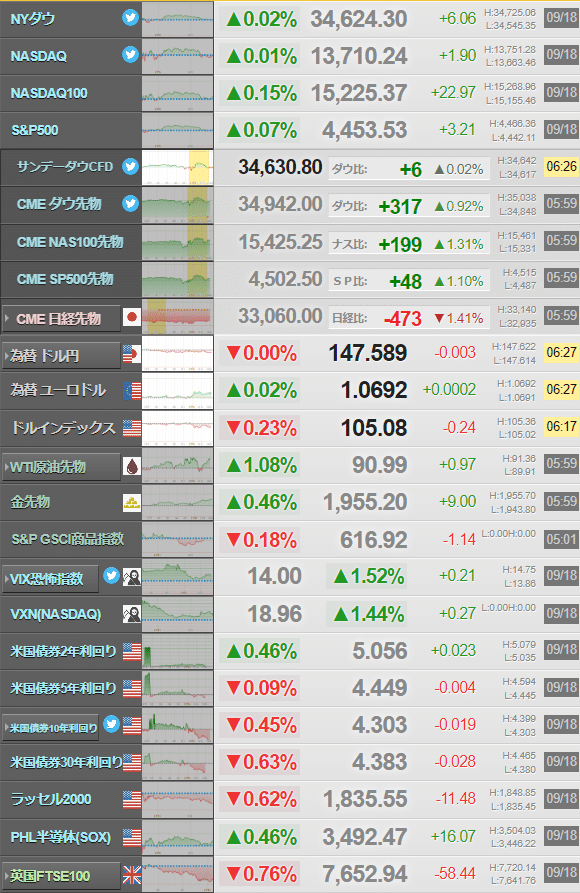

米国株式市場は小幅反発し、ダウ平均とナスダックがそれぞれ上昇して取引を終了

FOMC待ちのため様子見気配が強く、ユダヤ教の祭日を控え動意が乏しい

イエレン財務長官が政府機関閉鎖の経済への影響を警告

ドル・円はFOMCを控え、金利上昇と経済指標の影響で一時上昇後反落

NYMEXのWTI先物11月限は前日比+0.56ドルの90.58ドルで終了し、需給ひっ迫の思惑は続く

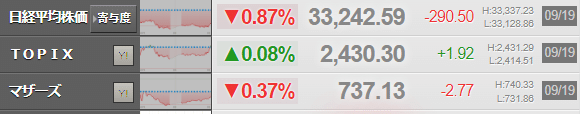

19日の日経平均は290.50円安の33242.59円で取引終了

英アームの下落後、ソフトバンクGも4%超下落

9月期末近し、配当取りの動き活発、海運株や鉄鋼株に投資資金流入

日経平均は先週末に33600円台回復も、FOMCや日銀の結果待ちで売り増加

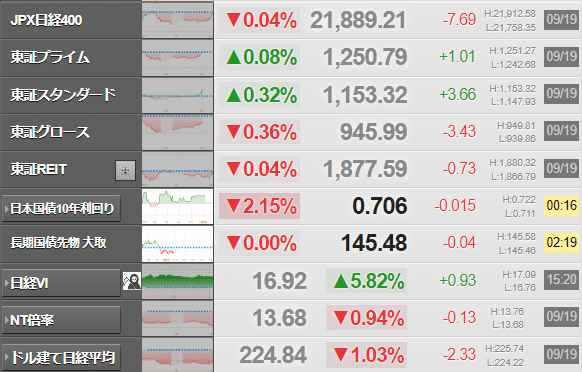

TOPIXは連日バブル後の戻り高値更新、上昇基調継続、脱デフレによる国内景気回復期待も根強い

NT倍率は13.69倍に低下し、年初来安値に迫る状況

日経先物12月限は前週末清算値比240円安の3万3040円で日中取引終了、日経平均株価の現物終値3万3242.59円に対しては202.59円安

―――【チャート】―――

◆直近2営業日の値動き=15分足チャート(日経225先物ミニ12月限)

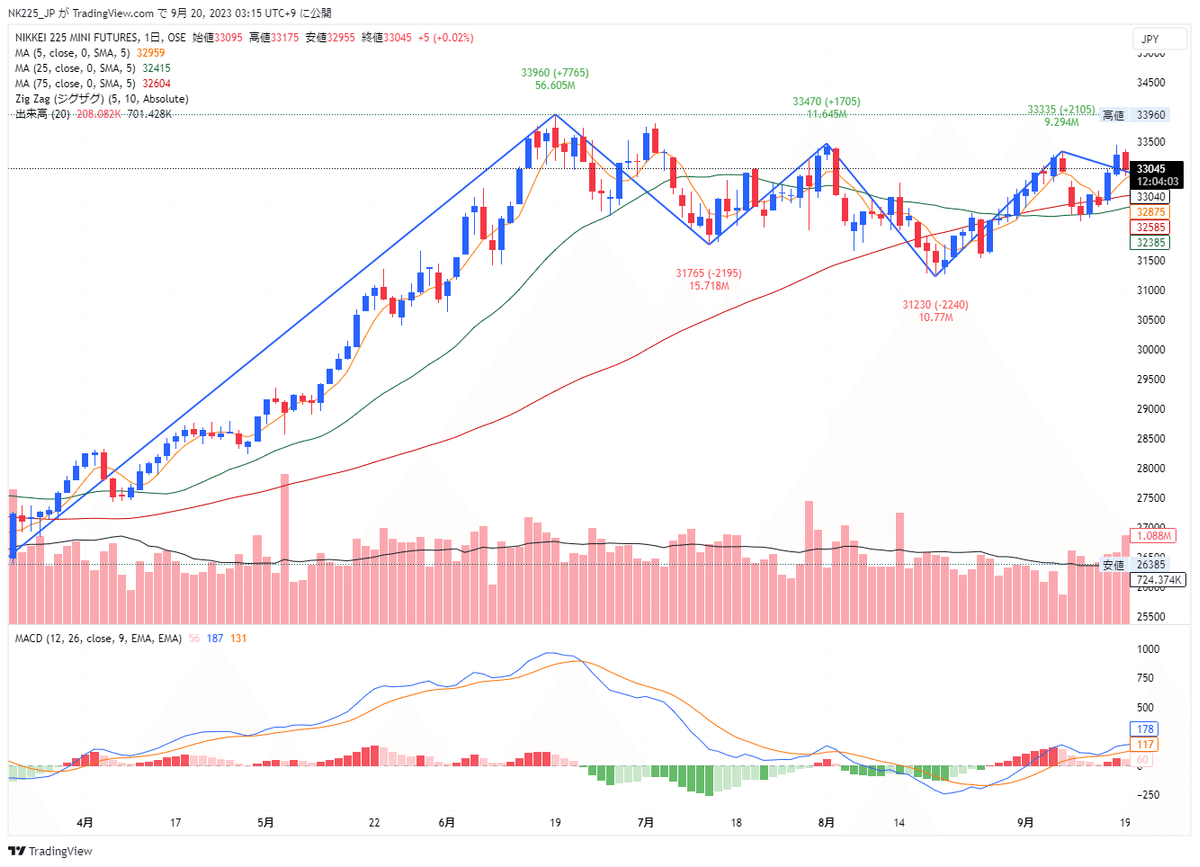

◆過去6ヵ月の値動き=日足チャート(日経225先物ミニ12月限)

―――【経済イベント指標】―――

◆2023/09/18(月)の経済指標結果

◆2023/09/19(火)の経済イベント予定

―――【欧州市況】―――

◆欧州市場サマリー(18日ロイター)

2023/09/19(火)03:00

●要約(ChatGPT併用)---------------

ロンドン株式市場は反落し、主な要因はソシエテ・ジェネラル(ソジェン)の新CEOの新計画に関する投資家の失望。ソジェンの株価は12.1%急落

STOXXユーロ圏銀行株指数は1.85%、STOXX欧州600種不動産株指数は2.59%それぞれ下落。欧州中央銀行の政策金利引き上げとタカ派的な発言が影響

米連邦準備理事会は20日に政策金利の据え置き見込み、イングランド銀行は21日に15回連続の利上げが予想される

ノルウェーのノルディック・セミコンダクターは9.9%下落、2023年の売上見通し引き下げが要因。スイスのロンザはCEO退任情報により14.7%大幅下落

ユーロ圏国債の利回りが上昇、ECBの0.25%ポイント利上げとタカ派的な発言が背景。特に、イタリア10年債利回りは6bp上昇し、4.52%となった

ギリシャの国債格付けが「Ba3」から「Ba1」に引き上げられ、10年債利回りは5bp上昇して4.16%となった

●要約ここまで(ChatGPT併用)------

●本文ここから--------------------------

欧州株式18日終値

英FT100 7652.94(-58.44 -0.76%)

独DAX 15727.12(-166.41 -1.05%)

仏CAC40 7276.14(-102.68 -1.39%)

<ロンドン株式市場>

反落して取引を終えた。フランスの銀行ソシエテ・ジェネラル(ソジェン)がスラボミール・クルパ新最高経営責任者(CEO)の下で策定した新たな計画が投資家に失望され、売られたのが相場の重しとなった。ソジェンは12.1%と急落。計画で今後数年間の年間収入がほぼ増えないとの見通しを示したのが嫌気された。STOXXユーロ圏銀行株指数は1.85%下落した。主要政策金利の25ベーシスポイント引き上げを先週決めた欧州中央銀行(ECB)の政策立案者がタカ派的な発言をし、ユーロ圏全域で債券利回りが上昇。このため、金利に敏感なSTOXX欧州600種不動産株指数が2.59%下落した。今週は中央銀行の金融政策決定会合が目白押しで、米連邦準備理事会(FRB)は20日に政策金利の据え置きを決め、イングランド銀行(英中央銀行)は21日に15回連続となる利上げを決めるとみられている。ノルウェーの通信半導体、ノルディック・セミコンダクターは9.9%下落。2023年第3・四半期の売上高見通しを引き下げたのが嫌気された。スイスの化学・バイオ大手ロンザは14.7%と大きく下げた。ピエールアラン・ルフュー最高経営責任者(CEO)が今月末で退任することがマイナス材料となった。デンマークの製薬大手ノボノルディスクは2.4%安。米ノースカロライナ州の工場での品質管理の不備について詳細に記したリポートを米食品医薬品局(FDA)が最近まとめたことが伝わり、嫌気された。

<欧州株式市場>

反落して取引を終えた。フランスの銀行ソシエテ・ジェネラル(ソジェン)がスラボミール・クルパ新最高経営責任者(CEO)の下で策定した新たな計画が投資家に失望され、売られたのが相場の重しとなった。ソジェンは12.1%と急落。計画で今後数年間の年間収入がほぼ増えないとの見通しを示したのが嫌気された。STOXXユーロ圏銀行株指数は1.85%下落した。主要政策金利の25ベーシスポイント引き上げを先週決めた欧州中央銀行(ECB)の政策立案者がタカ派的な発言をし、ユーロ圏全域で債券利回りが上昇。このため、金利に敏感なSTOXX欧州600種不動産株指数が2.59%下落した。今週は中央銀行の金融政策決定会合が目白押しで、米連邦準備理事会(FRB)は20日に政策金利の据え置きを決め、イングランド銀行(英中央銀行)は21日に15回連続となる利上げを決めるとみられている。ノルウェーの通信半導体、ノルディック・セミコンダクターは9.9%下落。2023年第3・四半期の売上高見通しを引き下げたのが嫌気された。スイスの化学・バイオ大手ロンザは14.7%と大きく下げた。ピエールアラン・ルフュー最高経営責任者(CEO)が今月末で退任することがマイナス材料となった。デンマークの製薬大手ノボノルディスクは2.4%安。米ノースカロライナ州の工場での品質管理の不備について詳細に記したリポートを米食品医薬品局(FDA)が最近まとめたことが伝わり、嫌気された。

<ユーロ圏債券>

米連邦公開市場委員会(FOMC)などを控え警戒感が高まる中、国債利回りが上昇した。欧州中央銀行(ECB)当局者のタカ派的な発言も利回り上昇につながった。ECBは14日の理事会で0.25%ポイントの利上げを決定し、中銀預金金利は4.00%と、1999年の単一通貨ユーロ導入以降で最高水準となった。ECB理事会メンバーのカジミール・スロバキア中銀総裁はこの日、先週の利上げが最後の可能性があるものの、来年3月まで物価動向を見極める必要があり、追加利上げの可能性は排除できないと述べた。独10年債利回りは5ベーシスポイント(bp)上昇の2.72%。ユーロ圏の他の10年債利回りも同程度の幅で上昇した。金利見通しを反映しやすい独2年債利回りは6bp上昇の3.26%。一時は3.264%と、7月31日以来の高水準を付けた。米連邦準備理事会(FRB)は19─20日のFOMCで金利を現行水準に据え置くと決定する見通し。今週はイングランド銀行(英中央銀行)、スウェーデン中央銀行、ノルウェー中央銀行、スイス国立銀行(中央銀行)が21日、日銀が22日に政策決定会合を開く。イタリア10年債利回りは6bp上昇の4.52%。独伊10年債利回り格差は180bpをやや超える水準に拡大。180bpを超えるのは6月以来初めて。ギリシャ10年債利回りは5bp上昇の4.16%。格付け会社ムーディーズは15日、ギリシャのソブリン格付けを「Ba3」から「Ba1」に2ノッチ引き上げた。一方、見通しは「ポジティブ」から「安定的」に引き下げた。シティのアナリストは顧客向けメモで「ギリシャ国債利回りは引き続き魅力的になっている」と指摘。ギリシャ国債のリスクプレミアムの大幅な改善はすでに織り込まれていたため、国債利回りにそれほど大きな影響は出なかった。

―――【要人発言】―――

◆主な要人発言(OANDA証券)

2023/09/19(火)05:10

18日09:26 中国外務省

「王毅中国外相が9月18-21日にロシアに訪問する」

(週末の王毅外相とサリバン米大統領補佐官のマルタでの会談について)「双方がハイレベルの交流を維持し、アジア太平洋問題、海洋問題、外交政策について2国間協議を行うことで合意した」

18日17:48 王毅中国外相

「中国とEUはパートナーであり、保護主義は拒否すべき」

18日18:20 デギンドス欧州中央銀行(ECB)副総裁

「基礎的インフレの要素は抑制されている」

「燃料価格の上昇が不確実性を増している」

18日20:29 カジミール・スロバキア中銀総裁

「先週の利上げが最後の可能性があるものの、来年3月まで物価動向を見極める必要があり、追加利上げの可能性は排除できない」

「ECBが政策金利の最終到達点に達したとしても、長期にわたって安定した軌道を描く必要がある」

18日23:14 イエレン米財務長官

「低インフレを達成していると思う」

「FRBによる引き締めの影響はすでに住宅市場でみられている」

「米国は原油価格を非常に注意深く監視している」

「米経済が低迷する兆候は見られない」

「個人消費は引き続き堅調」

「バイデン大統領はガソリン価格を手頃な価格にしたいと考えている」

「政府機関を閉鎖する理由はまったくない」

19日00:13 フリーランド加財務相

「物価安定に全力を尽くす」

※時間は日本時間

―――【日経先物ナイトセッション】―――

◆日経225先物夜間取引クロージング:19日夜間取引終値=配信なし

2023/09/19(火)06:03

配信なし

―――【主要ニュース】―――

◆今朝の主要ニュース(19日ブルームバーグ)

2023/09/19(火)06:01

●要約(ChatGPT併用)---------------

イエレン米財務長官、米国のリセッション兆候なしと述べる

UAWのストライキ、経済への影響は未定、バイデン政権は労使間の解決を期待

ゴールドマン・サックス、円相場の大きな上昇を予測せず、日本株見通しを上方修正

キャリートレード、円ではなく人民元の利用が注目される

米経済は成長、しかし投資家の見方はリスク資産に対してネガティブに

中央銀行の金利上昇、株価バリュエーションにリスク

シティグループ、組織再編の一環で管理職層を一部廃止

リビングストン氏、シティグループの組織再編は長期戦略に基づくものと語る

●要約ここまで(ChatGPT併用)------

●本文ここから--------------------------

「景気悪化の兆候ない」

イエレン米財務長官は、米国にリセッション(景気後退)が迫っている兆候は見られないと語り、全米自動車労組(UAW)によるストライキが経済にどんな影響を及ぼすか判断するのは時期尚早だとの考えを示した。CNBCとのインタビューで「景気の悪化リスクを示す兆候は一切見られない」と述べた。UAWのストについては、バイデン政権としては労使が解決に向けて「昼夜を問わず」交渉に臨むことを期待していると発言した。

日本株見通し引き上げ

ゴールドマン・サックス・グループのストラテジストは、今後数カ月の円相場は大きく上昇しない可能性が高いとの見方を基に、日本株の見通しを引き上げた。建部和礼、ブルース・カーク両ストラテジストはリポートで、比較的堅調な日本経済が続くと予想されるとして、TOPIXの1株当たり増益率予想を4月1日からの今会計年度で12%、その後2年間をそれぞれ8%と7%に上方修正した。同3年間に円が1ドル=145円で推移するとの見方に基づいている。

円に代わる調達通貨

世界の為替投機家にとって長い間、キャリートレードは頭を悩ます必要のない取引手法だった。ゼロ金利政策を続ける日本の円で資金を調達し、より高い利回りを提供する他の国・地域への投資で利ざやを稼ぐだけのことだったからだ。しかし今や円に代わる低コストの調達手段が台頭しつつある。中国の人民元だ。ここ1カ月でインベスコやゴールドマン・サックス、シティグループ、TDセキュリティーズが、キャリートレードの資金調達通貨としての人民元の利用を魅力的なオプションとして勧めた。

リスク資産に厳しい年

米経済の底堅い成長を背景に今年の株価は大きく上昇してきたが、来年のリスク資産に対する投資家の見方はここに来てネガティブに傾いていると、モルガン・スタンレーのマイケル・ウィルソン氏が指摘した。またJPモルガン・チェースのマルコ・コラノビッチ氏は、中央銀行が金利を従来の想定よりも高く引き上げ、一段と長期間維持する可能性が膨らむ中で、株式のバリュエーションはますますリスクに直面していると論じた。

管理職層を廃止

米シティグループは、ジェーン・フレーザー最高経営責任者(CEO)が先週発表した過去20年で最大規模の組織再編の一環として、特定地域を対象に管理職層を廃止する。今回の組織再編で最高顧客責任者に指名されたデービッド・リビングストン氏は、長期戦略に沿った組織構造を実現していくための再編だとブルームバーグテレビジョンのインタビューで語った。リビングストン氏は以前、欧州・中東・アフリカ(EMEA)地域の責任者を務めていた。

その他の注目ニュース

米NAHB住宅市場指数、5カ月ぶり低水準-ローン金利上昇響く (1)

中国人民銀、JPモルガンやテスラなどと会合-外国企業への支援約束

インフレで欧州の気候問題巡るコンセンサス揺らぐ-消費者に余裕なく

◆オーバーナイト・ヘッドライン一覧(19日ロイター)

2023/09/19(火)06:30

・北朝鮮の金正恩氏、ロシア訪問を終了 国境駅を通過=KCNA

・海外勢の米国債保有額、7月も増加 首位日本が拡大 中国は減少

・国内外要人発言ヘッドライン(19日朝)

・NY外為市場=ドル小幅安、日米英の中銀会合控え

・*TOPNEWS*海外主要ニュース一覧(19日)

・米金融・債券市場=利回り高止まり、FOMCに注目 一段の利上げ否定しない公算も

・中南米金融市場=域内通貨総じて上昇、主要中銀の会合控え

・〔表〕NY外為市場=対ドル/各国通貨相場(18日)

・ゼレンスキー氏がNY到着、国連総会出席へ 21日にバイデン氏と会談

・米下院、つなぎ予算案21日に採決 政府閉鎖回避に「最後まで戦う」

・米自動車労組スト4日目、交渉継続も進展なし カナダでもストの公算

・北海ブレント先物95ドル目前、供給不足見通しで

・シカゴ日経平均先物(18日)

・米国株式市場=横ばい、FOMC待ちで材料乏しく

・米国務長官、中国の韓正国家副主席と会談 国連総会に合わせ

・サウジアラムコとエクソンのCEO、石油需要ピーク予測に反論

・米イランが囚人5人を交換、イラン資産60億ドルの凍結解除も

・米紙、サウジが米テスラと工場建設で交渉と報道 マスク氏は否定

・ルラ氏、ゼレンスキー氏と20日にNYで会談=ブラジル大統領府

・米軍F35が行方不明、市民に捜索協力呼びかけ 操縦士は脱出

・ウクライナ、ポーランドなど3カ国をWTOに提訴 農産品禁輸で

・欧州市場サマリー(18日)

・欧州株式市場=反落、ソジェン売られる

・ロンドン株式市場=反落、自動車・部品株が売られる

・OPECプラスの供給削減、市場安定化に必要=サウジ・エネ相

・原油価格、100ドルに「近付いている」─米シェブロンCEO=報道

・ユーロ圏金融・債券市場=利回り上昇、FOMCなど一連の中銀会合控え

・米経済に下降の兆候なし、政府機関閉鎖は失速リスク=財務長官

・〔ECBフォーカス〕過剰流動性への対応巡る議論着手へ、預金準備率引き上げも

・9月米住宅建設業者指数は45、5カ月ぶり低水準=NAHB

・ロシア、米アラスカ対岸で軍事演習 巡航ミサイル発射=国防省

・米経済に下降の兆候なし、政府機関閉鎖は失速リスク=財務長官

・世界的な金利巡る予測不可能性を警告=BIS

・ドイツ経済、第3四半期はマイナス成長の見通し=連銀月報

・ウクライナ、WTO提訴も 農産品禁輸でポーランドなど3カ国=当局者

・中国当局、外国銀行・企業と会合 事業環境改善など表明

・ロシアの人権、ウクライナ侵攻後「著しく悪化」 国連が報告書

・ウクライナ、国防次官6人解任 省で「抜本的改革」か

◆TOP_NEWS_海外主要ニュース一覧(19日ロイター)

2023/09/19(火)06:11

●米経済に下降の兆候なし、政府機関閉鎖は失速リスク=財務長官

イエレン米財務長官は18日、米経済が下降している兆候は見られないとしながらも、議会が政府の運営を維持するための法案を通過させられなければ、経済が失速するリスクがあると警告した。

●米イランが囚人5人を交換、イラン資産60億ドルの凍結解除も

米国とイランは18日、カタールを仲介役とする数カ月間の協議を経て、双方がそれぞれ拘束している囚人5人ずつを解放、交換した。これに先立ち、米国の制裁により韓国で凍結されていたイラン資産約60億ドルが解除された。

●米自動車労組スト4日目、交渉継続も進展なし カナダでもストの公算

全米自動車労組(UAW)のストライキが4日目に入った18日、労組と米3大自動車メーカー(ビッグ3)は交渉を継続したが、今のところ合意に向けた進展の兆しはほとんど見られていない。

●〔ECBフォーカス〕過剰流動性への対応巡る議論着手へ、預金準備率引き上げも

欧州中央銀行(ECB)の政策当局者は銀行に滞留している数兆ユーロ規模の過剰流動性への対応に関する議論を近く開始したいと考えており、手始めに預金準備率を引き上げる可能性がある。複数の関係者がロイターに述べた。

●世界的な金利巡る予測不可能性を警告=BIS

国際決済銀行(BIS)は四半期報告書で、投資家に対し、金融システムにおける圧力の高まりだけでなく、世界的な金利に関する予測不可能な期間の長期化に備えるよう要請した。

●ウクライナ、ポーランドなど3カ国をWTOに提訴 農産品禁輸で

ウクライナのユリヤ・スヴィリデンコ第一副首相兼経済発展・貿易相は18日、ウクライナ産農産物の禁輸措置を巡りポーランド、ハンガリー、スロバキアの3カ国を世界貿易機関(WTO)に提訴したと発表した。このような禁輸措置は国際義務に違反していると主張した。

●米下院、つなぎ予算案21日に採決 政府閉鎖回避に「最後まで戦う」

米共和党のマッカーシー下院議長は18日、連邦政府の予算を10月31日まで延ばす「つなぎ予算案」について、21日に採決を実施すると発表した。

●OPECプラスの供給削減、市場安定化に必要=サウジ・エネ相

サウジアラビアのアブドルアジズ・エネルギー相は18日、国際エネルギー市場の変動を抑制するために規制を軽微にする必要があるとの考えを示し、石油輸出国機構(OPEC)加盟国とロシアなどの非加盟国で構成する「OPECプラス」の供給削減を擁護した。

●サウジアラムコとエクソンのCEO、石油需要ピーク予測に反論

サウジアラビアの国営石油会社サウジアラムコおよび米石油大手エクソンモービルの最高経営責任者(CEO)は18日、化石燃料需要が2030年にピークに達するという国際エネルギー機関(IEA)の予測に反論した上で、エネルギー転換には伝統的なエネルギーである石油・ガスへの継続的な投資が必要と述べた。

●米紙、サウジが米テスラと工場建設で交渉と報道 マスク氏は否定

米紙ウォールストリート・ジャーナル(WSJ)は18日、関係筋の話として、サウジアラビアが米電気自動車(EV)大手テスラと同国内に製造施設を建設するための初期段階での交渉を行っていると報じた。ただ、テスラのイーロン・マスク最高経営責任者(CEO)は同日、この報道を否定した。

―――【米国市況】―――

◆NY株式市場クローズ(18日)

2023/09/19(火)06:27

◆18日の米国市場ダイジェスト=NYダウは6ドル高、FOMC控え調整色強まる

2023/09/19(火)07:54

●要約(ChatGPT併用)---------------

米国株式市場は小幅反発し、ダウ平均とナスダックがそれぞれ上昇して取引を終了

FOMC待ちのため様子見気配が強く、ユダヤ教の祭日を控え動意が乏しい

原油高と低下する住宅市場指数による成長減速懸念があるものの、長期金利の低下で下落は限定的

セクター別ではテクノロジーや保険が上昇し、自動車関連が下落

マラソンオイル、エクソンモービル、シェブロンは原油高で収益増期待に上昇

ドアダッシュは投資判断引上げ、アップルは新製品予約と配送遅れ報道で上昇

ナイキ、クロロックス、ファイザー、モデルナ、テスラはそれぞれの理由で下落

イエレン財務長官が政府機関閉鎖の経済への影響を警告

ドル・円はFOMCを控え、金利上昇と経済指標の影響で一時上昇後反落

ユーロ・ドルはドイツ経済のマイナス成長予想とECBの過剰流動性対処議論報道で動き

ポンド・ドルは英中銀の利上げ思惑で底堅く、ドル・スイスは一時上昇後反落

NYMEXのWTI先物11月限は前日比+0.56ドルの90.58ドルで終了し、需給ひっ迫の思惑は続く

●要約ここまで(ChatGPT併用)------

●本文ここから--------------------------

■NY株式:NYダウは6ドル高、FOMC控え調整色強まる

米国株式市場は小幅反発。ダウ平均は6.06ドル高の34,624.30ドル、ナスダックは1.90ポイント高の13,710.24で取引を終了した。

連邦公開市場委員会(FOMC)を控えた調整に、寄り付き後、まちまち。原油高に加えて、9月住宅市場指数が予想以上に低下するなど成長減速懸念も強まり、一時下落に転じた。ただ、長期金利が低下に転じたため、下落も限定的となり、終盤にかけて、プラス圏を回復。ただ、FOMC待ちで様子見気配が強く、さらに、先週末に続き今週末もユダヤ教の祭日を控え参加者も限定的で動意が乏しく、上値も抑制され小幅高で終了した。セクター別ではテクノロジー・ハード・機器や保険が上昇した一方で、自動車・自動車部品が下落。

エネルギー会社のマラソンオイル(MPC)、石油化学メーカーのエクソンモービル(XOM)、再生可能燃料会社のシェブロン(CVX)は原油高に連れた収益増期待にそれぞれ上昇した。食品配達サービス会社のドアダッシュ(DASH)はアナリストの投資判断引上げで上昇。携帯端末のアップル(AAPL)は新製品の予約を複数国で開始したが、新型アイフォーン15のプロマックスの配送の遅れが報じられており、受注の強さを示すとの楽観的な見方に上昇した。

一方、スポーツ用品メーカーのナイキ(NKE)はアナリストの目標株価引き下げで下落。消費財メーカーのクロロックス(CLX)は8月に大規模なサイバー攻撃の対象となり、一部業務が妨害され7-9月期決算の業績に重大な影響が生じる見通しを当局に報告したことが明らかになり、下落した。製薬会社のファイザー(PFE)は最高財務責任者(CFO)が当局承認の改良版新型コロナワクチンを巡り低い需要予想を示し、売られた。バイオのモデルナ(MRNA)も下落。電気自動車メーカーのテスラ(TSLA)はアナリストの投資判断引き下げで下落した。

イエレン財務長官はメディアインタビューで、政府機関閉鎖が経済に影響を与える可能性がある、と警告した。

■NY為替:9月FOMCでの金利据え置き観測でドル売り優勢

18日のニューヨーク外為市場でドル・円は、147円77銭まで上昇後、147円58銭まで反落し、147円61銭で引けた。連邦公開市場委員会(FOMC)を控え金利上昇に伴うドル買いが優勢となったのち、米9月NY連銀サービス業活動がマイナスに落ち込んだほか、9月NAHB住宅市場指数も予想以上に悪化し、5カ月ぶり低水準となったため9月FOMCでの利上げ見送りを正当化するとの見方に金利が低下に転じドル買いも後退。

ユーロ・ドルは、1.0655ドルまで下落後、1.0699ドルまで上昇し、1.0691ドルで引けた。ドイツ連邦銀行(中央銀行)が発表した月報でドイツ経済が2023年第3四半期にマイナス成長に落ち込む可能性を想定していることが明らかになったためユーロ売りが優勢となった。その後、ECBは近く、過剰流動性への対処方法を議論すると報じられ、買戻しに反発。ユーロ・円は、157円40銭から157円94銭まで上昇。ECBが過剰流動性への対象方法を議論する計画との報道を受けたユーロ買いが強まった。ポンド・ドルは、1.2373ドルから1.2405ドルのレンジで上下に振れた。英中銀が今週の金融政策決定会合で追加利上げを実施するとの思惑にポンドは底堅く推移。ドル・スイスは、0.8983フランへ上昇後、0.8962フランまで反落した。

■NY原油:強含みで90.58ドル、一時91.36ドルまで買われる

NY原油先物11月限は強含み(NYMEX原油11月限終値:90.58 ↑0.56)。ニューヨーク商業取引所(NYMEX)のWTI先物11月限は、前営業日比+0.56ドルの90.58ドルで通常取引を終了した。時間外取引を含めた取引レンジは89.91ドル-91.36ドル。米国市場の中盤にかけて91.36ドルまで一段高となったが、利益確定を狙った売りが増えたことによって一時89.91ドルまで反落。ただ、需給ひっ迫の思惑は残されており、通常取引終了後の時間外取引では主に90ドル台後半で推移した。

■主要米国企業の終値

銘柄名⇒終値⇒前日比(騰落率)

バンクオブアメリカ(BAC) 28.76ドル -0.08ドル(-0.28%)

モルガン・スタンレー(MS) 88.71ドル +0.30ドル(+0.34%)

ゴールドマン・サックス(GS)343.32ドル +0.78ドル(+0.23%)

インテル(INTC) 37.99ドル +0.11ドル(+0.29%)

アップル(AAPL) 177.97ドル +2.96ドル(+1.69%)

アルファベット(GOOG) 138.96ドル +0.66ドル(+0.48%)

メタ(META) 302.55ドル +2.24ドル(+0.75%)

キャタピラー(CAT) 280.94ドル +1.79ドル(+0.64%)

アルコア(AA) 28.85ドル 0.00ドル(0.00%)

ウォルマート(WMT) 163.42ドル -1.22ドル(-0.74%)

―――【日中取引OPEN前まとめ】―――

◆日経225先物テクニカルポイント(19日夜間取引終了時点)

2023/09/19(火)07:10

●本文ここから--------------------------

配信なし

◆日経225先物(寄り前コメント)=3万3000円での攻防、押し目狙いのロング対応

2023/09/19(火)08:11

●要約(ChatGPT併用)---------------

米国市場:NYダウ、S&P500、ナスダックが上昇

NY原油先物相場:1バレル=92ドル台に上昇、インフレ警戒感

米連邦公開市場委員会(FOMC)控え、積極的な取引控えられる

iPhone15予約好調、アップル株上昇

アムジェン、ジョンソン・エンド・ジョンソンなどディフェンシブ株上昇、NYダウ支え

S&P500業種別指数:テクノロジー、保険、エネルギー上昇、自動車、不動産、電気通信サービス下落

シカゴ日経平均先物:大阪比215円安の3万3065円

日経225先物:節目の3万3000円を割り込むも終盤に買い戻し、3万3050円で取引終了

全米自動車労組と3大自動車メーカー経営側、労使交渉で合意せず一部ストライキ

台湾積体電路製造:高性能半導体の納入延期要請、半導体株下落

エヌビディア、インテル小幅反発、アーム・ホールディングス4.5%超下落

日経225先物:3万3000円攻防、短期過熱感警戒、節目の3万3000円割れ意識

VIX指数:14.00に上昇、リスク回避傾向、FOMC通過後低下の可能性

NT倍率:先週末で13.83倍、ソフトバンクグループ株下落の影響

日銀政策変更思惑:金融株への物色継続、NTショートでスプレッド狙い動き入りやすい

●要約ここまで(ChatGPT併用)------

●本文ここから--------------------------

大阪12月限ナイトセッション

日経225先物 33050 -230 (-0.69%)

TOPIX先物 2399.0 -6.5 (-0.27%)

シカゴ日経平均先物 33065 -215

(注:ナイトセッション、CMEは大阪の日中終値比)

18日の米国市場は、NYダウ、 S&P500、ナスダックの主要な株価指数が上昇。NY原油先物相場が一時1バレル=92ドル台に乗せ、インフレへの警戒感が重荷となった。ただし、19~20日の米連邦公開市場委員会(FOMC)を控えて積極的な売買は手控えられており、先週末の下落に対する反動で小幅に反発した。iPhone15の予約が好調との見方からアップル<AAPL>が買われたほか、アムジェン<AMGN>、ジョンソン・エンド・ジョンソン<JNJ>などディフェンシブ株の上昇がNYダウを支えた。S&P500業種別指数はテクノロジー・ハード・機器、保険、エネルギーが上昇した一方で、自動車・同部品、不動産、電気通信サービスが下落。

シカゴ日経平均先物(12月限)清算値は、大阪比215円安の3万3065円だった。日経225先物(12月限)は日中比40円高の3万3320円で始まり、直後に付けた3万3360円を高値に軟化し、一時3万3030円まで売られ、3万3070円で終えた。祝日取引は3万3070円と変わらずで始まった後、3万3140円まで買われたものの買いは続かず、節目の3万3000円を割り込んだ。売り一巡後は3万3000円を挟んだこう着が継続するなか、米国市場の取引開始後には3万2930円まで下げ幅を広げた。終盤にかけて買い戻されたが3万3020円~3万3090円の狭いレンジで推移し、3万3050円で取引を終えた。

シカゴ先物にサヤ寄せする格好から、売り優勢の展開になりそうだ。週末15日の米国市場では主要な株価指数が下落した。全米自動車労組(UAW)と3大自動車メーカー経営側が労使交渉で合意できず、一部工場でストライキに突入したことが米国景気への懸念につながった。また、台湾積体電路製造(TSMC)<TSM>が高性能半導体の製造装置の納入延期を複数の取引先に要請したと報じられたことが嫌気され、半導体株が下落したことも重荷となっていた。18日はエヌビディア<NVDA>、インテル<INTC>が小幅に反発しているため影響は限られそうだが、英半導体設計のアーム・ホールディングス<ARM>は4.5%超下落と早くも売りに押されており、指数インパクトの大きい値がさハイテク株への重荷となりそうだ。

日経225先物は節目の3万3000円での攻防となろう。シカゴ先物にサヤ寄せする格好で売りが先行するものの、主要中央銀行の政策会合を控えて積極的にショートを仕掛けてくる動きは限られよう。先週末の上昇に対するポジション調整が一巡した後は、底堅さが意識されてくる可能性がある。日経225先物は先週末の上昇でボリンジャーバンドの+2σを捉えたことから、短期過熱感が警戒されやすいところだったが、祝日取引で+1σに接近しているため過熱感は和らいでいる。

3万3000円割れを狙った短期的なショートが意識されるものの、レンジとしてはオプション権利行使価格の3万3000円から3万3375円のレンジを想定する。3万3000円を下回り、+1σが位置する3万2810円に接近する局面では押し目狙いのロング対応になろう。スキャルピング中心の商いのなか、仕掛け的な動きに対して、その後のカバーを狙ったスタンスになりそうだ。

VIX指数は14.00(前日は13.79)に上昇し、一時75日移動平均線を上回る場面が見られた。ややリスク回避に向かいやすいが、FOMC通過後はアク抜け的な動きから低下する可能性もあり、基本的にはショートからのエントリーは控えておきたい。

なお、先週末のNT倍率は先物中心限月で13.83倍だった。アームの下落影響によりソフトバンクグループ <9984> [東証P]が日経平均型の重荷となる可能性がある。一方で、日銀の政策変更を巡る思惑から金融株への物色が継続すると考えられるなか、NTショートでのスプレッド狙いの動きが入りやすい。

―――日経225先物08:45~15:15取引中―――

―――日本株09:00~15:00取引中―――

―――【日本市場】―――

◆日経225先物日中取引クロージング:19日清算値=240円安、3万3040円

2023/09/19(火)15:17

19日15時15分、大阪取引所の日経225先物期近2023年12月限は前週末清算値比240円安の3万3040円で取引を終えた。出来高は6万141枚だった。この日の日経平均株価の現物終値3万3242.59円に対しては202.59円安。

◆東京株式市場クローズ(19日)

2023/09/19(火)

◆日本株市況クロージング=売り優勢もTOPIXはバブル後の高値更新(19日フィスコ)

2023/09/19(火)16:06

●要約(ChatGPT併用)---------------

19日の日経平均は290.50円安の33242.59円で取引終了

米国市場のハイテク関連株下落に影響され、日経平均も下落

日米金融政策決定会合開催を控え、33200円前後でもみ合い

東証プライムでは6割の銘柄が値上がり

海運、鉄鋼、鉱業、銀行、輸送用機器等の業種が上昇

ホンダ、トヨタ、京セラ、オリンパスが上昇も、東エレク、アドバンテス、ソフトバンクG、ファーストリテは下落

台湾積体電路製造(TSMC)が製造装置の納入遅らせる要請、インフレ高止まりでグロース株が下落

英アームの下落後、ソフトバンクGも4%超下落

9月期末近し、配当取りの動き活発、海運株や鉄鋼株に投資資金流入

日経平均は先週末に33600円台回復も、FOMCや日銀の結果待ちで売り増加

TOPIXは連日バブル後の戻り高値更新、上昇基調継続、脱デフレによる国内景気回復期待も根強い

●要約ここまで(ChatGPT併用)------

●本文ここから--------------------------

19日の日経平均は3営業日ぶりに反落。290.50円安の33242.59円(出来高概算17億1000万株)で取引を終えた。国内が連休中の米国市場でハイテク関連株が下落した流れを受けて、半導体関連株の一角が値を崩し、日経平均は前引け間際には33128.86円まで下げ幅を広げた。ただ、今週は日米の金融政策決定会合が開催されるため、金融政策の行方を見極めたいとの思惑も強く、売り一巡後は様子見ムードが広がり、33200円前後でのもみ合いが続いた。

東証プライムの騰落銘柄は、値上がり銘柄が1000を超え、全体の6割近くを占めた。セクター別では、海運、鉄鋼、鉱業、銀行、輸送用機器など22業種が上昇。一方、精密機器、サービス、電気機器、陸運など11業種が下落した。指数インパクトの大きいところでは、ホンダ<7267>、トヨタ<7203>、京セラ<6971>、オリンパス<7733>がしっかりだった半面、東エレク<8035>、アドバンテス<6857>、ソフトバンクG<9984>、ファーストリテ<9983>が軟調で、この4銘柄で日経平均を250円ほど押し下げた。

前週末の米国市場は、世界最大の半導体受託製造会社の台湾積体電路製造(TSMC)が最先端半導体向け製造装置の納入を遅らせるよう取引メーカーに要請したこと伝わったほか、原油市況の上昇によるインフレ高止まりが敬遠され、グロース株中心に値を消した。この流れが3連休明けの東京市場にも波及。また、英アームが18日に4%超の下落となったことから、ソフトバンクGが一時4%超下落したことも投資家心理を圧迫。日経平均の下げ幅は一時400円を超えた。一方、9月期末を前に配当取りの動きが活発化し、高配当利回り銘柄の海運株や鉄鋼株などに投資資金が向かった。

日経平均は先週末に33600円台を回復するなど7月に記録したバブル崩壊後の戻り高値迫る動きとなったが、今週は米連邦公開市場委員会(FOMC)や日銀金融政策決定会合の結果待ちの状態で、当面の利益を確保する売りが膨らんだ形た。ただ、脱デフレによる国内景気の回復期待は根強く、TOPIXは連日バブル後の戻り高値を更新するなど、相場の上昇基調が変化したと見る向きは少ない。

◆日経平均大引け【↓】=反落、前週末の米ハイテク株安を受け売り優勢 (9月19日)

2023/09/19(火)18:12

●要約(ChatGPT併用)---------------

前日の米国市場では、NYダウが小幅に反発、FOMCを控え様子見ムードが広がりディフェンシブ株の一部が上昇

3連休明けの東京市場で日経平均は400円超下落、後場には押し目買いが入り下げ渋った

リスク回避ムードで東京市場軟調、米国市場のハイテク株下落の流れを引き継ぎ

金融政策会合を前に売りがかさんだ、前引け時点で400円超下落、後場で下げ幅縮小

プライム市場の売買代金は4兆円超、ハイテク株売りとバリュー株買いが目立つ

TOPIXはプラス圏で引け、年初来高値を更新

売買代金首位のレーザーテック株価大幅反落、半導体製造装置関連株への売り目立ち

川崎汽船、メガバンク、トヨタ、鉄鋼株等が上昇、証券株の物色人気際立つ

日経平均のプラス寄与度上位5銘柄はホンダ、トヨタ、京セラ、オリンパス、三井物で約37円上昇効果

日経平均のマイナス寄与度上位5銘柄は東エレク、アドテスト、SBG、ファストリ、リクルートで約268円下落効果

東証33業種の中、22業種が上昇、上位5業種は海運業、鉄鋼、鉱業、銀行業、輸送用機器、下落上位5業種は精密機器、サービス業、電気機器、陸運業、小売業

●要約ここまで(ChatGPT併用)------

●本文ここから--------------------------

日経平均株価

始値 33296.23

高値 33337.23(09:53)

安値 33128.86(11:30)

大引け 33242.59(前日比 -290.50 、 -0.87% )

売買高 17億1613万株 (東証プライム概算)

売買代金 4兆1962億円 (東証プライム概算)

-----------------------------------------------------------------

■本日のポイント

1.日経平均は反落、3連休明けで前週末の米ハイテク株安嫌気

2.日米の金融政策会合を控え、目先持ち高調整の売りがかさむ

3.前引けは400円強下落も後場下げ渋り、TOPIXはプラス圏着地

4.半導体関連売られる一方、海運や自動車などバリュー株高い

5.値上がり銘柄数は1000を超え、値下がりを大幅に上回る

■東京市場概況

前日の米国市場では、NYダウが前週末比6ドル高と小幅に反発した。FOMCを控えて様子見ムードが広がるなか、ディフェンシブ株の一部に買われ指数を押し上げた。

3連休明けの東京市場では、終始売り優勢の地合いで日経平均株価は一時400円超の下落をみせた。ただ、後場は押し目買いが入り下げ渋った。

19日の東京市場は、リスク回避ムードが強く終始軟調な地合いとなった。敬老の日を挟んで3連休明けとなったが、前週末に米国株市場で半導体関連を中心にハイテク株が売られ、その流れを引き継ぐ形で日経平均も下値を試す展開に。今週は日米で金融政策会合が予定され、目先ポジション調整の売りがかさんだ。前引け時点では400円あまり下落し、前週後半に急騰した分の約半分を吐き出した。しかし、後場に入るとバリュー株中心に買いに厚みが加わり下げ幅を縮小している。プライム市場の売買代金は4兆円を超え、前週末の水準には届かなかったものの高水準の商いをこなした。ハイテク株が売られる一方、バリュー株への買いが顕著で値上がり銘柄数は1000を超え、値下がり銘柄数を大幅に上回った。TOPIXはプラス圏で引け年初来高値を連日で更新している。

個別では、きょうも売買代金首位となったレーザーテック<6920>だが株価は大幅反落、東京エレクトロン<8035>、アドバンテスト<6857>、ディスコ<6146>など半導体製造装置関連株への売りが目立っている。ソシオネクスト<6526>、イビデン<4062>なども大きく値を下げた。ソフトバンクグループ<9984>が利食われ、キーエンス<6861>も軟調。リクルートホールディングス<6098>も安い。このほか、ギフトホールディングス<9279>、エンプラス<6961>などが急落した。

半面、川崎汽船<9107>をはじめ海運株が軒並み値を飛ばし、三菱UFJフィナンシャル・グループ<8306>などメガバンクも買われた。トヨタ自動車<7203>の上げ足も鮮明。日本製鉄<5401>、神戸製鋼所<5406>など鉄鋼株も高い。三井物産<8031>も上昇した。丸三証券<8613>がストップ高に買われたほか、東洋証券<8614>も大幅高となるなど証券株の物色人気が際立った。リョービ<5851>が急伸、アーレスティ<5852>も大きく上値を追った。

日経平均へのプラス寄与度上位5銘柄はホンダ <7267>、トヨタ <7203>、京セラ <6971>、オリンパス <7733>、三井物 <8031>。5銘柄の指数押し上げ効果は合計で約37円。

日経平均へのマイナス寄与度上位5銘柄は東エレク <8035>、アドテスト <6857>、SBG <9984>、ファストリ <9983>、リクルート <6098>。5銘柄の指数押し下げ効果は合計で約268円。

東証33業種のうち上昇は22業種。上昇率の上位5業種は(1)海運業、(2)鉄鋼、(3)鉱業、(4)銀行業、(5)輸送用機器。一方、下落率の上位5業種は(1)精密機器、(2)サービス業、(3)電気機器、(4)陸運業、(5)小売業。

■個別材料株

△クリアル <2998> [東証G]

東京都港区の販売用不動産を取得。

△セキュアヴェ <3042> [東証G]

投資有価証券売却益の計上で今期最終益予想を上方修正。

△ケイブ <3760> [東証S]

新作ゲームの公式サイト及びXを開設。

△コマースワン <4496> [東証G]

24年3月期に初配当を実施へ。

△OBシステム <5576> [東証S]

24年3月期配当予想を増額修正。

△プロディ <5580> [東証G]

TOA <6809> との連携ソリューション提供開始。

△ヒュウガプラ <7133> [東証G]

上限を15万株とする自社株買いを実施へ。

△丸三 <8613> [東証P]

28年3月期までの特別配当実施をポジティブ視。

△明治海 <9115> [東証S]

原油船売却で「今期最終益に11億円の影響」。

△サトー商会 <9996> [東証S]

24年3月期業績及び配当予想を上方修正。

▼メドレックス <4586> [東証G]

治験準備費用増で今期最終赤字拡大の見通し。

▼東エレク <8035> [東証P]

TSMCの納入先送り要請が逆風。

東証プライムの値上がり率上位10傑は(1)丸三 <8613>、(2)リョービ <5851>、(3)東洋証券 <8614>、(4)アイザワ証G <8708>、(5)淀川鋼 <5451>、(6)フタバ <7241>、(7)大豊工業 <6470>、(8)水戸 <8622>、(9)明和地所 <8869>、(10)アーレスティ <5852>。

値下がり率上位10傑は(1)ギフトHD <9279>、(2)エンプラス <6961>、(3)ローツェ <6323>、(4)ブロドリーフ <3673>、(5)日本マイクロ <6871>、(6)新日本科学 <2395>、(7)東エレク <8035>、(8)芝浦 <6590>、(9)ファイバーG <9450>、(10)ルネサス <6723>。

【大引け】

日経平均は前日比290.50円(0.87%)安の3万3242.59円。TOPIXは前日比1.92(0.08%)高の2430.30。出来高は概算で17億1613万株。東証プライムの値上がり銘柄数は1079、値下がり銘柄数は704となった。東証マザーズ指数は737.13ポイント(2.77ポイント安)。

◆日経225先物テクニカルポイント(19日日中取引終了時点)

2023/09/19(火)16:10

●本文ここから--------------------------

19日の日経225先物は前日清算値比240円安の3万3040円で取引を終えた。テクニカルポイントは以下の通り。

34000.66円 ボリンジャーバンド3σ

33461.64円 ボリンジャーバンド2σ

33242.59円 19日日経平均株価現物終値

33040.00円 19日先物清算値

32922.62円 ボリンジャーバンド1σ

32874.00円 5日移動平均

32810.00円 一目均衡表・転換線

32584.13円 75日移動平均

32565.00円 一目均衡表・先行スパン1(雲上限)

32383.60円 25日移動平均

32340.00円 一目均衡表・基準線

32295.00円 一目均衡表・先行スパン2(雲下限)

31844.58円 ボリンジャーバンド-1σ

31305.56円 ボリンジャーバンド2σ

30766.54円 ボリンジャーバンド3σ

29651.45円 200日移動平均

◆日経225先物(引け後コメント)=NT倍率は2月以来の13.70倍を下回る

2023/09/19(火)18:11

●要約(ChatGPT併用)---------------

日経225先物(12月限)は3万3040円で取引終了

売りが先行して始まり、3万3130円までの動きがあったものの、3万2920円まで下落

前日の祝日取引のレンジ内で推移し、後場は3万3000円を再度上回った

TOPIX先物は3営業日続伸

TSMCが高性能半導体の製造装置の納入延期を要請し、アーム・ホールディングスの下落が影響

東京エレクトロン、アドバンテスト、ソフトバンクグループが重荷となった

本田技研工業やトヨタ自動車などの自動車株が買われる動き

全米自動車労組(UAW)のストライキで、日本車の販売増加の期待が見られる

配当志向の物色が増加し、複数の業種で2%超の上昇率

NT倍率は13.69倍に低下し、年初来安値に迫る状況

日経225先物は3万3000円周辺での推移を想定し、3万3000円以下ではリバウンドの可能性

日経225先物の主な取引手口:バークレイズ証、モルガンMUFG証券などが買い越し、ゴールドマン証券、野村証券などが売り越し

TOPIX先物の主な取引手口:バークレイズ証券、みずほ証券などが買い越し、ゴールドマン証券、SMBC日興証券などが売り越し

●要約ここまで(ChatGPT併用)------

●本文ここから--------------------------

大阪12月限

日経225先物 33040 -240 (-0.72%)

TOPIX先物 2412.5 +7.0 (+0.29%)

日経225先物(12月限)は前日比240円安の3万3040円で取引を終了。寄り付きは3万3060円と、シカゴ日経平均先物清算値(3万3065円)にサヤ寄せする格好から、売りが先行して始まった。直後に付けた3万3000円を安値にリバウンドの動きを見せ、前場中盤にかけて3万3130円まで下落幅を縮める場面も見られた。ただし、同水準での上値の重さが意識され、前場終盤に軟化し、3万2920円まで売られた。前日の祝日取引のレンジ(3万2930円~3万3140円)での推移となるなか、こう着感の強い値動きが継続。後場は3万3000円を回復して始まり、3万3040円まで下げ渋る動きを見せたが、中盤に3万2950円まで売られた後に、終盤にかけて再び3万3000円を上回った。

日経225先物は3万3000円を挟んだレンジでの推移が続いた一方で、TOPIX先物は3営業日続伸となった。台湾積体電路製造(TSMC)<TSM>が高性能半導体の製造装置の納入延期を取引先に要請したとの報道に加えて、アーム・ホールディングス<ARM>の下落が嫌気され、東京エレクトロン <8035> [東証P]やアドバンテスト <6857> [東証P]、ソフトバンクグループ <9984> [東証P]が日経平均型の重荷となった。

半面、本田技研工業 <7267> [東証P]やトヨタ自動車 <7203> [東証P]など自動車株が買われた。円相場が円安に振れて推移しているほか、全米自動車労組(UAW)がストライキに突入したことで、日本車の販売が増えるといった思惑も高まったとみられる。また、配当志向の物色も意識されやすく、東証33業種では海運、鉄鋼、鉱業、銀行、輸送用機器、保険が2%を超える上昇率となった。

これにより、NT倍率は先物中心限月で13.69倍に低下した。2月22日に付けた13.70倍を下回り、1月16日の年初来安値である13.62倍が目前に迫った。主要中央銀行の金融政策決定会合を通過した後にリバランスが意識されてくる可能性はあるが、現在の需給状況からはNTショートによるスプレッド狙いのトレードに向かいやすいだろう。

日経225先物は節目の3万3000円を中心に、ボリンジャーバンドの+1σと+2σによるレンジとなる、オプション権利行使価格の3万2875円から3万3500円辺りでの推移を想定。上値追いには慎重になろうが、3万3000円を下回る局面では、その後のリバウンドを想定した押し目狙いのロング対応に向かわせよう。また、戻りの鈍さが意識される場面では、NTショートを組成する動きが入りそうだ。

手口面では、日経225先物はバークレイズ証が1421枚、モルガンMUFG証券が1328枚、ABNクリアリン証券が1223枚、SBI証券が664枚、UBS証券が537枚の買い越しに対して、ゴールドマン証券が1954枚、野村証券が1311枚、JPモルガン証券が1169枚、ドイツ証券が1037枚、HSBC証券が708枚の売り越しだった。

TOPIX先物は、バークレイズ証券が2899枚、みずほ証券が2863枚、ソシエテジェネラル証券が1293枚、ビーオブエー証券が834枚、野村証券が719枚の買い越しに対して、ゴールドマン証券が2945枚、SMBC日興証券が2290枚、SBI証券が1434枚、BNPパリバ証券が963枚、シティグループ証券が866枚の売り越しだった。

―――【NEWS】―――

◆海外ヘッドライン一覧(19日ロイター)

2023/09/19(火)20:28

・OECD、今年の世界成長見通し3.0%に引き上げ、24年は下方修正

・英インフレ率は今年7.2%、主要国で最高 OECD予想引き上げ

・ユーロ圏8月HICP改定値は前年比+5.2%、小幅下方修正

・ユーロ圏経常収支、7月は黒字縮小 財貿易黒字が縮小

・英銀の減損が拡大、中国不動産も注視=ウッズ中銀副総裁

・プーチン大統領、10月に訪中 習主席と会談へ=ロシア高官

・ユーチューブ、ラッセル・ブランド氏への支払い停止 性暴力疑惑

・インドもカナダ外交官追放、シーク教徒殺害関与を否定 関係悪化

・〔アングル〕米で活用広がるAI翻訳、難民の審査現場は大混乱

・〔焦点〕東南アジア企業が相次ぎ米上場検討、中国競合の停滞で需要に期待

・〔BREAKINGVIEWS〕中国の住宅価格規制、撤廃で底値確認必要

・〔BREAKINGVIEWS〕米外交、後退する人権重視 対中ロ包囲で新戦略模索

・〔アングル〕中国のアフリカ向け融資急減、昨年は2004年以降で最低

・〔焦点〕尾を引く米地銀危機、金融環境の大幅な引き締まり進む

・〔焦点〕中国・習氏の統治、透明性さらに低下 国防相が動静不明

・〔ロイター調査〕インドネシア中銀、年内は金利据え置き 来年初めに利下げへ

・〔ロイター調査〕スウェーデン中銀、21日は0.25%追加利上げへ

・〔ロイター調査〕スイス中銀、21日は0.25%利上げか その後は据え置きの見通し

・〔インサイト〕米テスラ「ギガキャスト」高度化へ、静かに進む技術革新

・習主席「米中は平和的共存実現を」、元米義勇軍隊員の書簡に返信

・BUZZ-南アランドは小幅安、物価指標と中銀の政策決定が焦点に

・金利は薬、インフレという病気に効き始めている=仏中銀総裁

・韓中日、26日にソウルで高官級協議 首脳会談再開目指す

・米自動車労組、スト拡大を警告 カナダ労組はフォードとの交渉延長

・融創中国、米連邦破産法15条の適用申請 資産保全狙う

・中国人民銀、香港で期日到来分の3倍の手形発行 利率は過去最高

・タイへの外国人観光客、年初来1900万人で状況改善 政府発表

・EXCLUSIVE-UBS、クレディ買収で韓国・インドなどの認可「遅い」と指摘

・カナダ労組、米フォードとの交渉期限を24時間延長

・中国外務省、香港の外国領事館に現地職員の個人情報提供を要請

・中国の秦剛前外相、駐米大使時代の不倫疑惑で更迭 WSJが報道

・仏ソジェン新戦略、26年までの年間増収率0─2% 経費削減強化

・韓中日、26日にソウルで高官級協議=韓国外務省

・ユーロ圏の大手銀行、大半が損失吸収力の基準達成=当局

・ECB総裁、理事会でメンバーの携帯没収 情報漏洩予防=関係筋

・EU、中国のデータ関連法に懸念 透明性欠如など問題視

・不動産開発の融創中国、オフショア債務再編計画を債権者が承認

・サウジ原油輸出、7月は約2年ぶり低水準 大幅な自主減産で

・上海外為市場=元は小幅安、主要国中銀会合控え警戒感

・バイデン氏、年齢巡る懸念「承知」 民主主義守るため出馬と強調

・豪、ドローンと哨戒機で領海監視強化へ

・中国碧桂園の債権者、元建て債残る1本も償還延長を承認=関係筋

・韓国現代自動車と労組、12%賃上げで合意 スト回避

・人民元、対ドル下落圧力は一時的=国営紙社説

・トランプ氏、共和第2回討論会も欠席 自動車労働者に演説へ

・英小規模企業、約半分が金利上昇で影響 投資控えも=調査

・日立、仏・独の資産売却をEUに提案 仏タレスの事業買収で

・中国進出の米企業、楽観見通しが過去最低 景気減速などで=調査

・豪中銀、9月理事会で利上げ検討 検証に時間必要と結論=議事要旨

・カナダ首相、シーク教徒殺害「インド関与の疑い」 外交官追放

・ロシア、ノーベル平和賞ムラトフ氏の出版物を管理下に 大統領令で

・中国碧桂園の元建て債、残る1本も債権者が償還延長承認=BBG

・ヘッジファンドがエネルギー株に売り、弱気姿勢強める=GS

・BUZZ-ドル/円テクニカル分析:148円手前で上値重い、日足転換線が目先の支持線

・ザポロジエ原発周辺の安全性やや改善─IAEA=ロシア国営通信

・シンガポール非石油輸出、8月は前年比-20.1% 予想以上に減少

・ゼレンスキー氏がNY到着、国連で演説へ 「メッセージ聞いて」

・原油価格は続伸、供給不足懸念で

・アクティブETF、8月流入額がパッシブ型上回る

・印タタ・モーターズ、コスト高で10月から3%値上げ 今年3回目

・行方不明の米軍戦闘機F35、残骸発見 操縦士は脱出

・米、太平洋島しょ国と第2回首脳会合を来週開催

・EXCLUSIVE-EU、ソマリア食糧支援の資金提供を一時停止 国連調査報告受け

・米百貨店メーシーズ、年末商戦で3.8万人採用へ 昨年下回る

・ブラジル財務省、23年成長率予想を3.2%に上方修正 活動改善で

・中国は最大の脅威、「悪の帝国」になりつつある=ペンス氏

・中ロ外相会談、ウクライナ危機を協議 対米で連携確認

・バイデン氏次男がIRSを提訴、納税情報不当に公表と主張

・米インスタカート、IPO価格は仮条件上限 評価額99億ドル

・米シェブロン、豪LNG施設の生産を全面再開

・米国務長官、中国の韓正国家副主席と「率直で建設的な協議」

・米イランが囚人5人を交換、イラン資産60億ドルの凍結解除も

・イスラエル首相、マスク氏に言論の自由とヘイトスピーチ対策の両立要請

・海外勢の米国債保有額、7月も増加 首位日本が拡大 中国は減少

・米自動車労組スト4日目、交渉継続も進展なし カナダでもストの公算

・ウクライナ、ポーランドなど3カ国をWTOに提訴 農産品禁輸で

・国連でSDGsサミット、達成「危機的状況」と警鐘

・米国民の24%が今年のコロナワクチン接種へ=ファイザーCEO

・アーム株のオプション取引開始、現物値下がりでプット購入活発化

・IMFと世銀年次総会、モロッコで予定通り10月開催=関係筋

▶[NEWS]アーム株、ナスダック100指数組み入れ濃厚=アナリスト(18日ロイター)

2023/09/18(月)15:40

●要約(ChatGPT併用)---------------

英半導体設計大手アーム・ホールディングスが米上場を果たす

アナリストらはアームのナスダック100指数への組み入れの可能性が高いと評価

ナスダック100指数は年初来約40%上昇

ナスダックの採用基準は新規上場から3カ月後

S&P総合500種への採用は英国拠点の企業が組み入れられる可能性低い

ソフトバンクグループが90.6%のアーム株を保有、公開株式は10%弱

多くのETFは高い浮動株比率基準を設定

ファクトセットのグレグソン氏はハイテク特化のETFがアームの採用有力候補と指摘

●要約ここまで(ChatGPT併用)------

●本文ここから--------------------------

[ニューヨーク 15日 ロイター] - 米上場を果たした英半導体設計大手アーム・ホールディングスについて、アナリストらはナスダック100などの株価指数に採用される可能性が高いとみている。

人気の指数や上場投資信託(ETF)に組み入れられた銘柄は株価が改めて上昇することが多いほか、ファンドマネジャーや投資家による保有も広がる。

アナリストらは14日、アームがナスダック100指数組み入れの候補である可能性が高いと述べた。同指数は年初来約40%上昇している。

ただ、時期はやや先になる可能性がある。ナスダックの広報に同指数の採用基準を問い合わせたところ、新規上場の月を含めずに少なくとも3カ月間取引されていることを条件に挙げた文書に言及した。

一方、S&P総合500種への採用についてアナリストらは、米経済を反映するよう構成された指数に英国拠点の企業が組み入れられる可能性は低いと指摘した。

上場後も90.6%のアーム株をソフトバンクグループ(SBG)が保有し、公開された株式が10%弱にとどまっていることも指数やETFへの採用のハードルとなる可能性がある。アナリストによると、多くのETFはこれより高い浮動株比率基準を設けている。

それでもファクトセットのシニアETFアナリスト、ロイス・グレグソン氏は、ヴァンエック半導体ETFやアイシェアーズ・エクスポネンシャル・テクノロジーズETF、インベスコAI・ネクスト・ジェン・ソフトウエアETFなどハイテクに特化したETFがアームを組み入れる有力候補だと述べた。

▶[NEWS]ハイイールド債の発行ラッシュは始まったばかり-ブラックロック(19日ブルームバーグ)

2023/09/19(火)03:45

●要約(ChatGPT併用)---------------

ブラックロックのライナム氏、ジャンク債発行の回復が加速すると予測

2025年の満期の壁を前に、企業が積極的に行動

ハイイールド債市場、9月に活況

カナダのレストラン・ブランズ・インターナショナル、2022年以降で最大のレバレッジドローン発行

レバレッジドローンやハイイールド債の発行額、今月で400億ドル(約5兆9000億円)、昨年同時期の2倍余り

第4四半期のジャンク債の発行が増加の見込み、地政学リスクや高い金利見通しを背景に

企業、資金調達のコストがこれ以上良くならないとの見込み、政治的イベントや不透明な背景を考慮

ライナム氏、トロントのオフィスでインタビューに応じる

●要約ここまで(ChatGPT併用)------

●本文ここから--------------------------

米資産運用会社ブラックロックのアマンダ・ライナム氏は、ジャンク(投機的格付け)債発行の回復は加速するとの見方を示した。2025年に始まる満期の壁を前に、企業が先手を打とうと努めるためだという。同氏はポートフォリオマネジメントグループでマクロクレジット調査を率いる。

ハイイールド債市場は9月に入って活況となっている。投資家意欲の改善を追い風に、企業が債務の借り換えや買収資金の調達に乗り出している。ファストフードチェーンを展開するカナダのレストラン・ブランズ・インターナショナルは先週、2022年以来最大のレバレッジドローンを発行した。これを含め、レバレッジドローンやハイイールド債の発行額は今月、世界で400億ドル(約5兆9000億円)を超えた。これは昨年の同時期の2倍余りに相当する。

ジャンク債の発行は10-12月(第4四半期)を通じて増える可能性が高いと、ライナム氏は指摘。地政学リスクや「より長くより高い」金利見通しを背景に、最高財務責任者(CFO)や財務担当者は資金調達の機会を模索するようになると、同氏は付け加えた。

「負債による資金調達のコストは年内あるいは24年始めにかけてこれ以上良くならないかもしれないと、企業は考えるようになってきている」と発言。「政治的なイベントがいくつか控えている。現状を取り巻く背景はかなり不透明だ」と話した。ライナム氏はトロントにある同社のオフィスでインタビューに応じた。

原題:BlackRock’s Lynam Says High-Yield Rush Is Just Beginning (1)(抜粋)

▶[NEWS]The Fed wants to cool spending; a strike, a shutdown and student loans may add ice /FRBは支出を抑制したいが、ストライキ、政府機関の閉鎖、学生ローン支払い再開が冷え込ませすぎるかも知れない(19日ロイター)

2023/09/19(火)04:35 AM GMT+9

●要約(ChatGPT併用)---------------

米国連邦準備制度理事会(Fed)は、インフレを抑制することができるとの見解を採用しているが、自動車労働者のストライキ、連邦政府の機関閉鎖の可能性、および学生ローンの支払い再開が新たなリスクとして浮上している

連邦選挙官は9月30日までに新しい支出認可を合意しなければならず、共和党議員が交渉を妨害している

学生ローンの返済は、COVID-19パンデミック中の3年間の停止後、10月に再開される予定

これらのイベントは、短期的なリスク感覚を変える可能性は低いが、経済が年末に向けて減速することが予想される中で、自動車産業や連邦機関での長期的な混乱が予想される

金利の引き上げや消費者の節約の終焉など、経済がオフコースになる可能性がある要因がいくつか存在

連邦準備制度は、インフレ戦争が終わるまで経済を救済することはないとの見解を示している

●要約ここまで(ChatGPT併用)------

●本文ここから--------------------------

WASHINGTON, Sept 18 (Reuters) - U.S. Federal Reserve officials, who have tentatively embraced the possibility they can squelch inflation without a recession, meet this week with an autoworkers strike, a possible federal government shutdown, and a student loan squeeze on consumers posing new risks to that best-case outcome.

The United Auto Workers launched a strike against all three major automakers on Friday with an initial walkout of around 13,000 employees at three plants, but those numbers could grow. Federal elected officials have only until Sept. 30, when current spending authorizations expire, to come up with a deal or federal agencies will have to shutter, and congressional Republicans have stymied negotiations. Student loan repayments restart in October after a three-year suspension during the COVID-19 pandemic.

In isolation, none would likely shift policymakers' sense of the short-term risks or change their focus on quelling still-elevated inflation.

But with the economy already expected to slow over the final months of the year, prolonged disruptions in the auto industry and at federal agencies could have unpredictable results: Sapping consumer spending, possibly pushing up car prices in a blow to the Fed's inflation fight, and producing the sort of knock to business and consumer confidence that could spell the difference between a "soft landing" and a downturn.

A "POTHOLE" AHEAD?

With millions of consumers also facing the renewal of student loan payments in October that will divert from other spending, Goldman Sachs economists have tempered their generally bullish outlook with warnings of a fourth-quarter "pothole" that could knock more than a percentage point from gross domestic product growth.

By Goldman's estimate the economy would still be growing at a 1.3% annual rate at that point. But the amounts they see sliced from GDP are more than the 1% growth rate Fed officials expected the economy to muster as of June, and beyond many private forecasts as well.

With aggressive Fed interest rate hikes still working their way through the economy, banks tightening credit, and consumers reaching the end of pandemic-era savings, it may not take much to jolt the economy off course, said Vincent Reinhart, chief economist at Dreyfus and Mellon and former head of the Fed's monetary policy division.

As an added risk, Reinhart said the drawdown of the Fed's balance sheet is now reaching levels that could unexpectedly tighten financial conditions.

"Recession comes from shocks relative to the vulnerability of the economy. If you are late in a tightening cycle, the funds rate is restrictive, the buffers have been worked down, then you are more vulnerable," he said. "These types of events would have been waved off a year ago."

With the Fed already expected to leave its policy rate at between 5.25%-5.5% at its Sept. 19-20 meeting, any emerging risks may do little more than shift the atmosphere and language around the meeting.

Central bankers at this point have been offering little guidance about upcoming decisions anyway. They are likely near the end of rate increases they began in March of 2022 to fend off high inflation but are not ready to say with any certainty that rates have peaked, or indicate when they might be cut - in part because they are divided about the next steps.

Over recent months economic data has generally worked in the Fed's favor, with inflation ebbing even as the economy continues to grow above trend and add a healthy number of jobs each month.

But shutdowns of two major sectors - with potentially as many as 146,000 auto workers striking and perhaps 800,000 federal employees without paychecks - will chip away at growth and confidence every week they continue.

Analysts are concerned the stage could be set for lingering disputes on both fronts.

"The unique circumstances this time around mean any strike impact could be particularly damaging," with auto supply chains still tangled from the pandemic and bargaining expected to be intense as workers try to regain ground lost to inflation amid record industry profits, said Michael Pearce, lead U.S. economist for Oxford Economics.

A widening strike could cut vehicle production by a third, and, accounting for the spinoff effects throughout the economy, shave as much as 0.7 percentage point from growth for as long as it continues - a large amount for an economy where trend growth is estimated at about 1.8% a year.

While some government shutdowns have been brief, the last one in late 2018 to early 2019 lasted five weeks, which by Goldman's estimates of 0.2 percentage point of GDP lost per week would cut another 1% from annualized output.

The dynamics are hard to predict - some analysts suggest the blow to consumer spending could even help the inflation fight - and these sorts of events often end up slowing growth in one period only for it to rebound later as workers receive back pay and higher wages.

A Congressional Budget Office report on the last government shutdown found little lasting impact.

But inflection points, when households and businesses start to retrench all at once, are also tricky to anticipate. Some economists say the resumption of student loan repayments for tens of millions of borrowers may already be reshaping behavior.

Pantheon Macroeconomics' Ian Shepherdson and Kieran Clancy noted this week that a jump in payments to the U.S. Department of Education coincided with a drop in online searches "for 'plane tickets', 'restaurant reservations', and 'new cars'," with the daily headcount of airline passengers dropping and other hard data "offering no hint of any near-term improvement."

Even though retail sales rose more than expected in August, it was almost all due to higher gasoline prices. Other sales rose by just 0.2%.

If the economy does take a turn, Reinhart said, the Fed won't mount a rescue until the inflation fight is finished, keeping further pressure on firms and families with high interest rates.

"They've been living with recession risk," he said. "They've been prepared for it for a year and a half."

Reporting by Howard Schneider; Editing by Dan Burns and Andrea Ricci

▶[NEWS]海外勢の米国債保有額、7月も増加 首位日本が拡大 中国は減少(18日ロイター)

2023/09/19(火)06:16

●要約(ChatGPT併用)---------------

海外勢の米国債保有額は7月も増加、国別首位の日本は拡大、中国は減少

●要約ここまで(ChatGPT併用)------

●本文ここから--------------------------

[ニューヨーク 18日 ロイター]

米財務省が18日公表した7月の対米証券投資統計によると、海外勢の米国債保有額は7兆6550億ドルと、前月の7兆5620億ドルから増加した。増加は2カ月連続。前年同月比では2.2%増となる。

国別で首位の日本の保有額は1兆1130億ドルと、前月の1兆1060億ドルから増加。2位の中国は8218億ドルに減少し、2009年5月(7764億ドル)以来の低水準となった。

▶[NEWS]タイトル(19日ブルームバーグ/ロイター/株探ニュース/ダウ・ジョーンズ/MINKABU PRESS/フィスコ)

2023/09/19(火)06:00

●要約(ChatGPT併用)---------------

summary

●要約ここまで(ChatGPT併用)------

●本文ここから--------------------------

いいなと思ったら応援しよう!