2023/05/19(金)=日経平均株価がバブル崩壊後、約33年ぶりの高値を更新/円相場が対ドルで年初来安値更新

―――【まとめ】―――

英国・欧州株ともに反発、独DAX指数は過去最高値まで1%未満

ドイツ債の利回り曲線がベアスティープ化、独10年債利回りが4月11日以来の大幅上昇

ピーク金利見通し、ECBは3.77%で変わらず、英中銀は一時5%、後に4.97%に後退

米新規失業保険申請件数、2021年以来の大幅な減少を記録、労働市場逼迫、FRB利上げ継続の可能性

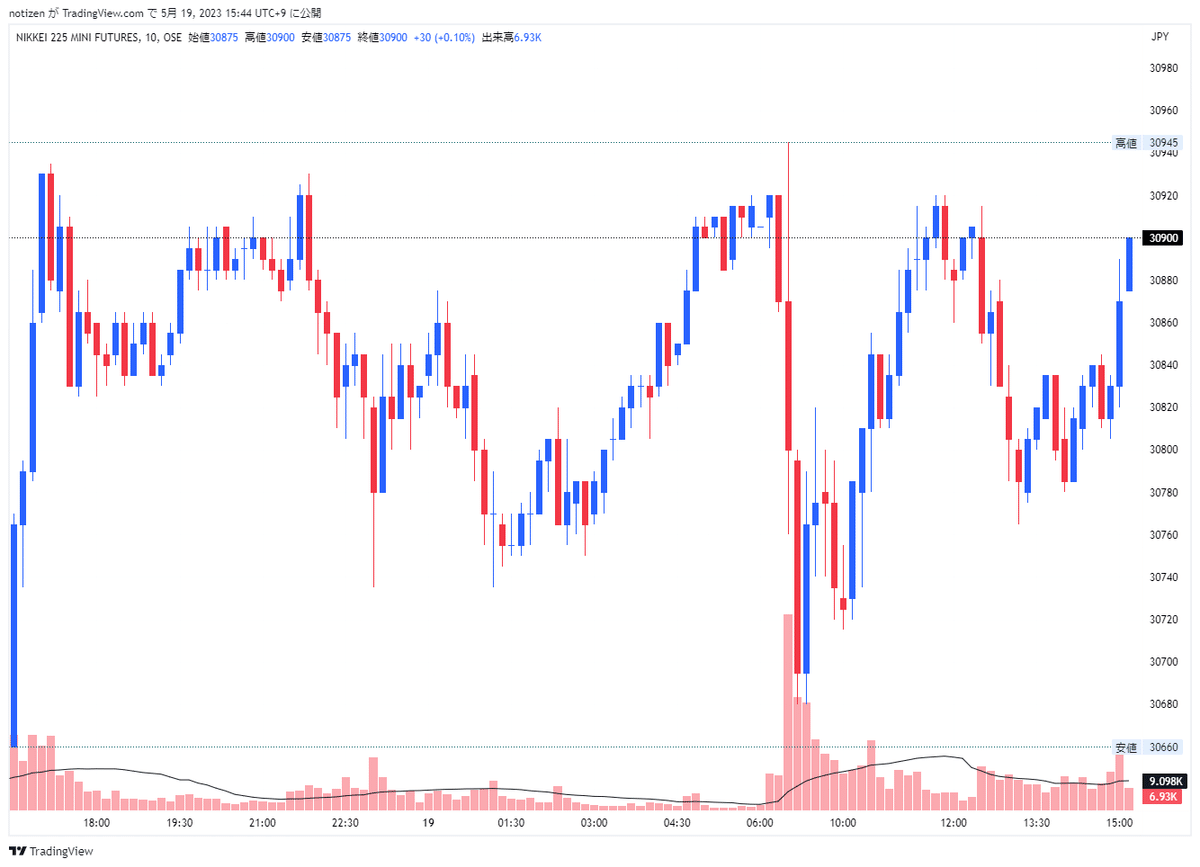

日経225先物6月限、19日夜間取引終値は320円高の3万910円(ミニは3万905円)

米国株、債務上限交渉妥結の見通しにより続伸、S&P500が9ヶ月ぶり高値

米国債、利回り上昇、インフレ率高止まり、政策金利長期維持観測広がる

ドル3日続伸、円は年初来安値更新

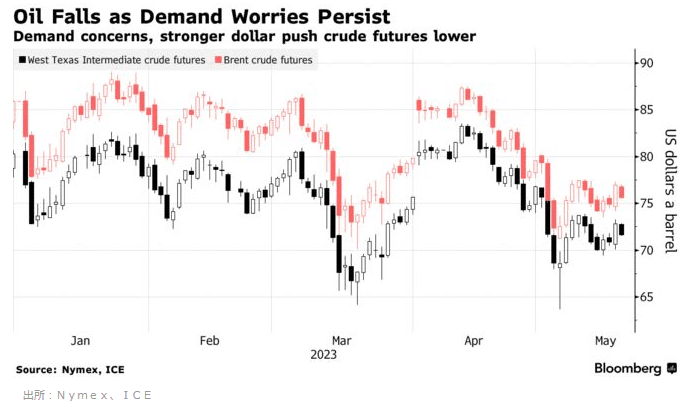

NY原油、反落、米追加利上げの可能性でリセッション懸念強まる

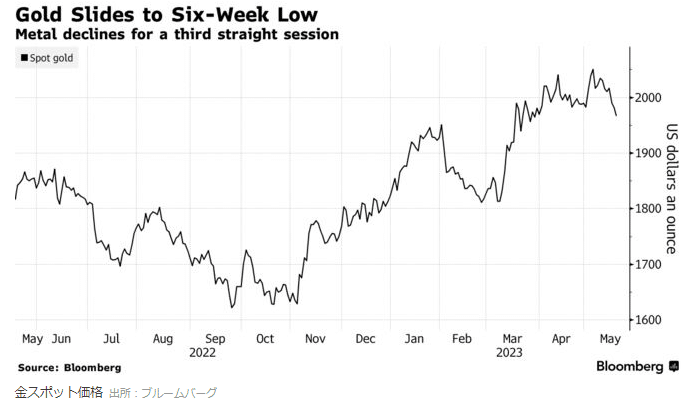

NY金、3日続落、米債務上限協議で合意が近いとの楽観により金需要弱まる

バイデン大統領とマッカーシー氏、早期合意を目指す方針一致

6月のFOMCでの利上げ予想確率が先週の12%から40%へ上昇

グロース株上昇。シノプシスの決算、業績見通し発表で急騰

ネットフリックス、広告付きプランのユーザー増で大幅高

マイクロン・テクノロジー、日本で最大5000億円投資を発表、上昇

NY証券取引所、値上がり銘柄が値下がり銘柄を上回る。ナスダックも同様

日経225先物6月限、19日日中取引終値は前日清算値比310円高の3万900円(ミニも同じ)

日経平均は「小陰線」、調整リスクへの注意が必要

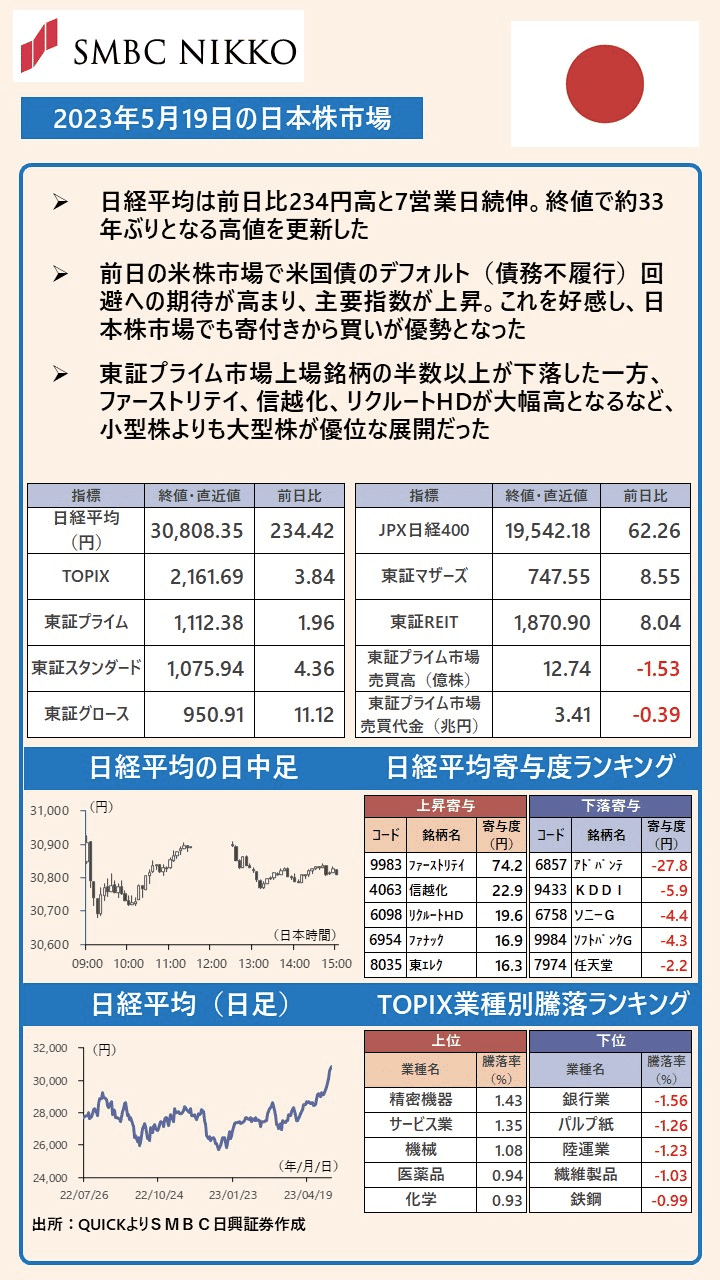

日経平均株価がバブル崩壊後、約33年ぶりの高値を更新

米債務上限交渉が妥結に向かう見方が強まり、株が買われた

円相場が対ドルで年初来安値更新、輸出関連株が買われた

米国市場で成長株上昇、日本でも電機や精密機器株がけん引

米株高と円安が日本株の追い風に、消去法的に買われやすい

大型株が強く、先物やマクロ経済指標からアロケーション想定可

債券相場は下落、米国の長期金利上昇が影響

6月の米利上げ観測が増え、国内金利も上振れ易い

ドル・円相場は138円台前半に反落、米追加利上げ観測後

米債務上限問題に慎重な姿勢、ドル買いには控えめ

―――【チャート】―――

◆本日の値動き=10分足チャート(日経225先物ミニ6月限)

◆過去6ヵ月の値動き=日足チャート(日経225先物ミニ6月限)

―――【経済イベント指標】―――

◆2023/05/18(木)の経済指標結果

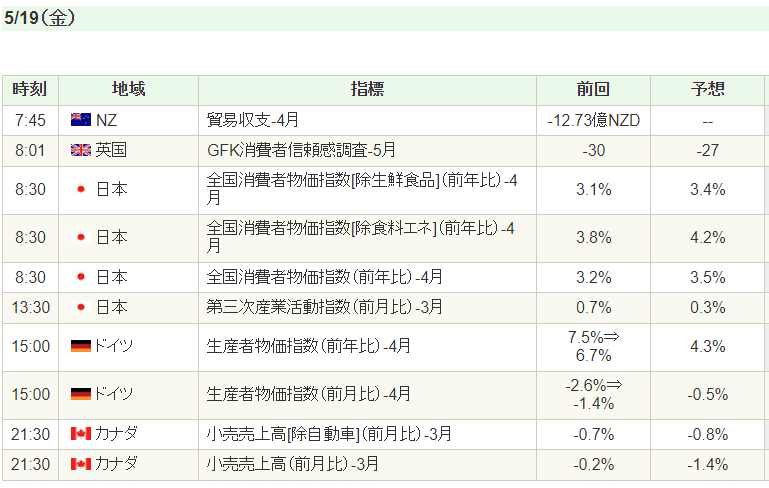

◆2023/05/19(金)の経済イベント予定

―――【欧州市況】―――

◆欧州市況=株反発、米債務交渉の進展巡り楽観-英独債は下落(18日ブルームバーグ)

2023/05/19(金)02:52

●要約(ChatGPT併用)---------------

18日の欧州株は反発、テクノロジー株が上昇

米債務上限交渉の進展に楽観的なムードが広がる

ストックス欧州600指数は0.4%上昇、テクノロジー株が大幅上昇

自動車、メディア関連銘柄も高く、公益事業、不動産株は下落

ドイツDAX指数が大きく上昇、過去最高値まで1%未満

英通信大手BTグループは一時10%安、従業員削減計画発表

ドイツ債の利回り曲線がベアスティープ化、米失業保険申請件数の減少反映

ドイツ10年債利回りが4月11日以来の大幅上昇

英国債下落、10年債利回りは昨年10月以来の高水準

ECBのピーク金利見通しは3.77%で変わらず

イングランド銀行のピーク金利見通しは一時5%、後に4.97%に後退

●要約ここまで(ChatGPT併用)------

●本文ここから--------------------------

18日の欧州株は反発。米ナスダック100指数に連れ、テクノロジー株が上昇した。米債務上限交渉を巡る進展についても投資家の間に楽観が広がった。

ストックス欧州600指数は0.4%上昇。業種別株価指数ではテクノロジーが特に上昇した。自動車やメディア関連銘柄も高い。一方、公益事業や不動産株は下落した。

国別ではドイツDAX指数の上げが大きく、過去最高値まで1%未満に迫った。

英通信大手BTグループは一時10%安。2030年までに従業員および契約社員の最大42%を削減する計画を明らかにした。

欧州債市場ではドイツ債の利回り曲線がベアスティープ化。銀行株の上げや、大幅な減少となった米新規失業保険申請件数に反応した。短期金融市場が織り込む欧州中央銀行(ECB)のピーク金利見通しは9月までに3.77%で変わらず。

ドイツ10年債利回りは4月11日以来の大幅な上昇となり、同月28日以来の高水準に達した。

英国債は下落。10年債利回りは昨年10月以来の高水準。短期金融市場のイングランド銀行(英中央銀行)ピーク金利見通しは一時、今月2日以降で初めて5%を付けた。その後は4.97%に後退したが、前日からは6ベーシスポイント(bp、1bp=0.01%)の上昇となる。

5月18日の欧州マーケット概観(表はロンドン午後6時現在)

債券 直近利回り 前営業日比

独国債2年物 2.76% +0.06

独国債10年物 2.45% +0.11

英国債10年物 3.96% +0.12

原題:European Stocks Advance on US Debt Deal Optimism; BT Slumps

Bunds Drop Most in Five Weeks on Banking Gains: End-of-Day Curve

(抜粋)

◆欧州市場サマリー(18日ロイター)

2023/05/19(金)02:37

●要約(ChatGPT併用)---------------

英国株は反発、債務上限交渉の進展による楽観的見方が買いを支える

BTグループとバーバリーが下落、人員削減と米国市場の低調さが影響

アストン・マーティンが急騰、中国吉利の追加出資が好感される

ナショナル・グリッドは資本控除制度変更影響で予想収益下落、株価下落

欧州株も反発、債務上限問題についての解決期待が買いを誘う

DAX指数とCAC40指数上昇、VW株も改革計画で上昇

ドイツ銀行は虐待加担訴訟和解で株価上昇

ユーロ圏国債利回り上昇、米債務上限問題進展と米経済指標堅調による

資金が国債から株式へシフト、国債利回りの上昇につながる

FRBの追加利上げ決定確率高まる、市場の焦点がマクロ経済に戻ると予想

●要約ここまで(ChatGPT併用)------

●本文ここから--------------------------

[18日 ロイター]

<ロンドン株式市場> 反発して取引を終えた。米国の債務上限を巡る交渉が合意に近づいているとの楽観的な見方が広がり、買いが優勢となった。ただ、英通信大手BTグループや英高級ブランド会社バーバリーが売られたため、相場の上げ幅は限られた。米与野党が債務上限問題で近く合意し、債務不履行(デフォルト)が回避されるとの期待感から強まり、世界的に投資家心理が明るくなった。報道によると、共和党のマッカーシー下院議長は、早ければ来週にも下院で採決される可能性があると述べた。一方、BTグループは5.0%下落。光ファイバー網の敷設完了や人工知能(AI)などの新技術導入に伴い、最大5万5000人の人員削減を発表したことが嫌気された。バーバリーは5.2%安。第4・四半期(4月1日までの3カ月)決算で中国市場の回復を背景に売上高が予想を上回ったが、米国が引き続き低調だったことが材料視された。中型株で構成するFTSE250種指数は0.43%上げた。高級車メーカー、アストン・マーティンが12.5%と急上昇。中国自動車大手の吉利(ジーリー)による2億3400万ポンド(2億9533万ドル)の追加出資を明らかにしたことが好感された。英電力・ガス供給のナショナル・グリッドは2.9%安。英国政府が4月1日から資本控除制度を変更したことを受け、2024会計年度の基礎収益が前年度の水準をやや下回ると予測したことから売られた。

<欧州株式市場> 反発して取引を終えた。米国の債務上限問題に対する打開策への期待感から買い注文が優勢となった。米共和党のマッカーシー下院議長は、来週の下院での投票に間に合うタイミングで、議会の交渉担当者らが債務上限の引き上げまたは一時停止の合意に達することができると楽観視していると報道された。ハーグリーブス・ランズダウンの金融・市場部門責任者、スザンナ・ストリーター氏は「金融市場には合意に達するという安堵の波が少し広がっている」との見方を示した。ドイツのDAX指数は1.33%上昇。2022年1月上旬以来、1年4カ月超ぶりの高値を付けた。フランスのCAC40指数は0.64%高。イタリアの主要株価FTSE・MIB指数も0.14%上昇した。STOXX欧州600種自動車・部品株指数は2.42%、テクノロジー株指数は2.54%とそれぞれ上げた。ドイツの自動車大手フォルクスワーゲン(VW)は3.2%上昇。効率化と利益拡大に向けて中核ブランドのVWを改革する計画が好感された。ドイツ銀行は0.7%高。米富豪ジェフリー・エプスタイン被告(勾留中に死亡)から性的虐待を受けたとする女性グループから虐待に加担したとして提訴されていた問題で、7500万ドルを支払って和解することに合意したことが材料視された。北欧やスイスなどいくつかの市場は祝日で休場だった。

<ユーロ圏債券> 国債利回りが上昇した。米連邦債務上限問題に進展の兆しが出ていることが好感される中、米経済指標が堅調だったことで、安全資産とされる国債からリスク資産に資金が流れる動きが出ている。バイデン米大統領は17日に主要7カ国(G7)首脳会議(G7広島サミット)に出発する前、連邦債務上限問題を巡り共和党と民主党のトップ議員との間で合意が成立すると確信していると表明。共和党のマッカーシー下院議長も同日、債務上限引き上げに関する合意は21日までに「可能」と述べた。これを受け、17日から18日にかけて資金が債券から株式にシフトした。独10年債利回りは一時2.415%と、5月2日以来の水準に上昇。終盤の取引では8ベーシスポイント(bp)上昇の2.413%。金利見通しを敏感に反映しやすい独2年債利回りは5bp上昇の2.792%。米労働省がこの日に発表した5月13日までの1週間の新規失業保険申請件数(季節調整済み)は前週から2万2000件減の24万2000件。ロイターがまとめたエコノミスト予想は25万4000件だった。予想を上回る強い経済指標を受け、米連邦準備理事会(FRB)は来月の会合で追加利上げを決定する確率がやや高まったとの見方が出たことも、欧米で国債利回りの上昇につながった。ジェフリーズのチーフ欧州エコノミスト、モヒト・クマール氏は「21日にも債務上限合意に関する何らかの枠組みが発表される可能性があるとの楽観的な見方が強まっている」とし、「債務上限問題が解決されれば市場の焦点はマクロ経済に戻る」と指摘。独10年債利回りは2.5%まで上昇する可能性があるとの見方を示した。イタリア10年債利回りは12bp上昇の4.305%。一時は4月28日以来の高水準となる4.313%を付けた。独伊10年債利回り格差は約5bp拡大の188bp。

―――【要人発言】―――

◆主な要人発言(OANDA証券)

2023/05/19(金)05:10

18日11:10 ロバートソン・ニュージーランド(NZ)副首相兼財務相

「2023/24年のGDPは1.0%と予想 (前回-0.3%)」

「2023/24 年の失業率は5.0%予想(前回5.5%)」

「NZ財務省はリセッション(景気後退)に陥るとはもはや予想していない」

「NZ政府は前回予想より1年遅れ、2025-26年に財政黒字に戻ると予想」

「最近の経常赤字の拡大は反転する見込み」

18日16:25 ミュラー・エストニア中銀総裁

「欧州中央銀行(ECB)が2024年の早い時期に利下げをするとの予想は尚早」

18日16:33 デギンドスECB副総裁

「利上げ局面は終わりに近づいているものの、もう少し利上げの余地は残されている」

「サービス価格の上昇が最大の懸念材料」

「ユーロ圏の今年の成長率は1%前後へ減速する見通しだが、リセッション(景気後退)に陥っていないことは評価できる」

18日20:10 木原官房副長官

「(日米首脳会談で)日米首脳は厳しい対ロ制裁と強力なウクライナ支援の継続で一致」

「経済版2プラス2で経済安保の協力を具体化させることで一致」

18日21:53 ローガン米ダラス連銀総裁

「現在のデータは、利上げ停止を正当化しない」

18日22:45 岸田首相

「(日米首脳会談で)中国巡る諸課題について協力することで一致」

18日23:20 米共和党のマッカーシー下院議長

「来週、下院で債務上限合意を討議する可能性」

19日00:20 マックレム・カナダ銀行(中央銀行、BOC)総裁

「利下げについて考えるのは時期尚早」

「4月CPIは予想を上回った。食料価格のインフレは依然として高すぎる」

「6月の金利決定は経済データに基づいて決定される」

19日1:20 ブラード米セントルイス連銀総裁

「インフレに対する保険政策として利上げを続けることを支持」

「次回会合では柔軟な考え方をもつ」

19日2:36 米下院金融サービス委員会のパトリック・マクヘンリー委員長(共和党)

「米債務上限に関する交渉は何も進んでいない」

19日2:37 シューマー米上院院内総務(民主党)

「米債務上限を巡る交渉は前進している」

19日4:09 メキシコ中銀声明

「今回の決定は全会一致」

「労働市場は強い状態」

「ヘッドラインのインフレは低下し続けているが、まだ高い水準」

「経済はディスインフレプロセスに入ったと考えられる」

「政策金利を現在の水準で長期間維持する必要がある」

※時間は日本時間

https://www.oanda.jp/lab-education/statement/

◆日経225先物:19日夜間取引終値=320円高、3万910円

2023/05/19(金)06:03

19日6時00分、大阪取引所の日経225先物期近2023年6月限は前日比320円高の3万910円で夜間取引を終えた。日経平均株価の現物終値3万573.93円に対しては336.07円高。出来高は3万70枚だった。

TOPIX先物期近は2173.5ポイントと前日比16ポイント高、TOPIX現物終値比15.65ポイント高だった。

銘柄 清算値(終値) 前日清算値比 出来高

日経225先物 30910 +320 30070

日経225mini 30905 +315 431949

TOPIX先物 2173.5 +16 26011

JPX日経400先物 19640 +175 4040

マザーズ指数先物 740 +5 584

東証REIT指数先物 売買不成立

◆今朝の必読5本(19日ブルームバーグ)

2023/05/19(金)06:00

●要約(ChatGPT併用)---------------

NY市、オフィス不動産の空室率が過去最高の22.7%記録

米下院議長マッカーシー、債務上限問題で近日中に原則合意可能

ダラス連銀ローガン総裁、6月のFOMCでの利上げ停止の理由は明確でない

ピクテ・アセット・マネジメント、年内の米利下げ予想は誤りと主張

ウォルト・ディズニー、カリフォルニアの社員2000人のフロリダ移転計画を中止

G7首脳会議開幕、ロシアや中国への対応が焦点に

●要約ここまで(ChatGPT併用)------

●本文ここから--------------------------

新型コロナ禍から順調に回復するニューヨーク市ですが、オフィス不動産は出遅れが目立ちます。空室率は今年に入って過去最高の22.7%を記録。少なくとも2026年までは19%を切らないと市当局者はみています。商業用不動産は市の税収を支える柱の一つであるだけに、オフィスビル市況の低迷は当局には頭の痛い問題。税収不足で治安悪化やごみ収集の滞りという事態を避けるためにも、オフィス復帰の加速が必要なのかもしれません。以下は一日を始めるにあたって押さえておきたい5本のニュース。

交渉合意「近い」

マッカーシー米下院議長は、連邦債務上限を巡る交渉が早ければ今週末に原則合意に達する可能性があるとし、米国デフォルト(債務不履行)を回避するためには、交渉担当者が作成した妥結案について来週に下院で投票する必要があると述べた。交渉における同氏の見解としては、これまでで最も前向きなもの。双方合わせて5人の交渉担当者は引き続き歳出削減の規模のほか、債務上限引き上げの規模や期間、もしくは上限の適用一時停止について協議しているという。

6月利上げか停止か

ダラス連銀のローガン総裁は、6月の連邦公開市場委員会(FOMC)で利上げを停止する論拠はまだ明確になっていないと述べた。同総裁としてはこれまでで最も直接的な発言。6月の会合を控えてオープンな姿勢を維持しているとしつつも、インフレ面での進展不足に失望感を表明した。ローガン総裁は今年の会合で投票権を持つ。一方で連邦準備制度理事会(FRB)のジェファーソン理事は、過去1年間の積極的な利上げが経済にどのように浸透するのかを辛抱強く見極めていく姿勢を示唆した。

利下げ予想は「極端」

年内の米利下げを見込む市場は間違っているというのが、欧州最大級の資産運用会社ピクテ・アセット・マネジメントの考えだ。ピクテは金利先物をショートとし、今後数カ月の値下がりを予想。執拗(しつよう)なインフレのために米金融当局が利下げできないとみている。世界債券責任者のアンドレス・サンチェス・バルカザール氏は、米当局が9月に政策を転換して利下げを開始するとの市場の見方は「極端」だと指摘した。

一歩も譲らず

米娯楽・メディア大手ウォルト・ディズニーは、カリフォルニア州在勤の社員2000人をフロリダ州に新築中のコーポレートキャンパスに移転させる計画を取りやめる。同社は社員宛ての文書で、移転を発表した約2年前から状況が変わったと説明。同州にある「スター・ウォーズ」体験型ホテルの閉鎖も発表した。デサンティス州知事との対立については触れていない。

対中や対ロが焦点

主要7カ国(G7)首脳会議(広島サミット)が19日から3日間の日程で開幕する。ウクライナへの侵攻を続けるロシアや、台湾などを巡って覇権的な動きを強める中国への対応が議論の焦点となりそうだ。サミットは「平和記念公園」で各国の首脳を迎えて始まる。午前の討議では、G7各国と世界経済に対する認識を共有した上で、生成AI(人工知能)を含むデジタルや貿易分野について意見を交わす。午後のウクライナ問題についての議論ではG7としての対応を協議する。

その他の注目ニュース

平和都市広島で続く知られざる大砲製造、防衛力強化の要に

FRB、6月に経済予測の大幅上方修正も-地銀や債務上限の問題でも

農地・森林投資に高まる関心-生保がESG対応、野村は年金に提案

◆オーバーナイト・ヘッドライン一覧(19日ロイター)

2023/05/19(金)06:21

・米金融・債券市場=利回り数カ月ぶり高水準、債務問題への楽観論で

・NY外為市場=ドル対円で半年ぶり高値、FRB緩和観測後退

・〔表〕NY外為市場=対ドル/各国通貨相場(18日)

・チャットGPT、iPhoneでも利用可能に まず米国で

・G7、新たな対ロシア制裁準備で結束=米当局筋

・中南米金融市場=メキシコペソ下落、中銀の金利据え置きで

・米国株式市場=上昇、債務上限問題巡る楽観で

・シカゴ日経平均先物(18日)

・米財務長官、銀行システムの健全性改めて確認 銀行幹部と会合

・メキシコ中銀、金利据え置き 約2年の利上げサイクル終了

・米中の商務相・通商代表、来週にも会合開催へ=在米中国大使館

・原油先物1%安、堅調な米指標受けドル上昇

・カナダ消費者物価は継続的に低下へ、4月の上昇は例外=中銀総裁

・米ディズニー、フロリダへの2000人移転計画を撤回

・トルコリラ、史上最安値更新 大統領選はエルドアン氏優勢

・米副大統領とNEC委員長、債務不履行なら景気後退入りと警告

・ロシア軍、バフムトで後退 ウクライナ軍とワグネルの双方が指摘

・FRBの利上げと銀行監督責務、矛盾せず=バー副議長

・欧州市場サマリー(18日)

・欧州株式市場=反発、米債務上限問題打開への期待感で

・米フィラデルフィア連銀業況指数、5月はマイナス10.4に改善

・ロンドン株式市場=反発、米債務上限合意を楽観視

・米中古住宅販売、4月は3.4%減 ローン金利上昇など重し

・米新規失業保険申請、2.2万件減の24.2万件 労働市場なお逼迫

・米追加利上げ、インフレへの「保険」─セントルイス連銀総裁=FT

・米ウォルマート、通期予想引き上げ 価格訴求で競合他社と明暗

・クリミア半島の解放は「確実に起こる」=ウクライナ大統領

・ユーロ圏金融・債券市場=利回り上昇、米債務問題進展でリスク選好

・アリババの第1四半期売上高2%増、予想下回る

・黒海穀物回廊、合意延長でも作業再開まだ=ウクライナ政府高官

・G7サミット、対中「政治ショー」にしてはならず 在日中国大使館が声明

・テニス=ナダル、24年での引退視野 全仏オープンも欠場

・インフレ巡る市場の解釈、米より英のほうが深刻=英中銀副総裁

・米データ、6月利上げ停止適切との見方裏付けず=ダラス連銀総裁

・日米首脳、G7サミットへ協力深化 「核なき世界」へ連携

・米インフレ高すぎる、利上げ累積効果まだ=ジェファーソンFRB理事

・ウクライナ大統領、21日午前にオンラインでG7参加=日本外務省

・トヨタ・スズキ・ダイハツがEV商用軽バン公開、総合力で勝負

◆TOP_NEWS_海外主要ニュース一覧(19日ロイター)

2023/05/19(金)06:15

●G7、新たな対ロシア制裁準備で結束=米当局筋

米当局者は19日、主要7カ国(G7)首脳会議(広島サミット)の開催を前に、G7各国はロシアを対象とした新たな制裁と輸出規制を課す準備を進めていることを明らかにした。

●クリミア半島の解放は「確実に起こる」=ウクライナ大統領

ウクライナのゼレンスキー大統領は18日、ロシアが2014年に併合したウクライナ南部クリミア半島の解放は「確実に起こる」と述べた。

●米中の商務相・通商代表、来週にも会合開催へ=在米中国大使館

在ワシントン中国大使館の劉鵬之報道官は18日、米国と中国の商務相および通商代表が来週米国で会合を開くと発表した。

●G7サミット、対中「政治ショー」にしてはならず 在日中国大使館が声明

楊宇駐日中国臨時代理大使は18日、最近の主要7カ国首脳会議(G7サミット)における中国に関連する「否定的」な動きを中国は深く懸念しているとし、今回の会議の主催国である日本がG7サミットを中国に対する「政治ショー」にしないよう求めると表明した。

●チャットGPT、iPhoneでも利用可能に まず米国で

対話型人工知能(AI)「チャットGPT」を開発した新興企業「オープンAI」は18日、米アップルのiPhone(アイフォーン)などの基本ソフト(OS)「iOS」向けアプリの提供を米国で開始すると発表した。

●米ウォルマート、通期予想引き上げ 価格訴求で競合他社と明暗

米小売大手ウォルマートは18日、2024年1月期の通期決算の売上高と利益の予想を引き上げた。消費者が食品など必需品で割安な商品を求めていることが背景にある。

●アリババの第1四半期売上高2%増、予想下回る

中国電子商取引(EC)大手のアリババ・グループ・ホールディング が18日発表した2023年第1・四半期決算は売上高が前年同期比2%増の2082億元(301億2000万ドル)と、リフィニティブがまとめた市場予想の2103億元を下回った。

●米新規失業保険申請、2.2万件減の24.2万件 労働市場なお逼迫

米労働省が18日発表した5月13日までの1週間の新規失業保険申請件数(季節調整済み)は前週から2万2000件減少し、24万2000件となった。減少幅は2021年11月20日の週以来最大で、労働市場がなお逼迫していることを示唆した。マサチューセッツ州で大幅に減少した。

●米中古住宅販売、4月は3.4%減 ローン金利上昇など重し

全米リアルター協会(NAR)が18日に発表した4月の米中古住宅販売戸数(季節調整済み)は年率換算で前月比3.4%減の428万戸となった。減少は2カ月連続で、予想の430万戸も下回った。全米の約半数の地域で価格が上昇し、住宅ローン金利の上昇と相まって、住宅市場の回復が遅延する可能性がある。

●ロシア軍、バフムトで後退 ウクライナ軍とワグネルの双方が指摘

激しい戦闘が続いているウクライナ東部ドネツク州のバフムトの戦況について、ロシア軍が後退しているとウクライナ軍とロシア民間軍事会社ワグネルの双方が指摘した。

―――【米国市況】―――

◆NY株式市場クローズ(18日)

【🇺🇸NY株式市場クローズ】

— LIGHT FX|トレイダーズ証券 (@LIGHT_FX_inc) May 18, 2023

🟢ダウ平均:33,535.91 (+0.34%)

🟢S&P500:4,198.05 (+0.94%)

🟢NASDAQ:12,688.84 (+1.51%)

🔴VIX恐怖指数:16.05 (-4.86%)

◆米国市況=株は続伸、債務交渉の行方を楽観-円は年初来安値更新(18日ブルームバーグ)

2023/05/19(金)06:04

●要約(ChatGPT併用)---------------

米国株、債務上限交渉妥結の見通しにより続伸、S&P500が9ヶ月ぶり高値

ダラス連銀総裁の発言で利上げ停止の論拠不明確、利上げ確率40%に

米国債、利回り上昇、インフレ率高止まり、政策金利長期維持観測広がる

米2年債利回りが4.2%超、1カ月ぶり高水準、短中期債売られ利回り上昇

ドル3日続伸、円やフランなど逃避先通貨が下げ、ドル円で年初来高値

ユーロ対ドルで約2カ月ぶりに100日移動平均を割り込む

NY原油、反落、米追加利上げの可能性でリセッション懸念強まる

WTI先物6月限が1バレル=71.86ドルで終了

NY金、3日続落、米債務上限協議で合意が近いとの楽観により金需要弱まる

NY金先物6月限、1オンス=1978.30ドルと3月21日以来の安値で終了

●要約ここまで(ChatGPT併用)------

●本文ここから--------------------------

米国株

米株式相場は続伸。米債務上限を巡る政府と議会指導部との交渉が妥結しデフォルト(債務不履行)は回避される兆候が好感された。

S&P500種株価指数は9カ月ぶり高値。ナスダック100指数は2%近く上昇し、2022年4月以来の高値に達した。マッカーシー下院議長(共和党)とシューマー上院院内総務(民主党)はデフォルトを回避するための合意を数日中に採決に持ち込む計画を練っている。ただマクヘンリー米下院金融委員長(共和)は債務上限交渉について「終了には程遠い」と発言。これを受けて株式相場は上げ幅を縮小する場面もあった。

ストラテガス・リサーチ・パートナーズの政策調査責任者ダン・クリフトン氏は「交渉担当者らは合意を急いでいるだけでなく、上限引き上げが一度で済むよう完全な合意を目指しているようだ」と述べた。

ダラス連銀のローガン総裁は6月の連邦公開市場委員会(FOMC)で利上げを停止する論拠はまだ明確になっていないと述べた。発言を受けて金利スワップ市場では、6月利上げの確率が約40%に上昇した。一方、米連邦準備制度理事会(FRB)のジェファーソン理事は、過去1年間の積極的な利上げが経済にどのように浸透するのかを辛抱強く見極めていく姿勢を示唆した。

モルガン・スタンレー・プライベート・ウェルス・マネジメントのカテリーナ・シモネッティ氏は、FRBは現在「非常に苦しい局面にある」と話す。「利上げ終了を発表すれば、市場は自分たちの思い通りになったと考えるため、そのタイミングを決めるのは重要だ。しかし必ずしもそうはならないかもしれない。インフレは今のところ、非常にしぶといからだ」とブルームバーグテレビジョンで語った。

株式 終値 前営業日比 変化率

S&P500種株価指数 4198.05 39.28 0.94%

ダウ工業株30種平均 33535.91 115.14 0.34%

ナスダック総合指数 12688.84 188.27 1.51%

米国債

米国債利回りは上昇。インフレ率が高止まりし、米政策金利は高い水準で長期間維持されるとの観測が広がった。

FRB当局者の発言を受けて、直近の金融政策に反応しやすい2年債利回りは4.2%を上回り、1カ月ぶりの高水準に達した。

短期債と中期債を中心に売られ、利回りは取引終盤も上昇を続けた。朝方の経済統計も利上げ観測が広がる要因となった。

5月のフィラデルフィア連銀製造業景況指数はエコノミスト予想を上回り、先週の新規失業保険申請件数は減少して予想を下回った。

ピクテ・アセット・マネジメントは金利先物をショートとし、今後数カ月の値下がりを予想。執拗(しつよう)なインフレのために米金融当局が利下げできないとみている。世界債券責任者のアンドレス・サンチェス・バルカザール氏は、米当局が9月に政策を転換して利下げを開始するとの市場の見方は「極端」だと指摘した。

国債 直近値 前営業日比(BP) 変化率

米30年債利回り 3.91% 5.1 1.33%

米10年債利回り 3.64% 8.0 2.24%

米2年債利回り 4.25% 9.8 2.35%

米東部時間 16時57分

外為

ドルは3日続伸。ダラス連銀総裁の発言が材料視された。米債務上限を巡る合意が数日中に議会で採決される方向だと伝わり、円やスイス・フランなど逃避先通貨が下げた。ドルは対円で年初来高値を更新し、138円75銭まで上昇した。

ブルームバーグ・ドル指数はこの3日間での上昇率が1%を超え、3月下旬以来の高値となった。

ユーロは対ドルで約2カ月ぶりに100日移動平均を割り込んだ。

ノムラ・インターナショナルの通貨ストラテジスト、ジョーダン・ロチェスター氏は「ユーロをロングにする問題の大部分は、そもそもプロシクリカルな通貨であることに起因する。成長見通しが下がれば、ユーロもそれに合わせて弱くなる傾向がある。最近の下げは欧州と中国の経済データが予想を下回ったことが一因だった。特に製造業のデータと個人消費の一部に関する統計が引き金になった」とリポートで説明した。

為替 直近値 前営業日比 変化率

ブルームバーグ・ドル指数 1239.92 7.00 0.57%

ドル/円 ¥138.70 ¥1.02 0.74%

ユーロ/ドル $1.0771 -$0.69 -0.64%

米東部時間 16時57分

原油

ニューヨーク原油は反落。米追加利上げの可能性がリセッション(景気後退)懸念を強め、原油需要が弱まるとの見方から売りが優勢になった。

CIBCプライベート・ウェルスのシニア・エネルギー・トレーダー、レベッカ・バビン氏は「原油は他のリスク資産に遅れずについていくのに苦戦している」と述べ、6月の利上げの可能性をその理由に挙げた。

ニューヨーク商業取引所(NYMEX)のウェスト・テキサス・インターミディエート(WTI)先物6月限は、前日比97セント(1.3%)安い1バレル=71.86ドルで終了。ロンドンICEの北海ブレント7月限は1.10ドル下落の75.86ドル。

金

ニューヨーク金は3日続落。米債務上限協議で合意が近いとの楽観を受け、逃避先としての金の需要が弱まった。

また、新規失業保険申請件数が予想よりも減少して労働市場の堅調さが浮き彫りになり、ドルと米国債利回りが上昇幅を広げたことも金への重しとなった。

ニューヨーク商品取引所(COMEX)の金先物6月限は、前日比25.40ドル(1.3%)安い1オンス=1978.30ドルと、3月21日以来の安値で終了。ニューヨーク時間午後3時21分現在の金スポット価格は1.3%安い1955.85ドル。

原題:S&P 500 Hits Nine-Month High on Debt-Deal Signals: Markets Wrap(抜粋)

Treasuries Extend Losses in Late Session, Curve Sharply Flattens(抜粋)

Dollar Climbs Amid June Hike Bets; Havens Retreat: Inside G-10(抜粋)

Oil Falls as Traders Raise Bets on Further Fed Rate Hikes(抜粋)

Gold Falls to Six-Week Low on US Jobs Data, Debt-Ceiling Hope(抜粋)

◆米国株式市場UPDATE=続伸、債務上限問題巡る合意に期待(18日ロイター)

2023/05/19(金)06:38

●要約(ChatGPT併用)---------------

米国株式市場、債務上限問題解決への期待とウォルマートの通期予想引き上げで続伸

S&P500、マッカーシー下院議長の債務上限合意の見通し発言で上昇転じる

バイデン大統領とマッカーシー氏、早期合意を目指す方針一致

ウォルマート、予想上回る決算と2024年1月期売上高予想引き上げで上昇

新規失業保険申請件数、予想以上に減少。労働市場逼迫、FRB利上げ継続の猶予

ダラス地区連銀とジェファーソンFRB理事、利上げ一時停止不要の認識示す

債務上限問題解決後、6月のFOMCで活発な討議が予想される

グロース株上昇。シノプシスの決算、業績見通し発表で急騰

ネットフリックス、広告付きプランのユーザー増で大幅高

マイクロン・テクノロジー、日本で最大5000億円投資を発表、上昇

NY証券取引所、値上がり銘柄が値下がり銘柄を上回る。ナスダックも同様

●要約ここまで(ChatGPT併用)------

●本文ここから--------------------------

[ニューヨーク 18日 ロイター]米国株式市場は続伸して取引を終えた。債務上限問題を巡る合意が数日内にまとまるとの楽観的な見方が広がったほか、米小売大手ウォルマートが通期予想を引き上げたことも支援材料となった。S&P総合500種は取引序盤に下げたが、共和党のマッカーシー下院議長が債務上限引き上げあるいは停止で合意が近くまとまり、来週に下院で採決する道筋が見えると発言したことが伝わると、上昇に転じた。バイデン大統領とマッカーシー氏は前日に早期合意を目指す考えを強調し、21日にも再協議を開く考えで一致していた。ウォルマートは1.30%上昇。予想を上回る第1・四半期決算を発表し、2024年1月期の売上高と利益の予想も引き上げたことを好感して買われた。米労働省が発表した5月13日までの1週間の新規失業保険申請件数は予想以上に減少し、労働市場がなお逼迫していることを示した。連邦準備理事会(FRB)に利上げ継続の猶予を与えた格好となった。ダラス地区連銀のローガン総裁とジェファーソンFRB理事は、FRBが利上げを一時停止できるほどの景気の鈍化はみられないとの認識を示した。アメリプライズ・フィナンシャルのチーフ・マーケットストラテジスト、アンソニー・サグリンベン氏は「今週末に債務上限問題で合意に至り問題が解決しても、6月の連邦公開市場委員会(FOMC)で活発な討議が行われる可能性が高いことが一部当局者の発言から分かる。これが懸念材料となり、市場の勢いをやや抑える要因になり得る」と述べた。米10年債利回りの上昇にもかかわらず、金利に敏感なグロース(成長)株は1.03%上昇。決算と業績見通しを発表した半導体設計支援ソフト製造のシノプシスが8.65%急騰し、グロース株をけん引した。ネットフリックスも9.22%の大幅高。最近開始した広告付きプランの月間アクティブユーザーが約500万人に達したとの発表を受けて買われた。半導体大手マイクロン・テクノロジーは4.08%上昇。日本国内で今後数年に最大5000億円を投資し、次世代半導体を生産すると発表した。米取引所の合算出来高は104億9000万株。直近20営業日の平均は106億2000万株。ニューヨーク証券取引所では値上がり銘柄数が値下がり銘柄数を1.31対1の比率で上回った。ナスダックでは1.14対1で値上がり銘柄数が多かった。

◆米国株式市場(18日SMBC日興証券)

◆NY市場マーケットコメント(18日SBI)

2023/05/19(金)08:20

●要約(ChatGPT併用)---------------

NY市場で米新規失業保険申請件数・フィラデルフィア連銀景況指数が良好

米金利上昇と共にドルが主要通貨に対し堅調

FRB高官の利上げ停止否定発言でドル一段上昇、ドル/円も上昇

6月のFOMCでの利上げ予想確率が先週の12%から40%へ上昇

米債務上限問題の協議進展により米主要株価指数続伸

利上げ継続見方再燃でダウ平均一時208ドル安まで下落

米経済指標結果良好でドル上昇、金価格は3日連続下落

利上げ継続による米景気悪化懸念で原油価格反落、ドル上昇も影響

●要約ここまで(ChatGPT併用)------

●本文ここから--------------------------

・NY市場では、米新規失業保険申請件数、フィラデルフィア連銀景況指数がともに市場予想より良好な結果となったことを受けて、米金利上昇とともにドルは主要通貨に対して堅調な動きとなった。さらに、FRB高官が「現在のデータは利上げ停止を正当化しない」と発言したことも好感され、ドルは一段の上昇となった。ドル/円は、序盤の137.75から138.75まで上昇し、昨年11/30以来の高値を付けた。なお、米金利先物市場では、最近の米経済指標の結果や米当局者の発言を受けて、6月のFOMCでの0.25%の利上げ予想確率は先週の12%から40%まで上昇している。

・米主要株価指数は続伸。米債務上限問題の協議が進展するとの期待から主要株価指数は堅調な動きとなった。ただ、FRBの利上げが継続されるとの見方が再燃したことで、米景気の先行きへの警戒感が高まり、ダウ平均は一時前日比208ドル安まで下落する場面もあった。

・NY金は3営業日続落。良好な米経済指標結果を受けて、ドルが主要通貨に対して上昇したため、ドルの代替資産とされる金の売りが優勢となった。

・NY原油は反落。FRBによる利上げ継続で米景気が悪化するとの懸念を背景に、売りが優勢となった。さらに、ドルが主要通貨に対して上昇し、ドル建て原油の割高感も圧迫要因となった。

【要人発言】

・ダラス連銀総裁

現在のデータは利上げ停止を正当化しない

・セントルイス連銀総裁

インフレに対する保険政策として利上げを続けることを支持、次回会合では柔軟な考え方をもつ

・エストニア中銀総裁

ECBが2024年の早い時期に利下げをするとの予想は尚早

・デギンドスECB副総裁

利上げ局面は終わりに近づいているものの、もう少し利上げの余地は残されている

◆日経225先物(寄り前コメント)=過熱感からのショートは禁物、バブル後の戻り高値を超えるなかで一段とショートカバーが入りやすい

2023/05/19(金)08:07

●要約(ChatGPT併用)---------------

大阪ナイトセッションで日経225先物は320円高、TOPIX先物は16.0ポイント上昇

米国市場で主要な株価指数が上昇、新規失業保険申請件数も減少

FRBの金融引き締め警戒や利上げ停止の発言により売りが先行

米債務上限問題を避けられるとの期待でハイテク株上昇

日経225先物はシカゴ先物にサヤ寄せし、買い優勢の展開予想

3万円回復後、上昇ピッチ強化、ショートカバーが入りやすい見通し

ボリンジャーバンドで上昇トレンド、テクニカル面の過熱感警戒

レバETFの調整買い動き膨張、ショートは避けるべき

VIX指数低下、リスク選好が高まる

NT倍率上昇、上昇を想定したNTロングでスプレッド狙いが可能

●要約ここまで(ChatGPT併用)------

●本文ここから--------------------------

大阪6月限ナイトセッション

日経225先物 30910 +320 (+1.04%)

TOPIX先物 2173.5 +16.0 (+0.74%)

シカゴ日経平均先物 30905 +315

(注:ナイトセッション、CMEは大阪の日中終値比)

18日の米国市場は、NYダウ、 S&P500、ナスダックの主要な株価指数が上昇。米新規失業保険申請件数は、前週比2万2000件減の24万2000件と大幅な減少となった。米連邦準備理事会(FRB)の金融引き締め長期化が警戒され、売りが先行して始まった。また、ダラス連銀のローガン総裁が「6月の連邦公開市場委員会(FOMC)で利上げを停止する状況に達していない」との見解を示すと、NYダウは一時200ドルあまり下落する場面も見られた。しかし、米債務上限問題を巡り、共和党のマッカーシー下院議長などの発言を受けて債務不履行(デフォルト)に陥る事態は避けられるとの期待が高まり、ハイテク株を中心に上昇に転じた。S&P500業種別指数は半導体・同製造装置、メディア、ソフトウエア・サービスが上昇した一方で、家庭用品・パーソナル用品、電気通信サービス、不動産が下落。

シカゴ日経平均先物(6月限)清算値は、大阪比315円高の3万905円だった。日経225先物(6月限)のナイトセッションは、日中大阪比70円高の3万660円で始まり、寄り付きを安値に一時3万940円まで買われた。その後は3万830円~3万930円辺りで保ち合ったが、米国市場の取引開始直後には3万730円まで上げ幅を縮めた。ただし、終盤にかけてショートカバーが強まり、3万910円とナイトセッションの高値圏で取引を終えた。

日経225先物は、シカゴ先物にサヤ寄せする格好から、買い優勢の展開になりそうだ。前日の日中取引で3万670円まで買われ、2021年9月高値の3万620円を突破したが、ナイトセッションの開始直後の急伸によって同年2月高値の3万720円を一気に上放れた。3万円回復から上昇ピッチが強まっており、ショート筋によるヘッジ対応の買いが加速しているようだ。バブル後の戻り高値を超えるなか、一段とショートカバーが入りやすいだろう。

ボリンジャーバンドの+2σと+3σの切り上がりに沿った形での上昇トレンドを見せており、テクニカル面での過熱感は警戒されるものの、レバETFの調整買いの動きも膨らんできているなか、ショートは避けておきたい。ボリンジャーバンドの+2σは3万440円に切り上がり、+3σは3万1140円辺りまで上昇している。節目の3万1000円ではいったん達成感が高まるだろうが、海外投資家による日本株選好が強まるなか、出遅れている海外ファンドによる資金流入も意識されやすく、ロング比率を高めたいところだ。

VIX指数は16.05に低下した。ボトム圏での推移を継続しており、リスク選好に向かいやすいだろう。なお、昨日のNT倍率は先物中心限月で14.17倍に上昇した。4月半ばの上昇場面で上値を抑えられた200日移動平均線を明確に上放れたことで、昨年12月の14.30倍台および同年5月高値の14.58倍辺りへの上昇を想定した、NTロングでのスプレッド狙いが入りやすいだろう。

―――日経225先物08:45~15:15取引中―――

―――日本株09:00~15:00取引中―――

―――【日本市場】―――

◆日経225先物:19日清算値=310円高、3万900円

2023/05/19(金)15:17

19日15時15分、大阪取引所の日経225先物期近2023年6月限は前日清算値比310円高の3万900円で取引を終えた。出来高は7万6721枚だった。この日の日経平均株価の現物終値3万808.35円に対しては91.65円高。

◆東京株式市場クローズ(19日)

◆〔マーケットアイ〕株式:日経平均・日足は「小陰線」、くすぶる調整リスク(19日ロイター)

2023/05/19(金)15:51

●要約(ChatGPT併用)---------------

日経平均は「小陰線」、調整リスクへの注意が必要

新興株市場、マザーズと東証グロース市場指数が反発

日経平均、後場で伸び悩み、利益確定売りも出現

前場の日経平均、7日続伸でバブル後高値更新

日経平均はもみ合い展開、短期的な過熱感も意識される

●要約ここまで(ChatGPT併用)------

●本文ここから--------------------------

[東京 19日 ロイター]

<15:50> 日経平均・日足は「小陰線」、くすぶる調整リスク

日経平均・日足は上に短く、下にやや長いヒゲを伴う「下影陰線」の形状に近い「小陰線」となった。高値圏で出現した場合は下落への転換の象徴とされ、目先的には下降局面に突入する可能性を示唆している。終値は3万0808円35銭。市場では「短期的にはかなりの過熱感がある水準まで上昇している」(国内運用会社のストラテジスト)との声も聞かれ、目先の調整リスクには注意が必要だという。

<15:20> 新興株はマザーズが反発、米ナスダック堅調で成長株に買い

新興株式市場は、マザーズ総合が1.16%高の747.55ポイントと反発した。東証グロース市場指数は1.18%高の950.91ポイントだった。前日の米株式市場でナスダック総合株価指数が堅調に推移したことを受け、国内のグロース株(成長株)も買われた。個別では、カバーやアンジェス、フリーが堅調だった。一方、Aimingやライフネット生命保険、スカイマークが売られた。

<13:27> 後場の日経平均は伸び悩み、買い一巡で利益確定売りも

日経平均は後場に入り伸び悩んでいる。前場引けよりも上げ幅を縮小し、前営業日比約220円高の3万0800円近辺で推移している。日経平均は短期間で急上昇したため「過熱感から利益確定売りも出ている」(国内証券・ストラテジスト)との声が聞こえる。サービスが小幅に上げ幅を縮小、陸運、銀行などは下げ幅を広げている。ただ、「国内は好材料が多い」(別の国内証券・アナリスト)として、引き続き地合いの強さは維持するのではないかとの見方も出ている。「仮に調整が深まるとすれば、米国の景気減速や中国の経済回復鈍化などが考えられる」(同)という。

<11:45> 前場の日経平均は7日続伸、バブル後高値 米株高や円安で

前場の東京株式市場で日経平均は、前営業日比318円54銭高の3万0892円47銭と、7日続伸した。米株高や円安を支えに日経平均はバブル後高値を更新し、1990年8月以来33年ぶりの高水準となった。一時、前営業日比約350円高の3万0924円57銭の高値を付けた。指数寄与度の大きい銘柄や半導体関連株の一角がしっかりで、相場を押し上げた。日経平均は273円高でしっかりとスタート。寄り付き後は上げ幅を拡大したが、前場中ごろ以降はもみ合う展開が続いた。東証プライム市場では値上がり銘柄数が5割超、値下がりが4割超となり、利益確定売りもみられた。物色動向としては、値がさ株が買われている以外は「特に大きな方向感はみられない」(国内証券・ストラテジスト)との声が聞かれた。日経平均は海外勢の買いで堅調に上値を伸ばしているとの指摘が聞かれる。丸三証券の投資情報部長・丸田知宏氏は、ウクライナ危機をきっかけに安全保障分野で優先順位の高い国策級の案件が増えていることに加え、「内部要因としては東証の改革要請や賃上げを伴ったデフレ脱却への期待感もあり、日本株の買い圧力が高まっている」と指摘する。丸田氏は、目先の上値めどとして3万1300円近辺を予想する。「21年以降(日経平均が)高値をとったタイミングの、25日移動平均線との乖離は最大で8.2%まで上昇している。現在の水準で考えると、3万1300円程度まで上昇してもおかしくはない」という。TOPIXは0.48%高の2168.15ポイントで午前の取引を終了。東証プライム市場の売買代金は1兆7903億9200万円だった。東証33業種では、サービス、精密機器、機械など23業種が値上がり。陸運、銀行、空運など10業種は値下がりした。個別では、指数寄与度の大きいファーストリテイリングが2.1%高、ソフトバンクグループが0.7%高としっかり。東京エレクトロンは1.2%高で、連日の年初来高値となった。東証プライム市場の騰落数は、値上がりが1044銘柄(56%)、値下がりは699銘柄(38%)、変わらずは92銘柄(5%)だった。

<10:47> 日経平均はもみ合い、「短期的な過熱感意識」との声も

日経平均はもみ合う展開が続いている。寄り付き後には一時、前営業日比約350円高まで上昇する場面もあったが、現在は約260円高の3万0800円台前半で推移している。指数寄与度の大きい銘柄が堅調となっている一方、半導体関連株の一角が上げ幅を縮めている。市場では「(日経平均は)急ピッチで上昇してきただけに、短期的な過熱感も意識されている」(国内証券・アナリスト)との声が出ている。 短期間で大きく上昇してきたため調整も入りやすいとの指摘が多く、「テクニカル面では、きょうの終値で2021年9月14日の終値(3万0670円10銭)をキープできるかが注目される」(別の国内証券・ストラテジスト)という。

<09:10> 日経平均は続伸で寄り付く、米株高や円安が支援 バブル後高値を更新

寄り付きの東京株式市場で日経平均は、前営業日比273円43銭高の3万0847円36銭と続伸してスタートし、年初来高値とともにバブル後高値を寄り付きから更新した。その後300円超高に上値を伸ばしたが、利益確定売りが重しになり伸び悩んでいる。これまでのバブル後高値は3万0795円78銭だった。主力株はトヨタ自動車が小高い一方、ソニーグループが小安い。東京エレクトロンなど半導体関連はまちまち。指数寄与度の高いファーストリテイリングはしっかり。ソフトバンクグループは小高い。

<08:22> 寄り前の板状況、アーレスティが買い優勢 鎌倉新書は売り優勢

◆今日の国内市況(株式、債券、為替市場)(19日ブルームバーグ)

2023/05/19(金)16:01

●要約(ChatGPT併用)---------------

日経平均株価がバブル崩壊後、約33年ぶりの高値を更新

米債務上限交渉が妥結に向かう見方が強まり、株が買われた

円相場が対ドルで年初来安値更新、輸出関連株が買われた

米国市場で成長株上昇、日本でも電機や精密機器株がけん引

米株高と円安が日本株の追い風に、消去法的に買われやすい

大型株が強く、先物やマクロ経済指標からアロケーション想定可

債券相場は下落、米国の長期金利上昇が影響

6月の米利上げ観測が増え、国内金利も上振れ易い

ドル・円相場は138円台前半に反落、米追加利上げ観測後

米債務上限問題に慎重な姿勢、ドル買いには控えめ

●要約ここまで(ChatGPT併用)------

●本文ここから--------------------------

●日経平均がバブル崩壊後高値、米債務交渉の妥結期待-自動車など上昇

(記事全文はこちらをクリックしてご覧下さい)

東京株式市場で日経平均株価の終値は7営業日続伸し、バブル崩壊後の戻り高値を更新。1990年8月1日以来およそ33年ぶりの高値を付けた。取引時間中には3万0924円まで上昇する場面があった。米債務上限を巡る交渉が妥結に向かうとの見方が一段と強まり、買い安心感が広がった。

外国為替市場で円相場が対ドルで年初来安値を更新し、自動車をはじめとした輸出関連株を中心に買いが入った。米国市場で成長(グロース)株が上昇した流れを引き継ぎ、電機や精密機器株も相場の上昇をけん引した。

・セゾン投信の瀬下哲雄マルチマネージャー運用部長

・日本株高の追い風になったのは、米株高を受けた投資家心理の改善と為替の円安の二つ

・米金融当局が利上げの可能性を示す中、金融緩和を止めない日本ということで安心感から消去法的に買われやすい面はある

・大型株が強く、先物や株価指数やマクロ経済指標から判断してアロケーションする動きが想定できる

・TOPIXの終値は前日比3.84ポイント(0.2%)高の2161.69、6営業日続伸し、1990年8月3日以来の高値

・日経平均株価は234円42銭(0.8%)高の3万0808円35銭

●債券は下落、利上げ継続観測受けた米金利高で売り-流動性入札は無難

(記事全文はこちらをクリックしてご覧下さい)

債券相場は下落。堅調な経済指標を受けて金融引き締めが長期化するとの観測から米国の長期金利が上昇した流れを引き継いで売りが優勢だった。流動性供給入札は予想通りに無難に通過したが相場を押し上げる要因にはならなかった。

SBI証券の道家映二チーフ債券ストラテジストは、6月の米利上げ織り込みが想定外に高まったことで米長期金利がレンジをやや上抜けており、国内金利も上振れしやすいと指摘した。

・長期国債先物6月物は終値は前日比21銭安の148円65銭。この日の安値となる148円52銭で始まり、その後はやや下げ幅を縮め、一時148円68銭まで戻す場面もあった

・新発10年債利回りは2ベーシスポイント(bp)高い0.4%、一時0.405%

・新発20年債利回りは1.5bp高い0.99%

●ドル・円は138円前半、米債務交渉見極めで5カ月半ぶり高値から反落

(記事全文はこちらをクリックしてご覧下さい)

東京外国為替市場のドル・円相場は1ドル=138円台前半に反落。米国の追加利上げ観測などを背景に5カ月半ぶりの水準までドル高・円安が進んだ後で、実需や持ち高調整のドル売りが重しとなった。週末を控えて、米債務上限引き上げ交渉の行方を見極めようと一段のドル買いには慎重姿勢が広がった。

あおぞら銀行の諸我晃チーフマーケットストラテジストは、市場は債務上限問題など「楽観的に織り込み過ぎている」とし、ドルの買い戻しが一巡すればドル・円の上値は重くなると指摘。クレディ・アグリコル銀行資本市場本部の斎藤裕司シニア・アドバイザーは、債務上限問題が片付いたわけでもなく、「週末リスクを意識して、調整は入りやすい」と話した。

・ドル・円は午後3時32分現在、前日比0.5%安の138円07銭。138円73銭を高値に一時138円04銭まで下落

・18日の海外市場では138円75銭と、2022年11月30日以来の水準までドル高・円安が進行

◆今日の日本株市場(19日SMBC日興証券)

2023/05/19(金)

◆日経225先物(引け後コメント)=過熱を抑えながら上昇が続くことで、ピーク感は高まりづらい

2023/05/19(金)18:33

●要約(ChatGPT併用)---------------

日経225先物は前日比310円高の3万900円で取引終了

買い先行からナイトセッション高値を超えず、利確売りで一旦下落

終盤にショートカバーが強まり、高値圏で取引を終える

日経平均株価は21年9月高値を上回り、バブル崩壊後の戻り高値更新

一巡後の売りで上げ幅を縮めるも、21年9月高値水準で底堅さを示す

日経225先物は引き分け、日本株選好の海外投資家継続

過熱からショートが入りやすく、その後ショートカバーにつながる傾向

ボリンジャーバンドの+2σ、+3σに沿ったトレンド継続

過熱を抑えながら上昇継続、+2σ水準での底堅さが見込まれる

NT倍率は14.26倍に上昇、52週移動平均線を上回る

日経平均型のインデックス買いが中心になると予想

具体的な手口では、大和、日産、ゴールドマン、BofAが売り越し

バークレイズ、ドイツ、JPモルガン、フィリップが買い越し

TOPIX先物はSMBC日興、BNPパリバ、HSBCが売り越し

ソジェン、SBI、ドイツ、BofAが買い越し

●要約ここまで(ChatGPT併用)------

●本文ここから--------------------------

大阪6月限

日経225先物 30900 +310 (+1.01%)

TOPIX先物 2165.5 +8.0 (+0.37%)

日経225先物(6月限)は前日比310円高の3万900円で取引を終了。寄り付きは3万910円と、シカゴ日経平均先物清算値(3万905円)にサヤ寄せする格好から、買い先行で始まった。現物の寄り付き直後には、ナイトセッションで付けた高値3万940円まで買われた。ただし、ナイトセッションの高値を超えられず、買い一巡後は利益確定売りで3万680円まで上げ幅を縮めたものの、2021年の高値水準での底堅さが見られた。前場終盤にかけて買い戻され、ランチタイムでは3万860円~3万920円辺りで推移。後場に入り3万760円まで上げ幅を縮めたが、終盤にかけてはショートカバーが強まり、高値圏で取引を終えた。

日経平均株価はギャップスタートで21年9月高値を上放れ、バブル後の戻り高値を更新。買い一巡後は指数インパクトの大きい値がさ株の一角が利食いに押されたこともあり、上げ幅を縮めていた。ただし、日経平均株価も21年9月高値水準での底堅さが見られており、戻り待ち狙いの買い意欲の強さが窺えた。

日経225先物はこう着とはなったが、海外投資家による日本株選好は継続しているようだ。過熱感からショートは入りやすいが、目立った調整を見せておらず、その後のショートカバーにつながっている。また、日経平均株価がバブル崩壊後の高値を更新するなか、出遅れている海外ファンドによる資金流入は継続すると考えられる。

テクニカル面ではボリンジャーバンドの+2σと+3σの切り上がりに沿ったトレンドを継続しているが、+2σは3万670円、+3σは3万1430円辺りに上昇している。本日は利食いに押される局面で+2σ水準まで軟化するなど、過熱を抑えながら上昇を継続することで、ピーク感は高まりづらいだろう。短期的な調整を意識しつつも、+2σ水準での底堅さが見られるようだと、押し目狙いのロングでの対応となろう。

NT倍率は先物中心限月で14.26倍に上昇した。14.11倍辺りに位置する52週移動平均線を明確に上放れてきた。出遅れている海外ファンドの資金流入が意識されるなか、日経平均型のインデックス買いが中心になると考えられ、昨年8月高値14.58倍をターゲットとしたNTロングに向かわせよう。

なお、手口面では、日経225先物は大和が930枚、日産が800枚、ゴールドマンが540枚、BofAが490枚程度の売り越しに対して、バークレイズが1070枚、ドイツが930枚、JPモルガンが570枚、フィリップが460枚程度の買い越しだった。TOPIX先物はSMBC日興が2440枚、BNPパリバが1110枚、HSBCが910枚程度の売り越しに対して、ソジェンが970枚、SBIが830枚、ドイツが780枚、BofAが660枚程度の買い越しだった。

◆海外ヘッドライン一覧(19日ロイター)

2023/05/19(金)21:18

[19日 ロイター]

◆海外ヘッドライン一覧

・独生産者物価、4月は前年比+4.1% 2年ぶり低い伸び

・ECB、インフレ率を2%に下げるため必要な決断下す=総裁

・中国、新設の国家金融監督管理総局長に李雲沢氏 副局長4人も任命

・中国、為替レートの大変動を断固抑制=人民銀

・北朝鮮の厳しいコロナ規制、今月上旬の脱北促す=韓国国家情報院

・〔BREAKINGVIEWS〕急速進化のAI、課税に抜け穴だらけの現実

・〔インサイト〕ロシア後退のウクライナ、広がる隣人への不信

・〔ロイター調査〕トルコ中銀、25日は金利据え置きか

・〔ロイター調査〕NZ中銀、24日に0.25%利上げへ 引き締め終了

・〔ファンドビュー〕中国経済回復が主要テーマ=香港のヘッジファンド会議

・G7関連ヘッドライン一覧

・中国政府保有の不良債権受け皿株、ファンドへの移管検討=BBG

・中国EVのNIO、核融合新興に出資 20年以内の商業利用目指す

・保護対象外預金の多い銀行、ECBが資本規制強化を検討=伊紙

・ECB、銀行流動性への監視強化 要件引き上げも=BBG

・BUZZ-南アランド小幅高、米FRB議長講演控えドル軟調

・豊田通商、シンガポール子会社閉鎖へ 新会社が船舶燃料油継続

・サイバー攻撃、金融システム全体の安定脅かす可能性=カナダ中銀

・ウクライナ大統領、サウジのジッダから仏政府機で広島へ=関係者

・英政府が対ロ追加制裁発表、穀物盗難とエネ分野が対象

・ロシア首相が23─24日に訪中、習主席と会談へ

・南太平洋ニューカレドニア沖でM7.7の地震、津波の危険なし

・独生産者物価、4月は前年比+4.1% 予想上回る

・中国主席、中央アジア発展へ野心的計画 インフラ構築や貿易促進

・インドネシア政府、24年のルピア相場予想を上方修正

・南ア計画停電、今冬は前例ない規模の恐れ=国営電力幹部

・ブラジル、インフレ目標のタイムライン変更も 財務相が示唆

・ゼレンスキー氏、G7広島サミットに対面参加へ=ウクライナ高官

・グーグル、位置情報追跡巡りワシントン州と和解 3990万ドル支払い

・ローマ教皇、キーウとモスクワに特使派遣を希望=報道

・中国国有銀、フォワード市場で元とドルをスワップ=ディーラー

・米債務上限協議「前進」、バイデン氏に交渉チームが伝達=当局者

・米民主上院議員団、バイデン氏に憲法修正14条発動への備え求める

・メキシコ中銀、金利据え置き 約2年の利上げサイクル終了

・中国主席、中央アジアの安定と安全呼びかけ 5カ国とのサミットで

・EU大統領、中国との「安定的・建設的」な協力関係呼びかけ

・バークシャー、オキシデンタル株買い増し 保有率24.4%

・南太平洋ロイヤルティー諸島南東でM7.7の地震、津波警報発令

・米債務上限協議「前進」、バイデン氏に交渉チームが伝達=当局者

・サウジ原油輸出、3月は1%増 前月から小幅増

・韓国企画財政相が中国大使と面会、経済協力の継続希望伝える

・米韓軍事演習は「核の脅迫」、相応の措置招く=北朝鮮

・ウクライナ全土に空襲警報、各地で爆発も負傷者報告なし

・GMの25年EV生産、60万台下回る可能性 電池増産に遅れ=調査会社

・原油先物は小幅安、ドル高や利上げ警戒感で

・家計の債務返済負担に懸念強まる=カナダ中銀報告書

・米、大韓航空提訴を検討 アシアナ買収で

・エムポックス感染リスクの高い人はワクチン2回接種を=米CDC

・エリザベス女王国葬費用は1.62億ポンド=英財務省

・GDP比2%の国防費目標を期待、7月首脳会議でNATO事務総長

・BUZZ-外株:アリババの香港上場株5%超安、四半期売上高が予想下回る

・アフリカ代表団がモスクワ訪問へ、ウクライナ和平巡り=ロ報道官

・トルコ純外貨準備、21年ぶり低水準 総選挙前に外貨需要拡大

・米台が経済連携強化の第1弾で合意、貿易手続き簡素化など

・米アップル、MRヘッドセットの販売見通し大幅引き下げ=報道

・アリババ、1─3月期売上高が予想下回る クラウド部門分離を承認

・英消費者信頼感、5月は-27に改善 1年3カ月ぶり高水準=GfK

・配車・宅配グラブ、第1四半期は赤字縮小

・米国防総省、ウクライナ向け供与兵器の価値を過大に算定

・米ディズニー、フロリダの「スター・ウォーズ」ホテル閉鎖へ

・WHO諮問委、今年のコロナワクチンはXBB型対応を推奨

・米アップル、社員のAI使用を制限 チャットGPTなど=WSJ

・モンタナ州のTikTok禁止法に差し止め請求、ユーザーが提訴

・米国務長官、21─22日にパプアニューギニア訪問 防衛協定締結へ

・英政府が半導体の新戦略、10年で最大10億ポンド投資

・英、ロシアに追加制裁 ダイヤモンドや金属輸入対象

・中国商務相、米商務長官・通商代表と来週会談へ=在米中国大使館

・S&P、インドの格付け据え置き 見通しは「安定的」

・ツイッター、データ利用でマイクロソフトが契約違反と主張

・中国首相、持続的景気回復へより的を絞った政策推進と発言

・米地区連銀2総裁、利上げ停止に慎重 「インフレ抑制不十分」

・米台が新たな貿易枠組みで合意、経済関係を強化

・米メタ、AI学習・推論用新型チップの詳細公表

・米アプライド、5―7月売上見通しが予想超え 各国政府の補助金追い風

・BUZZ-外株:米半導体株が上昇、AIや日本関連で注目集まる

・BUZZ-外株:米地銀株が続伸、最悪期脱したとの期待で

・米財務長官、銀行システムの健全性改めて強調 銀行幹部と会合

・チャットGPTアプリ、iPhoneで利用可能に まず米国で

・米副大統領とNEC委員長、債務不履行なら景気後退入りと警告

―――【NEWS】―――

▶[NEWS]米新規失業保険申請件数、21年以来の大幅減-前週は不正で増加(18日ブルームバーグ)

2023/05/18(木)22:52

●要約(ChatGPT併用)---------------

米新規失業保険申請件数、2021年以来の大幅な減少を記録

季節調整前の申請は21万5810件で2カ月ぶり減少

マサチューセッツ州の不正申請減少が主な要因と見られる

最近の申請件数増加、一部不正申請が背景との見方も

マサチューセッツ、ケンタッキー州で虚偽申請の増加を確認

不正申請の影響除けば、労働市場の状況は徐々に改善傾向

申請の4週移動平均、24万4250件に減少

●要約ここまで(ChatGPT併用)------

●本文ここから--------------------------

・前週は調整前ベースの増加の約半分をマサチューセッツ州が占める

・州当局者は主に不正申請による増加だったと指摘

先週の米新規失業保険申請件数は2021年以来の大幅な減少となった。季節調整前ベースでは21万5810件と2カ月ぶりの大幅減。前週に不正申請などで数字が膨らんでいたマサチューセッツ州での減少が主因とみられる。

最近の申請件数増加傾向の背景には不正な申請があるとの報告がある中、一部エコノミストは今回の数字から明確な結論を導き出すことに慎重になっている。

5月6日終了週の調整前ベースでの増加分のほぼ半分はマサチューセッツ州が占め、同州当局者らは主に不正申請によるものだったとの見解を示している。ケンタッキー州でも虚偽申請の増加が見つかったと同州ウェブサイトが明らかにした。

ブルームバーグ・エコノミクスのエコノミスト、イライザ・ウィンガー氏は「失業保険申請件数は、マサチューセッツ州での不正行為に起因する最近の急増分のほとんどが消えた。その例外的な状況を別とすれば、失業申請の増加は労働市場の状況が徐々に緩和していることを示唆する。これは、より広範な指標を見渡した場合とも整合する」と語った。

より変動の少ない失業保険申請の4週移動平均は24万4250件に減少した。

統計の詳細は表をご覧ください。

・キーポイント

・新規失業保険申請件数(5月13日終了週)は前週比2万2000件減の24万2000件

・エコノミスト予想の中央値は25万1000件

・前週は速報値と同じ26万4000件

・失業保険の継続受給者数(5月6日終了週)は179万9000件に減少

・ブルームバーグがまとめた予想中央値は182万

・前週は180万7000人(速報値181万3000人)に修正

原題:US Jobless Claims Tumbled Last Week After Fraud-Inflated Jump(抜粋)

▶[NEWS]6月FOMC、利上げは際どい判断に 当局者2人が示唆(19日ダウ・ジョーンズ)

2023/05/19(金)00:47

●要約(ChatGPT併用)---------------

FRB、6月の利上げ判断について発言から微妙さ浮き彫り

ダラス地区連銀ローガン総裁、経済見通し次第で0.25ポイント利上げ可能性示唆

ローガン総裁は連邦公開市場委員会(FOMC)の中道派メンバー

FRB理事ジェファーソン、金利据え置きと引き上げ両論支持可能な発言

ジェファーソン、インフレは抑制不足も経済活動鈍化で冷え込み予想

●要約ここまで(ChatGPT併用)------

●本文ここから--------------------------

米連邦準備制度理事会(FRB)が6月に利上げするかどうかは、際どい判断になりそうなことが当局者の発言からうかがえる。

ダラス地区連銀のローリー・ローガン総裁は18日、経済見通しが一段と弱くならない限り、6月13・14日の連邦公開市場委員会(FOMC)で0.25ポイント利上げする用意があることを示唆した。同氏はFOMCメンバーでは中道派とされている。

これとは別に、フィリップ・ジェファーソンFRB理事は同日、金利据え置きと引き上げのどちらの支持とも受け取れる発言をした。ワシントンで開催された米保険監督官協会(NAIC)の会合で、「インフレ率は高すぎ、まだ十分には抑制できていない」と述べる一方、利上げ効果で経済活動は鈍化しており、年内にさらに冷え込むとの見通しを示した。

▶[NEWS]米6月FOMCの追加利上げ確率上昇、今後の経済指標が鍵(19日フィスコ)

2023/05/19(金)07:33

●要約(ChatGPT併用)---------------

6月FOMCでのFRB追加利上げ確率上昇、インフレ鈍化遅延と労働市場強さが背景

債務上限問題解決への展望と地銀混乱の鎮静化が追加利上げを後押し

5月FOMC声明から追加利上げガイダンス削除後、6月利上げ停止観測強まる

労働市場緩和兆し無し、失業率50年来低水準続く、消費・住宅指標も強い

ミシガン大消費者信頼感指数、長期期待インフレ率2011年以降最高、追加利上げ観測強化

利上げ意見分かれる、ブラード総裁は利上げは保険だが利上げ停止も選択肢

ローガン総裁、インフレに関してFRBはまだ進展不足、利上げ停止段階にない

ジェファーソンFRB理事、利上げを停止し経済・インフレ動向を見る姿勢

6月FOMC前、PCEコアデフレータ、CPI、最新雇用統計の発表予定

金融システム不透明性、債務上限交渉結果不透明性あり、6月利上げ可能性流動的

●要約ここまで(ChatGPT併用)------

●本文ここから--------------------------

連邦準備制度理事会(FRB)が6月連邦公開市場委員会(FOMC)で追加利上げを実施する確率が上昇した。インフレの鈍化ペースが想定以上に遅く、労働市場も依然力強いことが背景となる。債務上限問題解決に目処がたったほか、地銀の混乱もいったん鎮静化したことも追加利上げの思惑を後押しした。

前回5月FOMCの声明で「追加利上げを予想する」とのガイダンスが削除され、景気減速や金融混乱を理由に市場はFRBが6月会合で利上げ停止するとの思惑をいったん強めた。しかし、週次失業保険申請件数には増加が見られず、失業率も50年来の低水準での推移を続けるなど、FRBが金融政策決定において重要視している労働市場にひっ迫緩和の兆しが見られない。消費や住宅関連指標も依然強い。FRBが特に注視しているインフレ期待で、ミシガン大消費者信頼感指数の長期期待インフレ率が想定外に2011年以降で最高となったことも追加利上げ観測を強めた理由のひとつ。

金利高値付近でのFRBの見解は分かれる。タカ派のセントルイス連銀のブラード総裁は利上げがインフレの保険になるとしながらも、次回会合にはオープンマインドで望むと利上げ停止も選択肢に入れた。ただ、主要なリスクはインフレが鈍化しないことや再び上昇することだと言及。タカ派色は弱めていない。米ダラス連銀のローガン総裁は「インフレにおいてFRBはまだ、必要な進展ができていない」との見解で、「現在のデータは、利上げ停止の段階にないことを示唆している」とした。ただ、今後のデータ次第で6月の利上げが必要にならない可能性も除外していない。ジェファーソンFRB理事は過去の利上げの遅行効果を辛抱強く見極めていく必要があると、利上げを停止し、経済やインフレの動向を見ていくことを支持する姿勢を見せた。

6月FOMCまでにはFRBがインフレ指標として注視しているPCEコアデフレータや消費者物価指数(CPI)、さらに最新雇用統計の発表が予定されている。さらに、金融システムにもいまだに不透明性が高い。債務上限交渉も妥結への期待があるとはいえ、行方は不透明。6月FOMCの利上げの可能性も流動的と見られる。

サポートよろしくお願いします。サポートしていただいた分は書籍の購入などクリエイターとしての活動費に使い、有益な情報発信につなげていきたいと考えています。