無リスク戦略?仮想通貨デルタニュートラル戦略の年利推移

お久記事です。

書きたい記事はいっぱいあるのですが、記事執筆の優先順位が低いので後回しにしちゃってます😇

今日はなんとなく記事を書きたい気分になって優先順位が上がったので書いてます。

※例の如く注意なのですが、以下には間違ったことが書かれている可能性があります。とりあえず先に謝っておきますごめんなさい!

(そもそも)デルタニュートラル戦略とは?

そもそもデルタニュートラルってなんですのん?ということについて少しだけ触れます。

元々デルタニュートラルは仮想通貨の用語ではなく、株式のオプション取引で使われる用語です。

ここでいうデルタニュートラルとは、読んで字の如く、デルタ(原資産に対するオプション価格の変動率)をニュートラル(0)にする手法です。

オプション取引の概要を知っている前提で簡単に具体例を示します。

デルタ+xのコールオプションAと、デルタ-xのプットオプションAを行使価格Yで購入した時、デルタの合計は0になります。コールオプションA・プットオプションAの購入者が抱える潜在的なリスクは、それぞれ下落・上昇した際のオプションの購入権利の放棄=最初に支払ったプレミアム料となります。

両オプションの購入後に原資産の価格が、(変動後価格-行使価格)*x>Cプレミアム+Pプレミアムの条件を最低限満たした上で上昇するほど、コールオプションAを利用して利益を伸ばすことができます。

逆に両オプションの購入後に原資産の価格が、|変動後価格-行使価格|*x>Cプレミアム+Pプレミアムの条件を最低限満たした上で下落するほど、プットオプションAを利用して利益を伸ばすことができます。

つまり、デルタニュートラル戦略は、一定のボラティリティの範囲から外れて価格が変動するかを当てるゲームとなっています。

アメリカン方式なら権利行使期間中に、ヨーロピアン方式なら権利行使日に、行使価格から上下どちらにでも大きく変動していたら'勝ち'というわけです。

これが元々のデルタニュートラルです。

記事の本題からずれるので株のデルニューの話はここまでにします。

オプション・デルニューの詳しい内容が知りたい方はググってください!

ここからが本題です。

仮想通貨デルタニュートラルはどのような手法なのか?

以下長いのでデルニューと省略します。

デルニューは一定額の現物を購入し、それと同額の無期限先物ショートを入れることで価格変動リスクを固定し、無期限先物で発生するFRをもらいにいく手法です。

BybitのBTCUSDT先物取引で具体例を示します。

現先乖離が≒0である時に(通常乖離時に)、BTCUSDTの現物を50,000$購入し、BTCUSDTの先物取引で$50,000ショートを入れたとします。

ここで、仮に8時間おきに発生するFRが通常の0.01%以上だった場合(通常~先物プラス乖離)、先物でショートを保有しているため、ポジションを閉じない限りは8時間おきに$50,000*FRの金利を受け取り続けることができます。

これがデルニュー戦略です。

デルタニュートラル戦略のメリットとデメリット

ここではデルニュー戦略のメリットとデメリットについて考えていきたいと思います。

まずはメリットについて。

①現物,ポジションを持った後は基本完全放置でいい。

②価格変動リスクから解放されている。

③好きなタイミングで撤退できる。

次にデメリットについて。

①(メリット①に対応して)価格上昇時にデルニューの利益は伸びる→バブル,ATHを想定すると普通に現物持ってる方が利益が出る&現物も冬眠できるし現物買っときゃよくね?

②(メリット②に対応して)取引所崩壊リスクに常に晒される。

③(メリット②に対応して)某先物のように乖離の拡大が継続する可能性がある。

④資金力ゲーム。金の暴力でしか利益を伸ばすことができない。

タイトルでは無リスクと書きましたが、正確には価格変動リスクは無い!ですね。FTX崩壊みたいにプラットフォーム自体がおしゃかになれば死ぬ可能性が高まります。ただ、FTXだけの話なら、CZのポストをみてすぐに出金すれば助かったという報告も見られるので、今後同じようなことが起こっても頑張れば助かるかもしれないです知らんけど()

デルタニュートラル戦略の年利推移

ここでは具体的にデルニュー戦略の年利が現在までどのように推移しているかを示します。

複数取引所で検証しようと思ったんですけど、面倒なんでなんだかんだずっと使ってるBybitに絞ります。

対象コインはcoinmarketcapで今時点で時価総額が上位のBTC,ETH,XRP,BNB,SOLの5銘柄にします。

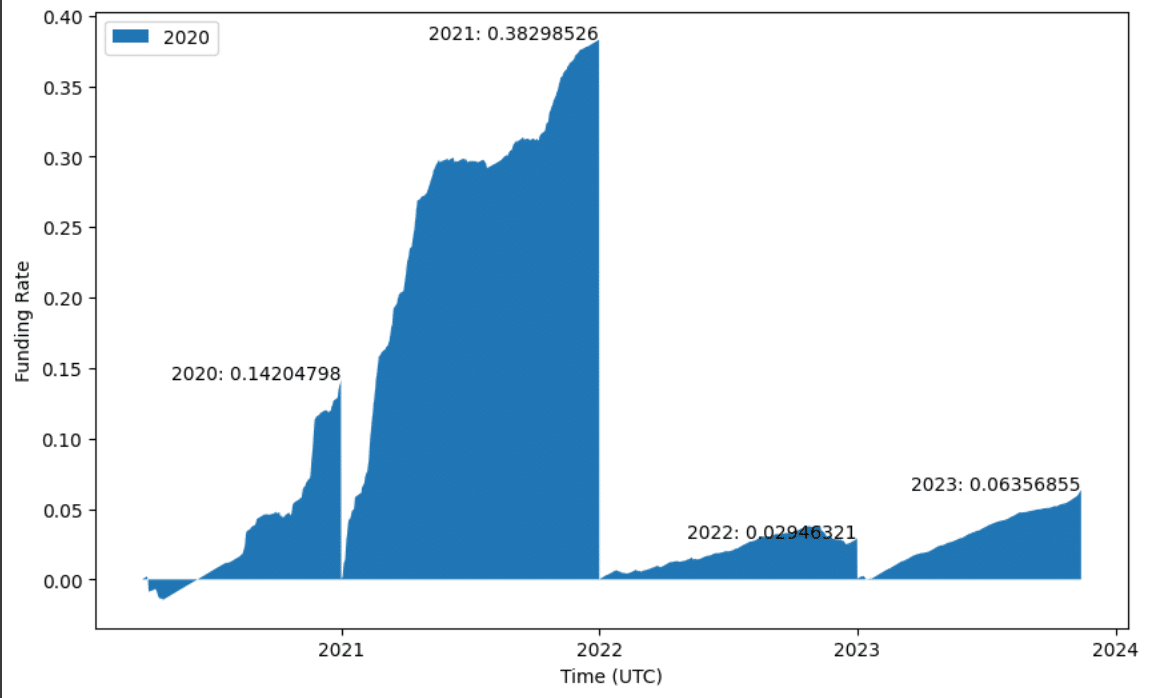

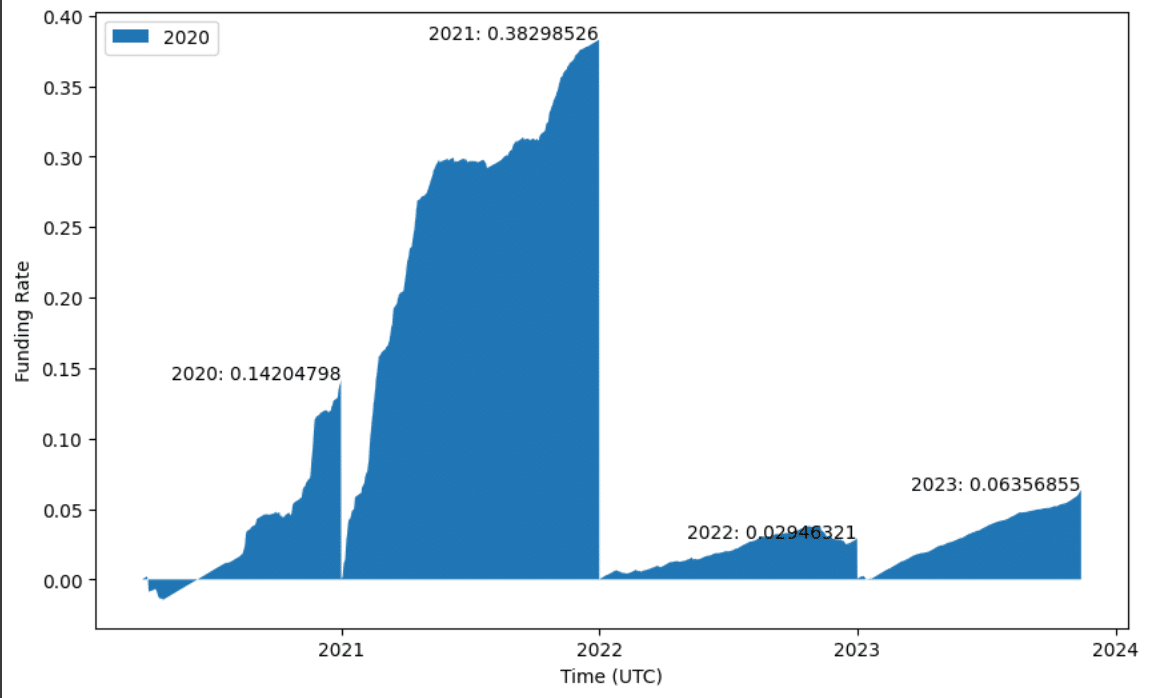

BTCUSDT

まずはBTCUSDTです。上の画像は2020年から2023年11月13日までの年毎の積み上げFRと累計FRを表示したものです。

いやー2021がエグいですね。

価格変動リスクを気にせず38%の利益が得られていたなんて驚きです。

しかし当然といえば当然ですが、大下落局面だった2022年は累計FRは3%程度となっています。しんどいですねーこれならBTCである必要がない。

ETHUSDT

続いてETHです。まあBTCと一緒ですね。2021年の43%がエグいよねーってのと、2022年が渋すぎるよねーって感想でFAです。

XRPUSDT

うーん特に書くことがないw

2021年がBTCやETHと比べて渋く見えるのは、XRPペアが2021-5月からしかないからですね。

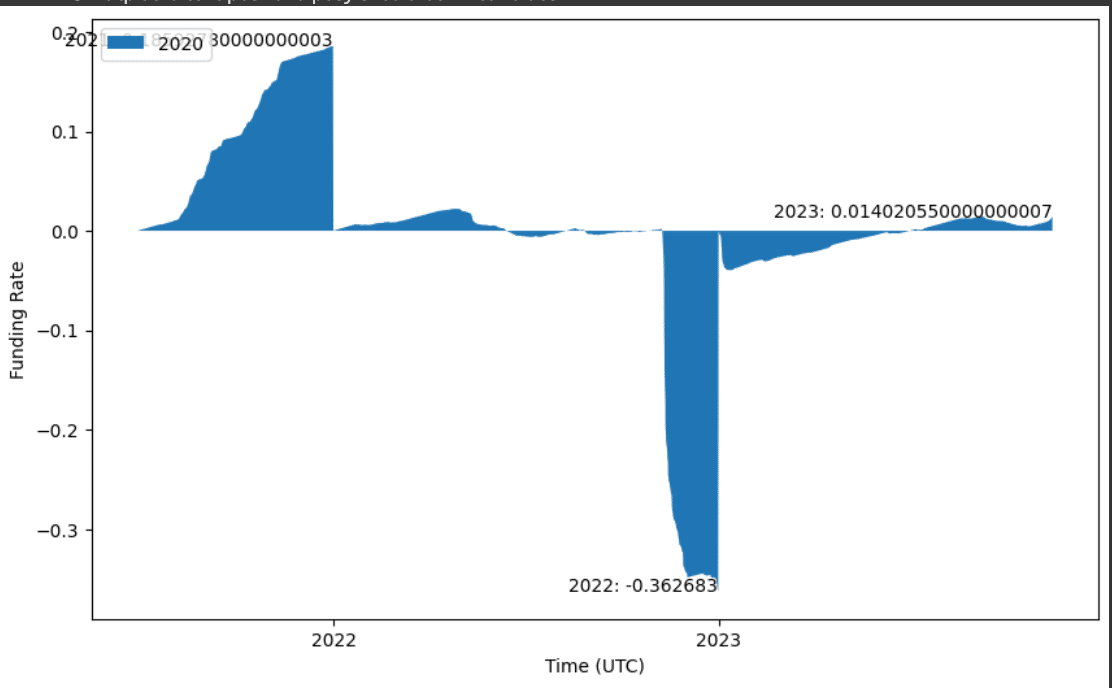

SOLUSDT

相当しんどい結果ですね。BTC、ETHと違って下落局面で売り叩かれてマイナス乖離しやすい性質がモロに出てますね。

一応、意味のないラベルに隠れちゃってますが、2021年の累計FRは約19%です。

BNBUSDT

見る意味なし!w

価格収益率と累計FRの比較

ここでは価格の年利と累計FRを一緒に見ていきます。

上のグラフを見てもらえればわかるように、BTCとETH以外は見ても意味がないと思うので、BTCとETHだけみていきます。

あ、価格はBybitのUSDT先物のデータじゃなくてYahooFinance(coinmarket)から拾っちゃったんですけど、まあ結果に差があっても誤差レベルなのでそのまま結果出します。コード書き直したくないし…

BTC

ETH

収益率と累積FRを比較すると現物もってればよくね?って感じちゃいますね…

現物取引・決済手数料と先物取引・決済手数料と、現物価格上昇による機会損失がリスクであることを考えると、そもそもデルニューは積極的に利益を狙いにいく手法という認識より、ヘッジ手法という認識の方が正しそうですね。

利益を出すためにデルニュー戦略を使う!というより

①既に下から現物を保持しているが、ここからむっちゃ下げそう(でもここで利確はしたくない)

②既に現物を保有しているが、現在下落局面で、これ以上は含み益を減らしたくない(でも現物は持っておきたい)

③既に現物を保有しているが、現在下落局面で、これ以上は含み損を膨らませたくない

というような価格変動による損益を固定したいケースで有効な手法だと考えられます。

以上!

名前は知っているけど、よくわかってなかった仮想通貨デルタニュートラル戦略について改めてまとめてみた記事でした。

記事書きたい欲まだ強めだから、次はアノマリー検証とか論文の手法検証とかしよっかなー

この記事が気に入ったらサポートをしてみませんか?