2024年8月末時点の運用資産/月間利益72万円!

このnoteは、ほとんど自分用です。

確定申告に備えるため、あるいは新しいトレードアイデアを得るため、資産運用の現状と履歴を整理しておこうというものです。

私の資産運用の手法については、

で解説しています。

1は2021年から、2は2022年から、3は2023年から行なっている手法です。4については、XMTradingの「取引シグナル」の内容が変わってしまったので、現在は行なっておらず、別の方法を採用しています。

ここに公開するのは、基本的には1〜3の手法で運用している資産についてです。投資用の資金は、現在はそれが全てです(このほか銀行口座に現金があり、また、過去には別のやり方でトレードした株やFXもありますが)。

トータル

2024年8月末時点で私が運用している金融資産は計28,613,450円であり、口座別の内訳は次のとおり。

マネースクエア(トラリピFX・CFD) 16,628,269円

GMO(日経225CFD) 5,310,840円

OANDA(ドル円) 2,713,708円

XM 479,685円

GMOコイン・bitbank(暗号資産) 261,111円

松井証券(NISA) 3,219,837円

金額は、口座評価額(有効証拠金)である。

2021年以降の口座評価額の推移は、次のとおり。

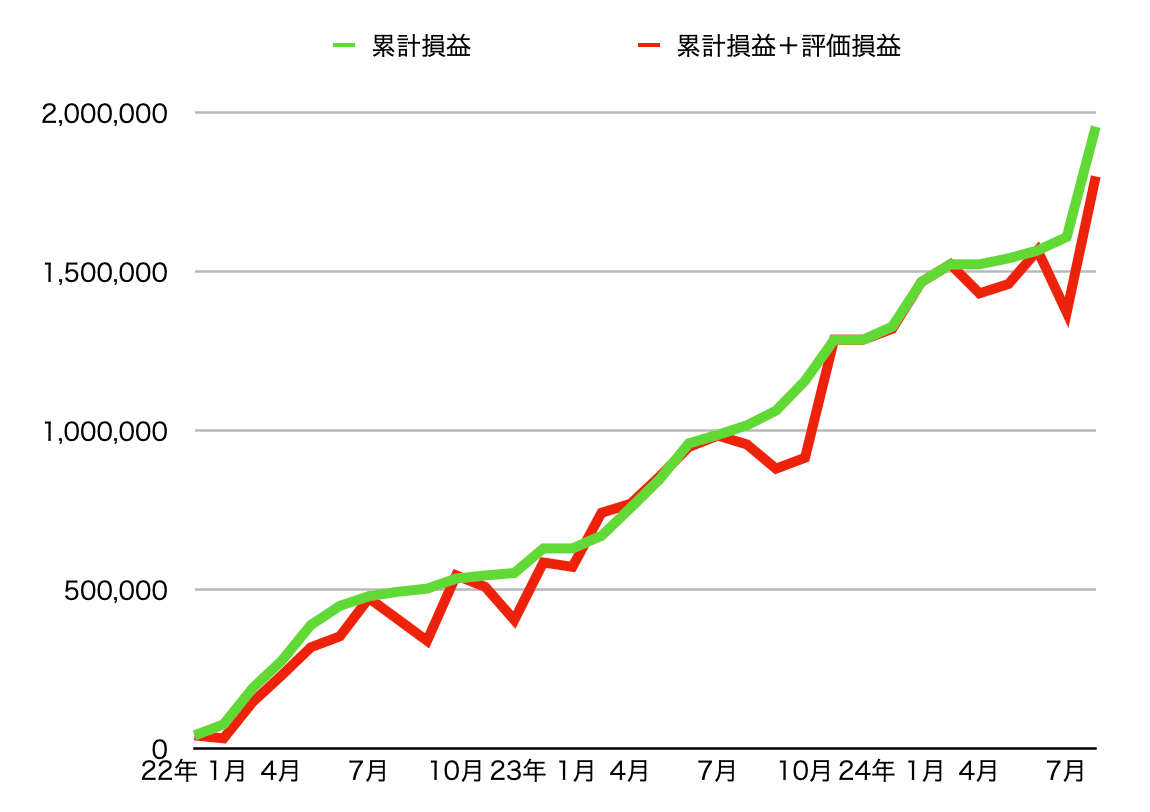

2021年以降の累計損益は+9,234,282円であり、内訳は次のとおり。

マネースクエア(トラリピFX・CFD) +4,872,671円

GMO(日経225CFD) +1,956,175円

OANDA(ドル円) +847,912円

XM +307,141円

GMOコイン・bitbank(暗号資産) +840,453円

松井証券(NISA) +409,930円

なお、2024年のこれまでの実現損益は+2,627,016円であり、内訳は次のとおり。

分離課税

マネースクエア(トラリピFX・CFD) +1,054,592円

GMO(日経225CFD) +669,700円

OANDA(ドル円) +332,376円

総合課税

XM +97,393円

暗号資産 +63,025円

非課税

松井証券(NISA) +409,930円

ちなみに、8月の月間損益は、次のとおり。

GMO(日経225)が、金額もコスパも圧倒的である。

ただ、実は後述の通りトラリピの日経225の方がもっとコスパが良い。というか、自動的にエントリーされるので、しっかりと稼げる。これはもちろん一長一短で、相場予想が外れればリスクが大きくなるが、元々かなり安全な水準を強制ロスカットとして想定しているので、おそらく大丈夫だろう。

そこで、今後、GMOからマネースクエアに資金を移動する計画である。

トラリピ

8月確定損益 +309,004円

2024年損益 +1,054,592円

2021年〜累計損益 +4,872,671円

年率リターン(平均月間損益╳12/入出金累計) +12.7%

評価損益 -1,394,083円

累計損益+評価損益 +3,478,588円

8月は、我がトラリピ史上最高の月間利益を叩き出した。

銘柄別の利益は次のとおりで、キウイ円と日本N225が素晴らしく、30万超えはこの2銘柄のおかげである。

そして、コスパ(必要資金に対する実現利益)を比較すると、日本N225が圧倒的なのである。

日本N225のコスパは、GMOの日経225CFDと比べても優秀で、GMOと同じ資金を使えば日本N225の8月利益は50万円を超えていたことになる。

ということなので、今後はタイミングを見てGMOからマネースクエアに資金を移動していく。

FXトラリピのマイナススワップ銘柄についても、徐々に撤退し、日本N225に移行していく。

なお、日本N225トラリピについては、調整額がマイナスになるというデメリットがあったが、現在はプラスである。その仕組みはイマイチ正確に理解できていないが、今後は多少なりとも金利差が縮まっていくはずだから、おそらく大きな問題にはならないだろう。

日経225CFD

8月実現損益 +346,920円

2024年損益 +669,700円

2022年〜累計損益 +1,956,175円

年率リターン(平均月間損益╳12/入出金合計) 16.3%

含み損益 -156,260円

累計損益+含み損益 +1,799,915円

空前絶後のブッチギリの大儲けとなったが、本来のルール通りにやっていればもっと大きな利益を出せた。

が、なかなかそうできないのが人間の心理である。

だから、今後はトラリピに資金を移動する。

GMOは、暴落時に大きく買えるメリットがあるが、それを実行できなければ結局ダメである。

8月の結果は、私にそれができないことを示している。

ドル円

8月実現損益 +52,082円

2024年損益 +332,376円

2023年〜累計損益 +817,005円

年率リターン(平均月間損益╳12/入出金合計) +22.2%

含み損益 -258,148円

累計損益+含み損益 +558,857円

売りで仕掛けるべきだったが、長いこと売りポジションの含み損を抱え、マイナススワップが辛かったので、できなかった。

この辺り、非常に難しい。

しかし、今は買いのみなので、含み損も想定通りであり、気楽である。

XMシグナル

8月実現損益 +7,953円

2024年損益 +97,393円

2023年〜累計損益 +307,141円

年率リターン(平均月間損益╳12/入出金合計) +24.7%

含み損益 -192,808円

累計損益+含み損益 +114,333円

XMシグナルについては、8月も何もしなかった。

アイデアは色々と浮かぶのだが。

暗号資産

8月実現損益 0円

2024年損益 +63,023円

2023年〜累計損益 +840,452円

口座評価額 261,111円

暗号資産については、よく調査しないと評価損益がわからないので、口座評価額の推移をグラフにした。

ビットコインの前回安値が2022年12月であり、前々回安値2020年3月から2年6ヶ月経過していることからすると、次の安値は2025年6月と予想できる(2024年8月の安値は日柄的に十分ではない)。

高値から安値までの日柄を見ても、2021年11月から22年12月まで1年1ヶ月であり、同じ日柄が繰り返されるとすれば、次回安値は、今回高値の2024年6月から1年1ヶ月後の2025年6月となる。

そこで、暗号資産については、2025年6月まで休憩する。

そして、口座から資金を引き出し、日本N225トラリピで運用する。

NISA

8月実現損益 +0円

2024年損益 +409,930円

2023年〜累計損益 +409,930円

株+投信 購入金額 139,680+868,800=1,008,480円

株+投信 評価額 141,590+897,206=1,038,796円

株+投信 評価損益 +1,910+28,406=+30,316円

累計損益+評価損益 +438,336円

8月5日引け間際にNISA購入可能額を全て使ってETFをドカンと買うべきだったが、失念した。

翌日寄り付きで買っても良かったが、躊躇してしまった。

結局、8月末まで毎日3万円積み立てることにしたが、中途半端な選択だった。

この反省を将来に活かしたいが、果たして同じような暴落がまたあるかどうか。

いや、あるな。

死ぬまでに何度か、きっとある。

この記事が気に入ったらサポートをしてみませんか?