2024年7月末時点の運用資産

このnoteは、ほとんど自分用です。

確定申告に備えるため、あるいは新しいトレードアイデアを得るため、資産運用の現状と履歴を整理しておこうというものです。

私の資産運用の手法については、

で解説しています。

1は2021年から、2は2022年から、3は2023年から行なっている手法です。4については、XMTradingの「取引シグナル」の内容が変わってしまったので、現在は行なっておらず、別の方法を採用しています。

ここに公開するのは、基本的には1〜3の手法で運用している資産についてです。投資用の資金は、現在はそれが全てです(このほか銀行口座に現金があり、また、過去には別のやり方でトレードした株やFXもありますが)。

トータル

2024年7月末時点で私が運用している金融資産は計27,715,610円であり、口座別の内訳は次のとおり。

マネースクエア(トラリピFX・CFD) 13,920,936円

GMO(日経225CFD) 4,382,723円

OANDA(ドル円) 2,772,159円

XM 607,299円

GMOコイン・bitbank(暗号資産) 2,417,833円

松井証券(NISA) 3,614,660円

金額は、口座評価額(有効証拠金)である。

2021年以降の口座評価額の推移は、次のとおり。

2021年以降の累計損益は+8,518,323円であり、内訳は次のとおり。

マネースクエア(トラリピFX・CFD) +4,563,667円

GMO(日経225CFD) +1,609,255円

OANDA(ドル円) +795,830円

XM +299,188円

GMOコイン・bitbank(暗号資産) +840,453円

松井証券(NISA) +409,930円

なお、2024年のこれまでの実現損益は+1,911,057円であり、内訳は次のとおり。

分離課税

マネースクエア(トラリピFX・CFD) +745,588円

GMO(日経225CFD) +322,780円

OANDA(ドル円) +280,294円

総合課税

XM +89,440円

暗号資産 +63,025円

非課税

松井証券(NISA) +409,930円

自分の印象では、2024年はGMO(日経225CFD)とOANDA(ドル円)が低調だと思っていたのだが、こうしてみるとまあまあ健闘している。

NISAの利益が大きいが、これは2023年からの積立を解約したからで、2024年分だけで考えると半分くらいか。それでも、半年間で非課税の20万円というのは大きい。こうして比較してみると、NISAで普通のトレードをする正しさがはっきりする。

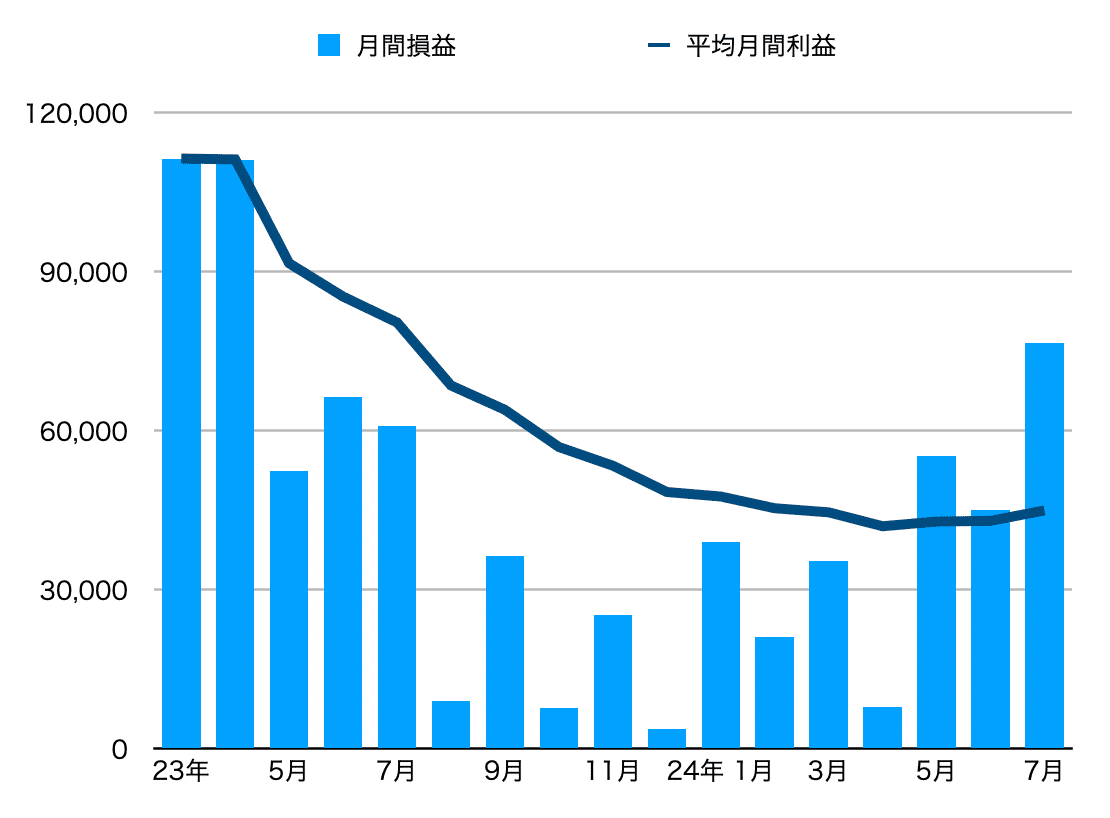

トラリピ

7月確定損益 +113,546円

2024年損益 +745,588円

2021年〜累計損益 +4,563,667円

年率リターン(平均月間損益╳12/入出金累計) +14.4%

評価損益 -2,194,556円

累計損益+評価損益 +2,369,111円

新たにリリースされた日本N225を試験的にやってみたが、結果は上々であった。

キウイ円のパフォーマンスが圧倒的だが、これは両建てだからである。

それを考慮すると、日本N225はキウイ円と同等以上のパフォーマンスを上げたことになる。

日本N225は必要資金160万円で23,279円の利益、GMOの日本225は(現在の現金残高は462万円だが)必要資金850万円で42,150円の利益である。

トラリピで850万円を使えば、23,279円╳850万円/160万円=123,670円の利益を出せたわけで、これはどうもトラリピの方が良さそうである。

トラリピを躊躇したのは、調整額がマイナスになるからだが、最近は金利が0円のようであり、なんかよくわからない。

よくわからないが、いずれにしても、FXトラリピのマイナススワップ銘柄は徐々に撤退し、日本N225に移行していこう。

そして、今後の成績をさらに分析して、トラリピ>GMOが明確になれば、然るべきタイミングでGMOからトラリピに資金を移そう。

日経225CFD

7月実現損益 +42,150円

2024年損益 +322,780円

2022年〜累計損益 +1,609,255円

年率リターン(平均月間損益╳12/入出金合計) 20.8%

含み損益 -237,272円

累計損益+含み損益 +1,371,983円

7月の値動きを考えれば、この程度の利益でも仕方なかったかなと思う。

が、前述の通り、トラリピに負けているのは遺憾である。

ルールを徹底して、さらに比較検討していきたい。

ドル円

7月実現損益 +76,512円

2024年損益 +280,294円

2023年〜累計損益 +764,923円

年率リターン(平均月間損益╳12/入出金合計) 22.0%

含み損益 -147,615円

累計損益+含み損益 +617,308円

売りでつかまっていたが、全て利確できた。

マイナススワップが厳しかったが、当然のことながら目論見通りに下げれば利益は出る。利確の価格が違うだけというか、効率が悪いだけである。

この辺りをどう考えたらいいのか。

難しい。

が、目論見通りに行かなかった場合を想定するなら、やはりマイナススワップに手を出すべきではないと思う。

とはいえ、今はドル円の買いポジションが不安になりつつある。

XMシグナル

7月実現損益 +5,125円

2024年損益 +89,440円

2023年〜累計損益 +299,188円

年率リターン(平均月間損益╳12/入出金合計) +18.1%

含み損益 -57,241円

累計損益+含み損益 +241,947円

XMシグナルについては、7月はほとんど何もしなかった。

8月からはもう少し真面目に取り組む。

暗号資産

7月実現損益 0円

2024年損益 +63,023円

2023年〜累計損益 +840,452円

口座評価額 2,417,833円

暗号資産については、評価損益がよくわからないので、口座評価額の推移をグラフにした。

買い転換したので買いを再開したたが、すぐに売り転換し、再度休憩中。

NISA

7月実現損益 +122,898円

2024年損益 +409,930円

2023年〜累計損益 +409,930円

株+投信 購入金額 139,680+172,800=312,480円

株+投信 評価額 142,340+171,598=313,938円

株+投信 評価損益 0+62,589=+1,458円

累計損益+評価損益 +408,728円

NISA積立というと、何十年か後に解約するイメージだが、私は自分の相場観に従って利確していく。

今回、日経平均が天井をつけた日に株価指数投資信託を全て解約した。

天才か?

この記事が気に入ったらサポートをしてみませんか?